智通财经APP获悉,浙商国际发布研究报告称,当前原油价格在需求走弱与供给收紧间博弈,油价短期或将高位回落,基本面仍然健康,随着飓风季与战略储备下降,中期可能出现进一步上行,长期来看原油重心大幅回落的概率将会增加。该行建议投资者关注回落下出现的中期买入机会,关注brent100美元以下及WTI98美元以下买入机会。

浙商国际主要观点如下:

分析篇

一、供应矛盾短期无法解决

OPEC供应难主动放开

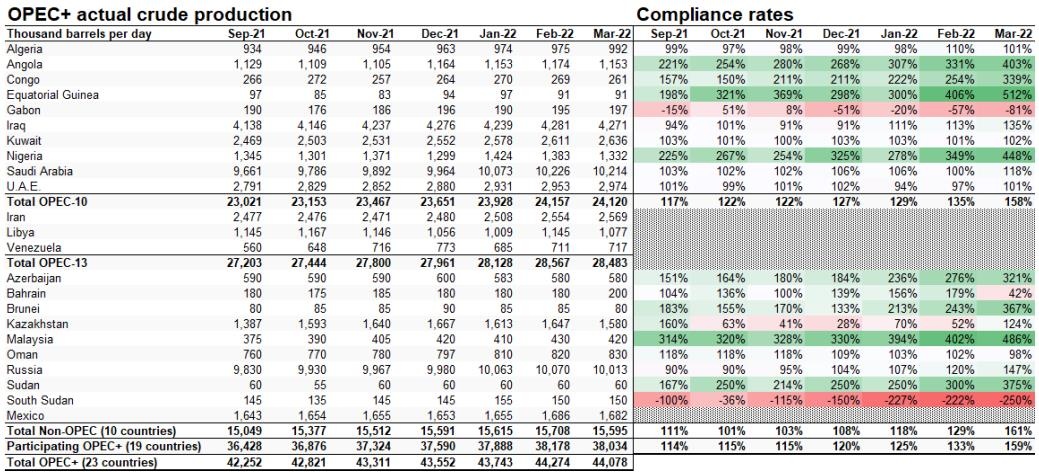

2022年以来,OPEC产量与其计划量的偏离度逐月增加,其供应情况远不及年初的预期。一方面在于大部分OPEC国家开始出现产能瓶颈,除了沙特、伊朗、阿联酋三国外,其他国家并无进一步增产的能力;此外,利比亚以及尼日利亚等地区的原油产量经常受到国内动乱的影响,使得供应风险进一步加剧。

对于目前有能力增产的三国来说,未来产量也难以大规模释放,一方面,产量释放后带来的油价下跌不符合产油国的利益;另一方面,政治因素是影响其供应的关键。

在产能瓶颈以及政治因素的影响下,该行预计OPEC原油产量仅维持小幅增加,未来其供应量将持续远低于配额生产量。

俄罗斯供应出现实质性下降

俄罗斯供应问题目前为主导油市的主要逻辑,3月份以来,油价的涨跌基本围绕着地缘政治进展,市场的预期也随着地缘政治的进展逐步地发生转变。虽然BP、壳牌等国家石油公司开始主动寻求对俄原油的自我制裁,但由于前期合同的继续执行以及船运并未大幅受到限制,俄罗斯出口在4月份不降反升,并创下了新高。

目前,欧盟对俄罗斯能源的态度也开始发生转变,市场越来越相信欧盟颁布对俄罗斯能源的制裁禁令仅是时间问题。关键的时间节点将在5月15号,此后,欧盟的部分制裁措施将开始落地,维多集团表示此后与俄罗斯的原油贸易将会非常艰难,另外,前期的合同也将逐步终结,俄罗斯的原油将出现实质性下降。

从目前的的数据来看,俄罗斯供应问题已经开始出现端倪,虽然俄罗斯4月份的出口大幅增加,但Rystadenergy的数据显示,其产量出现了145万桶/天的巨幅下跌;从船期来看,俄罗斯在未来几周的出口量也将出现明显下滑,且未明目的地的比例越来越大,意味着该部分出口存在变成浮仓的可能。

美国供应有远虑,无近忧

在目前OPEC等国供应受到限制的情况下,相对灵活的美国页岩油产量可以说是未来全地球村的希望,拜登政府也为国内的增产做出了不少努力,比如增加石油钻探许可的颁布,并宣布秋季战略原油购进计划来确保页岩油生产商无后顾之忧。

即使在高油价刺激以及拜登政府的游说之下,美国页岩油的生产也并非一蹴而就;一方面在于受到新能源趋势以及股东回报要求的影响,页岩油企业资本支出增长不够;另一方面,短期美国页岩油的生产存在诸多瓶颈。此外,各大盆地单井原油产量持续降低,意味着油田生产效率正在放缓。

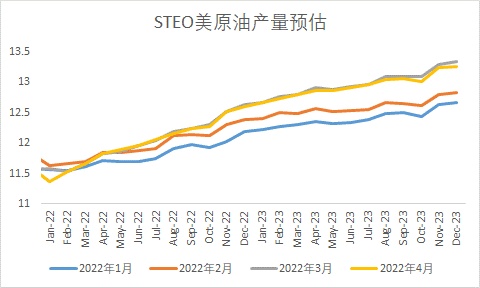

从EIA从未来美国页岩油产量的预期来看,3月份开始,油价的大幅上行使得EIA月报对未来页岩油产量大幅上修,其预期美油产量的上行将在下半年开始加速。但由于页岩油产量上行存在的诸多瓶颈,且EIA本身存在偏空头的立场,各大投行对EIA乐观的产量预估持有不同的观点。该行对2022年美原油能否如期增长持保守态度,但中期美国页岩油产量增长或可观。

战略原油储备仅能饮鸠止渴

在全球原油缺口扩大的情况下,战略原油储备释放自然也成为了各国政府抑制油价的首要选择。从可行性来看,美国地区目前战略原油储备大约5.5亿桶,仍然充足,即使在1.8亿桶的库存释放后也能满足IEA的最低储备规定;从效果来看,美国战略原油储备释放将持续至10月份,5月之后库存将以170万桶/天的速度抛售,基本能满足夏季的出行高峰需求。

但战略原油储备释放本质上也是对美国原油库存的消耗,其库存的去化未必能阻止原油的进一步上行,历史上来看,战略原油储备紧急释放的情况下油价反而上行的情况较多,且在释放完毕后油价往往出现一定的回升;此外,当前的战略原油储备意味着未来美国政府将要补充当前释放的量,这在一定程度上对未来油价形成了比较强的支撑。

二、需求增长放缓,但并无萎缩迹象

环境边际恶化,但短期无衰退风险

经济的走弱是目前原油空头的主要逻辑,高通胀对全球经济带来的影响已经不容忽视,地缘政治因素使得欧洲地区经济进一步恶化,美联储以牺牲部分经济为代价来遏制通胀的决心越来越强,在加息预期以及长期经济不看好的情况下,美债利差一度出现倒挂,意味着未来的经济衰退有可能出现,IMF对全球经济的预期也大幅下调,美股等风险资产持续出现大跌;制造业方面,中国为首的新兴市场国家制造业PMI持续处于荣枯线以下,欧洲地区制造业PMI连续几个月下滑,但目前尚处于扩张区间,美国制造业PMI不降反升。

总体而言,该行认为目前经济走弱已经成为现实,尤其是新兴市场国家。但欧美等发达国家仍处于制造业扩张区间,经济存在一定韧性,衰退在短期内发生的概率仍不高。

炼厂利润高企,开工仍有上升空间

全球炼厂运营情况来看,其利润水平基本处于极高位置(中国除外),一方面在于俄罗斯成品油出现下降带来的供应缺口,另一方面在于全球炼厂产能的瓶颈以及开工率的低位。除中国之外,全球炼厂产能近年来不但没有大规模的投产,反而部分地区开始逐步去产能,导致在目前4-5月份的传统季节性检修期,全球并无额外的炼油产能来弥补成品油的供应缺口。

中国地区虽然存在着较多的炼油产能,但由于疫情影响,导致汽柴油需求低迷,而成品油出口配额的限制使得出口需求存在明显的上限,国内地炼以及主营炼厂在亏损的情况下大幅降负;但目前得到控制后,汽柴油需求出现边际好转,库存开始去化,未来炼厂开工进一步下降的可能较小,国内需求后期存在回归的预期。亚洲地区,印度炼厂在大量进口低价俄罗斯原油的情况下,目前表现得非常活跃,基本处于满负荷运行。此外,在目前极高的利润水平下,该行认为欧美等地炼油厂检修结束后,开工也存在较大的回升空间。

成品油库存低下,终端复苏边际放缓

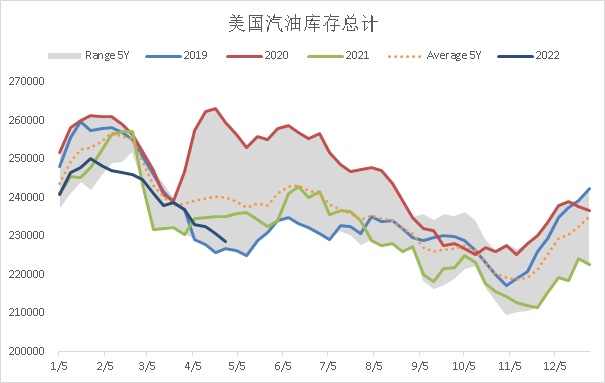

全球成品油来看,汽柴油库存基本处于历史同期低位的水平,但其主要在于供应端的收紧,需求端出现比较明显的分化。北美地区,汽油需求在一定程度上受到了高油价的抑制,美国民调机构近日发布的一项调查结果显示,由于油价高涨,66%的受访者称将会改变他们的日常驾驶习惯,减少不必要的驾车出行,数据上来看,自三月份油价高涨以来,其EIA的表需数据也已经偏离的正常的季节性轨迹,但在强劲的出口需求等因素支撑下,美国汽油库存仍处于偏低水平。美国柴油库存相对汽油表现得更加乐观,一方面在于美国制造业的扩张导致货运需求上升,以及外部供需缺口导致出口需求大增,另一方面,由于柴油调油添加剂的短缺,导致其生产难以跟上需求的节奏。

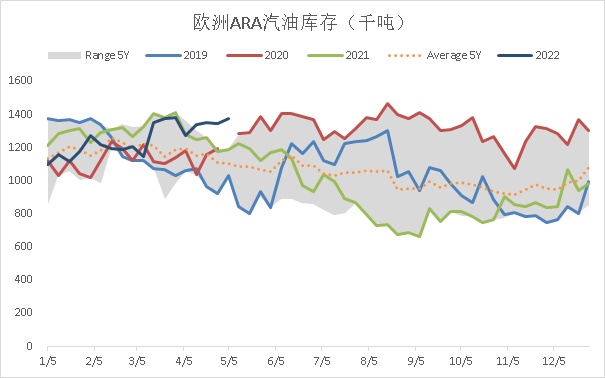

欧洲地区,其出行需求恢复较好,但由于本地能源的缺口放大,工业活动受到影响,其汽柴油的需求均受到一定的抑制,但在供应端的缺口下,成品油库存仍偏低。中国地区的汽柴油需求主要受到疫情影响,使得国内道路出行以及货运流量均处于较低水平,但目前随着控制,该行认为未来需求仍存在一定的弹性。

全球原油库存历史低位

全球原油库存目前均处于偏低水平,尤其是在美国,商业原油库存以及库欣地区原油库存均处于历史同期最低水平;未来,该行认为欧洲等地的成品油供需缺口仍需要通过美国的出口来补充,这势必会导致后期美国炼厂开工的进一步走高以及国内原油需求的持续强劲,一旦美国国内库存持续走低,且战略原油库存的持续释放导致供应缓冲区不足,不排除未来WTI再次出现逼仓的可能。

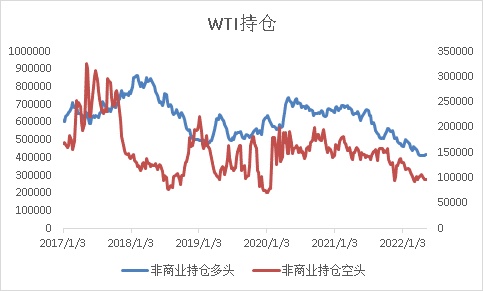

CFTC持仓

展望篇

一、机构供需平衡展望

鉴于未来需求的不确定性等因素,各大机构对未来的供需展望存在较大的差异,OPEC以及EIA对未来的供需相对偏悲观,IEA对未来的供需相对偏乐观,但从3月以及4月份的平衡表调整来看,三大机构均对未来的需求预期进行了下修,表明主流机构对原油需求的预期均有下降。

二、未来行情演绎

当下来看,原油价格仍在需求的走弱以及供应收紧之间进行博弈,短期来看,美联储加息后情绪较差,风险资产大跌,且欧盟对俄罗斯的制裁存在一定的波折,油价倾向于高位回落。

中期来看,该行认为下半年原油基本面仍然健康,未来俄罗斯供应问题将逐步从情绪向实际的供需转变,中东以及美国等地供应无法弥补其缺口,外加目前暂不会出现大幅衰退,炼厂需求存在进一步走高的空间,虽然战略原油储备大幅释放可能会带来商业原油库存的累积,但三季度后随着飓风季的到来以及战略原油储备的下降,供应形势将会更加严峻,该行倾向于原油下半年将出现进一步的上行。

长期来看,该行认为2023年经济出现衰退的概率越来越大,届时美原油产量或出现较大增长,外加俄罗斯供应进入稳定期,原油重心大幅回落的概率将会增加。

从操作的周期来看,该行倾向于偏中期的视角,基于当前油市情绪的走弱以及偏强的中期判断,该行认为本轮油价下跌可能带来中期的买入机会,Brent的入场点位该行建议在100美元以下,对应WTI入场点位在98美元以下。

风险提示:中东产量开始大规模释放。