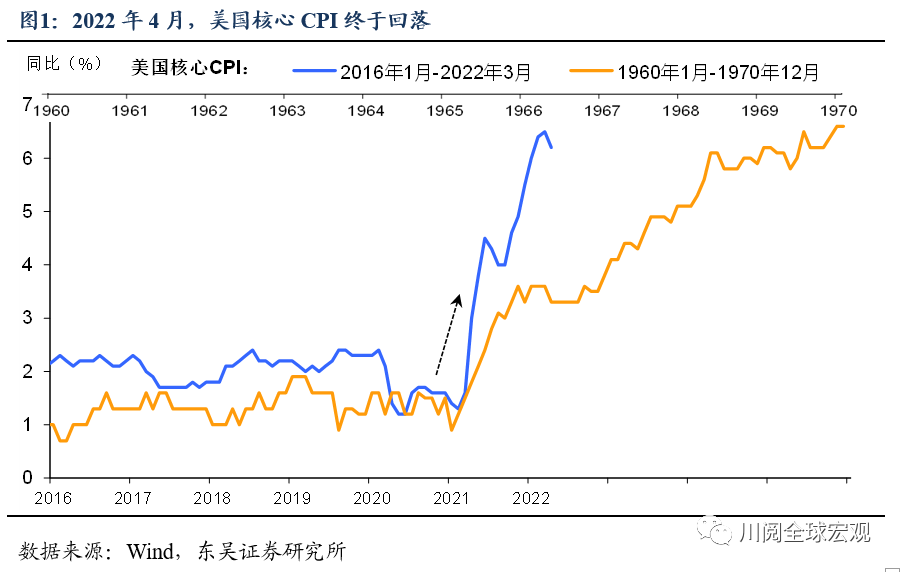

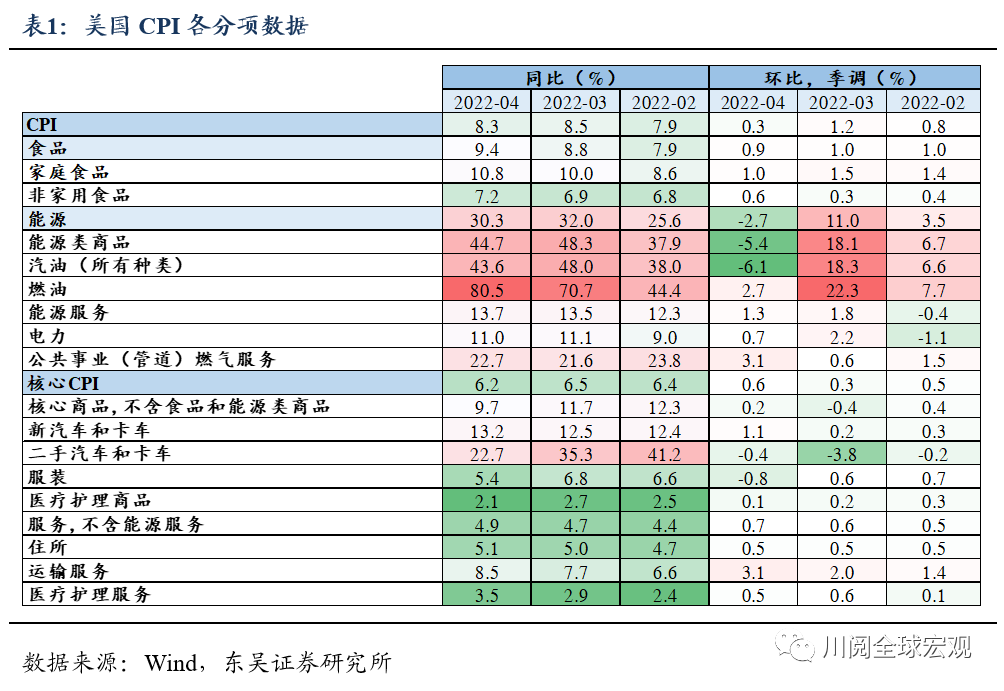

2022年4月美国通胀终于回落,但幅度不及市场预期,CPI同比升8.3%(预期8.1%),住房、食品、机票和新车为4月通胀的最大贡献者;核心CPI同比升6.2%(预期6.0%)。数据公布后10年期美债跳升5bp,美元指数站上104,美国三大股指期货全线下跌。

本次通胀数据喜忧参半:一方面,以二手车为代表的核心商品(剔除食品和能源类商品)价格同比增速持续回落,但另一方面,薪资上涨、住房租金跳升、俄乌冲突和中国疫情对于全球供应链的扰动为后续通胀的走势增添了不确定性。若通胀回落不及预期,8月核心CPI仍未跌至5%以下,美联储9月或继续大幅加息50bp,提前达到中性利率(2.25%-2.5%),导致资产价格的调整。

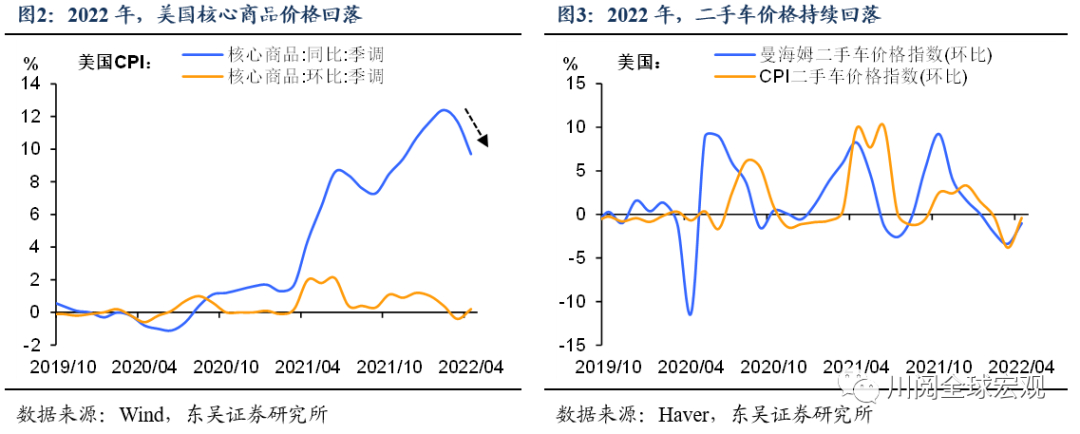

2022年4月,占比美国CPI超20%的核心商品价格同比增速持续回落至9.7%(3月为11.7%),而二手车价格也延续2-3月的回落态势,环比降0.4%(图2-图3)。芯片短缺的缓解下,消费电子类产品价格增幅也有所回落。从美国商品的需求端来看,先前强劲的商品需求已经有所缓解,未来对于通胀的推升有限。

不过,三个潜在风险点或导致年内美国通胀再次加速:

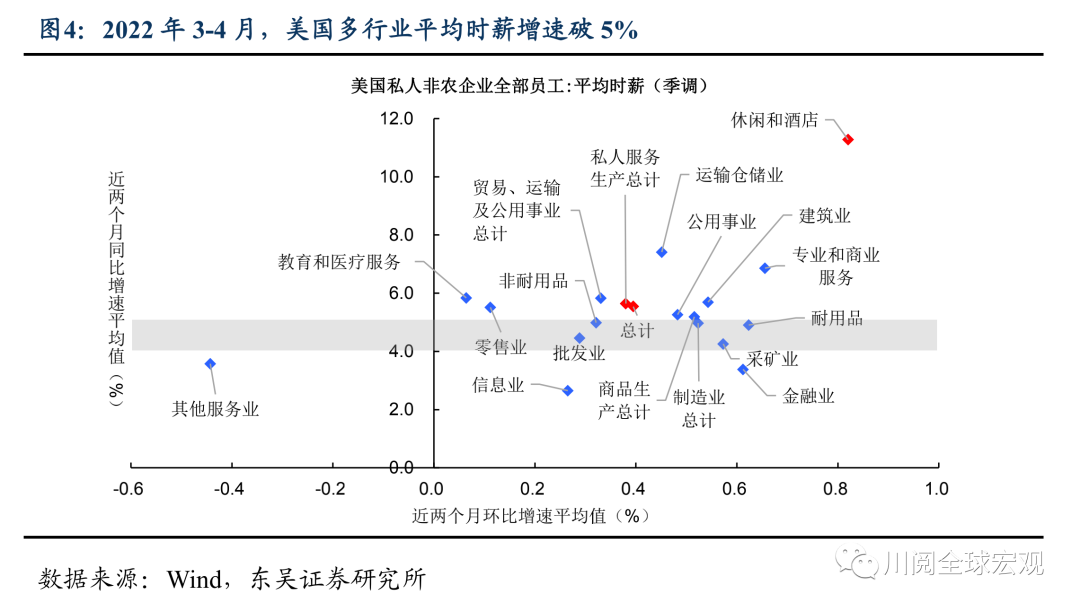

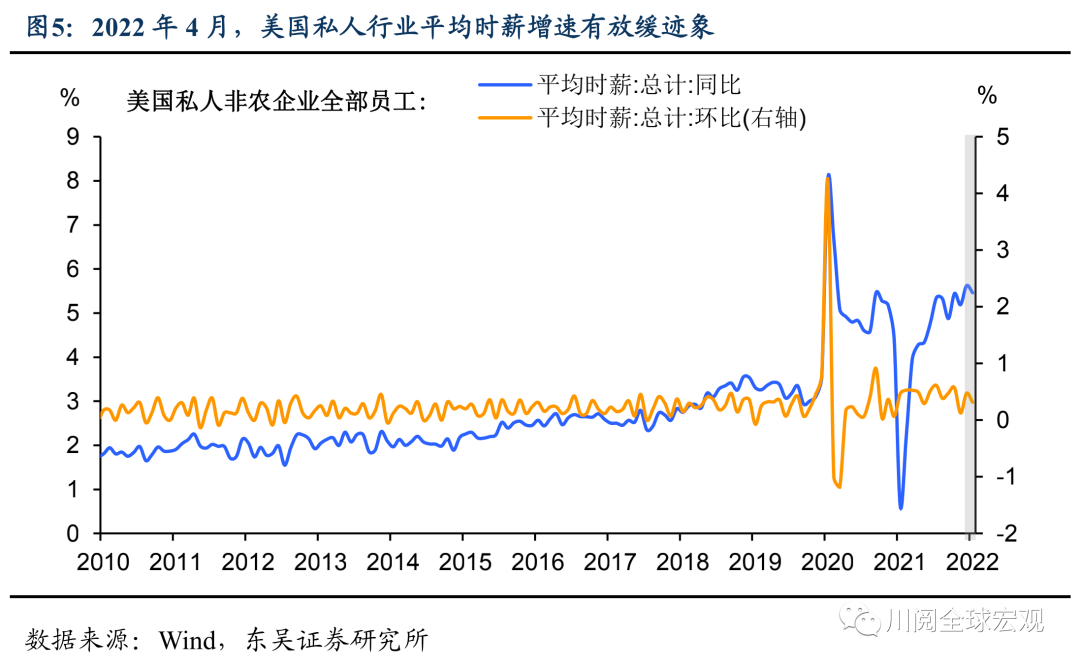

一是薪资通胀螺旋情况恶化。2022年,美国私人行业平均时薪增速持续破5%,尽管4月环比增速有放缓迹象,但是鉴于劳动力供给紧俏的持续,美国企业涨薪的趋势在短期内难以被逆转(图4-图5)。

如图6-图7中NFIB调查所示,2022年4月,预计在未来涨薪的美国中小企业比例仍高达27%,而难以招聘到能力匹配的员工仍是困扰企业经营的主要问题之一。

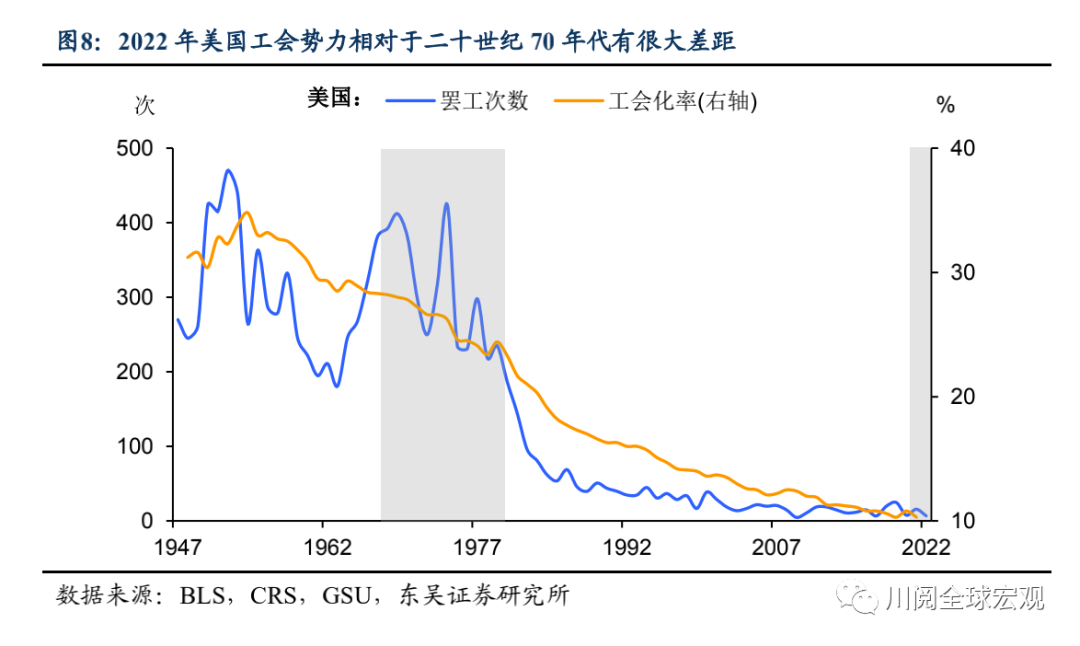

尽管如此,鉴于美国公会化率处于几十年来的地位,工人议价能力收到限制(图8)。

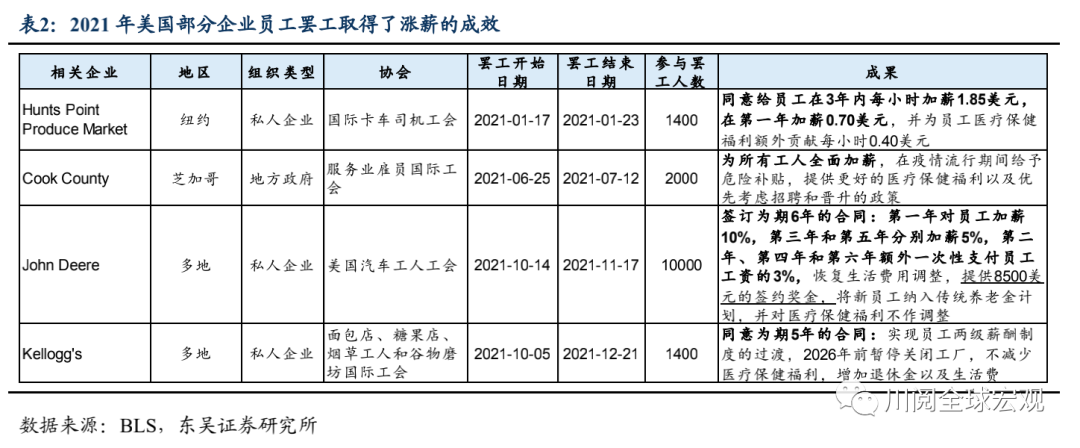

此外,80年代薪资通胀螺旋上升失控前,劳动力市场紧俏的情况已维持了数年,尽管2021年的部分罢工取得了涨薪的成效,但尚未形成规模,薪资通胀螺旋上升的动力不足(图9、表2)。

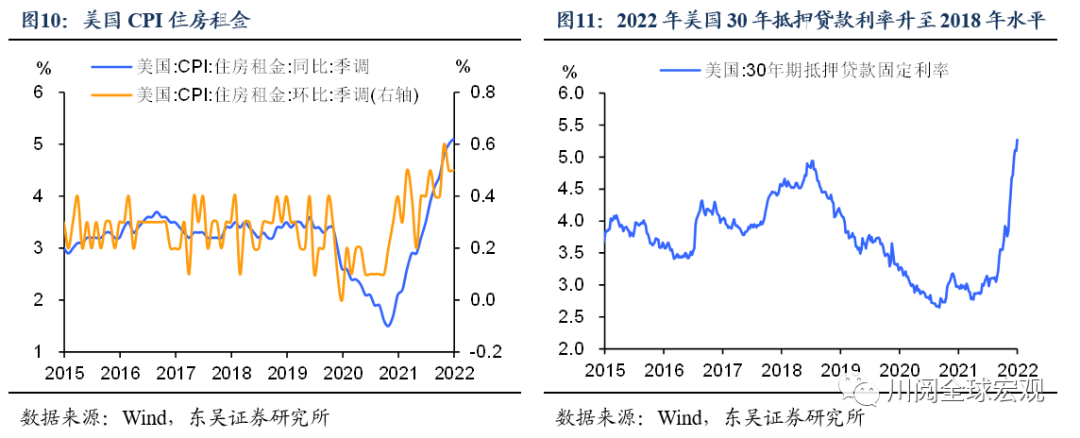

二是住房租金跳升。2022年4月住房租金环比增速维持0.5%,在数十年来最为紧张的住房市场下,年内住房租金的增长态势难以转变。而在美联储收紧货币政策下,30年期抵押贷款利率已经从2021年12月31的3.1%升至2022年5月5日的5.3%,每月抵押贷款还款压力的增加或使得部分原本考虑购置新房的人出于相对购买力的下降而转而选择继续租房,导致租房需求增加,进一步推升住房租金上涨(图10-图11)。

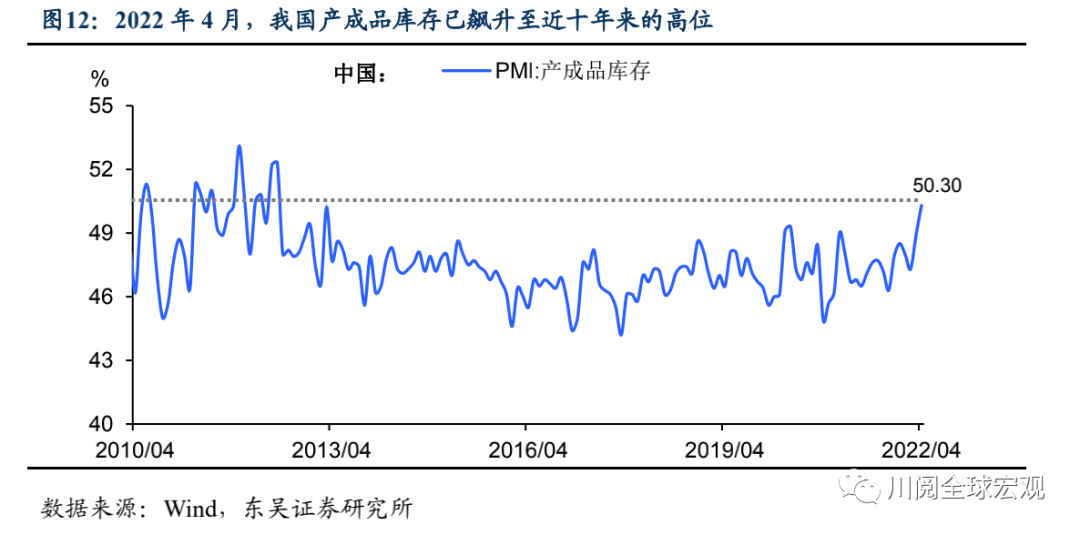

三是供给侧的扰动,俄乌冲突和中国应对奥密克戎的限制措施或导致全球供应链再次恶化。中国制造业和出口所受到的扰动或再度造成部分产成品供不应求的局面(图12)。鉴于俄乌冲突和中国疫情演变难以被预测,2022年核心商品价格同比增速回落趋势有被逆转的风险。

此外,中国港口船只延误对全球供应链的连锁反应已开始显现。根据Project44对全球供应链的追踪,3月底上海封锁以来,中国与美欧主要港口间的货运延误增加了四倍。根据路透报道,我国运往欧洲船只的延迟已造成连锁反应,其中包括将欧洲制造的货物运往美国东海岸的空集装箱的短缺。鉴于上海的工厂恢复正常运营需要时间,延迟或将持续到夏季,因此我们预计海运价格在三季度仍将维持高位。

通胀的走势牵动着美联储加息的步伐。若供应链向着2021年三季度恶化的趋势发展,并且薪资通胀持续突破5.5%,导致通胀缓解情况不及预期(2022年8月核心CPI未跌至5%以下),美联储或在9月议息会议上维持50bp的加息幅度。届时美联储政策在经济衰退和压制通胀间的权衡将愈发困难。

风险提示:新冠病毒变异导致疫苗失效,确诊病例大爆发导致美国经济重回封锁;俄乌局势失控造成大宗商品价格剧烈波动

本文编选自微信公众号“川阅全球宏观”,作者:段萌、陶川;智通财经编辑:严文才。