智通财经APP获悉,4月22日,西证国际证券(00812)发布公告,根据集团战略发展的需要,调整相关业务板块,以集中现有资源投入优势业务,公司董事会已决议暂停直接经营“证券经纪及孖展业务板块”的经纪业务(直营经纪业务)并把有关业务以转介形式继续运营。预计集团将从2022年5月20日起暂停直营经纪业务。

一石激起千层浪,受疫情和市况影响香港券业捱冬的悲观情绪继续蔓延。诚然,今年以来关于香港市场“券商结业潮”的讨论频繁见于报端。

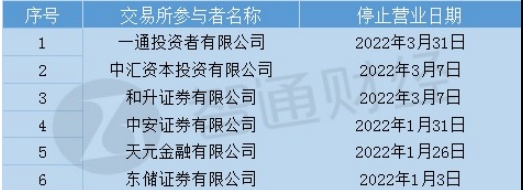

早在1个月前,持有1至7类牌照、以“一单交易5元”起家,进而推出“绝对零佣”吸引香港大批散户开户的香港知名的网上券商——一通投资者有限公司发布官方邮件,正式宣布于3月31日结束营业,也曾令不少投资者唏嘘。

今年一季度,中汇资本投资、和升证券、中安证券、天元金融、东储证券均停止营业。数量按年增逾66%,占去年总数约三分之一。2019年至今,已有超80家持牌券商结业。而在2016年至2018年这一数字仅是14家。

中小行受困是为何?

市场消息称,有老牌证券行萌生退场念头,如果短期内没有人接盘将自愿结业,把牌照交还予香港证监会。“一家有1号牌(证券交易)、4号牌(就证券提供意见)、9号牌(提供资产管理)的券商,叫价仅420万港元,还可议价。该公司目前是亏本,也只得一个负责人员。市场有人问价,但并没有承接,主要认为前景未明”。

一香港本土券商资深人士告诉媒体,香港券业以前是百花齐放,现在龙头效应很强,小的基本活不了。“以前大家以为我们是鱼翅捞饭,其实我们的平均薪资一直和香港平均水平差不多;现在更是惨淡,基本上很多券商只有1成的员工有生意,剩下基本没有;有很多一线经纪人没有底薪的,以佣金为主,这几个月的工资只有几百块钱。所以倒闭也是及时止损”,他表示。

(图片来源:香港证券业协会)

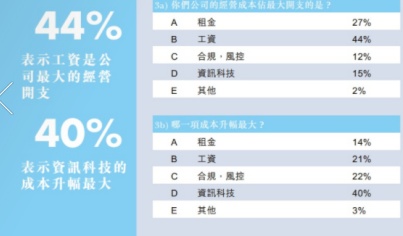

不过,港股成交萎缩、疫情等原因,也许不是最根本的痛点。香港证券业协会2022年资本市场问卷调查结果显示,40%的会员机构认为成本升幅最大的是资讯科技的投入;44%的会员机构认为工资是公司最大的经营开支。

上述资深人士则表示,最核心的问题,一方面是人力成本越来越高,包括监管趋严、合规费用高,需要合规人员等;一方面是转型成本也很高,老牌券商主要靠经纪人做业务,所以网上业务都很落后,不少本土券商也尝试互联网转型,但前期的设备、人力、运营投入非常大,转型非常难。

沉舟侧畔千帆过

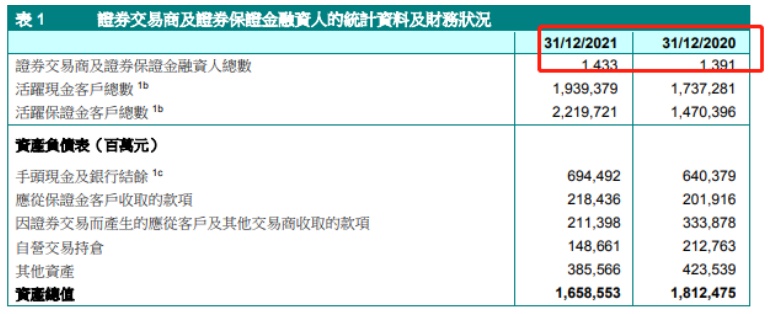

值得乐观的是,纵观去年全年,尽管恒生指数“雄冠全球”累计跌14%,同时也受到疫情的扰动,但整体券业的经营情况却不差,一组数据可以佐证:

2021年,所有证券交易商及证券保证金融资人的净盈利总额达649亿元(港元,下同),较2020年上升36%。升幅主要由于来自证券交易的净佣金收入、自营交易净盈利和其他收入增加。

联交所参与者方面,A组、B组和C组经纪行分别取得75亿元、146亿元、53亿元的净盈利,总额达274亿元,同比增加47%。

截至2021年底,证券交易商及保证金融资人总数达到1433家,年内增加42家;活跃保证金客户总数达到220万名,同比增加51%。

(图片来源:香港证券会,下图同)

牌照申请方面,2021年香港证监会牌照申请数目为1742项,按年增40.6%。

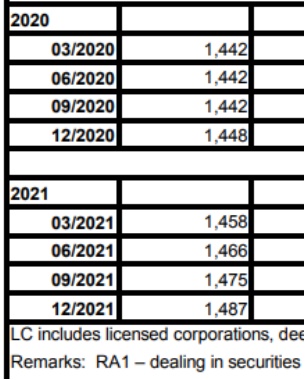

截至2021年年底,香港持牌法团1号牌(证券交易)数量增加39至1487个(见下图)。换句话说,证券交易业务的参与者的新增量要远远大于退出市场的数量。

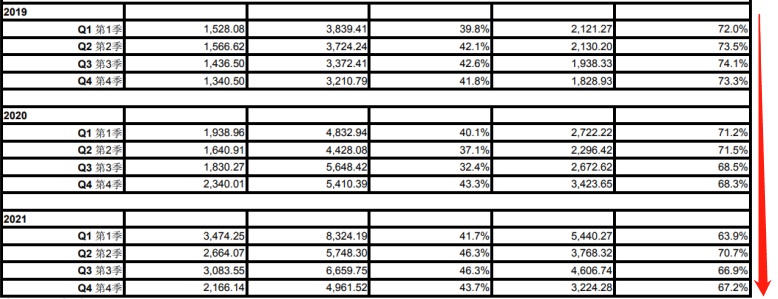

值得注意的是,从2019年至2021年,前20名联交所参与者占恒生指数成分股的成交额出现了逐年下滑态势,从超过70%降至目前的65%左右(见下图),整体下滑超过5个百分点。

头部市占正在缩小,尾部本土小券商正在退出,新增牌照还在增加。这是否意味着腰部力量的崛起?

另外一个比较明显的趋势是,中资券商在保荐业务方面正在“吃”更多份额。

瑞恩资本按照过去24个月、最近6个月、2022年1-3月对香港IPO券商(保荐人)进行统计排行(见下图)发现,在过去的24个月, 66家券商以上市保荐人、联席保荐人的身份参与了230家新上市公司的保荐工作,其中中资券商 30家。

就最近6个月来看,24家券商以上市保荐人、联席保荐人的身份参与了 42家新上市公司的保荐工作,其中有13家是中资券商,占比超过一半;尤其是华兴证券、光大融资,发展势头迅猛。

(图片来源:瑞恩资本)

从2021年营业收入来看,稳坐头把交椅的中金香港2021年营业收入达105.35亿港元,同比增43%;净利润51.12亿港元同比增108%。

华泰国际营收同比增加42%至97.07亿港元;净利润14.46亿港元,增幅高达442%。

华兴资本(01911)在2021年年报中披露,已经完成6家港股IPO项目,参与募资规模超1180亿港元,在港股股票承销市场的中资机构中排名第3位;经纪业务持续快速增长,在香港市场中资券商中排名前3。

有考验但也无需太悲观

无可否认,时间进入2022年之后,港股市场面临的寒风确实比往年更凛冽。

首先是新股市场的萎缩。港股市场如果不考虑介绍上市的2家,包括SPAC(特殊目的收购公司)在内,今年首季仅得12只新股上市。

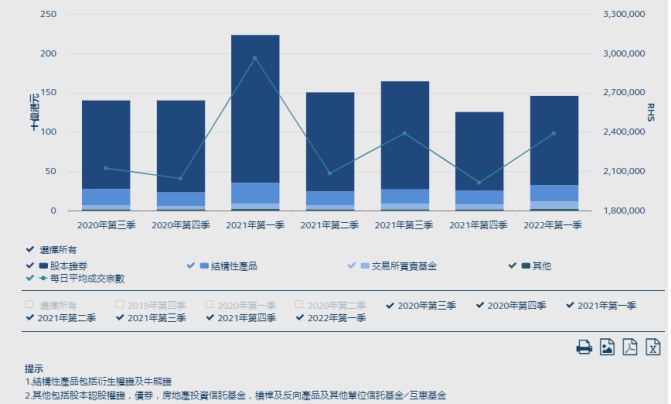

其次是市场成交的情况比同期出现明显下滑。香港交易所(00388)4月27日公布的业绩数据显示,2022年首季股东应占溢利为26.68亿港元,同比下跌31%。不过,该表现与去年第四季相近。从联交所每日成交金额来看也是类似,今年一季度表现逊于去年一季度,但环比来看略有增加。

(联交所每日成交金额及成交宗数,图片来源:港交所网站)

耀才证券行政总裁许绎彬表示,这一波疫情未能在短期内平息,亦无法估计香港经济何时复原,外围又风雨飘摇,港股成交额低,新股上市锐减,证券业生意受创,预计之后相继有一些规模小、资本少、无盈利的同业会结业。

天风国际证券财富管理中心董事总经理朱云鹏则表示,目前的行情在一定程度上促进了头部效应的发展,但证券行业的市场自由化程度其实并未达到互联网等行业的水平,对于那些咬紧牙关坚持下去的非头部机构而言,只要活下来就能面对更多更积极的可能性,天风国际目前正在与多家计划在零售业务端进行收缩的同业进行交流,计划在存量业务接收、交易系统租赁等方面开展同业合作,抱团取暖,共度寒冬。

不过,也要看到一些好的方面。IPO方面,港交所行政总裁欧冠升上周在业绩发布会上表示,首季度下滑非可控因素,长远仍感到乐观,因截目前仍有180宗新股申请正在上市处理当中。今年下半年的IPO市场值得期待。

从上图也可以看出,就成交情况来看,去年一季度乃是“一枝独秀”。抛开去年一季度不谈,其他季度的表现其实也都相差无几。

另外,有传香港证监会已原则上同意将跨境理财通扩至香港持牌券商,但仍有待内地监管机构批准。“跨境理财通”一旦开通,涉及到债券、基金、保险等产品,蕴含的商机庞大,会带来新的业务增量。这将是一个普惠性的政策,不过,从利好的程度上来,规模较大的中资行或许会更加受惠。

此外,3月7日,香港证监会向持牌券商发布通函,面对香港第五波新冠肺炎感染个案的严峻形势,再次提醒券商检讨及更新业务连续性计划。这次通函也并非是一些媒体所报道的针对券业结业潮的专门应急预案,无需过分解读。

招商永隆银行零售金融总部总裁兼零售银行部总经理林淑芬表示,证券业务有一定的周期性特征,市场越是波动,越是考验金融机构在业务结构、服务能力、金融科技等方面的沉淀,沉淀越深厚,转“危”为“机”的能力就越强。以招商永隆银行为例,一方面,从前两年开始,招商永隆银行在巩固港股业务的同时,大力拓展美股、证券融资等业务,逐步实现证券业务多元化,在一季度创造多个增长点。另一方面,市场波动更加突显证券经营模式从交易驱动向服务驱动的重要性,招商永隆银行全方位加强证券研究分析、投资者教育以及财富管理等综合服务能力建设,通过加强证券与财富管理的场景融合,实现股票挂钩投资在一季度增幅翻倍。除此之外,金融科技的发展水平也是保障证券业务表现的关键因素,尤其是手机APP在开户、交易等方面的便捷性和稳定性以及远程办公和协作等方面的高效部署,充分体现金融科技的价值。

香港财库局官员的表态也许更能说明当前业界应该持有的态度:香港财库局局长许正宇称,即使其他金融市场所处的地方曾实施“封城”或“禁足”等措施,其金融业务皆不受影响,港府推行“全民强制检测”时也定必兼顾金融业特质,保障香港国际金融中心地位。