自新冠疫情爆发以来,受到疫情反复、防疫政策变化及出行限制等影响,旅游、餐饮、酒店等行业消费场景造成严重冲击。

但在已成疫情常态化的今天,餐饮行业资本化热潮的再度开启,赛道持续火热。2022年以来,就有多家中国本土餐饮连锁企业向港股赛道发起冲击,七欣天、乡村基、和府捞面、杨国福麻辣烫等先后提交招股书。

资本市场随着资本的注入也带动一批新的餐饮品牌崛起。据艾瑞咨询数据显示,2021年,专注毛肚的火锅品牌巴奴已完成两轮超亿元的战略融资;2022年,始于上海的吉祥云吞也获得近亿元A轮投资。

那么餐饮赛道还“香”吗?

2021年餐饮连锁:几家欢喜几家愁

回看2021年,在疫情后的这场行业大考中,餐饮行业呈现出冰火两重天的局面。一方面受疫情影响,部分餐饮企业无法维持正常营业,遭遇连续关停或转让;另一方面部分企业把握市场复苏机遇,打造自身独特品牌,展现出蓬勃的生命力。而这个情况在刚刚过去的港股业绩期内也能探知一二。

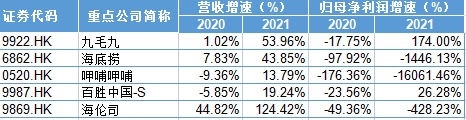

在港股上市的餐饮企业中,有17家已披露2021年的年度业绩。从总营收来看,除了龙辉国际控股(01007)外,剩余的16家企业均实现不同程度的营收增长,其中海伦司(09869)、九毛九(09922)及海底捞(06862)增速领先。

从归母净利来看,有6家企业实现盈利增长,其中九毛九(01181)的归母净利更是实现翻倍,2021年九毛九的归母净利同比大增174%至3.4亿元(人民币,下同)。

公司年报显示,九毛九净利的高速增长主要受益于以下两点,一是太二餐厅网络的持续扩张。截至2021年底,九毛九经营太二餐厅共350间,较去年同期增加118间。其中,2021上半年新开53间,2021下半年新开65间,开店速度符合指引。除了太二外,九毛九旗下其他餐饮品牌开店速度均较谨慎。另一方面,公司2021年的餐厅营业天数较2020年增加,九毛九坦言公司的经营已从疫情中恢复。

据智通财经APP了解,公司在2020年的疫情中果断收缩九毛九西北菜经营(关闭非广东地区门店),集中精力发展太二品牌,并保持理性开店节奏,展现出卓越的战略调整能力,有效降低了疫情对公司经营的负面冲击。

而几家欢喜几家愁,连锁火锅企业呷哺呷哺(00520)却收获了自其2014年登陆港交所主板以来的首次亏损。2021年呷哺呷哺的全年亏损额达2.93亿元,这主要是由于公司全年关闭229间呷哺呷哺餐厅,同时因为部分餐厅经营业绩下滑而导致的计提减值亏损。

呷哺呷哺在2021年进行了深度调整,一方面,调整组织架构、任命新高管,并改进为扁平化、集中式的管理模式,提高组织运营效率;另一方面,调整员工薪酬激励机制,推行利润分享机制,提高餐厅经理薪酬与销售业绩挂钩的比例,引导餐厅经理重视门店利润水平。此外,暂缓了呷哺呷哺餐厅的扩张计划,剥离了大部分亏损门店,以提升单店经营效率和服务品质,为实现轻装上阵。

从二级市场来看,2021年港股餐饮板块大幅回调,全年跌幅高达64.31%。而在今年3月这个传统业绩期,该板块更是跟随恒指创下历史新低,月内跌幅更是达到14.95%。从个股来看,呷哺呷哺跌幅超19%,而九毛九虽受到业绩向好提振,月内仍录得3.67%的跌幅。

在经历了2021年的大幅下调后,港股餐饮板块的估值水平已调整到较低位置,不过今年三月中旬以来,行业估值有所修复。据WInd数据显示截至4月8日,港股连锁快餐店指数的PE(TTM)为48.49倍,略高于中位数的41.56倍。

餐饮行业不断恢复

其实2021年线下餐饮相比2020年已有较大恢复,长时间大面积的暂停营业在2021年并没有发生。2021年,中国餐饮服务消费零售总额达46895亿元,同比增长18.6%,已恢复至2019年水平。

不过智通财经APP注意到,由于市场对疫情恢复速度预期过于乐观,同时餐饮行业壁垒低,容易吸引新创业者加入,在这种情况下涌入一大批抄底玩家,各大连锁餐饮品牌也顺势扩张。然而2021年疫情仍持续反复,线下销售仍然疲软,这使得很多新开的餐厅迅速倒闭,直接导致2021年餐饮行业进入与出清速度创十年新高。据企查查数据显示,2021年中国注册餐企316.7万家,吊注销餐企88.5万家。

在疫情冲击下,餐饮行业所遇到的困难主要表现在以下几个方面,一是在疫情影响下经营受限,不可避免的刚性成本下导致盈利能力下滑;二是在定价层面,过去一味强调消费升级和品质消费,价格偏高,而疫情带来的消费能力下滑反噬新消费需求;三是销售渠道较为单一,数字化水平不够理想;与此同时,供应链不够不完善,这导致上游成本压力加大,店效进一步下滑。

对此,多家企业调整了其销售策略以面对困境。在定价方面,近日喜茶宣布完成了自今年1月以来进行的全面产品调价,今年内不再推出29元以上的饮品类新品,并且承诺现有产品在今年内绝不涨价。

在数字化方面,据艾瑞调研发现,头部餐饮品牌在收银、会员系统等贴近消费者的前台环节餐饮门店的数字化率已有明显提升,相信随着各环节渗透率的不断提高,下一个阶段全环节数字化闭环将会是各餐饮品牌数字化进程的新发展方向。

我国餐饮连锁行业仍有极大发展空间

众所周知,疫情对餐饮企业是一场巨大的考验,企业经历巨大的经营压力和业绩亏损,餐饮上市企业股价面临着估值和业绩的双杀。随着疫情过去,各餐饮企业的“至暗时刻”也逐步远去,若以更长维度来看我国餐饮连锁行业的发展,我们相信餐饮市场未来可期。

西部证券认为,中国品牌餐饮消费升级的趋势才刚刚开始。随着头部企业加快开店以及中小企业的离场,整个行业集中度在疫情期间有所提升。根据华经产业研究院的数据,2013-2019年我国百强企业营业收入占全国餐饮收入的比例在5.6%-7.5%间浮动,而2020年此比例提升至7.8%,表明行业集中度出现了提升。

而与抗风险能力较弱的小企业不同,连锁化的大型餐饮企业通过自身较为强大的资金能力以及较为优异的成本管控能力,在逆境之中反而积极寻求进一步扩大自身的市场份额。据《2021中国餐饮加盟行业白皮书》数据显示,近年来我国餐饮连锁化率不断提高,中国餐饮市场连锁化率已由2018年的12.8%提高至2020年的15%,预计疫情之后,龙头企业的优势将显现,并带动这一数字进一步提高。

此外,中国餐饮市场空间广阔,一方面是在于中国外出就餐的比例相较于美国等发达市场仍有广阔提升空前,我国人均外出就餐支出不及美国市场的两成,而在餐饮连锁化方面,我国餐饮连锁率仅为10%左右,而美国连锁化率高达50%,相差甚远,可见行业需求仍有极大提升空间。

据智通财经APP了解,我国餐饮连锁化方向正在从一二线市场往三四线市场持续渗透,随着三四线城镇化、居民消费力和品牌消费意愿的持续提升,预计这将为我国连锁餐饮企业打开更为广阔的连锁化空间。且三四线市场因为租金、人工费用相对于一二线市场更具备优势,从门店盈利水平来看,三四线城市门店盈利水平更高,这也将提升各企业的盈利空间。

整体看来,虽然我国疫情仍反反复复,但是相信国内经济的逐步复苏,我国餐饮行业正的阵痛期正逐步远去。而与其他行业相比,餐饮行业门槛低、可复制性高,餐饮赛道的竞争非常激烈,食品安全的隐患比较大,供应链的打造相对会比较复杂,品牌效应和规模效应并不是一蹴而就的。在疫情期间大型餐饮连锁企业逆势开店,行业连锁化率与集中度或将加速提升,头部企业的发展也将更为顺畅。我们相信随着疫情的缓解,餐饮行业的估值也将逐步修复,整体行业景气度有望提升。