近几年由于集采,医药资金纷纷往不受集采的细分领域倾斜,CXO便是其中之一,也因此CXO板块成为这几年最热门的细分领域之一。

虽然CXO不受国内集采的影响,但CXO企业不少订单来自于海外市场,因此美国制裁中国生物科技股让本就高估值的CXO板块开启了杀估值的行情。

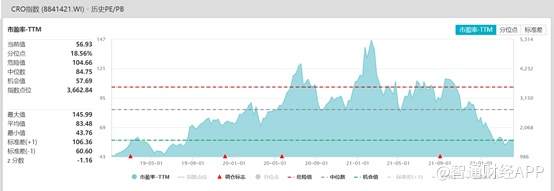

经过一轮的股价下跌后,CXO板块的估值水平也已回归至相对合理的水平。据Wind数据显示,截至2022年4月7日,CRO指数的估值为56.93倍,低于中位数的84.75倍,处于近三年来较低的估值水平。

那么被腰斩的CXO还有投资机会吗?

板块个股业绩普遍高增,资本性支出进一步加速

智通财经APP看来,尽管CXO股价近乎腰斩,但从业绩角度看来,CXO板块业绩还是维持高增长的水平。

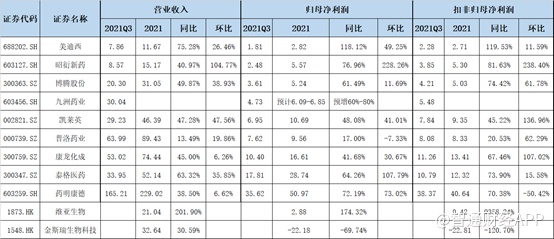

截至2022年4月7日,已有12家CXO企业发布年度业绩报告,另有1家发布业绩预告,这13家标的总营收同比增长32.21%,总归母净利润增长61.99%,整体略好于市场预期,其中昭衍新药、康龙化成业绩超市场预期,药明康德、泰格医药略超市场预期。

扣非归母净利润方面,2021年CXO行业整体平均扣非归母净利润增速高达39.35%,主要是美迪西、博腾股份、泰格医药、康龙化成和药明康德高增长拉动。一方面来自于主营业务强劲增长博腾股份(CDMO)+美迪西(药物发现+临床前CRO业务),另一方面来自于公允价值变动等带来利润弹性(比如泰格医药、药明康德等)。

从已披露年报的公司的存货和合同负债来看,CXO订单持续高景气。存货与合同负债分别代表着执行订单与未来订单,2021年CXO存货同比增长68.54%,合同负债同比增长87.23%。

其中,药明康德年报存货达到59.05亿,环比三季报增加13.85亿,较年初增长119.84%;合同负债29.86亿,环比半年报增加4.38亿,较年初增长88.86%%。凯莱英2021年报存货13.96亿元,环比半年报增加3.13亿,较年初增长92.28%;合同负债1.31亿,环比下降

0.74亿,较年初增长45.55%。昭衍新药2021年报存货达7.01亿,环比略增0.09亿,合同负债为9.7亿,同比增长66.4%。从存货和合同负债数据来看,龙头公司不管是绝对值还是增速,都快过二线公司,在产业链中话语权更强。

除此之外,以CRO业务为主的公司如康龙化成、凯莱英、美迪西、泰格医药、药明康德和昭衍新药等,其研发人员的扩张增速均保持在20%以上。而CDMO企业,资本性支出与在建工程情况则是影响公司未来业绩的主要因素,如泰格医药、美迪西、康龙化成、药石科技等企业的资本开支与在建工程均实现了快速增长。

再看资本支出方面,2021年CXO企业资本性支出不管是与2020年同比还是与去年前三季度相比,四季度资本开支均大幅增加。资本性支出大幅增加主要原因有两点,一是由于CDMO订单加速向国内转移以及本土需求持续高增长,二是由于2019年开始,一些CXO公司通过IPO、发行可转债、定增等方式,募集了大量的资金,有足够的资金进行资本性开支。新增产能的稳定释放和产能利用率的不断提升,将为业绩高增长提供有力支撑。

总的来看,2021年CXO企业基本上实现了业绩高速增长,资本性支出也在大幅提升,伴随着后续新增产能的落地,CXO公司业绩的高速增长有望得到持续。

CXO行业景气度依旧,CDMO业绩弹性更大

尽管2021年CXO板块业绩表现均不错,但市场上依旧有不少声音认为CXO板块的高增长能力已经不再。

实则不然。

众所周知,CXO是创新药的铲子股,作为创新药产业链中的一环,其行业能否持续高增长与生物制药和化药的投融资密切相关。

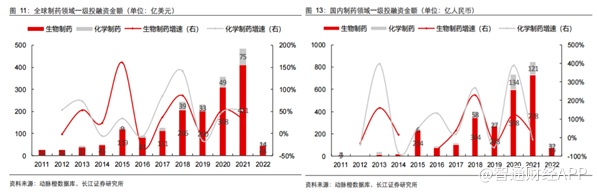

据长江证券研究所显示,2016-2021年全球生物制药和化药的一级市场融资金额持续增长,2021年达到了历史新高。在2021年港股医药股估值大幅度贬值的情况下,国内一级市场在生物制药和化药融资额依然达到849亿元,创下了历史新高。由此可见,生物制药和化药的投融资活动依旧活跃。

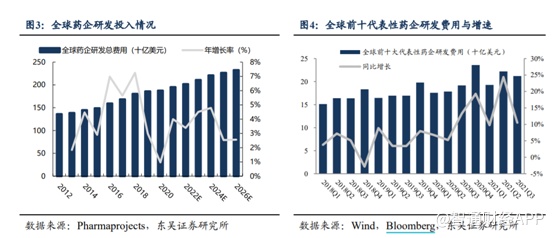

再看研发投入方面,根据Pharma projects数据,全球药物研发支出由2012年的1361亿美元提升至2020年的1878亿美元,复合增速达4.11%。持续加大研发投入的同时,新药管线与IND申请/受理数量也持续走高,根据Statista数据,在研新药数量也由2010年的9737个提高到2021年的18582个,复合增速达4.76%。

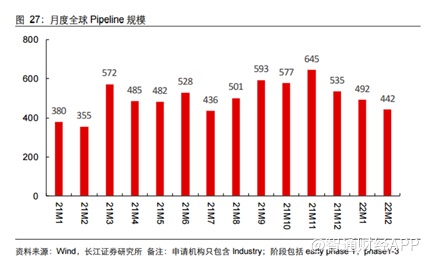

据 Citeline 数据,2021年全球在研管线规模再创新高,同比增加23%达到5483个,体现出全球临床试验开展已经从疫情中恢复并反弹。根据最新数据,2022年2月全球新开药物研发管线数量为442,其中处于phaseⅠ/Ⅱ/Ⅲ的pipeline数量分别为204、202和96,均高于2021年2月总量及phaseⅠ/Ⅱ/Ⅲ的pipeline数量分别355、158、155和87。

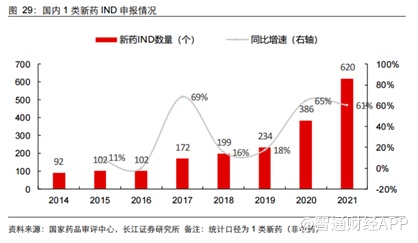

在药政改革渐入“深水区”的大背景下,制药企业不断加码创新开发,国内IND申报数量和新开临床数量迅速提升。2020-2021年,国内1类新药IND申报数量分别实现65%和 61%的同比增长,相比过去有显著提速。最新数据显示,2022年2月CDE 已经受理 51个1 类新药IND 申请。2021 年国内临床试验开展也已经从疫情中恢复并反弹,境内新开Ⅰ-Ⅲ期临床试验总数 实现同比27%的快速增长;2022年1月新开Ⅰ-Ⅲ期临床试验总数达42个,2022年2月新开I-Ⅲ期临床试验总数达99个。

由此可见,去年二级市场对于生物医药的悲观,并没有影响到一级市场,并且药企研发费用亦在不断投入。另外随着研发的推进,更多的药物来到商业化阶段,对于CDMO的需求又进一步提升。

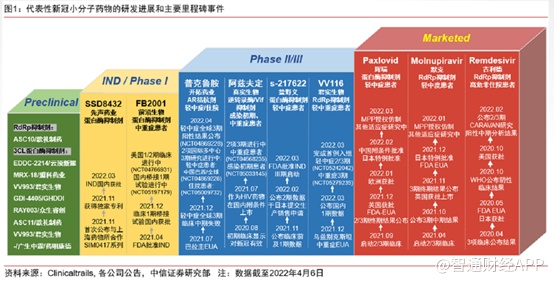

除此之外,目前已有多款新冠小分子药物已经进入II/III临床阶段,新冠特效药的上市,将为CDMO企业带来极大的利润弹性。以辉瑞的Paxlovid为例,该药物在去年12月22日获得FDA的EUA批准后,已拿下美国政府2000万疗程订单,销售价为500美元,辉瑞预计2022年Paxlovid新冠口服药的销售额约为220亿美元。

综合来看,对于CXO板块而言,仍有较大的成长空间,加上前期板块股价的大幅度下跌,CXO估值已经处于相对低位水平,业绩也基本上实现高速增长。

虽然去年不少CXO企业有疫苗的订单,部分投资者担忧去年的高基数会导致今年出现业绩负增长的情况,但新冠小分子药物也是重磅产品,亦会给CXO企业带来不少重磅订单,尤其是CDMO企业,业绩弹性会更强。同时,Bigpharma的研发支出也在持续增加,国内CXO企业员工人数也在持续增加,工程师红利尚在。由此来看,对于CXO板块的业绩无需过度悲观。

落实到具体个股方面,与新冠小分子药物相关的如凯莱英(06821)2021年公司实现营收46.39亿元,归母净利润为 10.69 亿元。单Q4 实现收入 17.16 亿,同比增长60.8%,归母净利润为3.74亿,同比增长73.5%,业绩呈现加速趋势。

2021 年公司临床前及临床早期项目数量增长了 59.9%;临床III期项目55个,国内项目中有20余个为热门靶点或大药靶点,有较大市场空间;国内有30 余个NDA 项目, 预计未来 2-3 年内可陆续转化为商业化订单,增量空间可期。

截至2021年末,公司在手订单为18.98亿美元,约合人民币120.77亿,约为公司2021年总营收的3倍。值得一提的是,从2021年11月16日到今年2月20日,凯莱英连续三次公告三笔小分子化学创新药物提供合同定制研发生产(CDMO)服务订单,累计可获得超90亿元的营收。目前特效药竞争格局相对稳定,随着辉瑞特效药销售额的增加,凯莱英也将从中受益。

康龙化成(03759):2021年实现营收74.44亿元,扣非归母净利润13.41亿元,同比增长67.46%,业绩超预期。

2021年公司新增120000平米实验室并陆续投入使用,182000平米实验室在建,并收购中科灵锐生物技术有限公司用于满足增长的实验室服务需求。

此外,公司的CMC服务产能也在不断增加,天津工厂三期40000平米和宁波一园二期陆续在2021年投入使用,绍兴工厂600立方米反应釜容量在建,其中200立方米已于2022年初投产,其余将在2022年中投产,收购英国Aesica Pharmaceuticals Limited并增加超过100立方米反应釜产能。大分子和CGT除了美国和英国的基地,继续建设国内大分子CDMO平台,在建70000平米基地预计2023年上半年投产。

药明生物(02269)2021年实现营业收入102.9亿元,归母净利润35.1亿元,同比增长107.3%。

2021年公司项目数量增长持续提速,综合项目总数达到480个,为近三年增速最高。其中临床前项目数量为268个,1-111期项目数量分别为119/52/32个,11期新增12个,公司开启CMO元年,新增7个商业化项目,商业化项目总数达到9个。新增商业化项目中3个是新冠中和抗体,非新冠商业化项目未来几年将贡献超20亿美元收入,远超新冠商业化项目。

未完成订单合计达到136亿美元,同比增长20.1%。其中未完成服务订单同比增长19.9%至79.5亿美元,仅包括4个长期服务项目。

产能方面,截至2021年底公司产能为15.4万升,目前共有9个原液厂投产,仍有10个原液厂在建,产能6000升和4.8万升的首个欧洲基地MFG6和MFG7 有望年内投产,2022年底产能有望增长至26.2万升,公司商业化收入有望大幅提升。