回顾 2021 年,新型冠状病毒反复,全球经济和贸易形势严峻,外部环境错综复杂,在这大背景下,港股出现罕见的股债双杀。年内恒指全年跌幅超14%,高收益地产美元债回报率亏损达到38%。在这罕见的超级熊市下,板块分化十分明显,以新能源或者涨价周期类为代表的股票获得极大的回报,而医药、互联网、消费等则出现大面积下杀,板块跌幅甚于大盘指数。

在上涨板块中,新能源由于前景较为明朗,其估值也高高在上,稍微有点瑕疵,便出现杀估值的局面,而周期中,市场关注度较多的也是在于能源相关的领域,鲜有资金关注造纸领域。

事实上,造纸行业早已不再是过去大家印象的传统周期行业,由于造纸行业准入门槛提升,市场集中度提升,整个造纸行业显然已经进入了竞争相对稳定的局面,成长属性也在增强。

智通财经APP了解到,从港股诸多造纸企业的股价走势来看,2021年阳光纸业(02002)以累计49.68%的涨幅位居榜首。

不仅如此,近日公司亦交出一份稳健增长的业绩。

业绩稳健增长,精细化管理降费用

智通财经APP通过财报了解到,2021年阳光纸业实现营业收入79.82亿元人民币(单位下同),同比增长19.6%;净利润5.57亿元,同比增长11.8%。同时,公司有意发放股息每股6.5港仙以及特别股息每股9.5港仙,股息率达到6.9%。

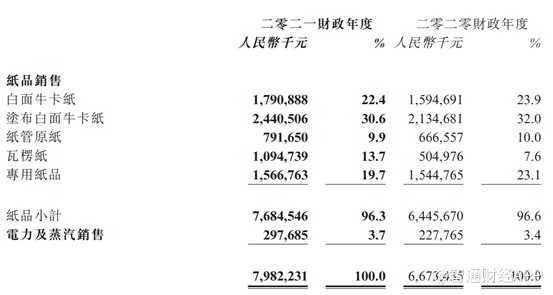

从收入结构来看,白面牛卡纸纸实现营业收入17.91亿元,同比增长12.3%;涂布白面牛卡纸24.41亿元,同比增长14.3%;纸管原纸7.92亿元,同比增长18.07%;专用纸15.67亿元,同比增长1.5%;瓦楞纸10.95亿元,同比增长116.8%;纸品合计营业收入76.85亿元。除了主业以外,公司产生电力及蒸汽收入2.97亿元。

毛利及毛利率方面,2021年公司实现毛利15.34亿元,较2020年增加0.97亿元。公司国内采购继续推进集团化采购力度,引进新的供应商,并保证了优势区域内原材料优势供应商的供货份额;海外原材料采购进行了多种原料的开源,并初步建起海外原料基地,为公司原料结构调整和供应提供了保障。同时,公司通过原材料结构调整、工艺创新及新技术应用等措施不断降低生产成本。因此,虽然2021年电力成本和原材料价格纷纷上涨,但与2020年相比公司毛利率仅下降2.3个百分点至19.2%。

与此同时,公司通过精细化管理,依然保持了较高的净利率。2021年公司销售费用率4.3%,同比下降0.3个百分点;行政费用率6.3%,同比下降0.1个百分点;财务费用率1.9%,同比下降0.5个百分点。

经营数据方面,2021年公司共生产纸制品152万吨,同比增长4.8%,创历史新高。伴随高档瓦楞纸生产线产能逐步释放,公司将客户提供更为多元化的产品。目前公司拥有产能涂布牛卡纸60万吨、白面牛卡纸40万吨、装饰原纸15万吨、纸管原纸30万吨、高级瓦楞纸85万吨。

规模进一步扩大,细分领域龙头地位稳固

智通财经APP了解到,阳光纸业深耕包装用纸行业,通过创新发展形成了白面牛卡纸、涂布白面牛卡纸、纸管原纸等生产体系,年造纸产能达220万吨。其中,公司的主要产品白面牛卡纸为公司在国内首先研发,具备克重低、强度高等绝对优势,属于包装纸中的高端产品。

据资料显示,涂布白面牛卡纸为一种将涂料涂布到已漂白上层组成的多层纸张构成的白面牛卡纸。该涂料使白面牛卡纸色泽更鲜明及更有光泽,令印刷更优质,同时具备一流的输墨质素。轻涂白面牛卡纸的涂布层远较传统涂布白板纸的涂布层为薄,故被认为更环保。

除世纪阳光纸业外,玖龙纸业、山鹰纸业、景兴纸业等多家包装纸生产企业都有生产线生产涂布白面牛卡纸。不过阳光纸业生产的125g 低定量涂布白面牛卡纸为全球独家生产。

由于125g 低定量涂布白面牛卡纸产品低克重、高强度的特点能大大降低客户的原纸成本,因此迅速抢占了包装纸领域的市场份额,最新数据显示,阳光纸业的涂布白面牛卡纸的市场占有率超过 53%,同时也是国家白面牛卡纸系列产品4套 国家行业标准的制定者,是当之无愧的细分领域龙头纸企。

在涂布牛卡纸方面,阳光纸业生产了雪绒花及雪莲花两个系列,雪绒花主要用在柔版预印以及纸板后印,雪莲花使用的比较广泛,在胶印、柔版预印、凹版预印、纸板后印都可适用。涂布白面牛卡纸由于其克重低、强度高等优势,目前已在许多包装产品上替代了灰底涂布纸,主要用于乳制品、啤酒、饮料、食品、电器等包装。

据悉,在物理指标不变的情况下,阳光纸业的产品可为客户降低20%的原纸成本,所以得到广大客户青睐。公司现有客户数量1850家,较2020年新增客户260家,与“蒙牛”、“娃哈哈”、“百威英博”、“青岛啤酒”、“康师傅”、“双汇”、“王老吉”、“海信”、“清华同方”、“修正药业”、“华为”、“联想”等100多家快速消费品、耐用消费品等终端客户实现了战略合作。

优质的客户群体,亦让公司的应收账款周转天数大幅下降。2021年报显示,公司的应收账款周转天数为24天,同比下降14.3%。

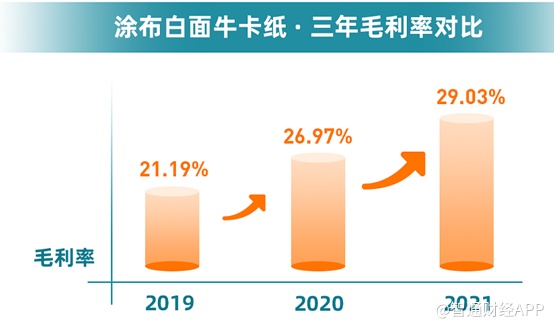

不仅如此,涂布白面牛卡纸亦是公司主要的盈利点。数据显示,阳光纸业的涂布白面牛卡纸近三年来毛利率持续提升,2021年已达到29.03%,较2020年提升2.06个百分点。

此外,公司还拥有27万吨纸管原纸产能。目前这些原有产能的利用率均接近100%,并不断通过技改小规模提升产能、降低吨成本。

由于涂布白面牛卡纸的客户与瓦楞纸的客户趋同,为拓展新的业务增长点,公司新建80万吨瓦楞纸产能,一期40万吨已于2020年中投产,二期40万吨已于2021年11月底投产。在涂布白面牛卡纸优秀的客户源的基础上,瓦楞纸的销售亦不成问题。

据中商产业研究统计,我国人均瓦楞纸板消费仅为 40 平方米/年,而美国、日本分别为 107 平方米/年、103 平方米/年。我国人均瓦楞纸板消费量远低于美国、日本等发达国家水平,未来仍存在较大的提升空间。

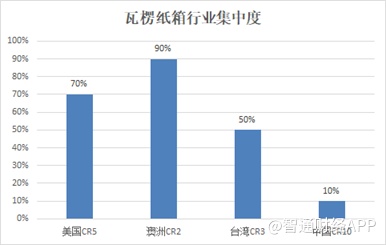

此外,我国前十大瓦楞纸箱企业合计市场份额低于 10%,而美国前五大瓦楞纸箱企业占到国内市场份额超过70%,国际间行业集中度比较的结果显示我国瓦楞纸箱行业集中度偏低。

伴随着下游终端消费行业品牌化和升级趋势,下游企业对于瓦楞纸箱产品质量、功能性、印刷内容精良程度、交货时间、配套服务的要求也会逐步上升,中小纸箱厂将更加难以适应,产能面临进一步出清趋势。同时,环保压力和激烈的市场竞争将使得行业门槛逐步提高,有资金、技术实力的瓦楞纸箱企业将逐渐占据市场主导地位。

造纸行业“十四五”规划中也提到,力争“十四五”期间行业单位产品实际工艺综合能耗(外购和自产能源合计)纸浆由350kgce/t降为320kgce/t,纸及纸板由480kgce/t 降为450kgce/t,达到国际较先进水平。同时,力争通过加大植树造林、提高生物质能源比例、节能技术改造、提高热电联产效率、淘汰相对落后产能和适度控制新增产能及加大成品纸进口等措施,确保达峰后碳排放逐步降低。

为降低生产过程中的能源消耗,阳光纸业早早进行产能升级。2014年公司对生产线实施了能量系统优化项目,主要采取了淘汰高耗能的设备、烘干部余热回收等节能降耗措施,进一步降低以吨计的产品能耗,该项目获得了国家有关部门一致认可,并入选了2014年节能重点工程、循环经济和资源节约重大示范项目。2019年,公司更通过了ISO50001能源管理系统认证。

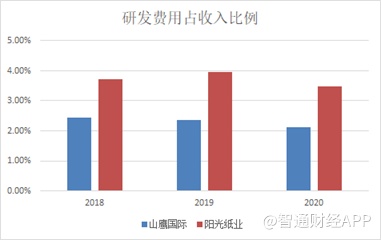

此外,为持续提升行业竞争力,保持产品优势,阳光纸业在技术创新和产品创新方面加大投入,2018年至2021年累计研发投入9.5亿元。

在大量的研发投入下,公司拥有相关纸品专利技术43项及50余项自主知识产权,大量的专利技术和知识产权亦让公司持续保持行业领先的水平。

由此可见,技术实力不俗的阳光纸业将是行业洗牌的受益者。不仅如此,阳光纸业还有全球唯一采用生物酶技术进行生产的制浆技术——生物机械制浆法。

禁废令下纸浆供给紧俏,生物制浆挑起降本大梁

纸浆按其原材料可分为废纸浆、木浆、非木浆三大类,其中又以废纸浆和木浆为主要原料。木浆主要用于生活用纸和文化用纸;废纸浆多用于包装用纸;非木浆多用于生活用纸。

据中国造纸协会调查资料,2020 年全国纸浆消耗总量 10200 万吨,较上年增长 5.27%。其中木浆 4046 万吨,占纸浆消耗总量 40%,进口占 25%、国产占 15%;废纸浆 5632 万吨,其中进口废纸浆占 2%、用进口废纸制浆占 6%、用国内废纸制浆占 47%;非木浆 522 万吨。由此可见,国内每年需要进口超800万吨废纸及废浆。

随着全面禁止进口固体废物有关事项的施行,从今年1月1日开始,纸企的废纸进口配额也清零了,这使得国内废纸愈发紧张。再此背景下,国内的木浆价格近期上涨不少,最新数据显示,4月2日进口针叶浆外盘价格1180美元/吨,阔叶浆外盘价格为1030美元/吨。

当前纸企用以替代废纸的原生浆供应来源主要分为三类:一是收购改建,如玖龙纸业收购美国 Rumford、OldTown 浆厂并实施改造,通过本色针叶浆改善原材料结构;二是自建项目(含木浆与非木浆两类),如太阳纸业率先以木屑浆、半化学浆替代废纸原材料,且已成功应用于国内邹城 80 万吨牛皮箱板纸项目。

这两种方式因涉及自建或收购后改建,建设周期至少 1-2 年,根据当前各大纸企已公布的项目规划,2018-2019 年已成功投产的用以替代废纸的原生浆产量共 61 万吨,2020 年及以后计划投产规模约为 90 万吨,供给整体有限。

传统造纸业的特征之一是高污染、高能耗、高耗水,这也是造纸企业亟需解决的重要难题之一,更符合我国碳达峰、碳减排的要求。

而单纯地自建或收购后改建并没有改变生产过程,对于环境保护而言没有任何优势。

最新的生物制浆是项学科的组合生产工艺技术,它是以生物分解为主,配合各种物理破解与机械破解交叉组合的复合工艺,真正的实现全世界造纸行业梦寐以求的零排放、无污染、无臭味、无悬浮物、节水、节电、节煤、节省原材料、降低生产成本的愿望。

2018年12月,阳光纸业前瞻性的成立了全资子公司山东科迈生物制浆有限公司(以下简称科迈生物)。据悉科迈生物的生物制浆技术创新地由传统的高温高碱转向低温少碱或无碱的生物绿色制浆技术,将现代生物技术与非木质原料机械法制浆相结合,有望用非木质原料生物机械浆替代进口木浆和废纸。并且该技术也是国内首创,工艺先进、环保,已经申请国家专利26项,纳入山东省科技厅、山东省财政厅2018年度山东省重点研发计划,已被列入山东省新旧动能转换项目、2020年重大项目和科技部重点研发计划。

生物制浆技术,原材料来源广泛,生产过程的水循环使用不排出任何污染物,且不破坏植物纤维,生产出的纸浆产品不含任何有毒害的化学剂,是完全绿色环保纸浆。在国际市场上具有极大的竞争优势,可普遍应用于卫生标准要求高的食品包装纸、高级日用卫生纸、餐巾纸妇女卫生纸、香烟添加料等高附加值的纸制品中。

阳光纸业兴建了50万吨生物机械浆项目,已于2020年投产一期20万吨产能。随着后续产能的陆续投产,造纸原料短缺、成本高企的问题会逐步得到解决,能够对进口废纸和废纸浆平行替代,有效填补禁止固废进口带来的原材料空窗。

综合来看,2021年阳光纸业为投资者交出一份稳健增长的成绩单,细看公司的财报发现,今年阳光纸业不仅业绩成长有保证,其成长性也十足。

业绩方面,由于公司40万吨瓦楞纸项目在去年底投产,该项目在今年产能利用率将大幅提升,随着这个项目产能的释放,公司今年业绩亦将有保障。

成长方面,国内的造纸行业已然进入行业“洗牌”的阶段,生物制浆符合节能环保的趋势和双碳发展的要求,阳光纸业在生物制浆领域又是细分领域龙头,随着公司生物制浆产能的提示,公司成本将进一步降低,在行业中的竞争优势更加凸显。在造纸行业市场集中度不断提升的背景下,公司的成长性会更加突出。

值得一提的是,今年阳光纸业董事会建议宣派末期股息每股6.5港仙及特别股息每股9.5港仙,合计约1.63亿港元;公司控股股东(即China Sunrise Paper Holdings Limited、王东兴及王长海)将放弃其享有特别股息的权利。如此罕见的分红方案,也透露出公司对于股东的重视以及对公司未来业绩增长充满信心。该派息会在6月初进行发放,对应目前的股价是个不错的配置窗口期,同时展望2022年阳光纸业的业绩情况和生物机械制浆的发展规划均在有条不紊的推进中,建议投资者可以深入研究公司基本面以及业务情况。