在长期资本开支下降、库存水平处于历史低位、燃料油需求正在恢复的档口,俄乌冲突点燃了油价这个火药桶。WTI油价一度升至120美元+,后回落至90美元+,但今年油价的反复冲高和高波动已经不可避免。

能源品占美国CPI篮子权重7.35%,但能源价格飙升不必然带来货币政策紧缩。因为消费者的通胀预期上升不代表消费者支出也会上升,通胀预期只有在消费者行为因此发生变化时才有意义。

如果能源价格上涨导致工人要求更高的工资,企业提高了产出品价格,出现工资-价格的通胀螺旋,那么央行可能被迫连续加息打击这种恶性通胀。

如果没有出现工资-价格的通胀螺旋,能源价格就转嫁给了消费者,消费者花在非能源商品和服务上的钱会减少,比如减少食物浪费、减少使用大排量SUV、减少生活用电等……

最终将打击消费者的实际消费能力,连带着挤压了中下游企业利润,并造成信用利差走扩、信用紧缩、信贷市场失灵等一系列后果。

所以一般情况下,高油价的关键影响是增长冲击而不是货币紧缩,央行需要用温和的货币政策来维持经济增长在趋势水平附近。

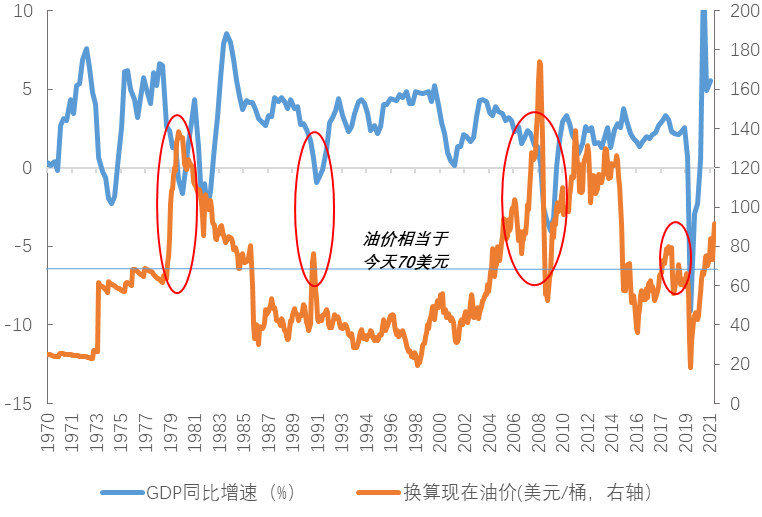

过去50年(换算成今天美元购买力的)油价超过70美元后,发生三次衰退

资料来源:FRED,天风证券研究所

把1970年以来的油价换算成今天的美元购买力,在过去50年历史上,油价大约有4次向上突破了相当于今天70美元/桶的价格水平。其中1980-1982年、1991年、2008-2009年这三次出现了经济衰退。

剩下的一次是2018年,经济虽然没有衰退,但风险资产(股票和信用债)出现了令人印象深刻的大跌。

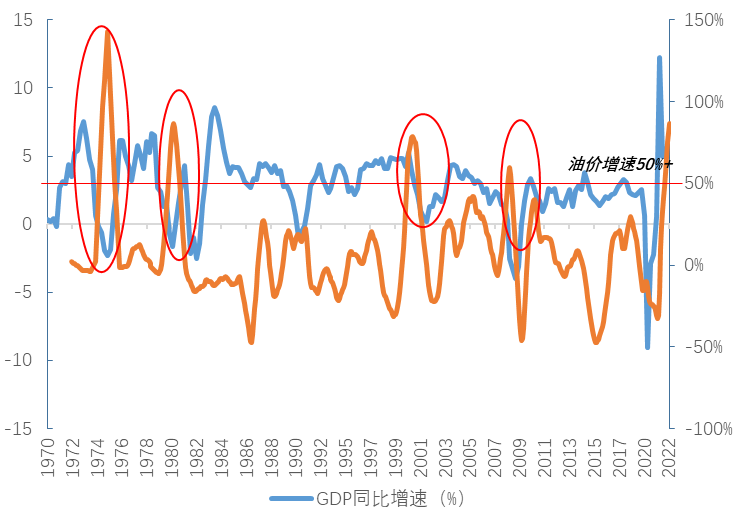

1975年的经济衰退和石油危机有关,当时油价按照现在的购买力水平是60美元/桶,但增速是历史最高。按照12个月的移动平均增速来看,1975年的油价增速超过了140%。

2001年的经济衰退叠加了科网泡沫和911的影响,但当时油价也超过了70%。其他两次经济衰退时(1980-1982、2008-2009)的油价同比增速也分别达到了80%和60%。

因此从过去50年的历史看,当(相当于今天购买力水平的)油价超过了70美元/桶,美国经济大概率衰退;当(12个月移动平均的)油价增速超过了50%,经济衰退的概率为100%。

而这一次,两个条件(油价70+,增速50%+)都满足了。

(12个月移动平均)油价增速超过50%,经济衰退概率100%

资料来源:FRED,天风证券研究所

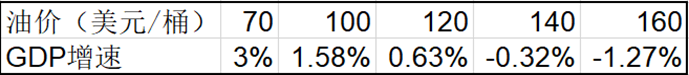

定性来看,油价对居民实际可支配收入和实际消费增速有显著影响。1981、1991、2009年这三次衰退,居民除能源食品外的实际消费增速都降到了0以下。2018年没有发生经济衰退的原因,在于美国页岩油革命的成功,原油价格上升刺激了页岩油供给增加,油价快速回落,最终反映在居民实际可支配收入和实际消费增速上的跌幅也比较有限。定量来看,油价在70美元以上平均每上升20美元/桶,实际可支配收入增速降低0.66%,除食品能源外实际消费增速降低1.04%,实际GDP增速降低0.94%。

当前油价已突破70美元的长期关键水平,移动平均增速也远远超过50%的临界线,无论是OPEC和美国的增产还是伊核协议的达成,只会部分缓解供应不足的局面,难以完全替代俄罗斯700万桶/日的原油出口,今年世界经济将不得不学会忍受与高油价共存。

在高油价下,今年1月美国居民实际可支配收入增速已降至40年来最低的-9.9%,2月密歇根消费者信心指数降至近10年低谷62.8。

我们在《今年最大的分歧在外不在内》中预测“2022年美国经济增速将减速至在3%左右”,其中对今年平均油价(WTI)的假设是70美元/桶。

如果今年平均油价升至100美元/桶,即使页岩油增产能够缓解供应不足和居民收入和消费的压力,经济增速也将减半至1.5%,并可能在2023年接近衰退。

*注:油价增速超过50%后,经济将处于明显下行趋势,最迟18个月后陷入衰退

如果今年平均油价进一步升至120美元以上,则2022年年内美国经济就可能大幅减速至接近衰退,而不是等到2023年才出现。

2022年平均油价水平对应GDP增速预测

资料来源:FRED,天风证券研究所

风险提示:页岩油增产不及预期,俄乌冲突超预期,OPEC增产不及预期。

本文编选自雪涛宏观笔记微信公众号,作者:向静姝、宋雪涛,智通财经编辑:杨万林