文:任泽平团队

3月美联储议息会议宣布加息25bp,这是自疫情期间实施无上限QE以来的首次加息,去年底美联储已经在引导市场加息预期。

1 FOMC释放如下信号:启动加息周期

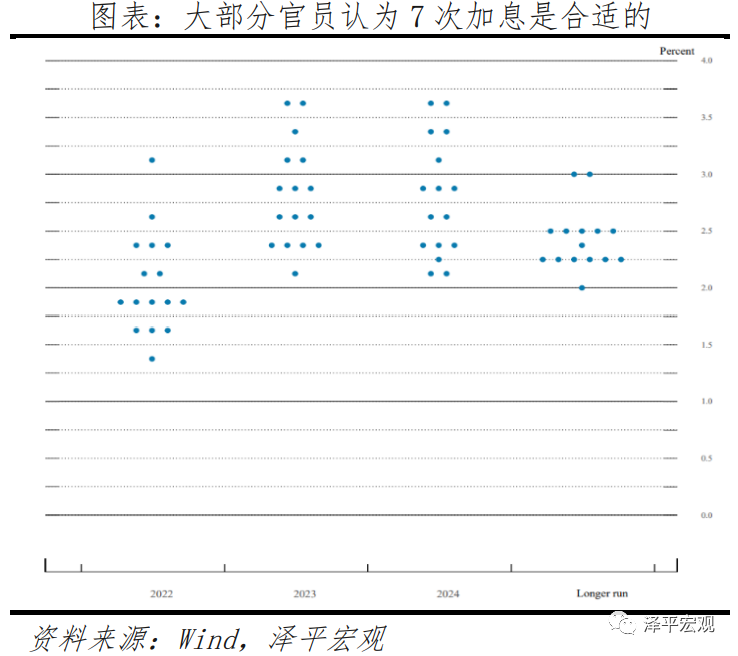

1)3月美联储加息25bp,鹰派不及预期。会议公布,2022年底,联邦基金利率适当水平的预测中值为1.9%,点阵图显示,若以25bp速度,全年可能加息7次。

2)预计在未来缩减资产负债表规模。在3月会议上,减持计划取得了进展,最早可能在5月开始。缩表计划框架与上一次相似,但缩表速度将比上次更快。

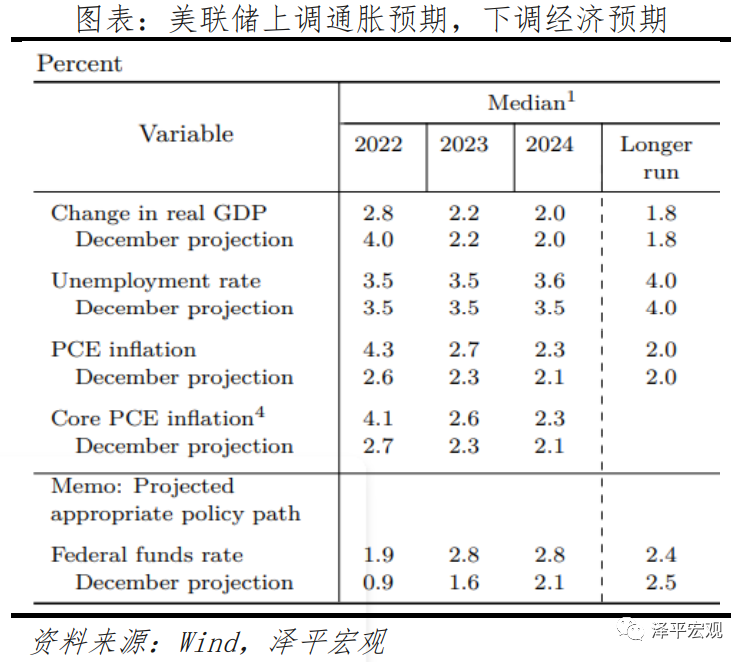

3)美联储上调通胀预期,下调经济预期,滞胀。美联储将2022年的经济预期从4.0%下调至2.8%;将通胀(PCE)从2.6%上调至4.3%,核心通胀从2.7%上调至4.1%。

4)鲍威尔认为未来需对经济状况持续跟踪,以灵活调整货币政策。“预测并非代表未来决议和加息计划,需根据一年或更长时间后的经济状况对货币政策作出决议”。

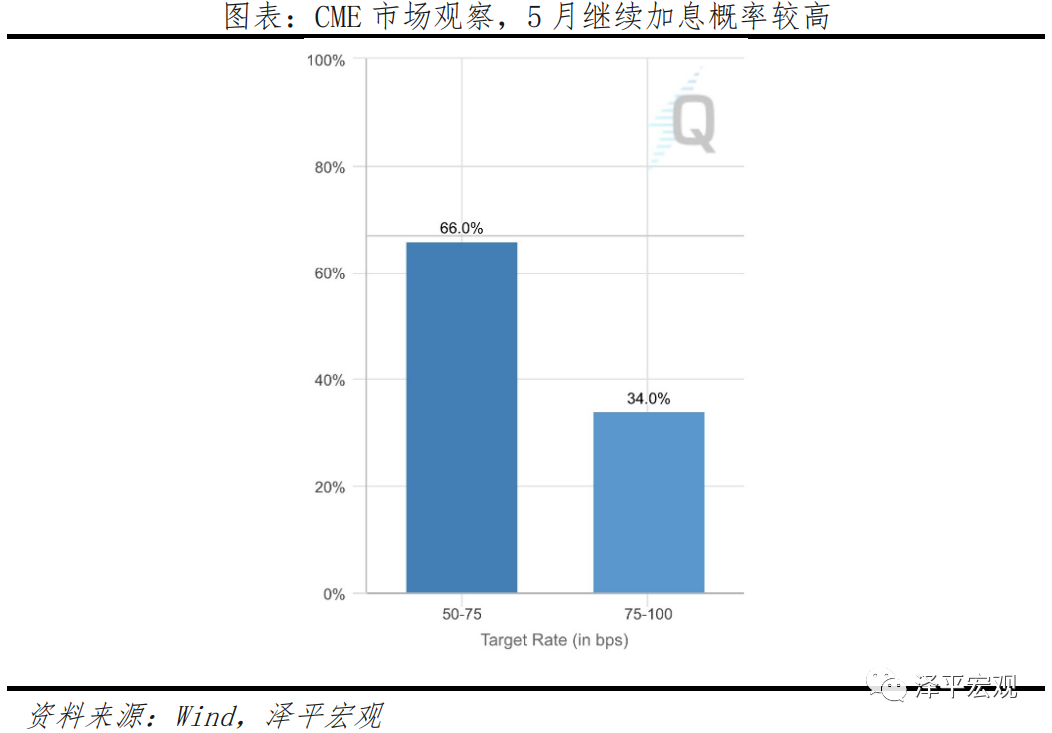

5)美联储面临通胀飙升和经济下行两难选择。2022年美联储加息前置、可能开展多次加息动作。CME市场观察数据显示,5月、6月议息会议有再次加息的可能性。

6)全球大类资产的主要线索是:地缘冲突加速全球经济滞胀,美联储加息、美元强势周期影响全球资本流动,大宗商品价格长中期中枢上移,权益市场情绪波动弱化、回归基本面。2022年投资应重点关注三大硬通货和长期价值逻辑。

7)加息后大类资产表现:

美国三大股指涨幅明显,港股、海外中概股等板块亦在流动性缓和、政策利好背景下大幅反弹上行。

黄金自2021年初高位回调,已部分反应美联储货币正常化预期。

会后美债10年期利率上行至2.19%,美元指数维持98附近的强势。

2 美联储上调通胀预期,下调经济预期,滞胀

2022年3月17日凌晨,美联储宣布将联邦基金利率目标范围设定在0.25%-0.5%区间,较上月提升25个bp。整体看,本次美联储释放的信号仍在市场预期范围内,虽然偏鹰但未刺激市场。

关于加息,鲍威尔在表示“如果数据表明需要更积极的加息,那么美联储可能会加快其计划”。

关于缩表,鲍威尔在新闻发布会上表示,美联储最早可能在5月开始缩减规模接近9万亿美元的资产负债表。此外,鲍威尔还表示,缩表框架将与2017-2019年的缩表框架类似,但进度或许会更快,时间点会更早。

此次发布会鲍威尔以较大篇幅强调通胀,着重强调生产限制、地缘和能源问题对通胀影响,较12月上调了2022、2023年整体通胀预期。鲍威尔认为,一是通胀仍远高于2%的长期目标。总需求强劲,瓶颈和供应限制限制了生产的响应速度。全球疫情加剧,供应中断比预期更大、持续时间更长,价格压力已经蔓延到更广泛的商品和服务。二是更高的能源价格正在推高整体通胀。俄乌事件导致原油和其他大宗商品价格飙升,给美国近期通胀带来额外的上行压力。三是通胀可能需要比之前预期更长的时间才能恢复到价格稳定目标。通胀预测中值2022年为4.3%,2023年降至2.7%,2024年降至2.3%;这一轨迹高于12月的预期。

美联储会议纪要中表示“经济活动指标继续加强”,但上调通胀预期、下调经济预期,反映对美国经济“滞胀”的担忧。美联储也提到俄乌冲突对美国经济的影响高度不确定。在美联储公布的经济预测中,美联储将2022年的经济预期从4.0%下调至2.8%。将通胀(PCE)从2.6%上调至4.3%,核心通胀从2.7%上调至4.1%。

“就业市场持续走强且供给紧张”。在新闻发布会中鲍威尔强调,虽然在过去两个月中就业市场共提供了超过百万就业机会,2月份失业率降至3.8%,为疫情以来最低点。然而鲍威尔同时强调,劳动力供给仍然低迷,雇主受制于劳动力供给,很难填补空缺岗位。根据美联储的预测,未来失业率将在年底降至3.5%。

对于俄乌局势扰动,鲍威尔发言提到“俄乌局势对于美国经济的影响具有高度的不确定性,除了全球石油以及商品上涨,局势的演化可能进一步通过供应链阻断影响贸易、金融市场波动导致流动性紧张,进而影响实体经济”。

3 美联储面临通胀飙升和经济下行两难选择

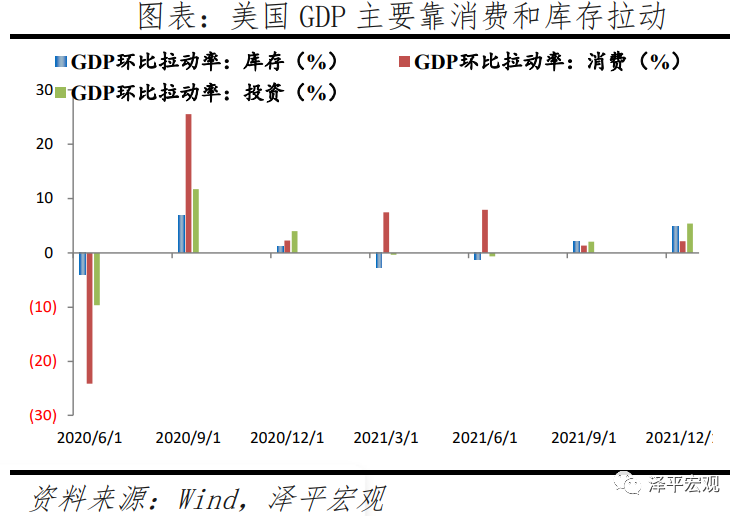

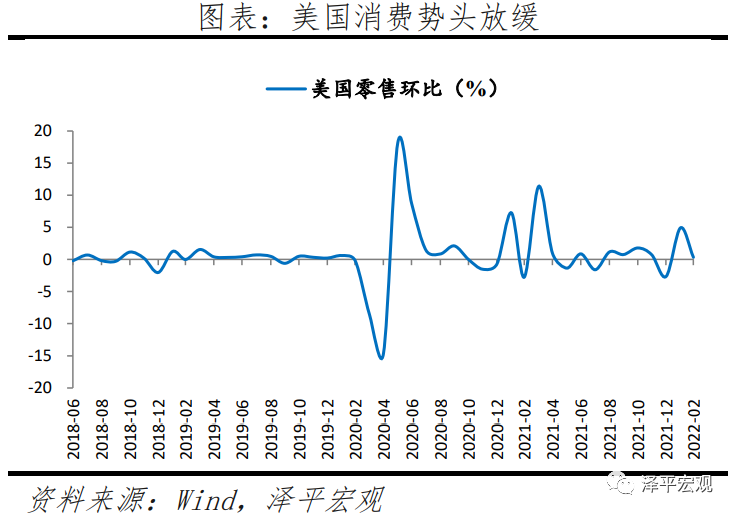

虽然目前美国GDP数据表现强劲,2021年GDP同比6.9%的增速,但未来势头或将减缓。消费边际见顶,库存周期进入被动补库存阶段,经济转向滞胀。2月美国零售环比0.31%,较上月的4.9%下降4.6个百分点,表示美国近期消费增长势头正在放缓。从居民收入来看,美国居民收入水平自去年4月以来不断下降。同时,美国居民储蓄也已经回归疫前水平,种种迹象表明目前美国消费趋势将减缓。在消费需求回落的背景下,名义库存上涨多由价格带动,而通胀高企导致企业补库意愿不强,实际库存或也将面临拐点,库存周期将进入被动去库存阶段,进一步压制经济增长。

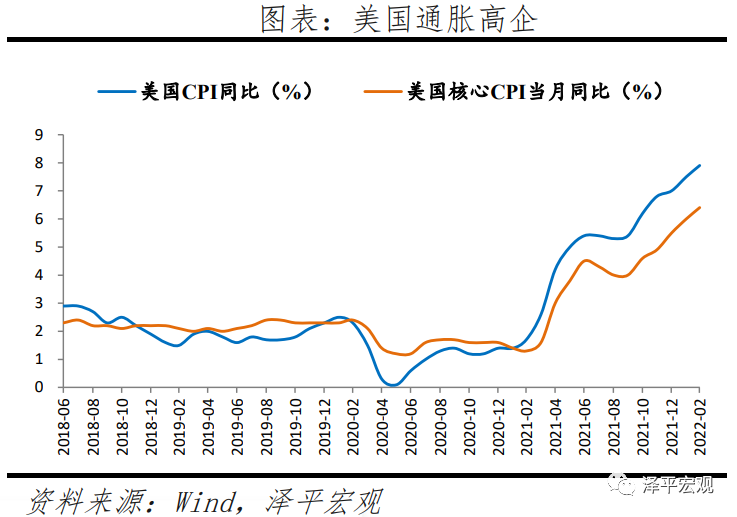

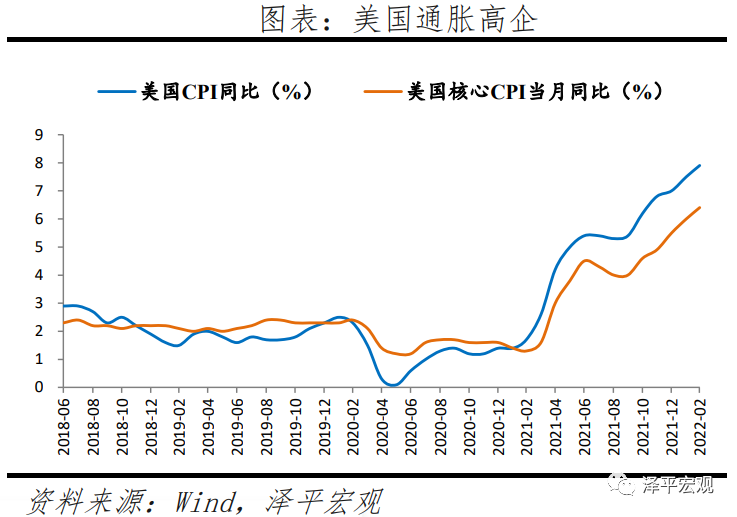

通胀创历史新高,供应链问题迟迟难以解决、叠加地缘风险,通胀短期难以回落。截止目前,美国2月CPI同比7.9%,持续创40年新高。其中,能源类商品环比6.7%,同比37.8%。除能源类商品外,二手车、机票酒店以及新汽车等出行服务类商品的CPI均大幅上涨。其中二手车同比41.2%,汽车24.3%,机票12.7%,新车12.1%。

美国通胀压力主要有三个重点组成因素,首先是疫情期间“直升机撒钱”式的救助措施。自2020年3月至2021年12月期间,已经有约4.9万亿美元的救助政策发放到位。其次是疫情所导致的供应链堵塞问题。根据美联储的数据,目前全球供应链压力指数虽相较高点有所缓解,但整体仍处于高位。受就业影响,供应链压力短期内难以快速解决。第三是受到地缘动荡影响。能源以及国际贸易商品面临涨价风险。

劳动力市场,虽然目前美国失业率较低,1-2月新增非农就业超预期,但美国就业市场面临严重供需失衡、以及参与意愿不强问题。从行业来看,教育、专业商务、贸易、休闲住宿等行业均出现了就业供需不匹配的问题。

4 美联储未来货币政策走向

美联储货币政策正常化三个阶段“taper-加息-缩表”,此次会议开启加息,进入第二阶段,未来将继续向三阶段过渡。美联储政策未来演绎路径:将在2022年多次加息,3月加息25bp后,5月、6月有再次加息的可能性,到年底或加息到2%。预计在5月开启缩表,根据上轮货币政策正常化周期缩表规模约为15%左右推算,2023年底资产规模或降至7.5万亿以下。

一是加息方面,美联储如期加息,通胀创40年新高,或将推动美联储加息前置、并将在2022年多次开展加息动作。从加息结果看,此次美联储加息25bp,上调联邦基金利率区间至0.25%-0.50%。回顾上轮货币政策正常化周期,2015-2018年总加息9次,将联邦基金目标利率上限从0.25%调整至2.5%。2015、2016、2017、2018年分别加息1次、1次、3次、4次。2022年底,联邦基金利率适当水平的预测中值为1.9%,2023-24年,联邦基金利率中值预测为2.8%。CME市场观察数据显示,5月、6月议息会议有再次加息的可能性。

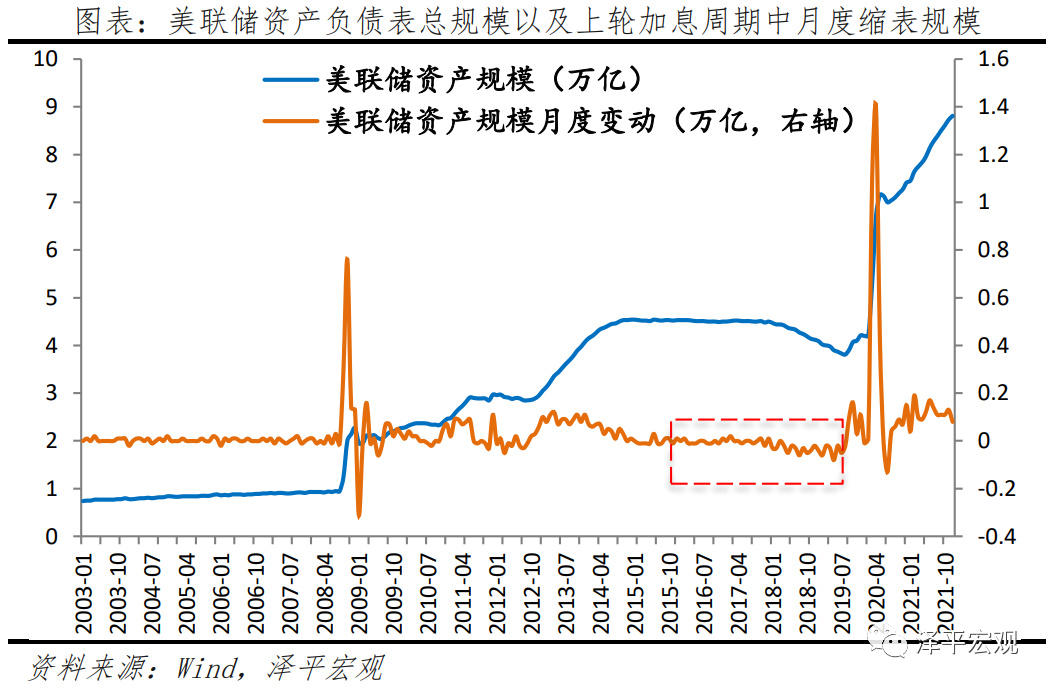

二是缩表方面,美联储将开启缩表,通过调整到期再投资规模实现缩表。鲍威尔指出,最快将在5月开始缩表,缩表计划框架与上一次相似,但缩表速度将比上次更快。具体操作方面,美联储将主要通过调整从系统公开市场账户(SOMA)中持有的证券收到的本金再投资金额,以可预测的方式随着时间的推移减少美联储的证券持有量,将证券持有量维持在有效实施货币政策所需的数量上。从未来缩表结果看,美联储未来将在SOMA中主要持有美国国债,从而最大限度地减少美联储持有的对跨经济部门信贷分配的影响。

上轮货币政策正常化周期缩表规模约为15%左右。从历史规律来看,上轮加息周期缩表开启于2017年9月,根据每月到期债券规模不同,美联储月缩表规模约在200亿至800亿美元区间范围内波动,从2017年9月到2019年8月,两年缩表将美联储资产负债表从4.5万亿降至3.8万亿美元,整体缩表幅度约15%,月度平均缩表规模约为300亿美元,月平均缩表规模为缩表前峰值的0.65%。

2023年底美联储资产规模或降至7.5万亿。从当前美联储资产负债表规模来看,截止当前,美联储资产规模为8.9万亿美元。结合2022年-2023年美债到期规模和历史美联储缩表节奏,预计在此轮加息缩表周期中,月度缩表规模或约在500-1000亿美元,月缩表规模约在缩表前峰值的0.6%-1%范围波动。若本轮总体缩表规模在15%,则到2023年末美联储资产负债规模或降至7.5万亿规模。

5 加息落地,市场波动收敛

经济滞胀、美联储加息节奏、美元强势周期、全球资本回流、通胀避险情绪综合影响大类资产表现。全球大类资产的主要线索是:地缘冲突加速全球经济滞胀,美联储加息和美元强势周期影响全球资本流动,大宗商品价格长中期中枢上移,权益市场情绪波动弱化、回归基本面。2022年投资应重点关注三大硬通货和长期价值逻辑。具体来看:

一是美联储加息落地,美元汇率在中周期偏强依然成立。

上一轮美联储货币正常化周期,美元指数从2014年5月的79.15升至2015年11月30日的100.24,美元对各主要经济体汇率均有所上升,美元兑人民币从6.1升至约6.3,美元对欧元从0.74升至0.94,美元兑英镑从0.63升至0.65。

本轮周期,随着疫后经济复苏、通胀问题日趋严峻,2021年开始,美联储货币政策正常化预期渐起,“宽财政、紧货币”政策组合阶段性利多美元,美元指数从2021年5月相对低点89连续回升到此前高点98附近。众多新兴市场国家不得已提早开启加息周期,以应对美联储货币政策收紧、美元从新兴市场回流对本国的汇率冲击。

二是美国通胀高位,支撑名义利率中枢,关注长短利率倒挂。

一方面疫后海外经济复苏,支撑实际收益率见底。另一方面,欧美货币超发的滞后效应显现,大幅拉高了通胀水平,支撑名义利率中枢走高。2022年2月美国PPI同比增长9.7%,大超市场预期;CPI同比7.9%,创40年新高。此外,随着美联储实质性进入加息周期,政策利率上行,美债收益率有支撑。

未来随着美国经济周期向滞胀进一步演进,关注经济“滞”对长期利率的边际弱化,货币政策“紧”对短期利率的边际支撑,以及可能带来的美债长短利率倒挂问题。

三是权益方面,在加息落地和预期反应完后,市场回归长期价值逻辑。

2022年开年,全球权益市场受美联储货币政策收紧、俄罗斯乌克兰地缘政治危机影响,呈现出高位回调、波动放大特征。其中,以VIX指数为代表的海外权益市场波动从年初16.6最高上行至36高位。

在加息落地和预期反应完后,市场更加回归长期价值逻辑。从上一轮加息缩表周期看,美股在2015年12月16日首次加息后,标普500指数最大回调幅度约达13%,而在整个加息周期中,从2016年年初低点到2018年10月,标普500指数最大涨幅约达62%。在流动性收紧靴子落地后,应更关注企业投资、盈利预期增速等基本面指标,关注硬通货和长期价值逻辑。

本文选编自“泽平宏观”,作者:任泽平团队;智通财经编辑:韩永昌。