1.Albemarle 雅宝:调价缓慢,长协限制22年业绩释放

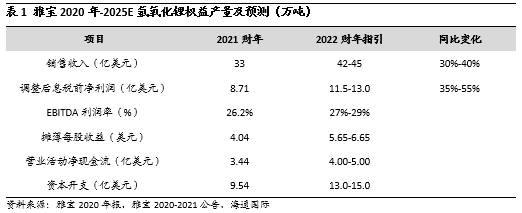

雅宝公告21年经营业绩。2021财年雅宝取得销售收入33.28亿美元,同比增长11%;实现调整后息税前净利润8.71亿美元,同比增长13%。其中2021年Q4雅宝实现销售收入8.94亿美元,同增2%,实现调整后息税前净利润2.29亿美元,同增4%。其中锂业务增长贡献最大,全年锂业务增加利润0.91亿美元,四季度增加利润0.16亿美元,其余业务变化较小。

雅宝预计2022年销售实现价格将增长40%-45%,我们认为这一涨幅同样是低于市场锂均价上涨幅度的。造成这一情况的主要原因是雅宝销售结构中长单占比高,长单客户的议价周期长,市场价格变化较难及时反映在销售实现价格上。根据公司20年Q4-21年Q4锂业务数据,在同期电池级碳酸锂市场价格由4.00万元/吨上升至27.75万元/吨的背景下,公司锂业务毛利率一直稳定在35%上下。长协定价模式已成为雅宝业绩增长的一大障碍。

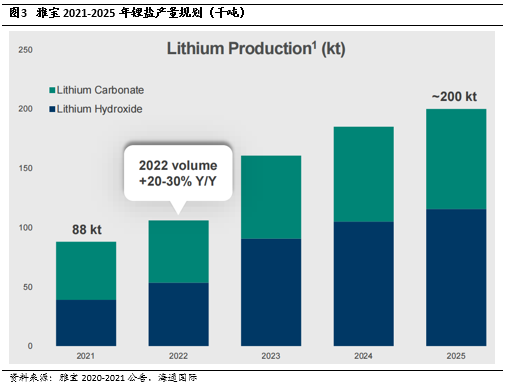

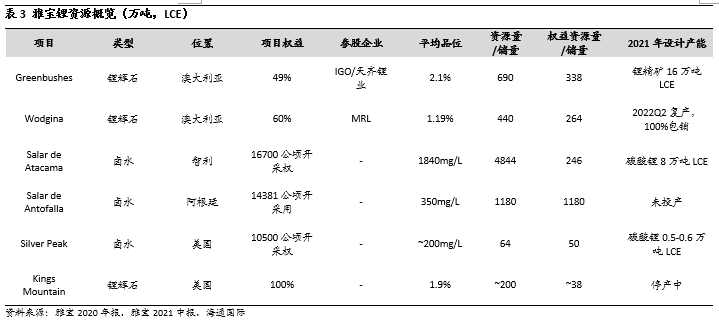

在远景规划方面,公司希望达到45-50万吨LCE产能。2023-2025年,公司将在中国有钦州、眉山、张家港三座工厂的收购和扩建工作将要完成。同时配合Wodgina锂辉石项目的复产,公司还将在Kemerton项目推动三期、四期的扩产工作。在美国本土Silver Peak盐湖也将推进扩产。根据公司扩产规划,在Wave 3 Projects结束后,公司将拥有37.5万吨锂盐产能,但是公司25年锂盐产量指引仅为20万吨,公司的产能利用率同样存在问题。

需求超预期增长,雅宝上调25年锂需求指引。由于新能源汽车和储能行业在2021年的高速发展,雅宝上调了其对未来需求曲线的预期。公司预计到2025年,全球锂需求量将达到150万吨LCE,到2030年全球锂需求量将达到320万吨LCE。2021年雅宝对2025年的锂需求预测为114万吨,我们认为此次大幅上修也反映了公司实际感受到的下游热度。

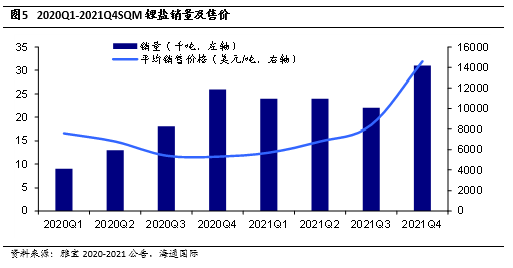

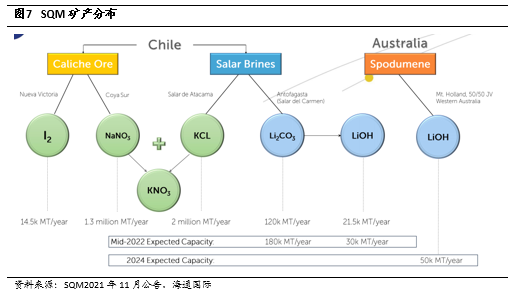

展望2022年,SQM的价格调整同样值得期待。公司2022年销量中只有20%为固定价长协,50%为可变价格长协,剩余30%销量暂未签约。我们认为公司在22年销售价格将会逐步跟上市场锂价。

产能持续攀升。公司2021年碳酸锂产能达到12万吨,氢氧化锂产能达到2.15万吨。2022年年中公司产能将达到18万吨碳酸锂及3万吨氢氧化锂,销量指引达到14万吨。2023年公司产能将达到21万吨碳酸锂及4万吨氢氧化锂。

智利新任总统上台后,智利锂产业政策风险提升。SQM目前拥有到2030年合计约220万吨碳酸锂生产许可。我们认为公司将会加速生产以避免生产许可到期的风险。

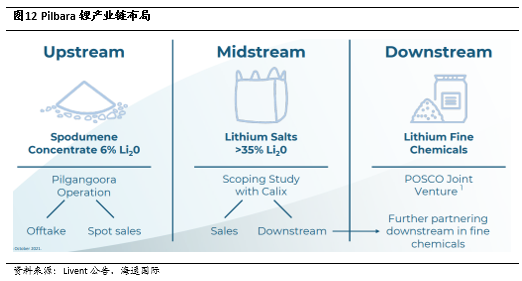

3.Livent:开启扩产,目标6万吨锂盐产能

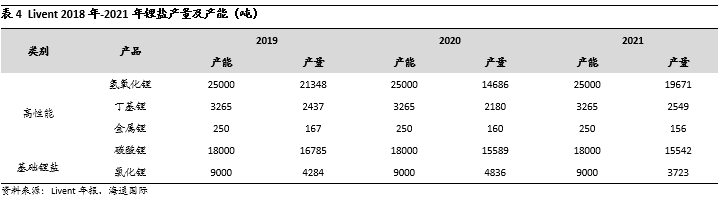

Livent公告21年经营业绩。公司2021年取得收入4.20亿美元,同比增长46%;实现调整后息税前净利润0.70亿美元,同比增长212%。其中21年Q4营收1.23亿美元,同比增长19%;实现调整后归母净利0.28亿美元,同比增长50%。公司营收和利润增长主要得益于产量增长,根据公司公告,营收中由产量增长带来的贡献为1.18亿美元,利润中由产量增长带来的贡献为0.52亿美元。

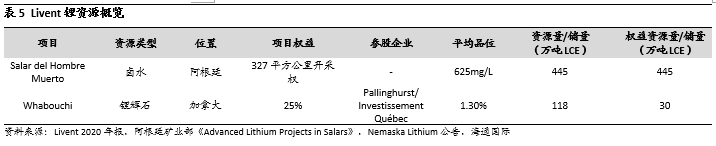

开启扩产,目标6万吨LCE。公司在2022-2025年将推动一系列扩产计划。在碳酸锂方面,公司阿根廷盐湖将在23年Q1和Q4分两期投产各1万吨LCE,使得公司阿根廷碳酸锂产能达到4万吨。到2025年,公司在阿根廷盐湖还将进一步扩产至6万吨。在氢氧化锂方面,2022年H2公司Bessemer City氢氧化锂项目投产,届时公司产能将会扩产至3万吨。由于公司的产业链条是将阿根廷的碳酸锂自供生产氢氧化锂,我们认为随着阿根廷盐湖的扩产,公司氢氧化锂产能也会配套增长。除公司自有项目外,公司还持有Nemaska25%股权,该项目目前处于早期开发阶段,公司预计到2025年前该项目也将投产。

奋起直追,可惜时不我待。2020年3月,受困于低迷的锂价和新冠疫情,Livent一度决定暂停全球所有的资本扩张,并将2020年的资本开支预算由2.0-2.3亿元降低至1.15亿美元,最终实际开支为1.25亿美元。此后的2021年公司的资本开支也仅有1.34亿美元,我们认为这不足以支撑Livent保持在锂行业的竞争地位。2021年在全球42万吨供需规模下,Livent市场占有率为5.5%;我们预计到2025年,以全球150万吨供需规模,Livent公司6万吨产量计算,公司市占率将下滑至4%。

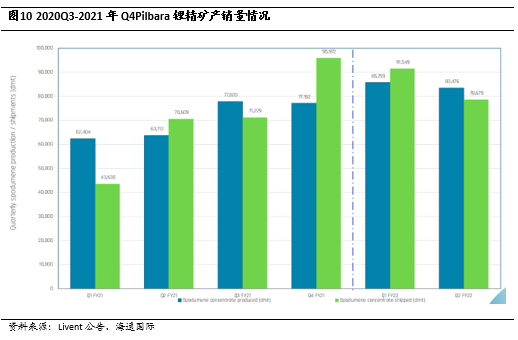

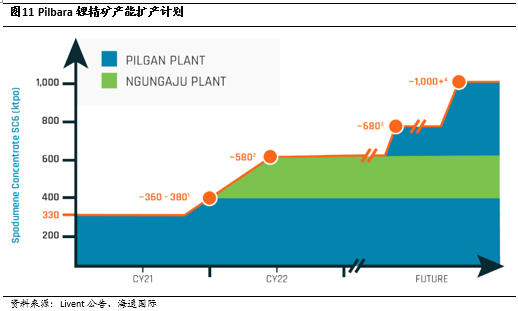

22财年产量指引下调。公司对22财年全年产量指引为34-38万吨锂精矿,考虑21年下半年公司已生产16.9万吨,22年上半年公司计划产量为17.1-21.1万吨锂精矿。此外,22年Q1产量指引为7.5-9.0万吨,以中值8.25万吨估算,可以推测公司22年Q2产量范围为8.85-12.85万吨,公司产量将再上台阶。但是,在2021年11月公司公告中,对22财年的全年产量指引是46-51万吨,此次公告下调了12-13万吨锂精矿。我们认为这反映了公司在扩产过程中遭遇了疫情障碍、用工难度,因此,公司下调了产量指引,但是上提了资本开支预算。

大幅扩产的底气,是公司的丰厚资源储备。根据公司在2021年9月更新的储量情况,目前公司项目拥有约350.9万吨氧化锂资源量,折合碳酸锂当量867.7万吨,即便按照扩产全部完成后,可供开采年限仍接近120年。

推动锂精矿拍卖定价,尝试争夺锂精矿定价权。由于锂精矿过去的营商模式以长协定价为主。锂精矿价格涨幅往往滞后于锂盐价格变化,且涨价幅度也低于市场锂价波动。为了改变这一情况,Pilbara在2021年开始推动锂精矿拍卖制度。

5.Allkem:完成Galaxy及Olaroz资产整合

Allkem公告2022财年上半年(及2021年H2)经营情况,2021年H2集团收入为1.92亿美元,其中Mt Cattlin贡献1.15亿美元,Olaroz贡献0.66亿美元。取得息税前净利润0.98亿美元。

<img class="rich_pages wxw-img" data-ratio="0.5831739961759083" data-s="300,640" data-src="https://mmbiz.qpic.cn/mmbiz_png/OcbXOsjFH96CFNia8icjiax0QziaHpeN8mJljzicSaZvV3q9bT2BKia2Qz7qeWLKElVztWES37R4ib2JWHVSdrFsbcrdA/640?wx_fmt=png" data-type="png" data-w="523" _width="523px" src="http://img.zhitongcaijing.com/images/contentformat/54c1c153572307190ea7fb5d761b04fd.jpg" wah-hotarea="click" alt="图片" style="color: rgb(51, 51, 51); Helvetica Neue", "PingFang SC", "Hiragino Sans GB", "Microsoft YaHei UI", "Microsoft YaHei", Arial, sans-serif; letter-spacing: 0.544px; text-align: justify; white-space: normal; margin: 0px; padding: 0px; outline: 0px; max-width: 100%; vertical-align: bottom; box-sizing: border-box !important; overflow-wrap: break-word !important; height: auto !important; width: 523px !important; visibility: visible !important;"/>

集团持有Mt Cattlin项目100%股权,项目为澳大利亚锂精矿矿山。2021年H2项目生产锂精矿71458干金属吨,产品氧化锂平均品位为5.7%,销量为96871干金属吨。项目取得收入1.15亿美元,单吨销售价格为1186美元/吨,项目在Esperance港口的FOB成本为335美元/吨,毛利率达到62%。

展望2022财年,公司预计产量为20.0-21.0干金属吨。由于公司拟开采一定的低品位矿石来恢复矿山平均品位,FOB成本将上升至400-430美元/吨。到22年Q1,公司销售价格已升至2500美元/吨,我们认为公司的盈利能力将继续大幅提升。

集团另一项重要的锂资产是阿根廷Olaroz盐湖,集团持有其66.5%股权。2021年H2该项目生产碳酸锂6446吨,其中电池级产品占比63%,技术级产品占比37%,项目销量为5915吨。项目实现销售价格为11095美元/吨,FOB生产成本为4521美元/吨,毛利率达到68%。展望2022财年,Olaroz盐湖价格指引为25000美元/吨,较上半年增长125%。

Olaroz项目正在推动二期扩展,由于疫情影响,公司预计2.5万吨的扩产计划将于22年下半年投产。截至2021年年底,扩产项目已完成68%工程进度。由于新冠疫情、通胀等因素的影响,扩产资本开支较预算上修10-15%至3.65-3.80亿美元。

6. Mineral Resources

Mineral Resources公告22财年上半年业绩。22财年上半年公司取得营业收入13.54亿澳元,同比下降12%。营收下降主要是由于铁矿收入下降和生产成本、运费的上升。

Mt Marion项目再扩产。2021年下半年项目生产19.8万吨锂精矿,发货量为20.7万吨。CFR成本为732.4澳元/吨。公司自2022年2月起,收回了其对Mt Marion股权所对应的包销权。目前该部分包销权对应产品仍交由赣锋锂业加工。此外,项目管理层正在考虑通过生产工艺优化以及开发接触矿种的方式对Mt Marion锂辉石项目的产能进行技改扩建,扩建项目初步预计将于2022年下半年投产,预计原产能规模将增加10-15%,另外将新增加接触矿种产能,预计将额外增加10-15%产能规模。

协同雅宝,发展锂盐冶炼产能。公司与雅宝就三个项目进行了合作。首先是Wodgina锂辉石项目,双方各持股50%。项目将分为三段进行复产,第一期复产产能为25万吨锂精矿,计划在22年4月启动生产。第二和第三期合计50万吨锂精矿,项目将根据市场需求启动复产。

其次为Kemerton氢氧化锂工厂,雅宝持股60%,公司持股40%。项目将分为2期启动,第一期2.5万吨氢氧化锂产能预计将于2022年实现销售,公司预期首批氢氧化锂产品将于22年5月开始销售,第二期2.5万吨氢氧化锂产能将于2022年Q3完成建设。

第三项为澳洲以外的氢氧化锂加工厂,双方各自持股50%。该项目旨在配合Wodgina锂辉石矿山生产。公司与雅宝的合资公司目前在未来5年拥有合计10万吨氢氧化锂产能。

不确定性分析:扩产项目进度不及预期。

本文编选自深圳财富club微信公众号,智通财经编辑:杨万林