本报告导读

▶ 惊蛰一声雷,万物复苏生,本次政府工作报告密集释放积极信号,分子端将加速发力,市场暖意渐浓。但分母端负面扰动仍是市场中期约束,限制了回升幅度,勿忘春捂。结构上,寻找低估值与盈利边际改善的交集,基建之外还有消费。

摘要

▶ 大势研判:惊蛰后,仍需春捂。本周上证指数延续底部震荡趋势,我们维持2月以来的判断,不必对市场的短期调整过度悲观,往后看分子端将加速发力,市场暖意渐浓,但分母端负面扰动仍是市场中期约束,限制了回升幅度,勿忘春捂。1)分子端将加速发力:两会释放积极信号,2022年GDP目标增速5.5%,预示稳增长将加速发力。2月PMI已小幅回暖,未来分子端将持续起到支撑作用,使得市场下行有底。具体映射到上市公司盈利预期增速上,亦可观察到近期全A盈利预期保持平稳,甚至较12月初的预测增速还有小幅抬升。2)分母端冲击难断:海外流动性预期收缩与俄乌冲突主导近期分母端波动。海外流动性方面,2月美国非农新增67.8万、失业率降至3.8%,3月美联储加息25BP已是大概率。往后看加息的实质落地将使流动性预期不确定性阶段性下降,同时周三鲍威尔“通胀或于年内回落”亦指向全年先鹰后鸽的节奏,海外流动性负面冲击将逐步弱化。但当前原油等大宗价格的持续攀升下,通胀前景不确定性仍高,海外流动性仍将是市场中期约束,负面冲击短期难断。此外当前俄乌冲突前景亦未明朗,海外情绪传染下仍将对市场风险偏好带来冲击。综合来看,进入3月下旬市场将逐步升温,但分母端冲击难断,限制了回升幅度。

▶ 爬坡过坎,密集释放积极信号。从本次政府工作报告来看,积极信号释放密集,一方面抬升分子端预期信心,另一方面分母端亦缓解前期市场隐忧。1)稳增长政策利剑出鞘,抬升分子端预期信心。当前短期经济压力之下,实现5.5%的增长目标必须“爬坡过坎”,需要基建、地产、消费的多方配合。因此此次政策稳增长态度更加鲜明,报告提出“面对新的下行压力,要把稳增长放在更加突出的位置”以及“及时动用储备政策工具,确保经济平稳运行”。此外,本次报告提出“发挥货币政策工具的总量和结构双重功能,为实体经济提供更有力支持”,往后看跨周期和逆周期宏观调控政策将进一步强化,为经济稳增长提供有力支撑。2)防范化解重大风险,缓解前期市场隐忧。本次报告关于房地产表述延续了此前中央经济工作会议的基调,同时亦未提及房产税相关问题,避免对居民需求端产生扰动,地产悲观预期修复。此外报告还提出“设立金融稳定保障基金,运用市场化、法治化方式化解风险隐患”,进一步缓解前期市场对地产信用风险的隐忧。

▶ 基建之外,还有消费。2022年市场从估值与盈利贡献拆分来看,一方面分母端流动性预期已经出现了拐点,这使得未来市场整体的估值端不仅不具备全面抬升的基础,事实上将继续面临负贡献。同时盈利贡献来看,2022年全A盈利增速将较2021年快速回落,贡献亦大幅收缩。基于市场整体的盈利与估值判断,映射至结构,此刻应寻找低估值与盈利边际改善的交集,当前以基建与消费为核心的低估值板块具备上述优势。关于基建,本次政府工作报告中财政发力意图明显,基建投资预计将持续发力。但回顾历史,相关行情主要集中于稳增长政策出台后、经济数据验证前。故我们认为,基建之外还应加大对消费投资机会的重视,本次报告提出“多渠道促进居民增收,完善收入分配制度,提升消费能力”,同时亦提及绿色智能家电下乡和以旧换新等。

▶ 行业配置:1)消费:农林牧渔(生猪)/家电/社服;2)基建:煤炭/钢铁/交运/建筑/化工/机械;3)金融:券商/银行;4)消费电子。

正文

惊蛰后,仍需春捂

大势研判:惊蛰后,仍需春捂。本周上证指数延续底部震荡趋势,我们维持2月以来的判断,不必对市场的短期调整过度悲观,往后看分子端将加速发力,市场暖意渐浓,但分母端负面扰动仍是市场中期约束,限制了回升幅度,勿忘春捂。1)分子端将加速发力:两会释放积极信号,2022年GDP目标增速5.5%,预示稳增长将加速发力。2月PMI已小幅回暖,未来分子端将持续起到支撑作用,使得市场下行有底。具体映射到上市公司盈利预期增速上,亦可观察到近期全A盈利预期保持平稳,甚至较12月初的预测增速还有小幅抬升。2)分母端冲击难断:海外流动性预期收缩与俄乌冲突主导近期分母端波动。海外流动性方面,2月美国非农新增67.8万、失业率降至3.8%,3月美联储加息25BP已是大概率。往后看加息的实质落地将使流动性预期不确定性阶段性下降,同时周三鲍威尔“通胀或于年内回落”亦指向全年先鹰后鸽的节奏,海外流动性负面冲击将逐步弱化。但当前原油等大宗价格的持续攀升下,通胀前景不确定性仍高,海外流动性仍将是市场中期约束,负面冲击短期难断。此外当前俄乌冲突前景亦未明朗,海外情绪传染下仍将对市场风险偏好带来冲击。综合来看,进入3月下旬市场将逐步升温,但分母端冲击难断,限制了回升幅度。

爬坡过坎,密集释放积极信号

爬坡过坎,密集释放积极信号。从本次政府工作报告来看,积极信号释放密集,一方面抬升分子端预期信心,另一方面分母端亦缓解前期市场隐忧。1)稳增长政策利剑出鞘,抬升分子端预期信心。当前短期经济压力之下,实现5.5%的增长目标必须“爬坡过坎”,需要基建、地产、消费的多方配合。因此此次政策稳增长态度更加鲜明,报告提出“面对新的下行压力,要把稳增长放在更加突出的位置”以及“及时动用储备政策工具,确保经济平稳运行”。此外,本次报告提出“发挥货币政策工具的总量和结构双重功能,为实体经济提供更有力支持”,往后看跨周期和逆周期宏观调控政策将进一步强化,为经济稳增长提供有力支撑。2)防范化解重大风险,缓解前期市场隐忧。本次报告关于房地产表述延续了此前中央经济工作会议的基调,同时亦未提及房产税相关问题,避免对居民需求端产生扰动,地产悲观预期修复。此外报告还提出“设立金融稳定保障基金,运用市场化、法治化方式化解风险隐患”,进一步缓解前期市场对地产信用风险的隐忧。

基建之外,还有消费

基建之外,还有消费。2022年市场从估值与盈利贡献拆分来看,一方面分母端流动性预期已经出现了拐点,这使得未来市场整体的估值端不仅不具备全面抬升的基础,事实上将继续面临负贡献。同时盈利贡献来看,2022年全A盈利增速将较2021年快速回落,贡献亦大幅收缩。基于市场整体的盈利与估值判断,映射至结构,此刻应寻找低估值与盈利边际改善的交集,当前以基建与消费为核心的低估值板块具备上述优势。关于基建,本次政府工作报告中财政发力意图明显,基建投资预计将持续发力。但回顾历史,相关行情主要集中于稳增长政策出台后、经济数据验证前。故我们认为,基建之外还应加大对消费投资机会的重视,本次报告提出“多渠道促进居民增收,完善收入分配制度,提升消费能力”,同时亦提及绿色智能家电下乡和以旧换新等。

行业配置:寻找低估值与盈利边际改善的交集

寻找低估值与盈利边际改善的交集。行业配置上,水往低处流,聚焦前期盈利受损、具备边际改善动力的方向,寻找低估值与盈利改善的交集,推荐:1)基建:煤炭/钢铁/交通运输/建筑/化工/机械设备;2)消费:农林牧渔(生猪)/家电/消费者服务;3)金融:券商(中信证券)/银行;4)消费电子(立讯精密)。

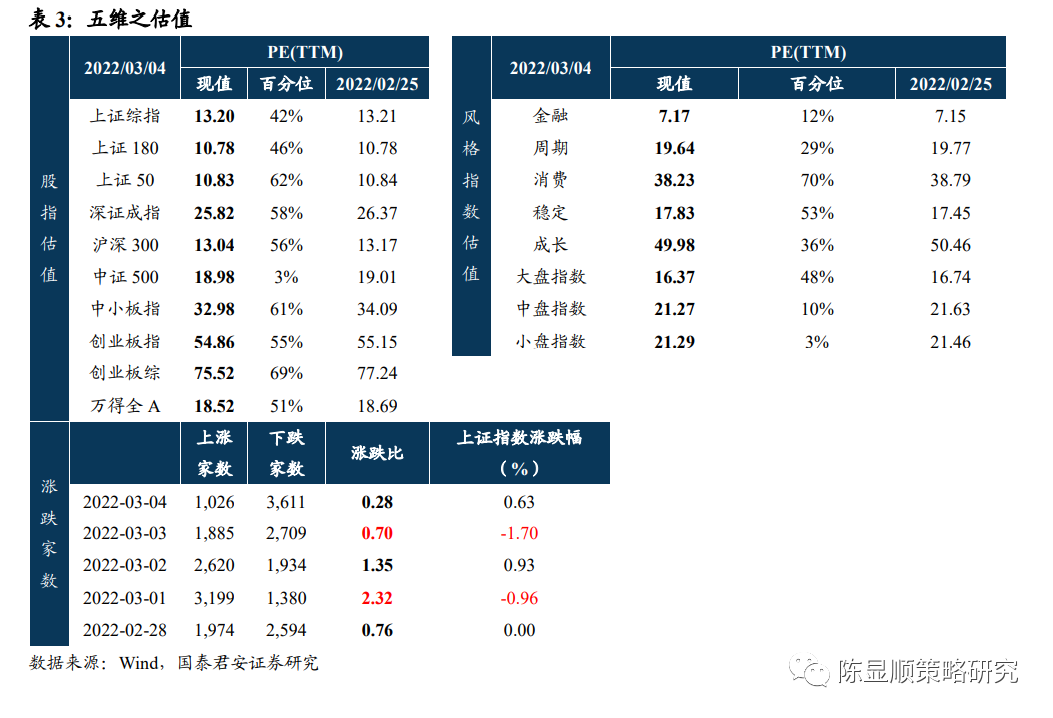

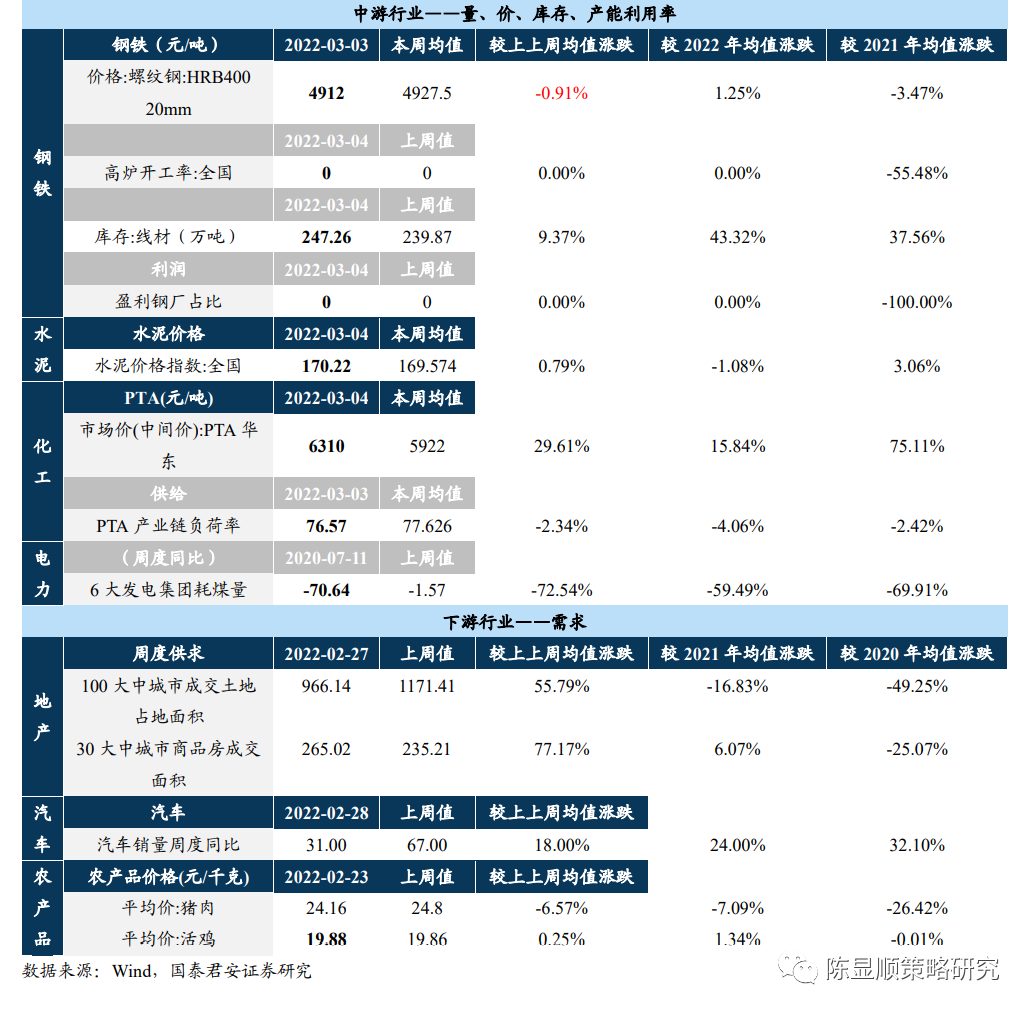

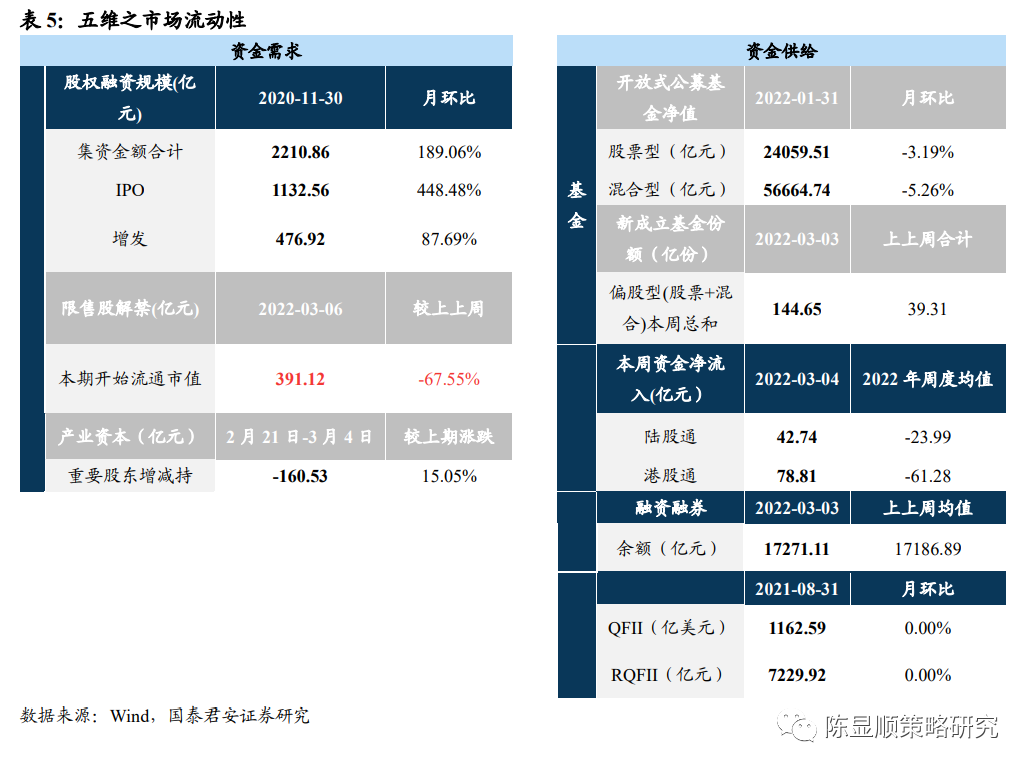

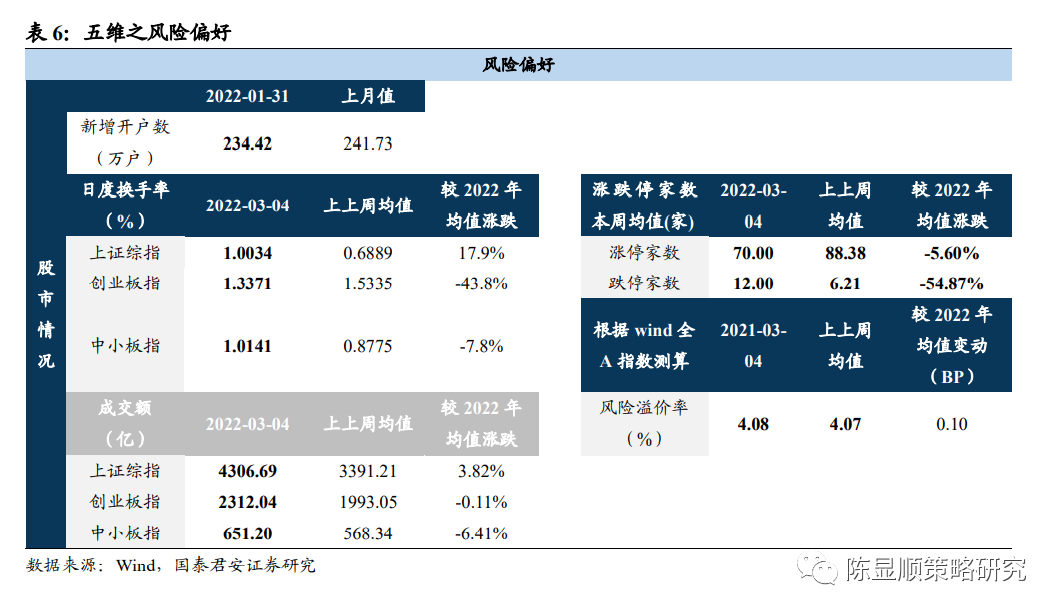

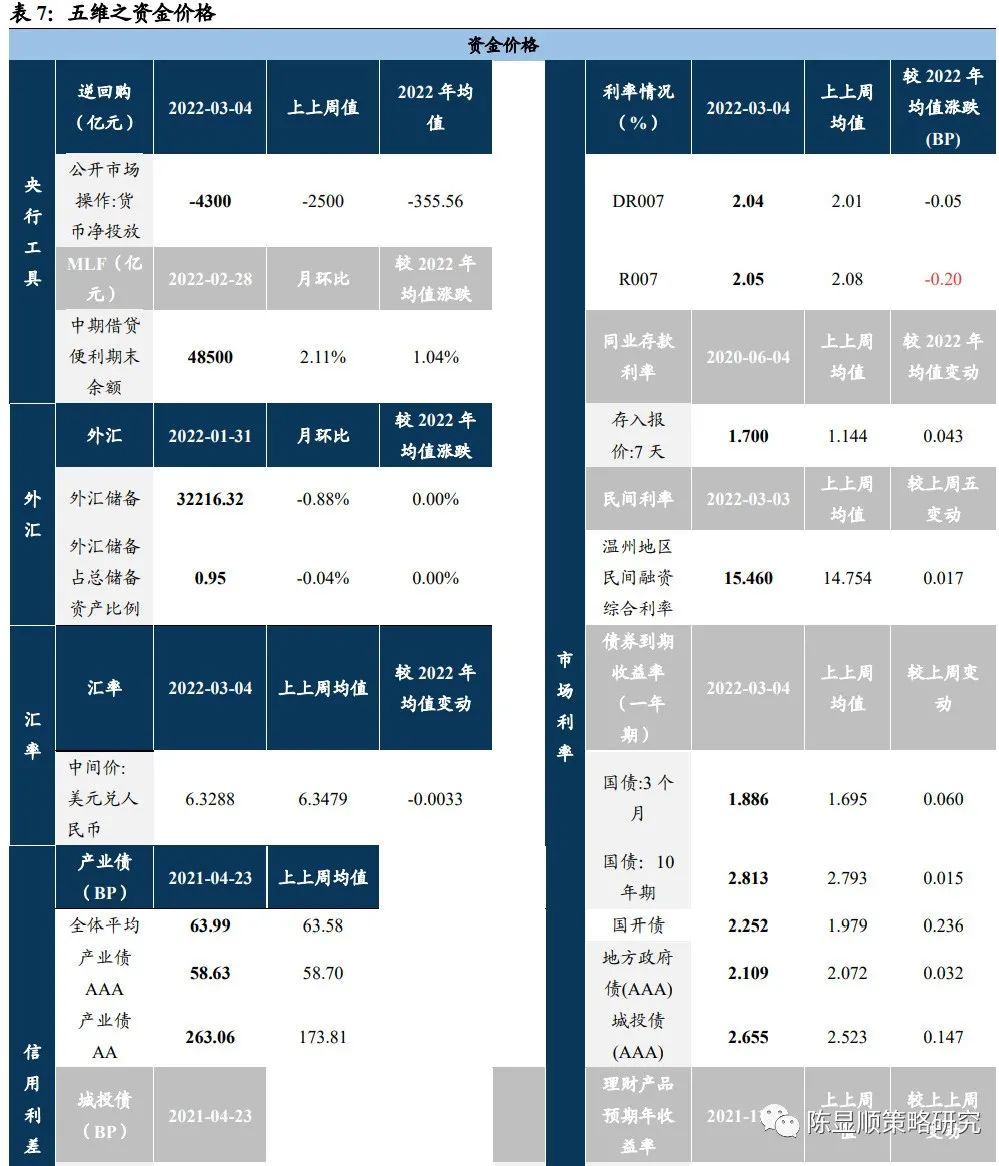

五维数据全景图

本文编选自公众号“陈显顺策略研究”,作者:陈显顺、方奕、夏仕霖;智通财经编辑:涂广炳。