美国当地时间2月14日,伯克希尔·哈撒韦(BRK.A.US)公司官方突发公告称,96岁的汤姆·墨菲(Tom Murphy)辞任公司董事,即日生效。

汤姆·墨菲于2003年成为伯克希尔·哈撒韦公司董事会成员,并延续至今。 巴菲特在声明中称:“汤姆·墨菲在经营企业方面教给我的东西比其他任何人都多。50多年来,我们早已成为朋友和伙伴。我唯一的遗憾是,没有更早地见到他。” 说起伯克希尔的董事,我们更熟悉巴菲特和芒格这对黄金搭档。 汤姆·墨菲是另一位伯克希尔的传奇人物,是29年创造204倍收益的商业传奇。 作为巴菲特多年挚友,两人互相成就,墨菲在公司管理上对巴菲特影响深刻,堪称是巴菲特管理学的导师。 巴菲特称:“汤姆墨菲是我曾遇到的最好的企业管理人。他和丹·伯克的组合堪称‘空前绝后’的黄金搭档。我在管理方面学到的大多数东西都是从墨菲那学来的。我会因为自己没有早一点用上这些管理知识而自责。” 而巴菲特和墨菲则共同完成了伯克希尔最经典的投资案例之一——收购ABC。 巴菲特很看重安全边际,绝大多数时间里,都是在价格对于公司内在价值有明显的安全边际之时,他才会出手。 然而,在买入大都会/ABC公司时,巴菲特承认有所妥协。 某种程度上,墨菲这位传奇企业家,正是巴菲特的“安全边际”。

30年时间,将大都会发展成数十亿美元的媒体集团

1925年,汤姆.墨菲出生于纽约的布鲁克林。二战期间,他曾加入美国海军。战争结束后,他在康奈尔大学完成了一年的学业。 之后,墨菲从哈佛商学院毕业,在快速消费品巨头利华兄弟公司(Lever Brothers)中担任过产品经理。 墨菲本人是一个禁酒主义者,有趣的是,他命运的转折点,就发生在一场鸡尾酒会上。 1954年的一天,在位于纽约州斯克内克塔迪市的父母家中,他参加了一场夏日鸡尾酒会。 作为当地一位著名的法官,他父亲邀请了一位老朋友弗兰克.史密斯(Frank Smith)。此人是著名广播记者洛厄尔.托马斯(Lowell Thomas)和许多企业家的业务经理。 史密斯立刻看出了墨菲的潜力,于是和他谈起自己最近的一次商业冒险一一收购高频10频道(WTEN)。这是位于奥尔巴尼市的一家苦苦挣扎中的特高频电视台。史密斯刚刚买入,使之免遭破产。电视台坐落在一个废弃的修道院中。 当天晚上,年轻的墨菲就同意辞去他在纽约的体面工作,搬到奥尔巴尼市去管理这家电视台。 然而,当时他既没有从事广播行业的经验,也没有一点相关管理经验。

但这并没有影响墨菲帮助这家电视台实现扭亏为盈。 墨菲削减成本、提高现金流的能力在那时已经开始凸显,经过几年经营亏损之后,他把电视台变成了一个持续创收的部门。 他的手段并不复杂,改进节目制作,并积极控制成本。 而这也成了这家公司在未来几十年的岁月里,反复运用并大获成功的手段。 1957年,史密斯和墨菲买进了第二家电视台。 1961年,墨菲聘用了丹·伯克这位30岁的哈佛商学院MBA,以接替自己在奥尔巴尼电视台的职位。 伯克此前也没有广播业从业经验,他哥哥吉姆是墨菲在哈佛商学院的同学,把他引荐给了墨菲。 墨菲给他灌输了公司的经营哲学:精简、去中心化。最终,他成了这一经营哲学的典型代表。 伯克加盟之后,墨菲搬到了纽约,开始和史密斯一道通过收购来打造公司。 接下来4年中,公司在史密斯和墨菲的领导下,通过选择性购买广播电台和电视台而不断增长,直到史密斯1966年去世,墨菲成为CEO,那一年,他40岁。 当上CEO没多久,墨菲就在他擅长的收购上大显身手,击败了如日中天的竞争对手,开启了大都会通讯公司此后数十年的辉煌。 在他近30年的领导下,这家小型广播公司最终发展成为价值数十亿美元的媒体集团。

专注主营VS多元化

墨菲成为大都会通讯公司的CEO后,首先面临的竞争对手,就是当时如日中天的哥伦比亚广播公司。 哥伦比亚广播公司当时的掌门人是传奇人物比尔·佩利,他拥有占全美最大市场份额的电视台和广播电台、一流的广播网和贵重的出版与音乐财产,居全美传媒业的主导地位。 与之相比,在那时,大都会通讯公司只有5家电视台和4家广播电台,都只占很小的市场份额。 面临巨大的差距,墨菲战胜竞争对手的秘密,就隐藏在他日常对公司的管理和收购中。 在20世纪六七十年代的大部分时间里,哥伦比亚广播公司从经营电视网和广播中获得了大笔现金流,从而为迅猛的业务扩张提供了充足资金。 有了足够的钱,哥伦比亚广播公司进入了许多全新领域,包括买入了一家玩具企业和纽约洋基棒球队(New York Yankees)。 哥伦比亚广播公司发行股票为这些收购中的部分项目募集资金,花费巨资在曼哈顿中城建起了地标性办公大楼,形成了一个有着42位总裁和副总裁的企业结构。 这种行为,用芒格的话说,那就是“对不必要的开支持有一种因为阔气而变得盲目的满不在乎”。 与之相反,墨菲的目标是让他的公司变得更有价值。 他说:“目标不是要拥有最长的火车,而是要耗费最少的燃料第一个到达车站。” 在墨菲和他的“副官”丹·伯克领导下,大都会通讯公司拒绝多元化,他们创造了一个格外注重主营业务的企业集团。 同样的收购,墨菲的注意力像激光射线一般投向它所熟知的媒体业务,他买入更多的广播电台和电视台,提高效率,并定期回购自己的股票。 最终,他买下了哥伦比亚广播公司的对手美国广播公司(ABC),而这,最终也成为了伯克希尔最成功的投资案例之一。

经典的投资案例:收购ABC

在和伯克这对搭档共同管理公司的30年里,墨菲进行了30余起广播和出版业的并购,其中最为著名的就是1985年收购ABC。 1984年12月,墨菲与ABC主席伦纳德·戈登森联系,想将两家公司合并,但这个建议被回绝了。 墨菲在1985年再次联系戈登森。 因为联邦通讯委员会通过了新法规,允许一个公司可以拥有的电视台和广播电台的数量由原来的7个提高到12个,该法案于当年4月生效。 墨菲还向巴菲特请教如何收购,巴菲特也对这笔交易非常感兴趣。 这一次,戈登森同意了,他当时已经79岁高龄,很关心继任者问题。尽管ABC公司内部有几个潜在的候选接班人,但他觉得都还不是很成熟。 而墨菲和伯克这对搭档在美国媒体新闻界被认为是最佳的经理人。 戈登森认为通过与大都会公司合并,公司将会保留在最强有力的优秀管理层手中。 双方谈判的时候,ABC带着收费高昂的投资银行家团队,似乎是想在这场收购中狠赚一笔。 而墨菲,他像往常一样,只带着他最为信赖的朋友——巴菲特。 早在20世纪60年代末,巴菲特就与墨菲首次相遇结识,当时是在纽约,墨菲一个同学安排的一次午餐会上。 开始时,墨菲对巴菲特留下深刻的印象,想邀请他加入大都会的董事会。 巴菲特当时婉拒了邀请,但是他和墨菲成为了很好的朋友,并在随后的很多年都保持联系。 巴菲特曾在1977年投资了大都会公司的股票,但次年,就卖出了所持股份,没有解释原因,但是获利。 在那场谈判后,双方达成了收购协议,大都会给ABC的出价是每股121美元(包括118美元时现金,以及价值3美元的购买10%大都会股票的期权)。 这个价格是发表声明的前一天,ABC股票收盘价的两倍。 大都会贷款21亿美元,出售了9亿美元的资产,另外向巴菲特融资了5亿美元,他同意伯克希尔公司认购大都会公司以172.50美元发售的新股,共300万股。 就这样,花费35亿美元,终于在1986年收购了ABC,并更名为大都会/美国广播公司(Capital Cities/ABC)。 两个公司的合并是电视网络历史上的第一次,也是当时最大的媒体合并案例。 墨菲此时再次邀请他的好朋友加入董事会,这次,巴菲特同意了。 巴菲特认购之后,将投票权交给了墨菲。 他在声明中表示,“墨菲与丹·伯克不仅是最优秀的管理阶层,也是那种你会想把自己的女儿嫁给他的那一种人,跟他们一起合作实在是我的荣幸,也相当愉快。” 事后证明,巴菲特的眼光相当准确。 墨菲通过大举控制成本和运营改进,到1990年底,巴菲特在1986年花费5亿购买的股票市值达到13.77亿美元,增值1.7倍,年均复合收益率为22%,成为巴菲特经典投资案例之一。

墨菲是巴菲特的安全边际

伯克希尔投资大都会公司5.17亿美元,是当时巴菲特做过的所有投资中最大的单笔投资。 对于看重安全边际的巴菲特,绝大多数时间里,他都是在价格对于公司内在价值有明显的安全边际之时,才会出手。 即便是一个好公司,他也愿意等一个好价格去买入。 然而,在买入大都会/ABC公司时,巴菲特承认有所妥协。 如果用10%的贴现率(这是1985年时美国30年国债的利率水平)去乘172.50美元,然后在乘以1600万股股份(当时大都会总股本1300万股,加上给巴菲特的300万股),那么,这个公司的现值要求公司具有2.76亿美元的盈利能力。 1984年,大都会公司的盈利在去除折旧和摊销之后是1.22亿美元,ABC公司在去除折旧和摊销之后是3.2亿美元,两个相加是4.42亿美元。但两公司合并后,债务沉重,墨菲借了21亿美元,每年需支付利息2.2亿美元。这样,新公司的盈利大约只有2亿美元。 巴菲特在购买大都会时的安全边际大大小于其他投资案例,为什么他会这么做? 答案就是汤姆·墨菲。 如果不是因为有墨菲,巴菲特承认他不会投资大都会,墨菲就是巴菲特的安全边际。 墨菲在削减成本、提高现金流方面名声在外。大都会公司的运营利润率为29%,ABC公司是11%。如果墨菲能将ABC公司的运营利润率提高1/3到15%,那么公司每年将多增收益1.25亿美元,合并后的新公司盈利将是3.25亿美元。 一个具有1600万股本、盈利3.25亿美元的公司以10%的贴现率计算应该每股值203美元——距离巴菲特的买入成本172.50美元有15%的安全边际。 巴菲特惬意地说:“这笔交易,格雷厄姆也会鼓掌叫好的。” 当然,巴菲特考虑接受这个价格,原因是复杂的,但不可否认,墨菲作为一个优秀的管理层,在其中起到了关键作用。

墨菲绝妙的成本控制

墨菲在削减成本、提高现金流方面名声在外。 一个关于他节约成本的知名故事是,在墨菲前往奥尔巴尼就职没过多久,史密斯让他把用作工作室的废弃修道院好好粉刷一遍,这可以给广告客户留下一个更为专业的形象。 墨菲马上作出回应,把朝向马路的两面粉刷了一遍,还有两面则不去管它们。 而在墨菲担任大都会CEO后,大都会的管理层被寄予厚望的第一要务就是控制成本,如果他们没有做到这一点,墨菲就会亲自出马。 广播电视网络业通常看重的是传播的渗透率,而不是利润。他们考虑如何提高渗透率,而不是考虑成本。 在墨菲接手之后,这种心态戛然而止。 在ABC精心挑选的成员们的帮助下,墨菲重新制定了工资、津贴和费用标准。在支付了慷慨的遣散费之后,解雇了1500名员工。 ABC公司供公司高层使用的餐厅和专用电梯被关闭了。墨菲首次访问公司时乘坐的豪华轿车也被处理了,他再去公司时,坐的是出租车。 当时美国整个广播行业都存在一种豪车文化,高管们即便到只有几个街区之隔的地方吃顿中饭,也能乘坐豪车往返。 在墨菲选择搭乘出租车后,此举渐渐在公司里的高管阶层流行。 墨菲用以身作则的方式,让成本意识贯穿于大都会公司中的每一个人。 这也带来到了利润的增加。 在纽约的WABC-TV,雇佣600人管理,产生30%的税前利润;在墨菲重新配置了人员之后,仅雇用400人,产生的税前利润超过50%。

“聘用你所能聘用到的最佳人选,放手让他们干”

一旦成本危机解除,墨菲就交给伯克进行日常管理,他则专注于收购和股东资产。 这种去中心化的管理模式,使得墨菲可以把自己的精力放到他所擅长的收购上。 墨菲和伯克为旗下每一个公司做出预算,并每个季度进行监控,除了这两点,管理层像经营自己的企业一样。 墨菲曾说:“我们对他们寄予厚望。” 两人选择去中心化的管理方式,墨菲和伯克尽可能雇请最好的工作人员,然后让他们独当一面,所有的决策都自主做出。 实际上,这对搭档在早期合作中就是如此,当年伯克管理阿尔伯尼电视台时,每周将最新的情况报告给墨菲,但墨菲从来不回复,后来,墨菲对伯克说:“我不会来阿尔伯尼,除非你邀请我,或你被开除了。” 伯克后来形容自己这段岁月:“墨菲放权已经到了无政府的状态。” 去中心化反映出来的是一种发自内心的谦逊,承认公司总部并不知道所有的答案,承认大部分实际价值是由地区经理创造出来的。没有一家公司如大都会通讯公司那般把去中心化放在公司价值观的中心位置。 在公司每份年报的内封上都印有一段话:“去中心化是我们经营哲学的基石。我们的目标是尽己所能聘请最佳人选,并赋予他们完成其工作所需要的责任和权威。所有决策都在地区层面制定。我们期待自己的经理....永远具有成本意识,认准并充分挖掘销售潜力。” 它清楚地表达出公司文化的标志:让运营经理们获得非同一般的自主性。 在公司的文化中,出版商和电视台经理拥有实实在在的权力和威信。只要他们完成各自指标,基本上不会接到来自纽约的电话。 这是一种为具有独立和企业家精神的总经理所设的环境,也能保证这样的人在其中能够获得重用。 墨菲曾经反反复复地强调公司关于人力资源的指导性哲学,那就是:“聘用你所能聘用到的最佳人选,放手让他们干。”

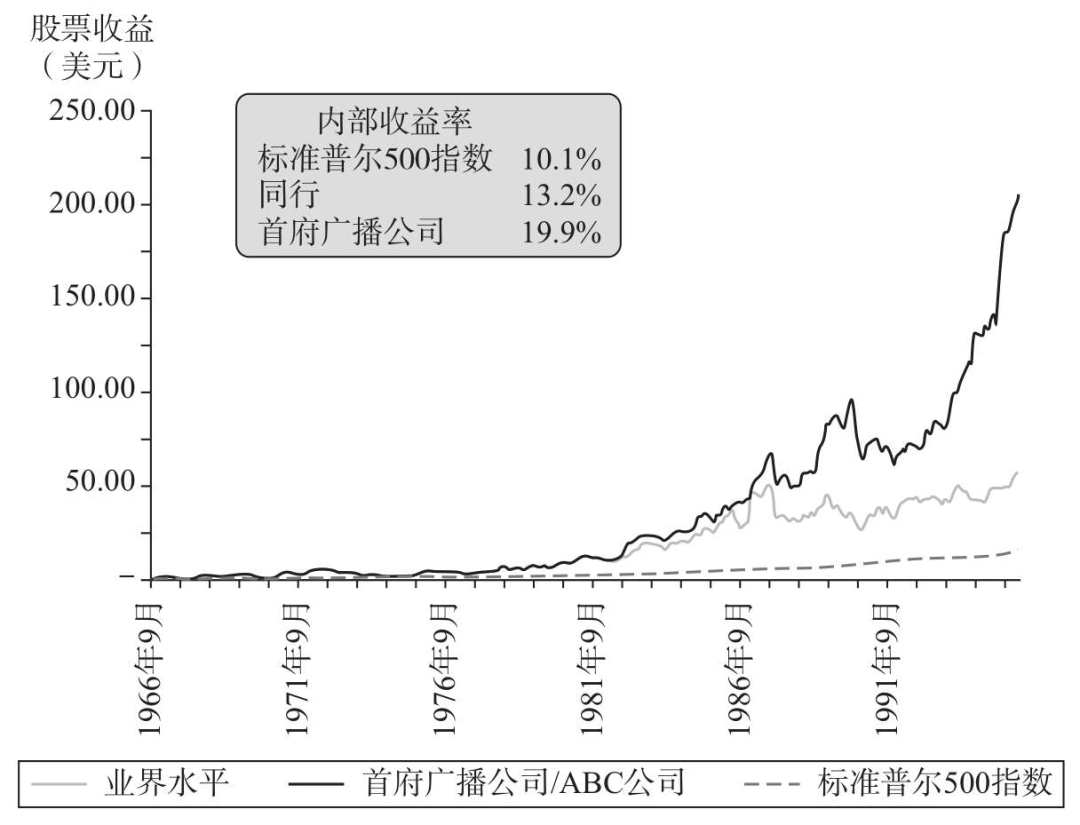

29年创造204倍收益

1995年夏天,巴菲特建议墨菲在艾伦公司(Allen & Company)举办的传媒业富豪年度聚会上和迪士尼公司CEO迈克尔·艾斯纳( Michael Eisner)坐下来谈谈。 此次聚会是在爱达荷州太阳谷(SunValley)举办的。这个时候墨菲已经70岁了,还没找到接班人,于是他便同意和艾斯纳谈谈。后者表示有兴趣买下他的公司。 过了几天,墨菲为他的股东协商到一个天价,足足190亿美元,是公司现金流的13.5倍、净收入的28倍。 墨菲在迪士尼公司董事会获得了一个席位,由此从一线管理岗位退了下来。 墨菲留下了一群欣喜若狂的股东一一如果在1966年汤姆.墨菲刚当上CEO的时候,你投资了1美元,到他把公司卖给迪士尼公司的时候,这1美元将变为204美元。 在29年时间里,内部收益率达到了惊人的19.9%,大幅度超过同一时期标准普尔500指数的10.1%,以及传媒板块领先指数的13.2%。

大都会通讯公司的股票收益,图片来源:《商界局外人》

这也说明沃伦.巴菲特的投资获利多多,伯克希尔哈撒韦公司在10年股票持有期内获得的年复合收益率超过了20%。 在任职的29年中,墨菲的业绩是标准普尔500指数的17.7倍,这是他同行的4倍左右。

“如果墨菲决定另创事业,闭着眼睛投资就对了”

如果回顾墨菲的管理生涯,他取得成功的方法简单到难以置信:专注于那些商业特征非常有吸引力的行业、有选择地利用杠杆买入偶然出现的大资产、改善经营、支付债务;重复上述做法。 这和巴菲特一贯提倡的“简单”、“专注”并“持续做”简直是异曲同工。 正如墨菲在接受《福布斯》杂志的一次访谈中清楚说明的那样:“我们只是抓住时机不断地买入资产,明智地进行杠杆收购,改善经营。然后,我们就能获得点别的什么东西。” 此番墨菲辞职伯克希尔董事,巴菲特在声明中称:“汤姆·墨菲在经营企业方面教给我的东西比其他任何人都多。50多年来,我们早已成为朋友和伙伴。我唯一的遗憾是,没有更早地见到他。” 巴菲特从不吝惜对这位挚友的称赞,在1995年的致股东信中,他盛赞墨菲: “他是我在投资生涯中,遇到最好的经理人之一,同时除了优秀的管理特质之外,他也拥有同等的人格特质,他是一位杰出的朋友、父亲、丈夫与公民,许多时候当其个人利益与股东利益相冲突时,他毫不犹豫地会选择后者。 每当我提到我喜欢与那种我希望他们能够成为我的子孙、女婿或遗嘱执行人的经理人共事时,墨菲就是我所能引用的最佳典范。 如果墨菲决定另创事业,不必费心去研究其可行性,闭着眼睛投资就对了。” 某种程度上,巴菲特也和这位传奇企业家互相成就了彼此,他说:“我不会和自己不喜欢或者不欣赏的人打交道,就像选择婚姻伴侣一样。这就是关键。” 毫无疑问,汤姆·墨菲正是巴菲特欣赏的那种人,伯克希尔如今的声名在外,有这位传奇人士的一份功劳。而墨菲和他所奉行的管理学理念,也终将印刻在商业史书中,成为不可磨灭的一笔光环。

参考资料:《巴菲特之道》、《商界局外人》

本文来源于微信公众号“ 聪明投资者”;智通财经编辑:吴晓文。