主要观点

前言

2020年我们曾基于市场调研,汇总了市场对中美关系的一致预期在哪里?(详见《中美关系的一致预期在哪?——基于300位基金经理调研》),勾勒了市场对中美关系关注点的全景图。

当下,美联储紧缩预期快速升温,年内加息预期已提升至6次,缩表操作也几乎板上钉钉。那么市场对美联储紧缩究竟关注哪些问题?一致预期的锚在哪里?在本篇报告中,我们再次基于对市场近15家头部机构的调研,共对约200位投资经理、投研总监和宏观研究员收集了上百个问题,从中为大家勾勒市场对美联储紧缩关注点的全景图。

通过整理可以看到,针对本轮美联储紧缩,机构预期存在两大特点:1、市场上对美联储紧缩的大部分问题存在“一致担忧”,但没有明确的“一致预期”,即普遍担忧美国通胀、美联储紧缩与资产价格的不确定性,但对具体波动的幅度与点位、甚至波动方向都未形成明确的一致预期,我们收集到的问题中以开放性问题为主(如美联储全年是否可能超预期加息?紧缩周期中如何降低全球配置风险?)。2、相比于货币政策本身,货币政策如何影响资产价格是机构更为关注的点。

机构的“一致担忧”有哪些?

一致担忧1:市场普遍担忧加息超预期会对资产价格形成冲击,且从收集到的问题来看,对超预期紧缩的担忧多于超预期宽松的担忧;但对于美联储是否会超预期紧缩、以及其对市场冲击幅度有多大,市场未形成一致预期。

一致担忧2:市场普遍担忧加息导致的外资流出可能会对国内资本市场形成冲击,不过对资本流动对我国资产价格的冲击方向与力度有多强,市场似乎未形成一致预期。

一致担忧3:市场普遍担忧美联储能否有效控制通胀,以及美联储的紧缩行为是否会对经济形成损伤。

一致担忧4:对于美元指数走势,机构更多提出是否有下行的可能性。或反映目前市场对美元指数持续上行的预期已出现了一定的分歧。

机构的关注点主要集中在哪些领域?

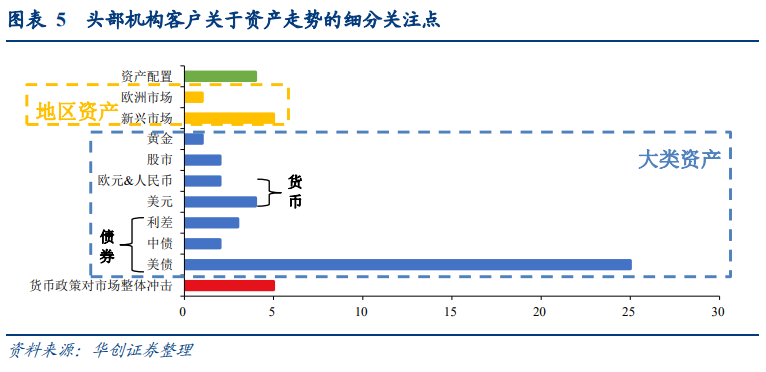

可以将机构的关注点大致分为5个领域:资产、货币政策、通胀、资本流动、政治,收到机构反馈关注问题数分别为54、25、15、4、2个,显示机构普遍对资产、货币政策及通胀关注度较高,且相比于货币政策本身,政策如何影响资产价格是机构更为关注的点。

在“资产”领域,美债未来的走势与点位是市场关注的焦点。机构在资产领域的关注点可分为4部分,分别为货币政策对市场整体冲击、大类资产未来走势、资产配置策略、地区资产价格表现,其中大类资产未来走势是机构关注的核心。大类资产中,又以债券(美债为主,关注美债短期交易策略与长期格局变化)及美元关注度较高。

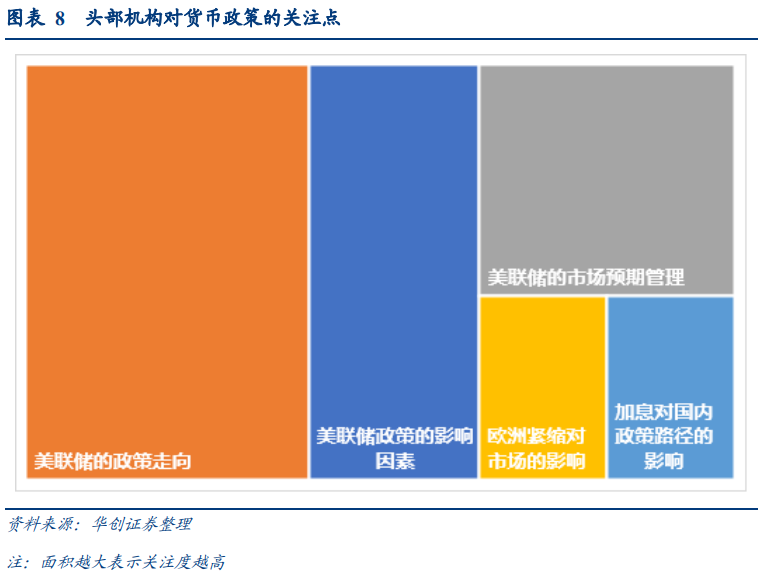

在“货币政策”领域,除美联储本身外,市场也关注欧央行及英央行的政策动态、以及美欧央行紧缩对国内货币政策路径的影响。

在“通胀”领域,可细分为三个类别:未来走势、控制措施、对外影响。其中,机构客户的核心关注点是美国通胀未来走势,具体包括短期看何时见顶、长期看走势如何。在“资本流动”与“政治”领域,机构主要关注外资流动对国内市场的影响;以及地缘政治风险及欧美关系。

风险提示:关注点的代表性会受到样本数量的限制。

报告目录

报告正文

前言

2020年我们曾基于市场调研,汇总了市场对中美关系的一致预期在哪里?(详见《中美关系的一致预期在哪?——基于300位基金经理调研》),勾勒了市场对中美关系关注点的全景图。

当下,美联储紧缩预期快速升温,年内加息预期已提升至6次,缩表操作也几乎板上钉钉。那么市场对美联储紧缩究竟关注哪些问题?一致预期的锚在哪里?在本篇报告中,我们再次基于对市场近15家头部机构的调研,共对约200位投资经理、投研总监和宏观研究员收集了上百个问题,从中为大家勾勒市场对美联储紧缩关注点的全景图。

通过整理可以看到,针对本轮美联储紧缩,机构预期存在两大特点:1、市场上对美联储紧缩的大部分问题存在“一致担忧”,但没有明确的“一致预期”,即普遍担忧美国通胀、美联储紧缩与资产价格的不确定性,但对具体波动的幅度与点位、甚至波动方向都未形成明确的一致预期,我们收集到的问题中以开放性问题为主(如美联储全年是否可能超预期加息?紧缩周期中如何降低全球配置风险?)。2、相比于货币政策本身,货币政策如何影响资产价格是机构更为关注的点。下文我们将分别就机构的“一致担忧”与机构提出的各类关注点分布进行详细梳理。

一、调研包含了哪些机构?

此次资本市场美联储紧缩调研共涵盖12家大型机构客户,包括近200位投资经理、投研总监和宏观研究员,一共搜集到100个与美联储紧缩相关的关注问题反馈。

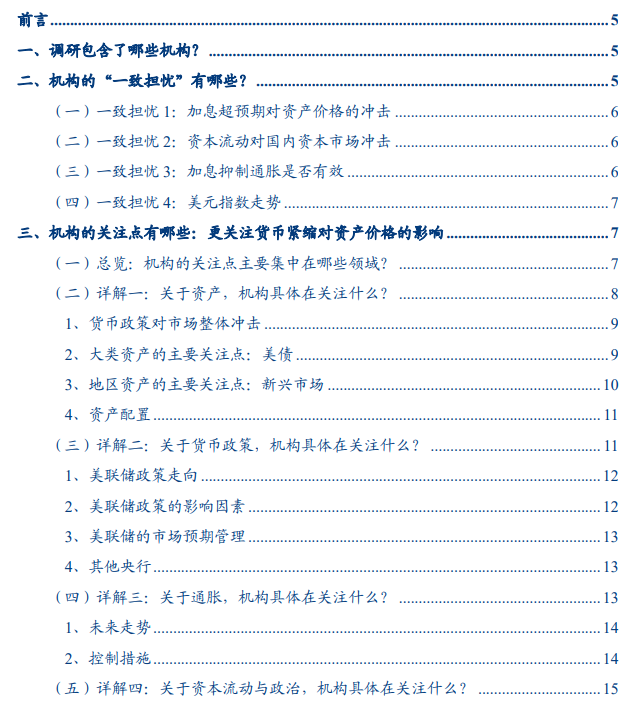

分机构所在地看,各地区机构平均反馈问题数量相近,调研机构中,有4家在上海,5家在广深,3家在北京,平均反馈问题数量分别为10、8、7个。

分机构类型看,本次调研中有9家公募机构,共反馈84个关注问题,平均每家公募机构反馈9个;有2家保险机构,共反馈12个问题,平均每家保险机构反馈6个;还有1家私募机构,反馈了4个关注问题。

二、机构的“一致担忧”有哪些?

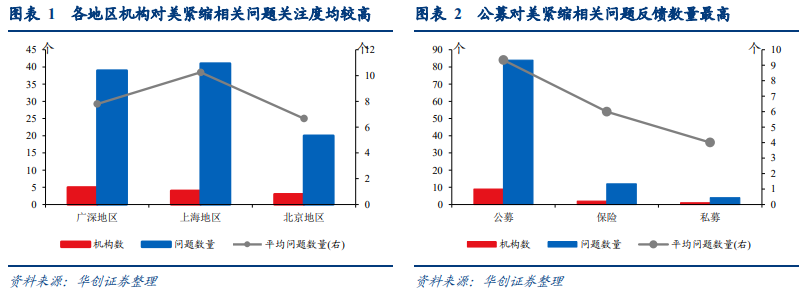

由于我们采用开放式形式收集机构对美联储紧缩感兴趣的问题,因此汇总得到的问题领域较为分散。我们通过将存在共性的问题进行分类,可以看到目前市场上对美联储紧缩的大部分问题存在“一致担忧”,但没有明确的“一致预期”。例如市场一致担忧美联储加息会造成全球资本流动格局切换,并对中国等新兴市场带来冲击,但对加息后外资究竟会如何流动并无一致预期。因此这一部分我们将整理目前机构的“一致担忧”有哪些?

(1)一致担忧1:加息超预期对资产价格的冲击

市场普遍担忧加息超预期会对资产价格形成冲击,且从收集到的问题来看,对超预期紧缩的担忧多于超预期宽松的担忧;但对于美联储是否会超预期紧缩、以及其对市场冲击幅度有多大,市场未形成一致预期。对于可能的超预期宽松方式,机构主要提及的是美联储是否会停留在预期管理而难以落地,以及紧缩节奏是否会前紧后松。

(2)一致担忧2:资本流动对国内资本市场冲击

市场普遍担忧加息导致的外资流出可能会对国内资本市场形成冲击,不过对资本流动对我国资产价格的冲击方向与力度有多强,市场似乎未形成一致预期。我们收集到的问题有,有部分机构认为美欧央行加息后,可能带来资本回流美欧市场,对中国这类新兴市场资产价格会形成负面冲击;但也有部分机构认为,基于目前中国的经济体量、出口格局已有大幅提升,也可能存在美欧加息对国内资本外流冲击不大的情况。

(3)一致担忧3:加息抑制通胀是否有效市场普遍担忧美联储能否有效控制通胀,以及美联储的紧缩行为是否会对经济形成损伤。美国通胀方面,机构对通胀能否在1月见顶,以及通胀是否会进一步超预期并未形成一致预期;我们收集到的问题中,也有直接表示市场对通胀的预期博弈是否会造成未来金融市场将在较长时间处于混沌状态的担忧。

(4)一致担忧4:美元指数走势对于美元指数走势,机构更多提出是否有下行的可能性。或反映目前市场对美元指数持续上行的预期已出现了一定的分歧。

三、机构的关注点有哪些:更关注货币紧缩对资产价格的影响

(1)总览:机构的关注点主要集中在哪些领域?

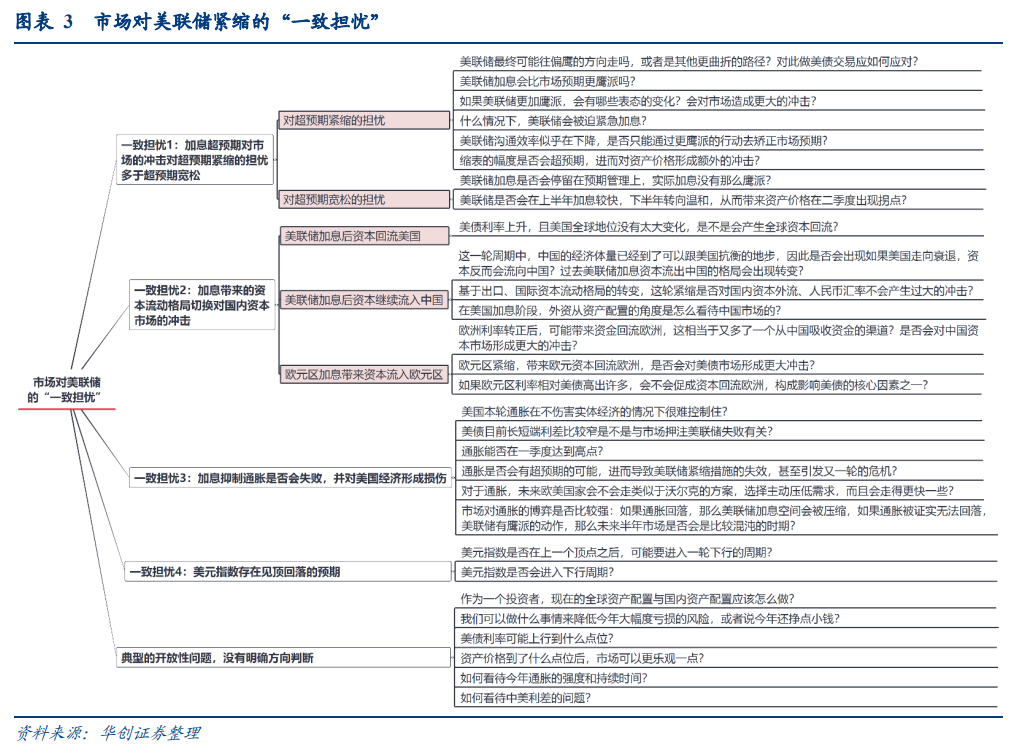

根据机构反馈的问题内容,可以将其关注点大致分为5个领域:资产、货币政策、通胀、资本流动、政治,收到机构反馈关注问题数分别为54、25、15、4、2个,显示机构普遍对资产、货币政策及通胀关注度较高,且相比于货币政策本身,货币政策如何影响资产价格是机构更为关注的点。

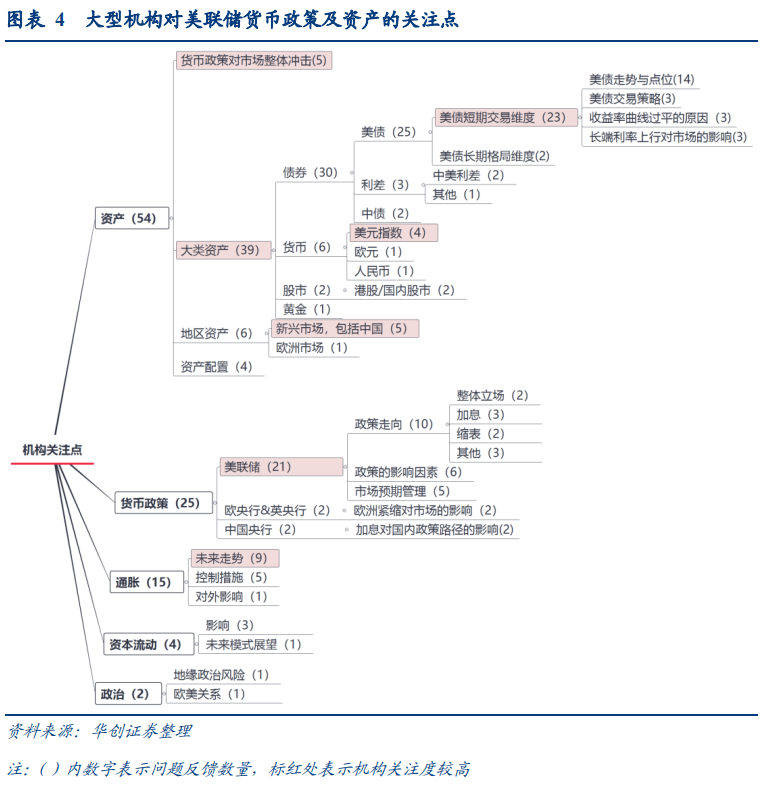

在资产领域,机构最关心的是美债,其次是美联储货币政策对市场的整体冲击、美元及新兴市场的资产表现。机构在资产领域的关注点又可分为4部分,分别为货币政策对市场整体冲击(5,括号内数字表示关注点数量,下同)、大类资产(39)、资产配置(4)、地区资产(6),可以看到大类资产未来走势是机构关注的核心,尤其是在美债的短期交易维度(23)方面,机构不仅关注美债自身走势(14),还关切美债波动对整个市场的影响(3)。

在货币政策领域,机构关注点又可分为美联储、欧央行与英央行、中国央行三方面,其中对美联储的关注点为21个,显示美联储的政策动向是当下资本市场的最大关注点之一;对欧央行及英央行、中国央行的关注点分别落在欧洲紧缩对市场的影响、美联储紧缩对国内政策路径的影响。

在通胀领域,机构普遍关注美国通胀的未来走势及控制措施。美国的通胀情况是机构的重要关注点之一,具体问题包括未来走势(9)、控制措施(5)和对外影响(1)。

机构对资本流动和政治领域也有关注。在资本流动方面,主要关注其对资产市场的影响(3);在政治方面,则主要关切地缘政治风险(1)与欧美关系(1)。

(2)详解一:关于资产,机构具体在关注什么?

整体来看,机构最关注的就是资产,共反馈关注点54个,占全部反馈关注点个数的54%。具体而言,资产走势方面,头部机构客户对大类资产中的债券及美元关注度较高,债券中又以美债为主,按关注度降序排列依次是:美债(25)、货币政策对市场整体冲击(5)、新兴市场(5)、美元(4)与资产配置(4)。

1、货币政策对市场整体冲击

在货币政策对市场整体冲击方面,机构共反馈了5个关注点,主要关注美联储加息及缩表进程对整体资产价格的影响。典型的问题总结如下:

加息的影响:目前来看,市场对美联储加息的预期比较充分,未来随着美联储在实际操作层面一步步推进加息进程,资产价格还会跌吗?

缩表的影响:美联储缩表会对美股和美债产生什么影响?

其他:美联储哪些更加鹰派的表示(比如一次加息50bps或加息次数超预期)对市场造成的冲击可能比较大?

2、大类资产的主要关注点:美债

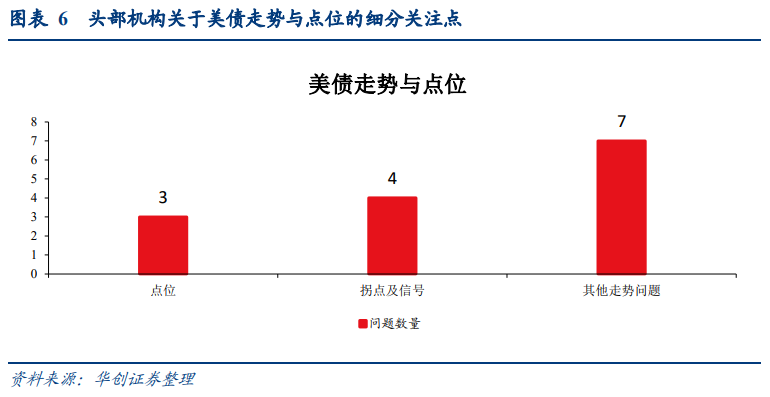

美债是机构关于资产方面关注度最高的领域,相关问题共有25个,占资产领域全部关注点的46.3%。具体又可细分为短期交易维度和长期格局维度两个方面,针对二者机构反馈的关注点分别为23、2个,可以明显看出机构更关注美债短期交易情况。(1)短期交易维度在美债的短期交易维度方面,有4个细分领域,分别为:美债走势与点位(14)、交易策略(3)、收益率曲线过平的原因(3)、长端利率上行对市场的影响(3),表明美债未来的走势与点位是市场关注的焦点。

关于美债走势与点位,市场主要关注两个问题:走势和年底的具体点位,针对二者,机构反馈的关注点数量分别为11、3个。典型问题总结如下:

走势:未来美债的模式可能与过去十年的模式有很大不同?

拐点:(1)美债有可能在二季度见顶吗?(2)长端美债利率会不会比较早到达顶点?(3)观察到什么信号可以认为美债收益率基本见顶了?

点位:年底十年期美债收益率大概是多少?

在美债交易策略、收益率曲线过平的原因及长端利率上行对市场的影响方面,典型问题总结如下:

美债交易策略:在美联储紧缩政策路径下,美债交易应该如何应对?

收益率曲线过平的原因:(1)怎么看待最近美债收益率曲线过平?(2)收益率曲线过平与一部分投资者预期美联储紧缩政策会失败有关吗?

长端利率上行对市场的影响:(1)如果长端美债利率大幅上行,对市场会有什么影响?(2)美国利率上行对其他国家(欧洲、日本、中国等)利率水平的影响?(3)长端美债利率上行对全球资本流动的影响?

(2)长期格局维度

关于美债的长期格局,机构主要关注长端美债利率变化对未来5-10年内全球利率中枢的影响。具体问题如下:

全球利率水平是否可能持续徘徊在低位,不会再出现类似于上世纪70、80年代利率飙升的过程?

未来5-10年内,全球利率水平会明显高于过去10年平均水平吗?

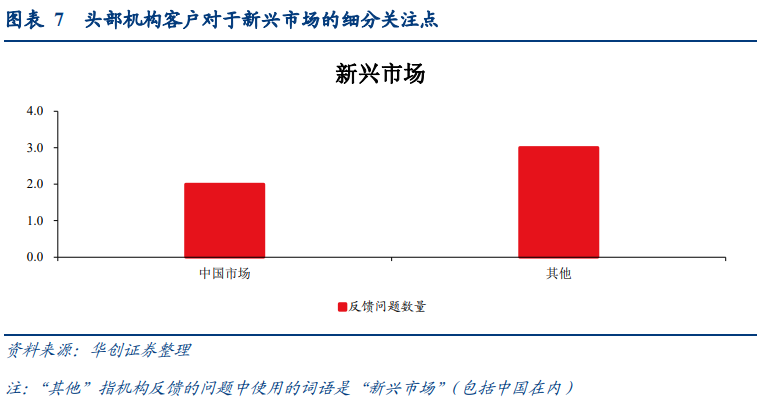

3、地区资产的主要关注点:新兴市场

地区资产方面,机构较为关注美联储紧缩政策对新兴市场的流动性冲击情况,尤其是对中国市场,反馈的问题中直接提及中国的为2个。典型的问题总结如下:

新兴市场整体:美联储退出宽松对新兴市场的流动性冲击与以前相比如何?

中国市场:(1)美债收益率上行对中国市场的影响?(2)从资产配置角度看,外资机构对于美国紧缩阶段的中国资产怎么看?

4、资产配置

资产配置方面,机构主要关注配置方式与价值来源。典型问题包括:(1)在现在的宏观背景下,全球资产应该如何配置?如果只配置中国资产,应该如何配置?(2)主流配置资产的信息貌似都是公开透明的,这种情况下投资这类资产的利益最终来自于什么?

(三)详解二:关于货币政策,机构具体在关注什么?

货币政策方面,头部机构最关注美联储的政策动向,主要包括政策走向、政策的影响因素、市场预期管理。

1、美联储政策走向

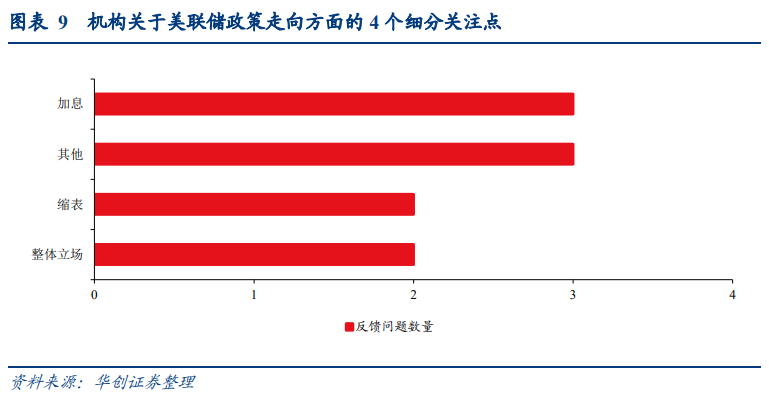

在货币政策方面,机构对美联储未来政策走向关注度最高,共反馈关注问题10个,占货币政策领域全部反馈问题的40%,其又可细分为整体立场(2)、加息(3)、缩表(2)、其他(3)四个方面,可以看出机构更关心美联储的加息进程。

关于整体立场,机构的关注点在政策紧缩路径是否超预期、紧缩状态持续时间上。具体问题如下:

美联储政策紧缩路径最终可能是较预期偏鹰还是更曲折?

关于加息,机构更关心美联储加息进程是否会超市场预期。具体问题如下:

美联储加息进程会比现在的市场预期更加鹰派吗?

美联储加息的表示是不是还停留在管理预期的层面上?

美联储会不会在上半年加息但下半年转向温和?

关于缩表,机构的关注点在于是否会超预期,具体问题为:

美联储缩表会不会有超预期的地方?

未来包括巴塞尔三协议在内的一系列监管规则有没有可能发生改变,从而使美联储缩表的空间变得更大一些?

关于其他,机构主要关注Standing Repo Facility的作用以及Taper与加息节奏是否会发生变化。典型问题总结为:

Taper与加息的先后节奏可能发生变化吗?

Standing Repo Facility能起到多少作用?

2、美联储政策的影响因素

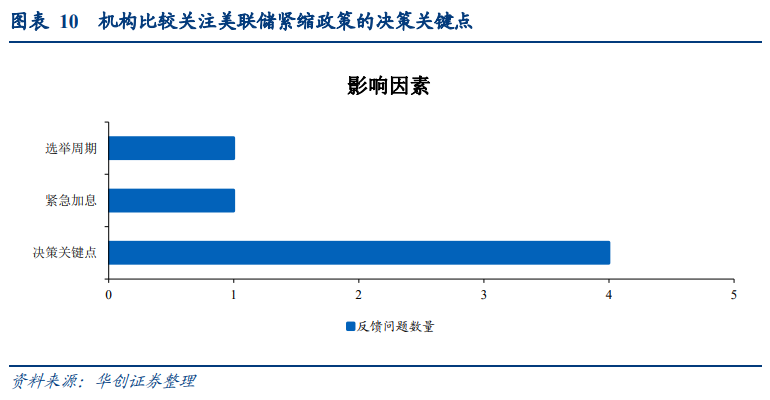

关于美联储政策的影响因素,机构共反馈了6个关注问题,归纳发现机构的关注点主要在于联储的决策关键点、加息是否与选举周期有关以及是否会被迫紧急加息。典型问题总结如下:

决策关键点:美联储最终决策的关键是不是仍然在通胀?

选举周期:加息节奏与选举周期有关系吗?

被迫紧急加息的可能性:什么情况下,美联储会被迫紧急紧缩?

3、美联储的市场预期管理

机构也比较关注美联储的市场预期管理方式与效果,共反馈了5个相关问题,根本上在于关切美联储政策操作是否会超预期。具体来看,机构反馈的关于美联储市场预期管理方式的关注点有2个,关于管理效果的关注点有3个。典型问题总结如下:

市场预期管理方式:(1)美联储与市场沟通的方式是否会发生转变?(2)有没有更高效率的沟通方式?

市场预期管理效果:为什么市场中有一部分投资者不相信联储控制通胀的决心和能力?

4、其他央行

除了美联储的政策动向以外,机构对于欧洲的央行及中国央行的政策情况也有一定关注度,两个领域反馈的关注问题数量均为2个。具体而言,对于欧洲的央行,机构比较关注欧洲紧缩对整个市场的影响;对于中国央行,机构比较关注美联储紧缩对我国央行政策路径的影响。

(四)详解三:关于通胀,机构具体在关注什么?

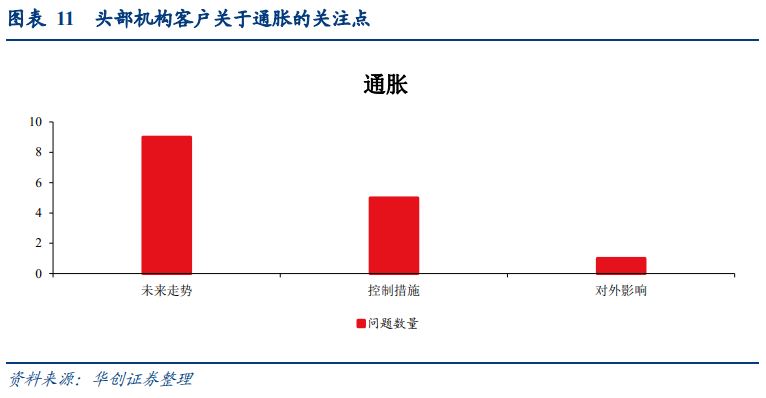

通胀是机构第三大关注点,共收到机构反馈的关注问题15个,可细分为三个类别:未来走势、控制措施、对外影响,机构关注点数量分别为9、5、1个。

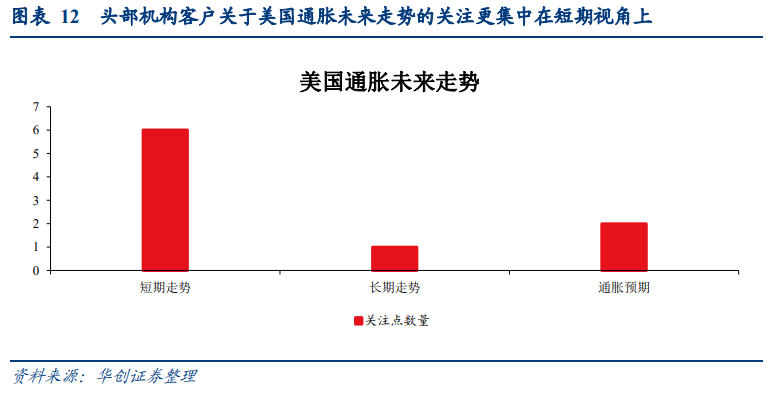

1、未来走势

通胀领域,机构客户的核心关注点是美国通胀未来走势,具体包括短期看何时见顶、长期看走势如何、通胀预期前景。典型的问题总结如下:

短期走势:(1)美国通胀今年真得能见顶吗?(2)对今年通胀的强度和持续时间怎么看?

长期走势:怎么看待大家现在对于3年以后的通胀预期比较稳定?

通胀预期:关于通胀前景,投资者和美联储会形成共识吗?

2、控制措施

机构对于通胀是否能得到控制也有较高的关注度,反馈了5个相关关注点,具体而言,头部机构客户普遍关切美联储紧缩能否有效应对通胀以及其他可能降低通胀的央行举措,可以看出,本质上是对未来美联储政策动向的关注。典型的问题包括:(1)美联储紧缩是有效应对通胀的方式吗?(2)欧美国家有没有可能采取类似上世纪70年代滞胀时期沃尔克推出的紧缩政策?

此外,还有机构客户提出关于美国通胀对外影响的问题,具体问题为:美国的通胀压力会通过哪些途径传导到中国吗?

(5)详解四:关于资本流动与政治,机构具体在关注什么?

资本流动方面,机构共反馈了4个相关关注点,其中3个问题是关于大西洋两岸外资流动(主要是欧洲资金的流动)的影响,典型问题概括为:大西洋两岸外资流动对中国国债的影响?余下的1个问题是关于未来资本流动模式的展望,问题可以概括为:随着中国的体量越来越大,到了可以与美国抗衡的地步,美联储紧缩对中国的影响与对新兴市场的影响模式是不是不同了,如果美国真的走向衰退,资本是不是会流向中国,而不再是像新兴市场一样,因美联储紧缩导致资本流出中国?

政治方面,机构反馈了2个相关关注点,一是关于地缘政治风险,具体问题为:除了俄乌冲突外,美国会不会主动引发其他地缘政治风险事件?二是关于欧美关系,具体问题为:过去很长一段时间欧美关系中合作成分大于冲突,未来会不会合作的成分越来越小,相互对立的成分越来越大?

本文来自微信公众号“一瑜中的”,作者:张瑜、殷雯卿。智通财经编辑:王岳川。