智通财经APP获悉,广发证券发布研究称,地缘风险强化“慎思笃行”,关注俄乌冲突3条线索和稳增长3个方向。A股虎年开门红反弹遭遇俄乌地缘风险。地缘风险并不会主导股市趋势,但会使得原本尚未形成共识的弱市加速。如果俄乌局势有阶段性缓解,将提供控制组合风险的良机。俄乌地缘风险加强全球资源/原材料的“供需缺口”,将其调入组合,维持高区-低区均衡配置:一是“供需缺口”通胀逻辑受益的资源/材料(煤炭/铝/钾肥);二是低区“稳增长”和“双碳新周期”的交集(地产/建材/煤化工);三是PEG逐渐合意的科技赛道股(新能源整车/风电光伏/数字经济)。

核心观点如下:

报告摘要

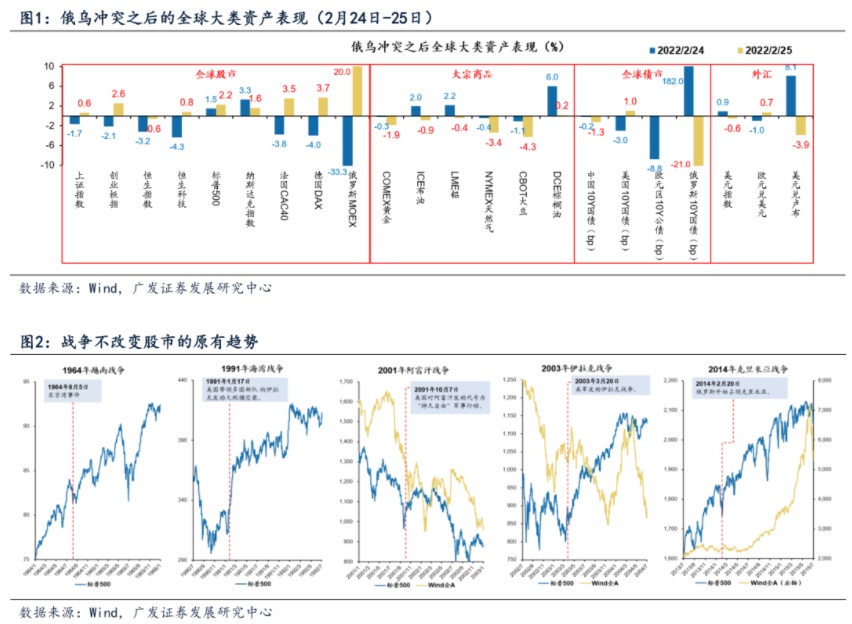

俄乌局势搅动全球大类资产,A股虎年开门红反弹遭遇俄乌地缘风险。24日俄乌冲突升级,全球风险资产普跌、避险资产大涨。25日欧美介入低预期,大类资产“反转”,不过26日欧美制裁出现升级迹象。广发在2.24《地缘风险强化“慎思笃行”》中指出:地缘风险本身不主导股市的趋势,如果原有股市趋势是负面的,阶段性“超跌反弹”将提供控制组合风险的良机。A股“慎思笃行”中的两大预期差未得到完全化解,俄乌地缘风险甚至还加剧了全球的通胀担忧。

22年较难重现21年3月“茅指数”微观结构调整后的“增量行情”。21年2-3月热门股“茅指数”微观结构调整拖累A股大跌,但当时:1)以新能源车、半导体为代表的产业趋势和业绩披露超出市场预期;2)21年初大量新发基金的“抄底”动能。市场随后重新集结在“宁组合”主线下,3月下旬迎来“增量行情”。当前A股大概率转为“存量博弈”将制约市场反弹空间:(1)市场尚未形成具有贝塔效应的投资主线;(2)与21年不同,22年A股从三年“亢奋”转向“速冻”缺乏增量资金,资金“存量博弈”将制约市场反弹空间。重现“增量行情”需要更大的(政策/基本面)改善吸引增量资金进入,但短期新增的地缘风险反而可能成为市场调整的助推器(类似18年贸易战助推了去杠杆弱市)。

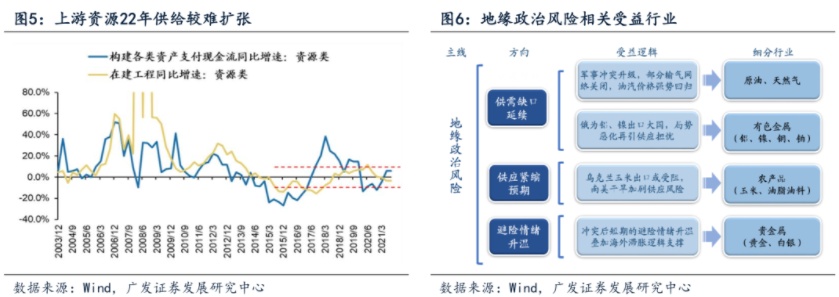

俄乌地缘风险仍将强化全球资源/材料的供给约束,关注3条投资线索。18年以来的“供给收缩常态化”政策下,中国资源/原料行业的产能周期被“熨平”,而欧美潜在制裁升级或强化全球供给约束,中国的部分资源/材料行业的“供需缺口”有望延续。关注通胀受益的3条投资线索:(1)“供需缺口”延续的资源品(石油/铝/钾)。(2)供给收紧担忧的农产品(玉米、油脂油料)。(3)受益于避险情绪升温的贵金属(黄金、白银)。

政治局会议继续强调“稳字当头”,“稳增长”政策聚焦3大投资方向。除了传统的地产/基建链以外,国企“低碳转型”、新基建“数字经济”将共同承担起“稳增长/宽信用”新抓手的职能。“稳增长”将是贯穿全年的政策主线,这使得“稳增长”板块类似获得了一个期权。建议逢低布局。

地缘风险强化“慎思笃行”,关注俄乌冲突3条线索和稳增长3个方向。A股虎年开门红反弹遭遇俄乌地缘风险。地缘风险并不会主导股市趋势,但会使得原本尚未形成共识的弱市加速。如果俄乌局势有阶段性缓解,将提供控制组合风险的良机。俄乌地缘风险加强全球资源/原材料的“供需缺口”,广发将其调入组合,维持高区-低区均衡配置:(1)“供需缺口”通胀逻辑受益的资源/材料(煤炭/铝/钾肥);(2)低区“稳增长”和“双碳新周期”的交集(地产/建材/煤化工);(3)PEG逐渐合意的科技赛道股(新能源整车/风电光伏/数字经济)。

风险提示:疫情控制反复,全球经济下行超预期,海外不确定性。

报告正文

核心观点速递

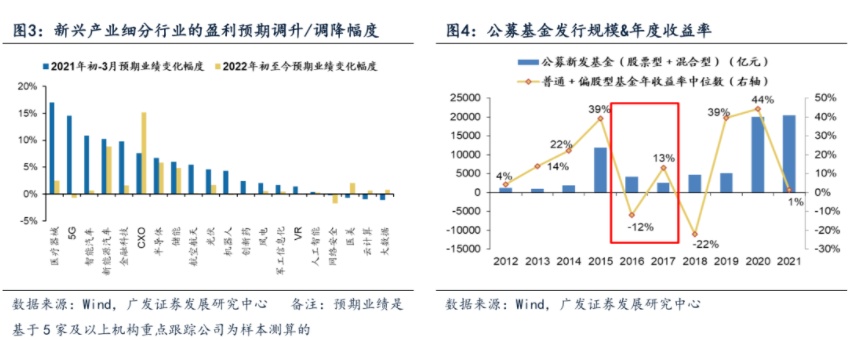

(一)俄乌局势搅动全球大类资产,A股虎年开门红反弹遭遇俄乌地缘风险。24日俄乌冲突升级,全球股市普跌/能源和部分材料、农产品大涨/避险资产如黄金和美元指数大涨;25日市场发现欧美介入程度低于预期,且俄罗斯展现出谈判意愿,全球避险情绪降温,大类资产“反转”。不过26日俄乌冲突和欧美制裁(将部分俄银行排除出SWIFT支付系统)均有升级的迹象。广发在2.24《地缘风险强化“慎思笃行”》中指出:地缘风险本身并不主导股市的趋势,历史经验看,如果原有股市趋势是负面的,“超跌反弹”反而是控制组合风险的良机——复盘1960年代以来的主要地缘风险事件,可以看到:64年越战和91年海湾战争并没有改变标普500中期上行趋势,而01年阿富汗战争后中美股市虽“超跌反弹”但也未改变中期下行的颓势。广发在21.12.5发布的《慎思笃行—22年A股策略展望》中的两大预期差尚未完全化解——(1)全球流动性总闸门收紧是今年全球大类资产主线,广发对美联储中期的缩表指引仍持相对审慎态度,美国今年的主要目标是要降低高通胀,俄乌地缘风险甚至还加剧了全球的通胀担忧;(2)国内稳增长要给予市场更强的信心可能需要解决两个问题:地产是否会大松,执行层面是否有更积极的措施?中期来看广发认为信用反弹的力度大概率偏弱。

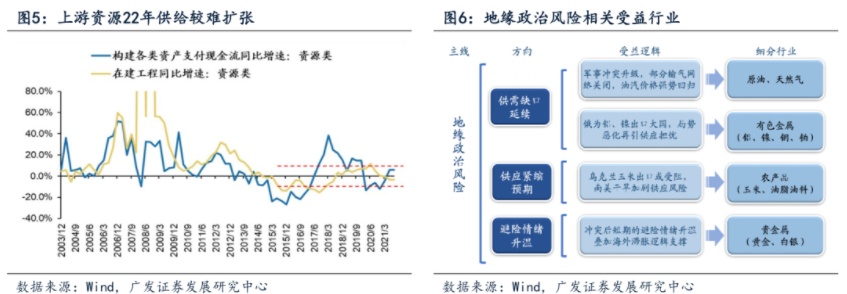

(二)22年A股大概率转为“存量博弈”, 难现21年3月热门股“茅指数” 微观结构调整后的“增量行情”。21年2-3月热门股“茅指数”微观结构调整拖累A股大跌,但当时:1)以新能源车、半导体为代表的产业趋势和业绩披露超出市场预期;2)21年初大量新发基金的“抄底”动能。市场随后重新集结在“宁组合” 主线下, 3月下旬迎来“增量行情”。当前A股大概率转为“存量博弈”将制约市场反弹空间:(1)当前市场尚未形成具有贝塔效应的投资主线——从重点跟踪公司业绩预期变化情况来看,21年初到3月“宁组合”和半导体等板块的盈利预期明显调升,但22年初至今相关板块盈利预期调升的幅度则相对有限(下图3),显示投资者尚未就22年的市场主线形成共识。(2)更重要的是,与21年不同,22年A股缺乏增量资金,资金“存量博弈”也将制约市场反弹空间——13-15年市场情绪逐步“亢奋”,新发基金规模不断扩张,但15年2轮大跌之后市场情绪陷入“速冻”,16-17年新发基金规模骤降。类似的:19-21年市场情绪也逐步“亢奋”,经历了21年至今的两轮调整(21年2月“茅指数”微观结构调整+21年末“宁组合”调整)后,22-23年公募基金发行将逐步陷入“速冻”。广发认为:22年初市场大跌和21年2月热门股“茅指数”微观结构调整不可简单类比,从新发基金角度来看,22年更类似于16年的资金“存量博弈”,年初调整之后要重现“增量行情”需要更大的(政策/基本面)改善,以及增量资金进入,但目前来看,新增的地缘风险则可能成为市场进一步调整的助推器(类似于18年贸易战助推了去杠杆弱市)。

(三)俄乌地缘风险关注3条投资线索:俄乌冲突仍有较大不确定性,将强化全球资源/材料/农业的供给约束。当前俄乌双方谈判前景尚不明朗,军事行动仍在继续,且欧美对俄制裁潜在升级也有可能强化俄乌地缘风险的不确定性,并进一步约束全球资源/材料/农业等领域的供给约束。广发判断:俄乌地缘风险导致的全球供给约束担忧下,A股部分资源/材料行业22年的盈利能力(预期)有望维持高位韧劲——广发在年度策略展望《慎思笃行》中提示:“供需缺口”涨价顺周期是21年的3大贝塔之一,22年随着产能周期步入“投产”阶段,将会迎来结构性“供给过剩”。不过,在18年以来的“供给收缩常态化”政策约束下,资源和部分原材料行业的产能周期基本被“熨平”,22年供给较难扩张(下图5),全球供给约束将延续中国的资源/材料行业的“供需缺口”和价格韧性。建议关注俄乌地缘风险相关的3条投资线索——(1)“供需缺口”延续的大宗商品(石油、天然气)和有色金属(铝、钾、铜):随着军事冲突延续及潜在的欧美制裁,全球油气供应紧缩担忧,将支持石油、天然气等大宗商品价格。同时,18年美国对俄铝的制裁事件导致国际铝价创7年新高,若22年新一轮制裁落地,也可能进一步扰乱全球金属资源供应链,将支撑铝、钾、铜等有色金属价格。(2)供给收紧担忧的农产品(玉米、油脂油料):今年南美干旱天气引发大豆、玉米等减产,叠加俄乌地缘风险潜在升级的担忧,乌克兰玉米出口可能受阻,供给约束将会支撑全球玉米、油脂油料等农产品价格。(3)受益于避险情绪升温的贵金属(黄金、白银):俄乌地缘风险的不确定性扰动下,避险情绪有可能再次升温,叠加美国1月CPI再创80年代以来新高,海外滞涨逻辑共振将继续支撑黄金等贵金属价格。

(四)“稳增长”政策聚焦3大投资方向:政治局会议强调“加大宏观政策实施力度”,除了地产/传统基建链以外,国企“低碳转型”以及新基建“数字经济”,将共同承担起“稳增长/宽信用”新抓手的职能。广发在1.16《稳增长回调,增持良机》中指出:历史稳增长右侧,“定调转向”即是增持“稳增长”链条的时机。不过,在“房住不炒”和地方隐性债务约束下,地产/基建链“稳增长/宽信用”的最终效果可能不及乐观投资者预期,“稳增长”链条的投资机会不仅限于地产/基建,还应该涵盖国企“低碳转型”/新基建“数字经济”等方向——(1)地产/基建链:广发在2.21《地产链稳增长,22年如何布局?》中提示,当前地产(或者地产链中的优选)仍值得增配,关注“因城施政”地方新政策调整潜在带来的地产销售链条数据改善,并关注基建项目审批和基建投资的交互验证;(2)国企传统周期行业“低碳转型”再加杠杆:广发在2.8《“双碳”新思路:传统产能再加杠杆》中指出,国企周期行业有能力/有意愿进行“低碳转型”,再加杠杆能够释放约15万亿信贷扩张空间;(3)新基建“数字经济”:数字经济基础层多与新基建相关。“东数西算”工程启动推动了数字经济底层技术与信息基础设施建设,关注新基建与数字经济交集区域:大数据、智能交通、人工智能、工业互联网、智能制造等。25日政治局会议继续强调“稳字当头、稳中求进”,并重点提及“坚定实施扩大内需战略”、“推动绿色低碳发展”等,广发认为:“稳增长”将是贯穿全年的政策主线,这使得“稳增长”板块类似获得了一个期权。如果一季度经济数据不理想,广发预计二季度“稳增长”政策还将加码,建议逢低布局“稳增长”3大投资方向。

(五)地缘风险强化“慎思笃行”,关注俄乌冲突的3条线索和“稳增长”的3个方向。俄乌地缘风险搅动全球大类资产,并在一定程度上强化A股“慎思笃行”的两个预期差之一(提升全球滞胀风险)。地缘风险本身并不主导股市的趋势,A股虎年“开门红”反弹遭遇俄乌地缘风险,反弹空间取决于俄乌局势短期的演绎。22年的投资主线尚未形成共识,与21年热门股“茅指数”微观结构调整不同,本轮A股从三年“亢奋”转向“速冻”,缺乏增量资金,较难重现21年的“增量行情”。如果俄乌局势有阶段性缓解,将提供控制组合风险的良机。关注通胀受益的3条投资线索。俄乌地缘风险加强全球资源/原材料的“供需缺口”,广发将其调入组合。“稳增长”是贯穿全年的政策主线,内涵包括地产/传统基建/新基建。建议关注“稳增长”的3大投资方向。维持高区-低区均衡配置:(1)“供需缺口”通胀受益的资源/材料(煤炭/铝/钾肥);(2)低区“稳增长”和“双碳新周期”的交集(地产/建材/煤化工);(3)PEG逐渐合意的科技赛道股(新能源整车/风电光伏/数字经济)。

本文选编自微信公众号“戴康的策略世界”,作者:戴康、曹柳龙,智通财经编辑:谢青海。