要点

原油和天然气价格自21年以来不断超预期,并带动海外通胀大幅上升。这种背景下,俄乌冲突加剧市场对国际能源价格和通胀担忧。国际能源价格扰动将多大程度冲击国内外通胀,又会怎样影响国内细分行业量价表现,成为近期市场关心热点命题。

俄乌在全球能源供应链中十分重要

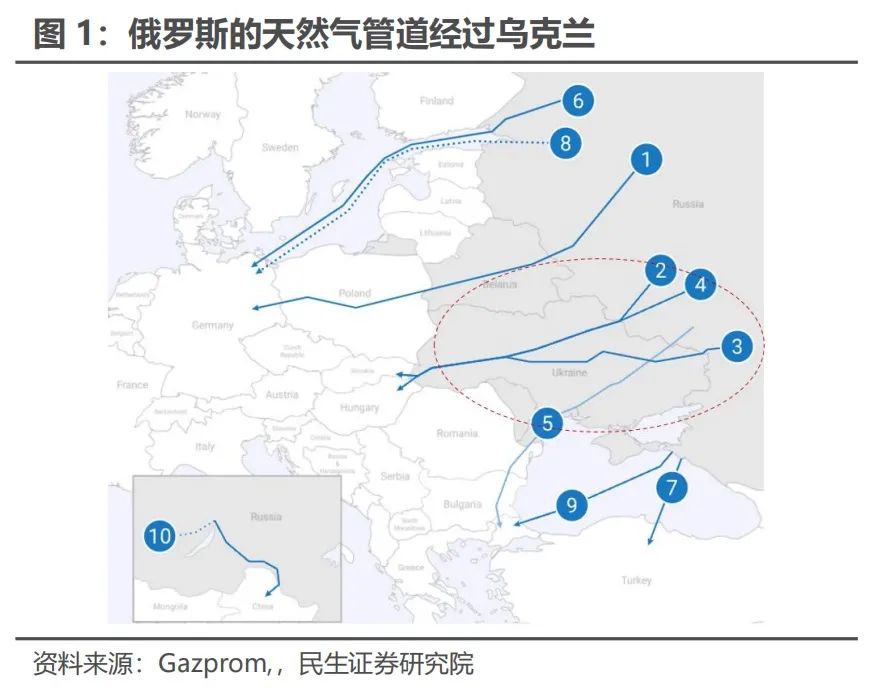

俄罗斯是重要的原油生产和出口大国,天然气产量列世界第二。当前欧洲40%天然气供应来源于俄罗斯天然气工业公司,而该公司接近一半的运输管道经过乌克兰。乌克兰虽然能源产量较少,俄乌冲突仍对国际天然气价格产生影响。

俄乌冲突影响近期油价变动的背景

当前原油价格创下近7年新高。供给方面原因,美国页岩油资本开支不足,OPEC增产幅度低于预期。需求方面原因,全球交运基本恢复,北半球1月遭遇严寒天气推动原油等能源去库加速。

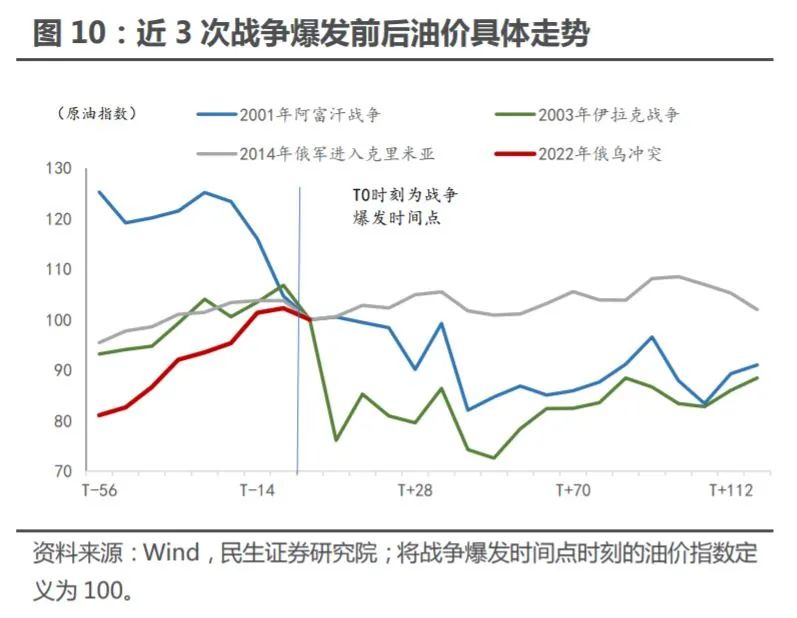

在此背景下,俄乌冲突增加了原油定价的不确定性,或进一步推升近期原油价格上行。回溯近3次战争前后的油价表现,价格波动率确有大幅提高。

本轮原油等能源价格上涨对国内外通胀影响不同

第一,我们对原油价格走势做出3种假设,并分别测算3种假设情形下国内外通胀变化。测算结果显示,油价对中美两国通胀的拉涨幅度:美国CPI>中国PPI>中国CPI。

第二,近期发改委保证国内生产秩序,干预国内大宗商品定价,有助于缓解国内通胀压力。国内政策介入,可进一步对冲海外能源价格上行影响。

还需注意,历史经验显示,俄乌冲突也不必然意味着油价持续高速上行。能源价格对全球通胀的抬升幅度,后续保持跟踪。

本轮油价上涨对国内细分产业存在两大结构性影响

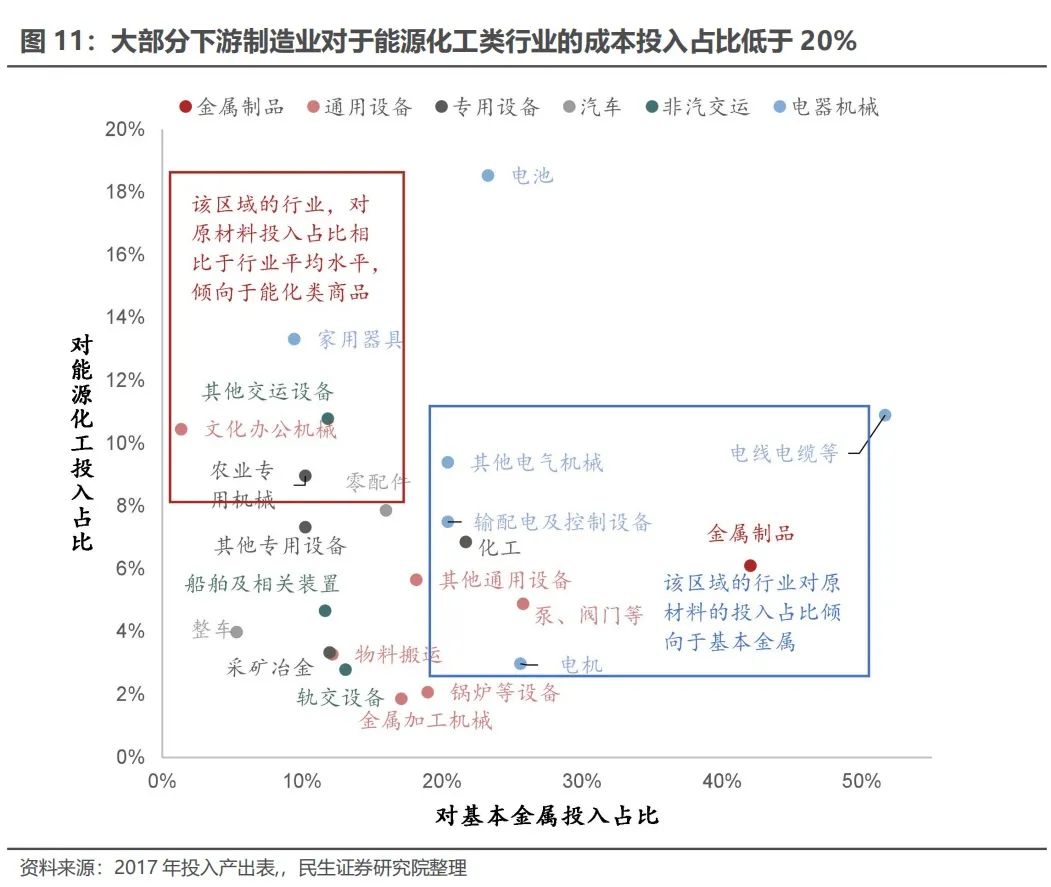

中国的产业结构特性决定了,原油价格上涨对工业企业的影响,弱于基本金属上涨对行业的影响。具体操作上,我们用投入产出表测算油价上涨对细分行业的影响。

其一,油价上行对服务业的影响大于制造业。油价上涨推升运输成本,并借助这一影响机制,抬高服务业成本。相较而言,制造业对运输成本反应较弱。

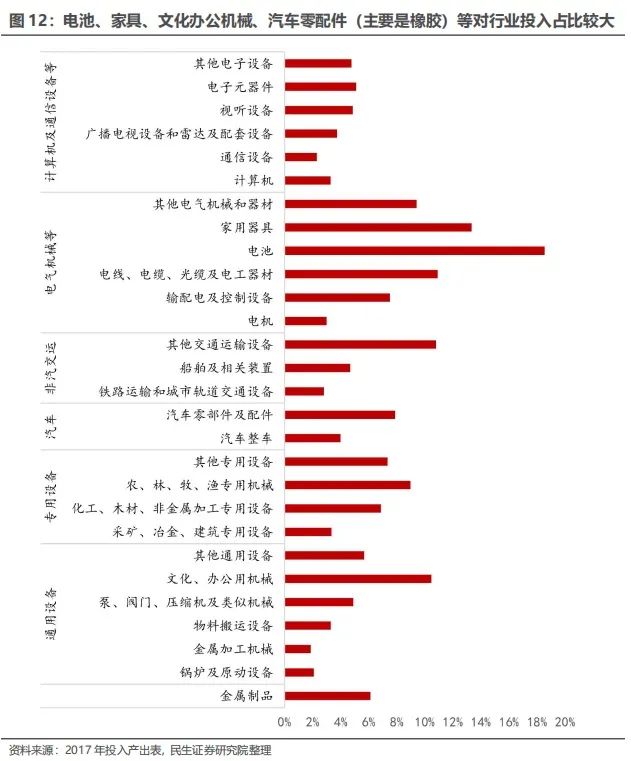

其二,结构上,油价上涨对运输业、纺服、农产品、家具、汽车零配件等行业成本推升,相较其他行业更为明显。

预计本轮油价上涨推升国内通胀,所造成的影响不同于去年三季度

原油等能源价格上行,推涨国内上游PPI,最终会否造成中下游企业盈利和生产,重新面临去年三季度的类似压力,这是目前市场关注通胀的焦点之一。

去年三季度PPI快速上行,背后推涨因素是黑色系板块。去年三季度高通胀的同时,国内经济面临缺煤缺电;电力供应不足约束中下游生产并带来深刻影响。换言之,去年三季度上游高通胀,下游制造业同时面临电力和原材料供应不足。

今年原油等海外能源价格上行,推涨上游原材料价格,更多影响中下游制造业的原材料成本高低,而非电力供应问题。换言之,只要电力供给没有问题,本轮原油等能源价格推高通胀,下游生产秩序不太受到破坏。

综上,今年油价上行推涨上游通胀,对国内经济带来的影响,将会弱于去年三季度。

要点

正文

原油、天然气价格自去年以来不断超预期,并带动海外通胀大幅上升。这种背景下,俄乌冲突加剧了市场对能源供应和通胀的担忧。能源价格未来怎么走,对国内外通胀又会造成多大影响,对不同行业带来哪些差异性影响,成为了市场关心的热点命题。

本文首先梳理俄乌在全球能源供应方面的地位,进一步分析俄乌冲突对油价带来的可能影响。我们对未来油价给出三种情境假设,据此对国内外通胀作出定量测算,并观察国内工业对通胀的反应。最后,我们将本轮油价上行推动的上游通胀,与去年三季度进行对比,判断2022年上游通胀对国内经济影响,是否会重现去年三季度情形。

一、俄乌在全球能源供应链中十分重要

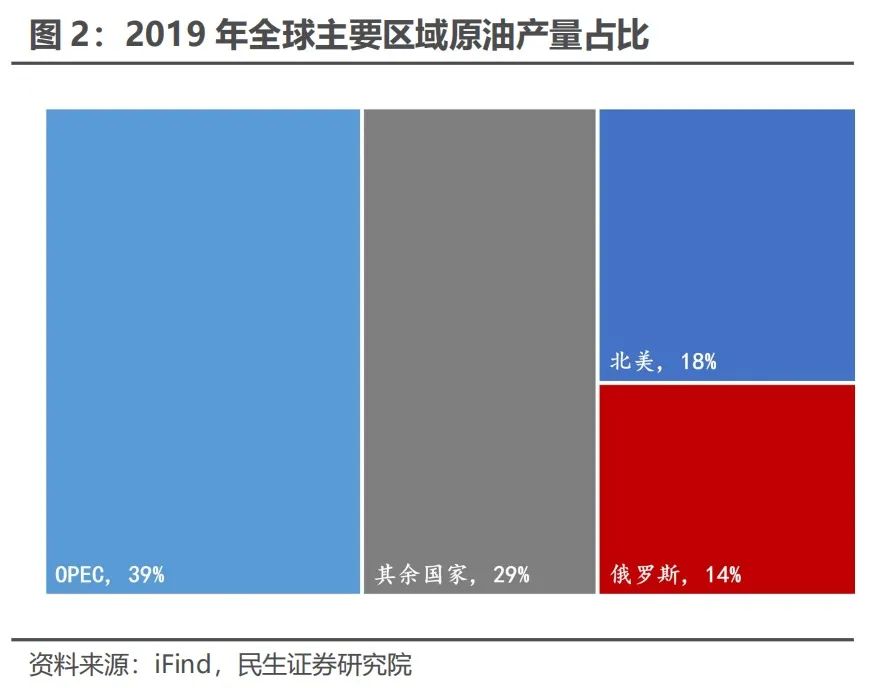

俄罗斯原油生产和出口列世界第二。根据美国能源信息署(EIA)数据,2021年1-10月,俄罗斯石油产量占世界总产量的11.3%,仅次于美国。出口方面, 2020年俄罗斯原油出口额达726亿美元,占全球出口额的15.2%,仅次于阿联酋(22%);其中,俄罗斯的前五大出口国分别是中国(33%)、荷兰、德国、韩国、波兰。

俄罗斯天然气产量全球第二,出口份额不低。据BP统计,2020年俄罗斯天然气产量占全世界产量比重高达16.6%,居世界第二。出口方面,2020年俄罗斯天然气出口额78亿美元,占全球份额4.5%。其中,液化天然气出口量达404亿立方米,据我国能源局统计,占全球贸易量的8.3%。俄罗斯天然气主要出口国包括中日韩、比利时和法国等。

虽然乌克兰的石油与天然气出口量较之俄罗斯似乎微不足道(分别为1‰、0.4‰),但乌克兰的天然气管线却在欧洲天然气供应中发挥着至关重要的作用。欧盟执委会主席冯德莱恩在出席今年2月的慕尼黑安全会议时曾表示,当前欧洲40%的天然气供应来源于俄罗斯天然气工业公司(Gazprom),而据Gazprom官网显示,该公司约半数的天然气输送管道需经乌克兰抵达欧洲。这些穿越乌克兰的管网也是俄罗斯天然气输出运量最大的部分。

二、俄乌冲突影响近期油价变动的背景

2022年年初以来,商业原油库存大幅下滑,布伦特和WTI原油价格创7年新高。上涨的原因主要有供需两方面。供给方面,OPEC产量低于预期,页岩油产量上行较慢。需求方面,全球交运需求已经超过疫情前水平,仅有航运需求显著低于疫情前水平。

2.1 页岩油供应受阻,OPEC增产低于预期

近年来,美国原油的产量变动主要由页岩油贡献(90%以上),因此关注美国原油产量的核心在于对页岩油的开发。根据目前的数据,美国的新钻井数仅为2018年同期的一半左右。我们认为页岩油开支不足是OPEC增产相对审慎的核心原因。

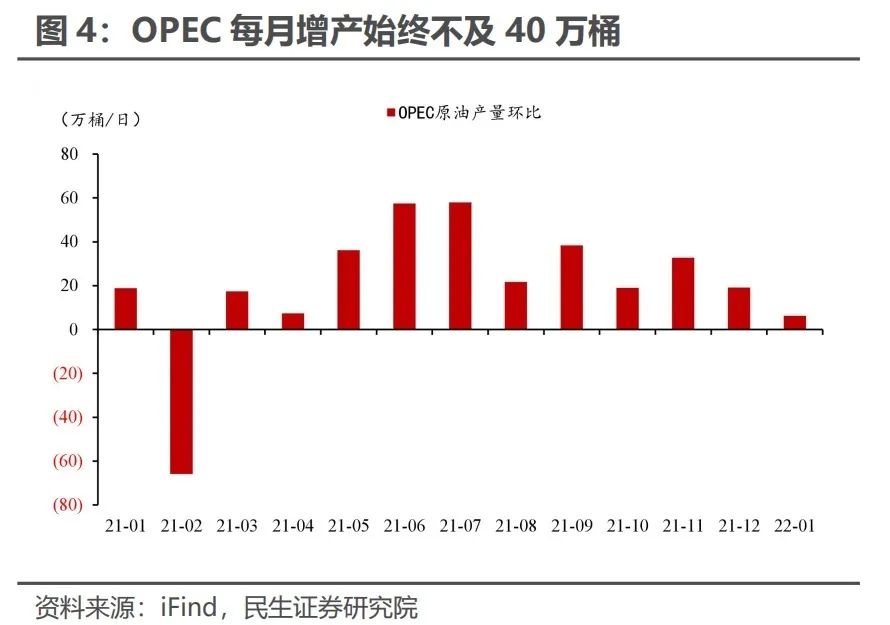

尽管OPEC连续多月宣布增产40万桶,但是其真实增产情况不断低于市场预期,原油去库超预期,价格出现较大幅度上涨。

2.2寒潮席卷北半球,全球交运需求基本恢复

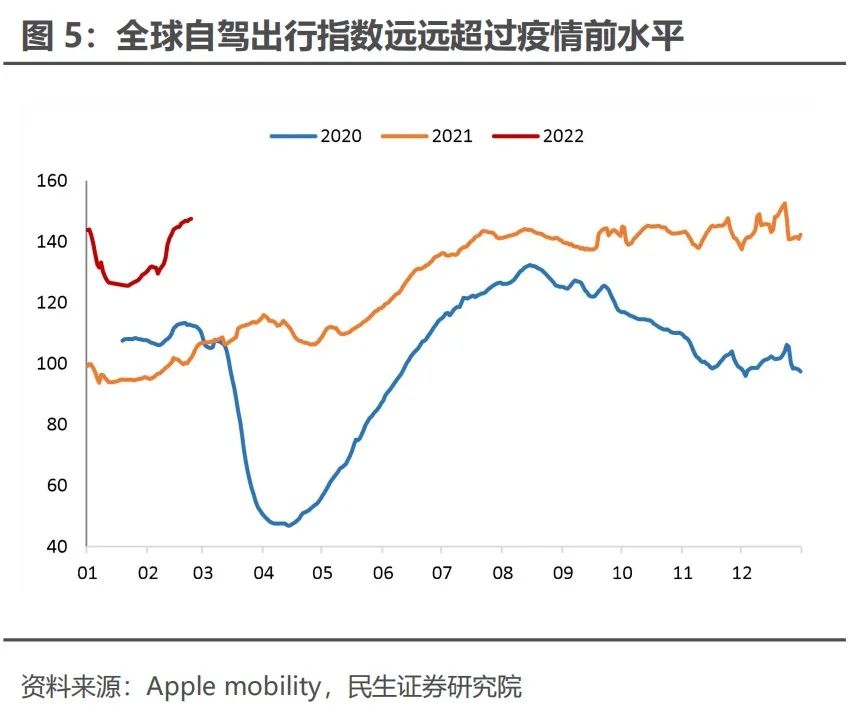

原油的下游中,70%是直接的交运需求。因此交运需求是原油中长期需求的核心变量。目前,仅有全球航空需求尚未恢复正常(预计比正常年份低10-20%),各国境内的交运需求(例如公交、自驾出行)已超过疫情前水平。

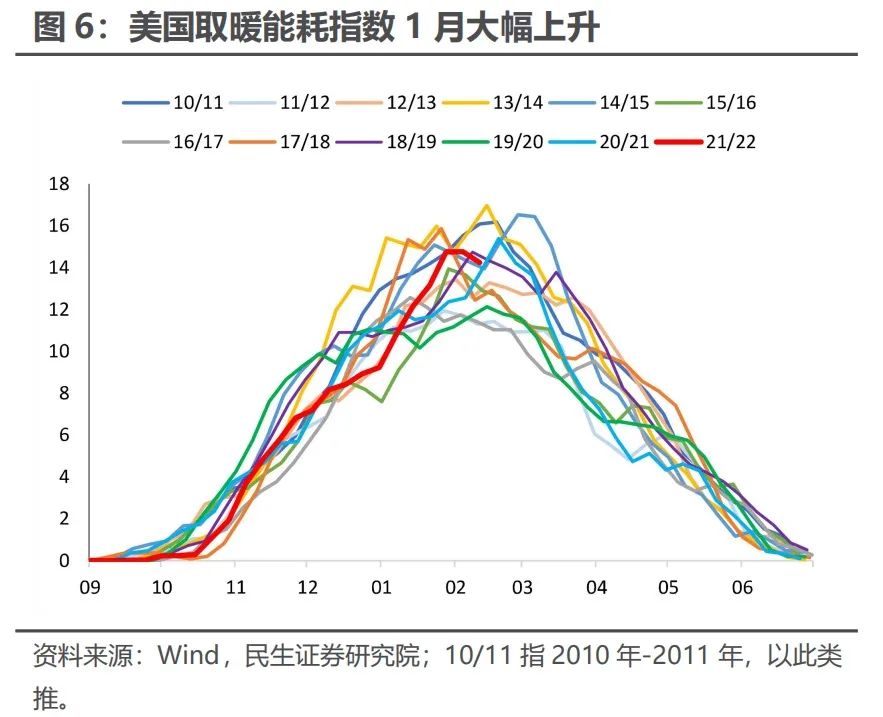

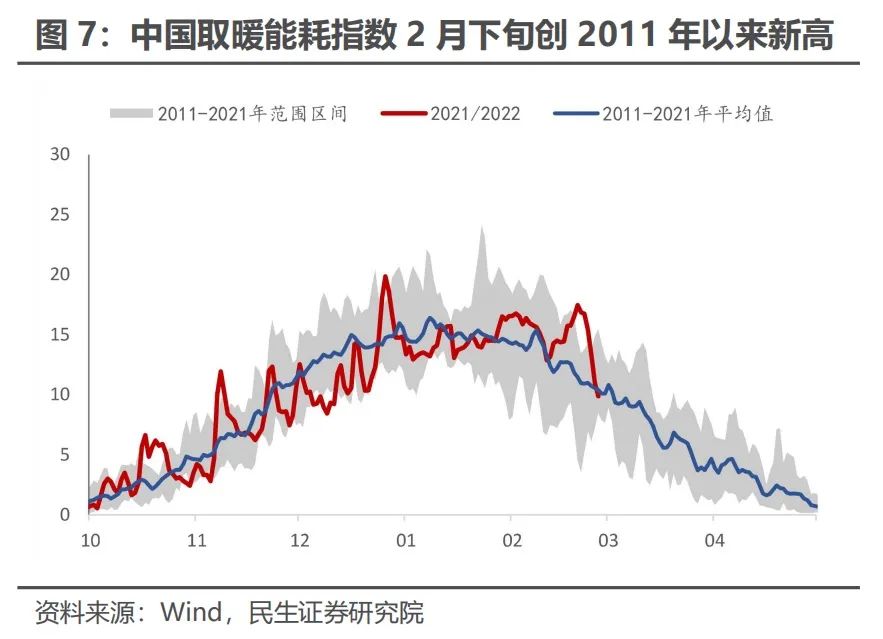

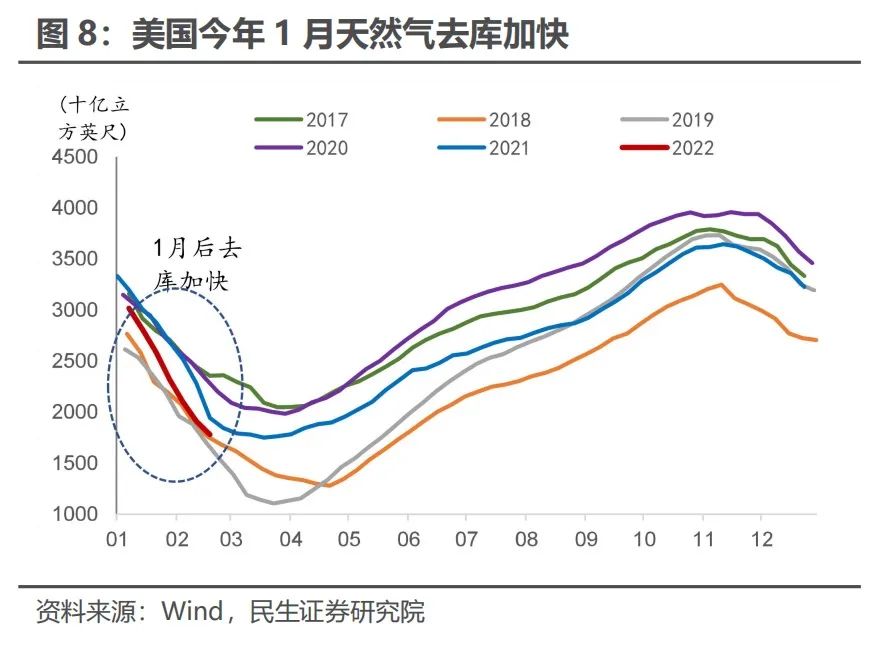

此外,2022年1月份美国、中国严寒程度(可以用HDD,即取暖能耗指数进行表征)突然增加,是导致今年以来原油、天然气等能源去库斜率大幅增加的原因。原油、天然气均属于商品中的“短久期资产”,其价格走势与库存相关性较强。

2.3俄乌冲突对油价影响的三种情境分析

中长期看,原油不易保存、单价较低,油价的涨跌主要反映供需关系的变动,价格与库存关系较强。短期看,回溯中东和独联体地区过去3次较大规模的战争,并不存在战争对油价影响机制的固定范式,油价在战争前后的波动相对无序。

在新冠疫情对全球资源品的供给造成了较大冲击的背景下,俄乌冲突作为突发性的事件,双方在全球能源供应链条中的地位十分重要,本轮的油价路径可能与以往不一样。我们认为未来油价走势至少存在三种或有情境。

情境1,欧美国家抵制俄罗斯,俄罗斯原油、天然气出口受限,布伦特油价上涨,俄罗斯原油相对布伦特的折价大幅上升。

情境2,欧美国家与俄罗斯的摩擦不断,市场担忧上游资源品的供应稳定性,原油等大宗的风险溢价大幅上升。

情境3,欧美国家处于对高通胀的担忧,不对俄罗斯的能源出口进行制裁,俄乌冲突并未实质性影响全球能源的供需关系,油价走势跟随季节性。

三、原油价格上涨对中美通胀影响的测算

为了得到原油价格上涨会对国内外通胀造成多强冲击,我们对原油价格走势作出3种假设,并分别测算3种假设下对美国CPI、中国CPI、中国PPI的拉动贡献。

假设1:原油价格在今年二季度后逐步上涨至120美元/桶,并维持至年底。这种假设参考了此前原油在2011-2014年原油价格长期横盘的特征。

假设2:原油供不应求,但是进一步上涨存在政治压力,价格维持在90美元/桶不变。这种假设主要是为了定量测算油价如果保持当前月均价格不变,对通胀的影响程度。

假设3:原油供给逐步上行,价格在今年二季度逐步回落至70美元/桶。这种假设主要参考了原油历史同期季节性变化,即3月中旬后,随着北半球天气转暖,能源缺口逐步下滑。

我们以原油价格全年维持在90美元/桶做为例子:

对美国CPI的拉动大致在3.65%左右,这仅仅计算了油价对运输、食品产生的直接影响,不考虑美国工资收入对于其他类别商品物价的拉动。

同时,对中国的CPI拉动仅为1%左右,影响较小,中国CPI更多受猪肉价格影响而非原油价格影响。

此外,原油保持90美元/桶不变,对中国全年PPI的拉动大致在2.6%左右。需要注意的是,今年的国内PPI可能受政策影响较大,例如发改委对煤炭、铁矿石、化肥、建材等商品的干预可能直接导致相关品种大幅回调。因此原油价格上涨仅仅为影响通胀的因素之一,可能在今年无法成为主要矛盾。

我们还可以假设原油价格持续维持在90美元/桶,将其对各种通胀数据的影响与过去四个季度进行对比,方便我们更形象理解油价对经济整体状态的影响。

对2022年美国CPI的影响介于2021年三季度至四季度的程度;

对2022年中国PPI的影响介于2021年一季度至二季度;

对于中国CPI的影响则弱于2021年的二季度。

四、近期油价上涨对国内影响或弱于去年三季度

2021年全球见证了历史罕见高通胀,美国等经济体至今仍受困于高通胀,中国方面则稍有区别,更多表现出“魔幻现实”般的结构特征:PPI录得历史新高,终端消费价格持续低迷,尤其与居民收入相关性更强的核心通胀,全年徘徊在历史极低水平。

去年上游通胀对经济影响最深时期是在三季度。相较2021年上半年,之所以去年三季度上游价格过快上行对经济带来更大影响,根本原因不在于PPI直观读数高低,而在于推涨PPI的主要驱动力是与国内供给约束相关的板块,9月黑色系涨价几乎解释了过半的PPI环比上行。

与纯粹的上游价格上涨不同,去年三季度快速涨价的背后是煤炭供需紧张、部分省份“双控”加剧、西南来水较少、火电机组产能不足等共同导致的,最终造成了全国范围内的拉闸限电。电力是制造业生产的必需品,这种情况下,去年三季度经济面临的压力不仅仅来自上游资源品涨价,更大压力在于电力资源缺乏,下游生产和定价面临失序风险。

我们曾在《煤电闯关(下):保供政策有多强》一文中提到,限电对中下游制造业带来的压力不仅仅体现在原材料价格上行,限电还干扰制造业企业的生产经营活动预期,进而扰乱市场定价秩序。

再来看2022年或有的海外能源系价格上涨,我们认为这种能源系价格可能会对上游PPI带来上行压力。然若上游价格上涨只停留在原材料成本高低,并不冲击电力供需格局,那么下游制造业生产不太会重现去年三季度压力。也就是说,从工业生产角度出发,去年三季度通胀的快速上行直接影响原材料供给是否重组,而今年海外能源价格更多影响成本高低。

需要注意,俄乌冲击涉及较多地缘政治因素,我们无法有效判断后续俄乌冲突走向。如果只简单对比2014年俄乌冲突(克里米亚独立),历史经验显示原油价格在战争爆发初期小幅上行,但是之后就回落至起点。也就是说,俄乌冲突并不必然对应原油价格无序上涨,最终也可能回落。

综上,我们认为本轮油价上涨,叠加俄乌冲突对国内通胀的影响,整体上弱于去年三季度。

五、原油价格上涨对国内细分行业的影响

基于中国的产业结构特性,原油价格上涨对工业企业的影响,弱于基本金属上涨对行业的影响。中上游制造业中,化纤制造、化学原料制品、燃料加工等显然会直接受到原油价格上涨的冲击,但是这个并不是我们关心的重点,因为这一类行业的价格在大部分时间都会将成本上涨的压力转移至下游。

那么,针对油价上涨会在多大程度影响通胀和经济这一命题,我们认为有两类细分行业值得研究,一是下游制造业,二是服务业。

下游制造业方面,据2017年投入产出表,大部分的下游制造业对能化类行业的投入占比不超过20%,因此能源价格上涨对下游制造业的成本侵蚀影响有限。结构方面,家具、电池、文化办公机械、汽车零配件等受能源价格影响相对较大。此外,纺服、纺织品、农产品等与消费品息息相关的行业可能会受到能源价格较大影响,这类行业对能化行业的成本投入占比超过了40%。

服务业方面,道路运输业、航空运输业、水运业等会对于能化产品(主要是汽柴油)的投入占比大致在20-30%区间,显著高于下游制造业的整体水平。原油价格上涨大概率会通过推升运输成本对服务业造成一定影响。

风险提示

原油供给超预期:OPEC大幅增产

冲突走势超预期:俄乌冲突扩大化,对全球原油供需造成实质性影响。

各国博弈超预期:例如欧美国家对俄罗斯等进行制裁。

本文选编自微信公众号“宏观芝道”,作者周君芝、谢文迪,智通财经编辑:谢青海。