摘要

坡长雪厚,电力IT投资长周期属性明确,有望可持续增长。在新能源不同渗透阶段,电力呈现差异化特征,新痛点逐步涌现,以发电侧为例,在新能源中度渗透阶段,煤电仍为调峰重要资源,伴随新能源大规模并网,煤电灵活性不足、新能源机组运维监测、发电预测等问题凸显。而在新能源高/极高度渗透阶段,电网高度电力电子化,系统惯性下降,频率(电压)的稳定性下降构成痛点。因此,为应对阶段差异化的问题,电网需要在软硬件层面逐步升级,对应IT解决方案存量需求稳固,新需求点持续释放。

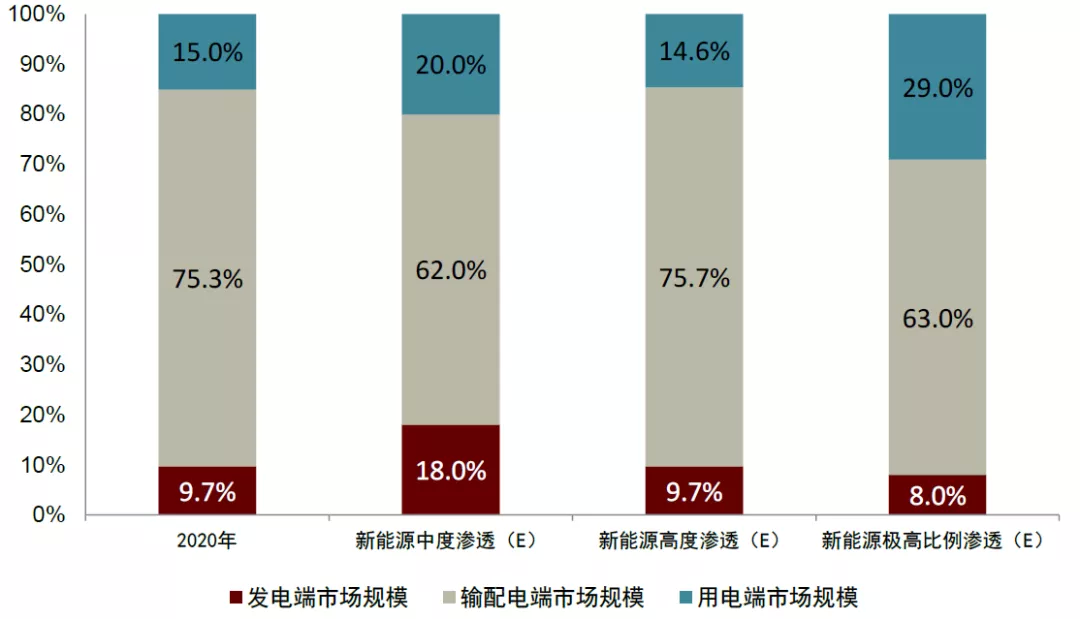

新能源转型趋势下电力IT赛道如何投资?基于电力痛点与丹麦经验,我们认为我国电力体系在中比例、高比例与极高比例渗透阶段,投资重心分别为发电+用电端、输配电端、用电端,高弹性电力IT板块轮动。聚焦于新能源不同渗透阶段的问题以及丹麦经验,我们梳理了我国电力体系在不同阶段的软硬件综合解决方案,进一步挖掘电力产业链各环节存量与新增IT需求点,进而推演潜在的投资机会。我们从需求端按照自下而上的逻辑测算电力IT的各细分板块的弹性,我们预计新能源中度、高度以及极高比例渗透下,发电端行业复合增速为27.7%/15.0%/13.2%,输配电端行业复合增速为20.5%/29.8%/15.9%,用电端行业复合增速为31.4%/15.7%/29.8%。

IT在电力系统中的重要性能否提升?新能源转型背景下,我们认为电力IT刚需角色与软件定义大趋势带动电网数字化重要性提升。在新能源并网的大背景下,电网波动性加剧,无法单纯凭借电气装置达到平衡,需要依靠数字化手段进行调节,IT价值从降本增效转向电网平衡刚需。传统电力体系中,如果软件拓展新的模块,硬件需重新设计,类比汽车行业的发展,我们认为电网有望趋向软件定义,采用集中控制器,使软硬件解耦,在不改变硬件底层基础上,软件可以弹性扩展,打破功能限制,IT价值凸显。

风险提示:电网投资不及预期,行业竞争加剧。

正文

1、双碳背景下,新型电力系统建设为长周期赛道

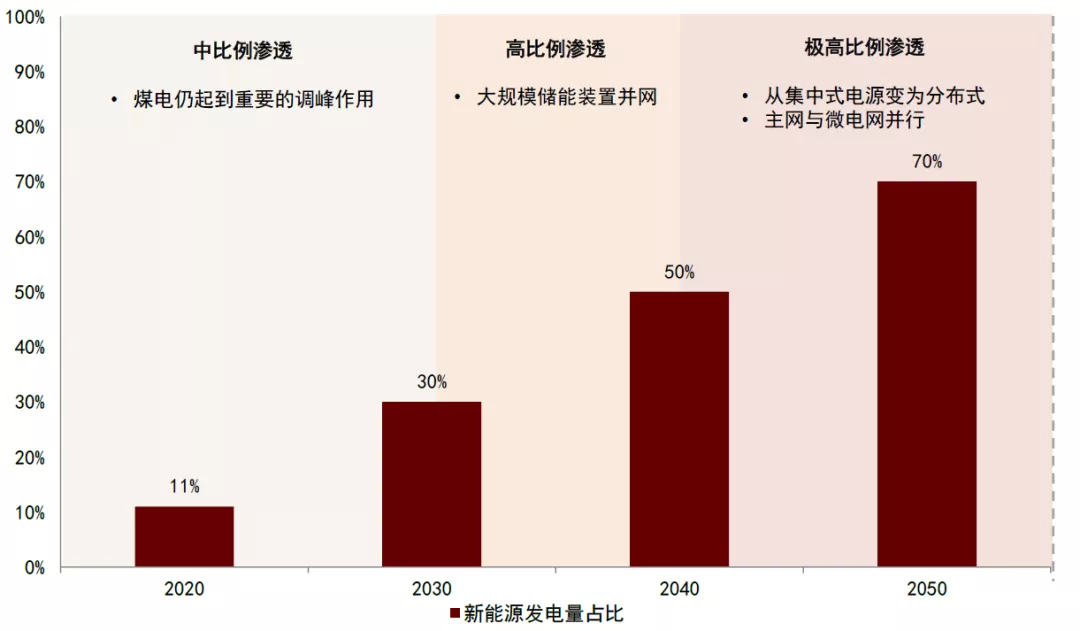

新能源具有较高的渗透空间,电力体系有望经历三大特征阶段。根据我们2021年报告《电力IT增长逻辑清晰,双碳驱动行业新发展》所述,电力系统的能源结构转型是双碳落地的核心。据《中国能源发展报告2020》,2020年我国风、光、生物质能发电量占比仅为11%,我们认为现阶段我国新能源发电量占比较低,具有较高的渗透空间。在新能源不同渗透节点,电力系统呈现差异化的特征,我们认为电网有望经历中比例(10%~30%)、高比例(30%~50%)、极高比例渗透(50%以上)三个特征阶段。

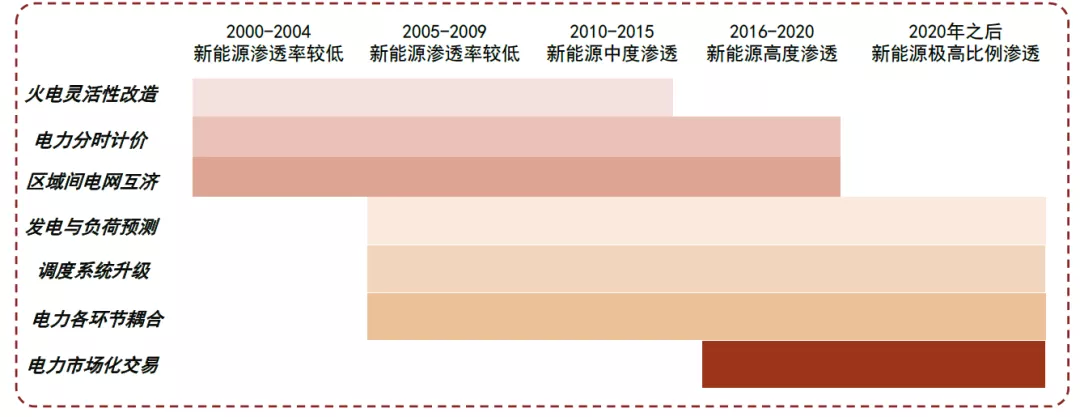

图表1:新能源渗透周期跨越30年

资料来源:全球能源互联网发展组织《中国2060年前碳中和研究报告》(2021),清华大学卓振宇等《高比例可再生能源电力系统关键技术及发展挑战》(2021),南方电网《数字电网推动构建以新能源为主体的新型电力系统白皮书》(2021),中金公司研究部

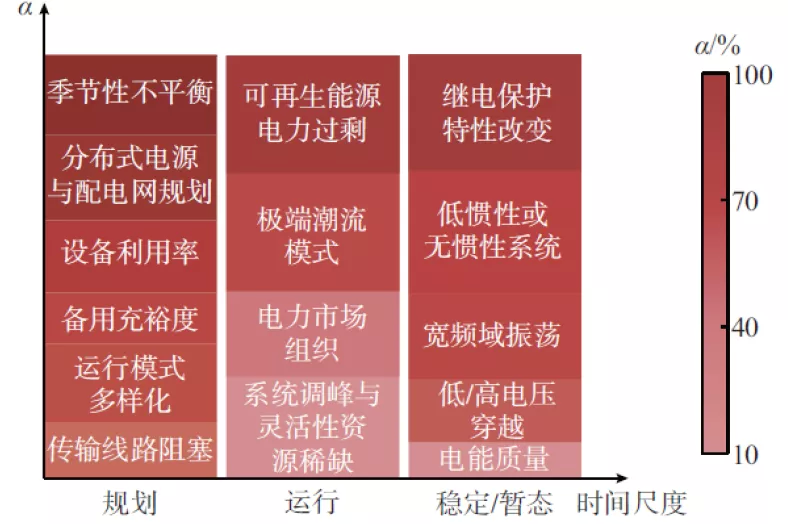

伴随新能源渗透,电力系统新问题逐步涌现,新型电力系统建设为长周期赛道。随着新能源渗透率的逐步提升,电网的形态改变,物理特性将被重构。在新能源不同渗透阶段,电力体系面临新的问题,电网需要在电气基础设施、软件以及服务等层面进行持续地迭代升级以适配新型电网,因此电力系统的投资伴随整个新能源渗透的周期,为长周期赛道。

图表2:可再生能源不同发展阶段的挑战

资料来源:清华大学卓振宇等《高比例可再生能源电力系统关键技术及发展挑战》(2021),中金公司研究部

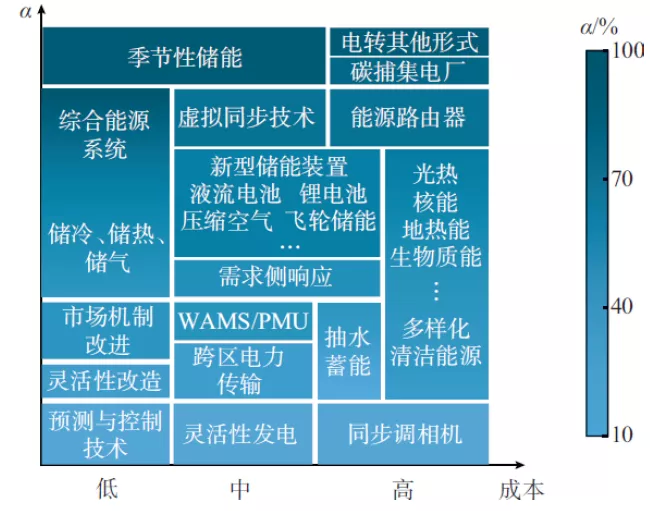

图表3:可再生能源不同发展阶段的解决方案

资料来源:清华大学卓振宇等《高比例可再生能源电力系统关键技术及发展挑战》(2021),中金公司研究部

2、新能源量变引起电力系统质变,新痛点阶段性涌现

2.1 新能源不同渗透阶段电力系统面临差异化的问题

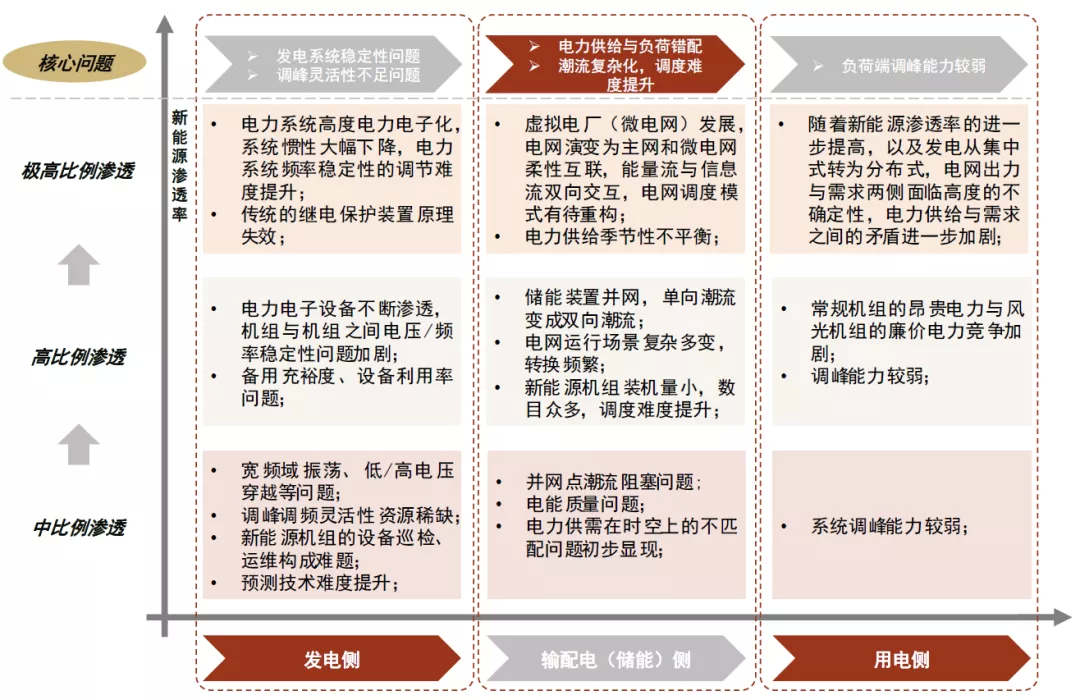

并网趋势下,新能源自身高波动性对电力产业链各环节造成差异化的冲击。光伏、风能等新能源发电受光照、风力等外部环境因素影响较大,具有间歇性强、波动大的特点,随着新能源渗透率不断提高,电网不确定性增大,从宏观来看,电力供需之间的矛盾加剧,电网灵活性下降,从微观来看,新能源的高波动性引起发电输电端系统物理稳定性降低、潮流模式复杂度提升,系统控制难度增大,从新能源渗透不同阶段以及产业链不同环节来看:

图表4:新能源不同渗透阶段对应电力体系问题

资料来源:发改委能源研究所《京津冀与德国电力系统灵活性定量比较研究》(2021),西北电力调度控制中心马晓伟《双碳目标下新型电力系统调度体系及实现路径研究》(2021),清华大学卓振宇等《高比例可再生能源电力系统关键技术及发展挑战》(2021),阿尔法工场研究院,国能日新招股说明书,中金公司研究部

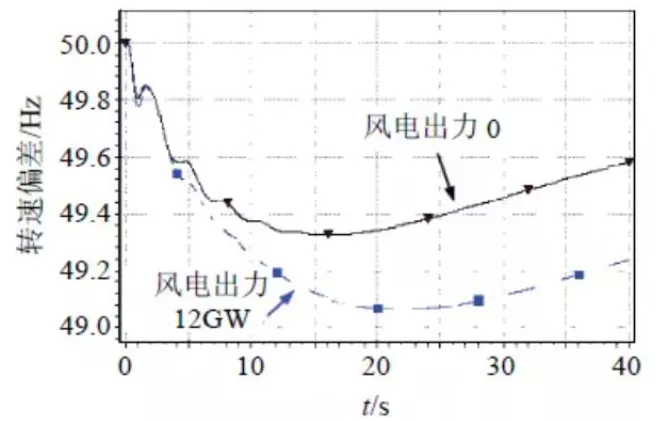

发电侧:系统稳定性为核心痛点

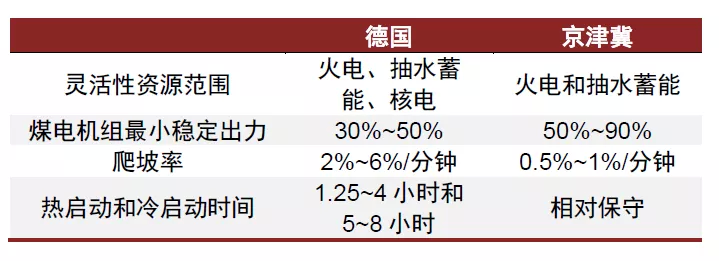

调峰灵活性不足与系统稳定性下降为主要问题。在新能源渗透率较低时,煤电仍为调峰主要资源,煤电调峰调频灵活性不足构成主要问题。传统火电水电主要依赖转子的机械转动惯量维持发电系统的频率与电压稳定,但是光伏无转动惯量,风力发电的转动惯量较小,因而当新能源渗透率较高时,新能源装机数目的量变将引发系统物理特性的质变,系统的惯性大幅下降,系统频率调节能力持续下降。

图表5:我国电源侧灵活性不足

资料来源:发改委能源研究所《京津冀与德国电力系统灵活性定量比较研究》(2021),中金公司研究部

图表6:随着新能源出力占比不断增加,系统频率调节能力持续下降

资料来源:中国电机工程学报 《关于新能源发展的技术瓶颈研究》(2017),中金公司研究部

输配电端:潮流复杂化与供需错配问题凸显

新能源中度渗透时,潮流阻塞与供需错配问题凸显。当新能源装机初步并网时,原有传输网络承载能力有限,当环境变化引起的新能源发电量激增,并网点周围可能出现潮流阻塞问题,另外,电力供需在时空上的不匹配问题初步显现。

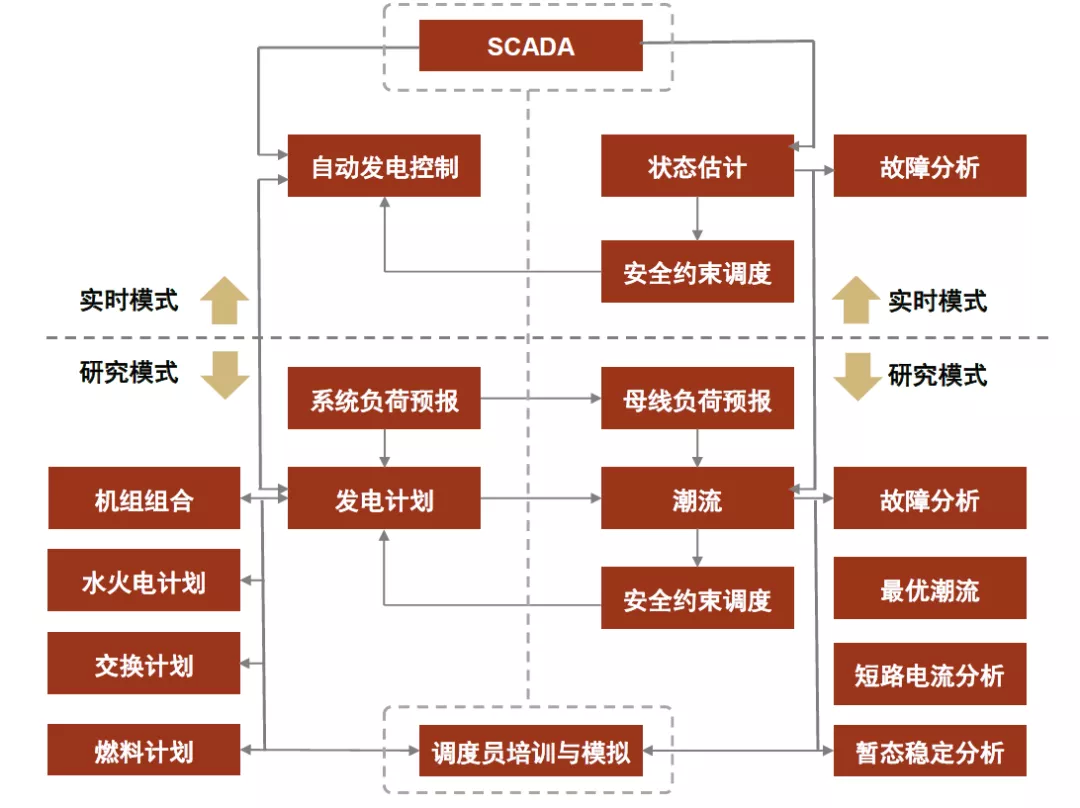

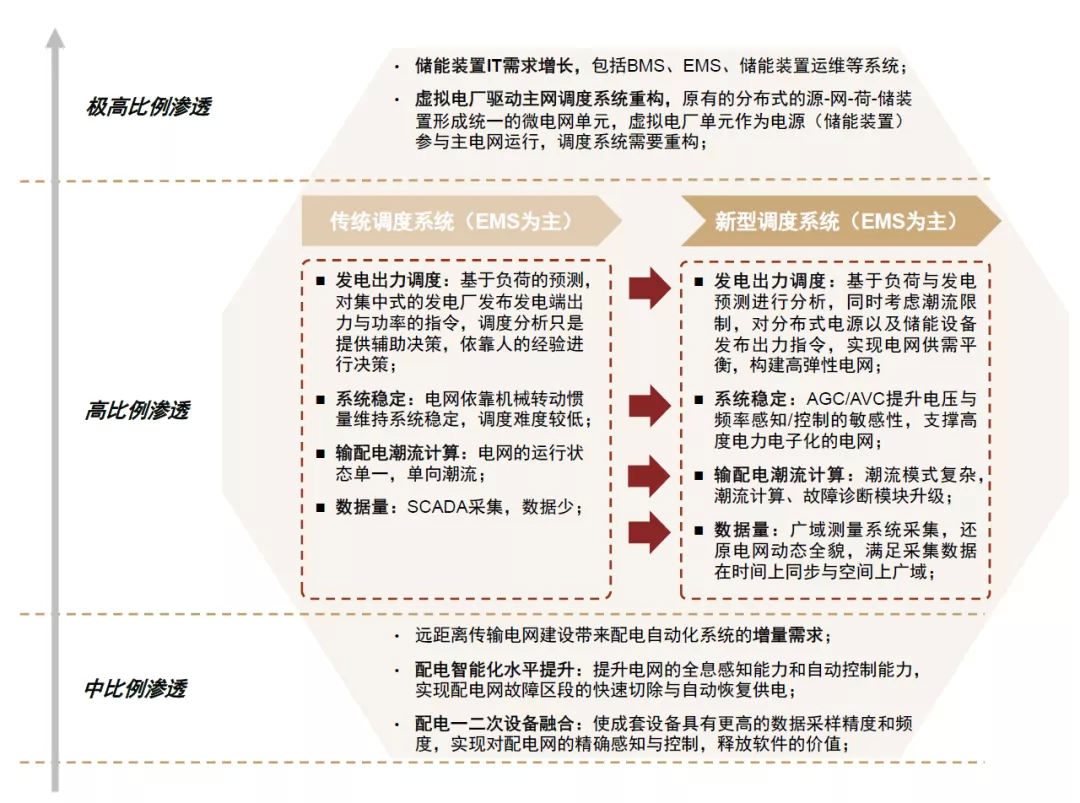

潮流复杂化,调度难度提升,以及供需错配问题为核心痛点。电网调度自动化(EMS系统)的核心功能主要包括:采集设备运行数据并进行故障试别与隔离、调整输配电网的频率(潮流、电压等)以维持电网稳定运行、基于系统预报的负荷(出力)等数据确定发电计划进而控制发电机与变压器。随着新能源渗透率进一步提升,我们预计电网调度系统在各个功能维度面临挑战。从技术角度来看,由于储能装置的并网,电网从单向潮流变为双向潮流,运行场景更为复杂多样,同时,新能源机组装机量较小,电源数目众多且分布广泛,电网调度分析的建模难度加大;从需求角度来看,电网供需错配加剧驱动调度系统升级,以对电力出力与负荷进行综合分析,制定电力资源配置的策略。

图表7:调度自动化系统的主要模块与功能

资料来源:华北电力大学《能量管理系统》(2017),中金公司研究部

图表8:新型电力系统潮流复杂化,主网与微电网共存

资料来源:ERR能研微讯,中金公司研究部

注:箭头表示能量流方向

售(用)电端:负荷调节能力弱为核心问题

负荷调节能力较弱为主要问题。用户端的负荷调节为贯穿新能源渗透全周期的核心痛点,另外,在新能源高度渗透时,廉价的新能源电力与昂贵的火电之间形成激烈的竞争。

2.2基于电网痛点与丹麦经验,电力转型在不同节点具有差异的侧重点

复盘丹麦电力消纳新能源的历史,电力系统经历分别以发电、调度与用电为核心的三阶段转型。根据2020北京国际风能大会,截至1H21,丹麦新能源发电量占比已经超过60%,新能源已成为丹麦电力供给的主力,丹麦的电力体系已实现在新能源高度渗透的背景下平稳运行,考虑到相似的历史电力供给结构,我们认为丹麦新能源消纳的路径可以为我国新型电力系统建设提供参考,复盘丹麦新能源消纳历史,我们归纳出以下特征:

在新能源渗透率较低/中度渗透时,由于煤电仍然是电力供给的主力,电力系统需要对煤电进行灵活性改造,挖掘并释放煤电调峰的潜力,来满足新能源消纳的需求。同时辅以分时计价、区域间电网互济等手段提升电网的灵活性。

新能源中度渗透时,煤电的调峰能力逐渐减弱,输配储能端成为电力系统调节的核心,完善电力系统的调度基础设施,依靠储能、精细化的调度,消纳新能源。

新能源高度渗透时,电力体系在发电-输配电-储能等环节的灵活性已经充分释放,而用电端仍具有调节的潜力,需要充分发挥市场机制的作用,以价格为杠杆调节电力需求。

图表9:丹麦新能源转型甘特图

资料来源:丹麦能源署《丹麦电力系统中灵活性的发展及其作用》(2021),中金公司研究部

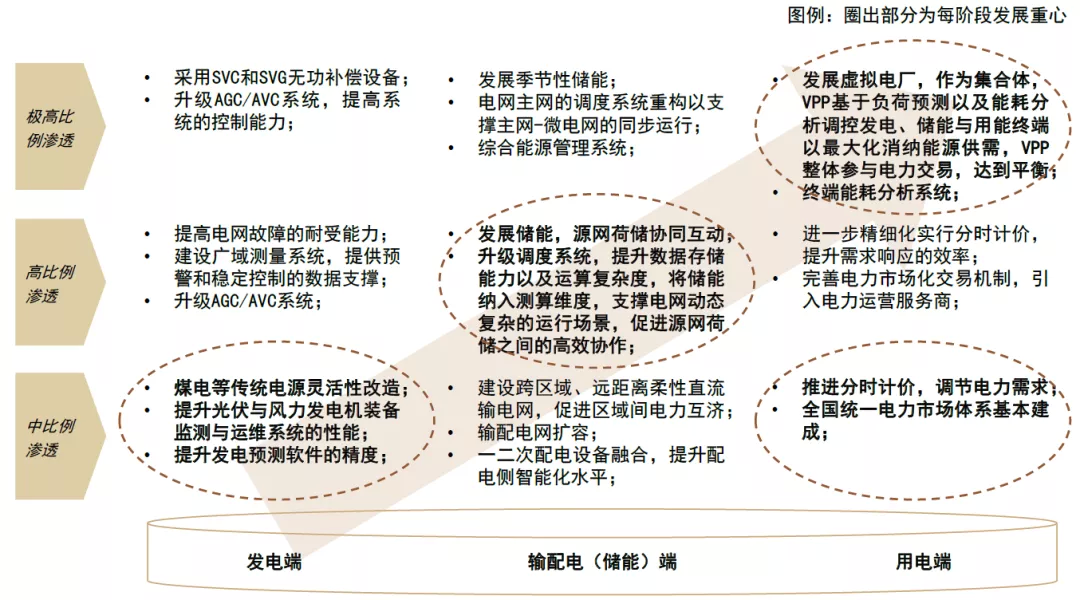

电力系统转型路径为产业链综合解决方案,但是不同节点投资侧重点不同。聚焦于新能源转型的痛点,同时借鉴丹麦经验,我们预计我国电力体系在中比例渗透、高比例渗透与极高比例渗透阶段,投资重心分别为发电端与用电端、输配电(储能)端、用电端。

图表10:消纳新能源转型痛点背景下,电力系统转型路径

资料来源:西北电力调度控制中心马晓伟《双碳目标下新型电力系统调度体系及实现路径研究》(2021),李立浧《建设新型电力系统的思考》(2021),清华大学卓振宇等《高比例可再生能源电力系统关键技术及发展挑战》(2021),国家电网官网,中金公司研究部

纵向来看,伴随新能源逐步渗透,数字化重要性不断提升,横向来看,用电端IT价值尤为凸显。在各环节软硬件综合的解决方案中,我们基于各环节的特性以及电网的需求,预测数字化的手段具有不同的重要程度,横向来看,数字化在用电(售电)端发挥更大的作用,纵向来看,数字化随着新能源不断渗透重要性逐步提升。

图表11:新型电力系统各环节解决方案中IT重要性情况

资料来源:国家电网官网,南方电网官网,中金公司研究部

注:星星数目代表数字化重要程度

3、不同渗透阶段下,电力IT各环节新需求点持续释放

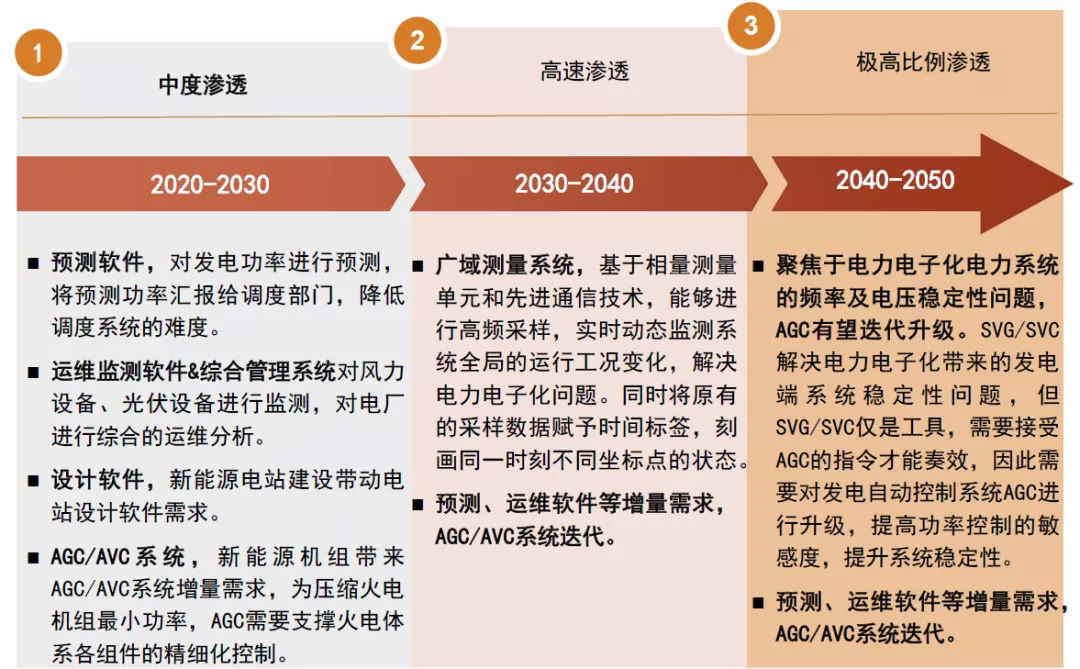

电源侧:AGC控制系统、新能源机组监测运维以及预测软件等需求凸显

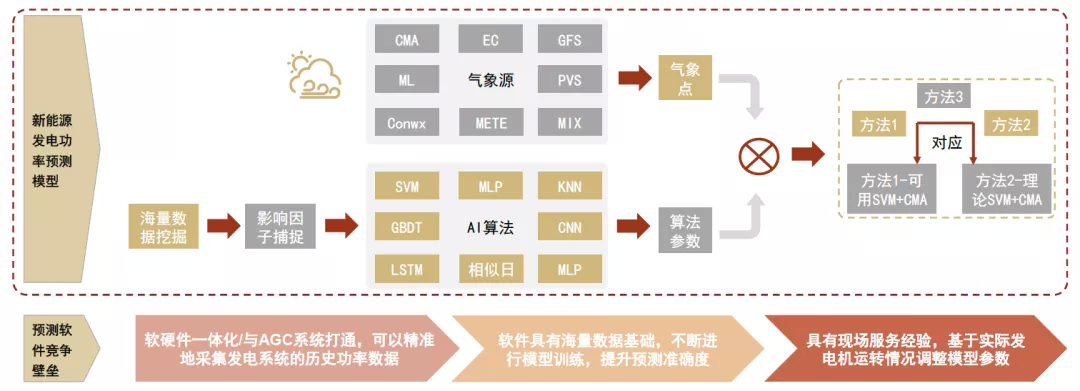

中比例渗透阶段,新能源机组监测运维与预测软件需求凸显。原有电力系统的运作机制为基于预测的负荷,制定发电策略,但新能源并网使得电力体系的出力与负荷端均陷入不确定性中,因而需要对发电功率进行预测,将预测功率汇报给调度部门,降低调度系统的难度。发电预测软件竞争壁垒体现在与自动控制系统的打通能力、模型训练程度/预测精准度、现场服务经验。同时,新能源并网带动设备运维监测、电站设计等软件的增量需求。

高/极高比例渗透阶段,聚焦于电力电子化电力系统的频率及电压稳定性问题,AGC有望迭代升级。AGC为发电机组的控制系统,根据上级的功率调度指令,对发电机组硬件进行控制,以达到功率的控制目标 。SVG/SVC解决电力电子化带来的发电端系统稳定性问题,但SVG/SVC仅是工具,需要接受AGC的指令才能奏效,因此需要对发电自动控制系统AGC进行升级,提高功率控制的敏感度,提升系统稳定性。

图表12:电源侧IT发展路径

资料来源:绿色和平《中国电力系统灵活性的多元提升路径研究》(2020),华北电力科学研究院《风电场无功电压控制系统运行现状分析及提升措施》(2018),国能日新招股说明书,中金公司研究部

图表13:新能源发电功率预测软件模型与竞争壁垒

资料来源:英特尔官网,国能日新招股书,东润环能官网,机器之心,中金公司研究部

电网侧:从硬件驱动转向需求拉动

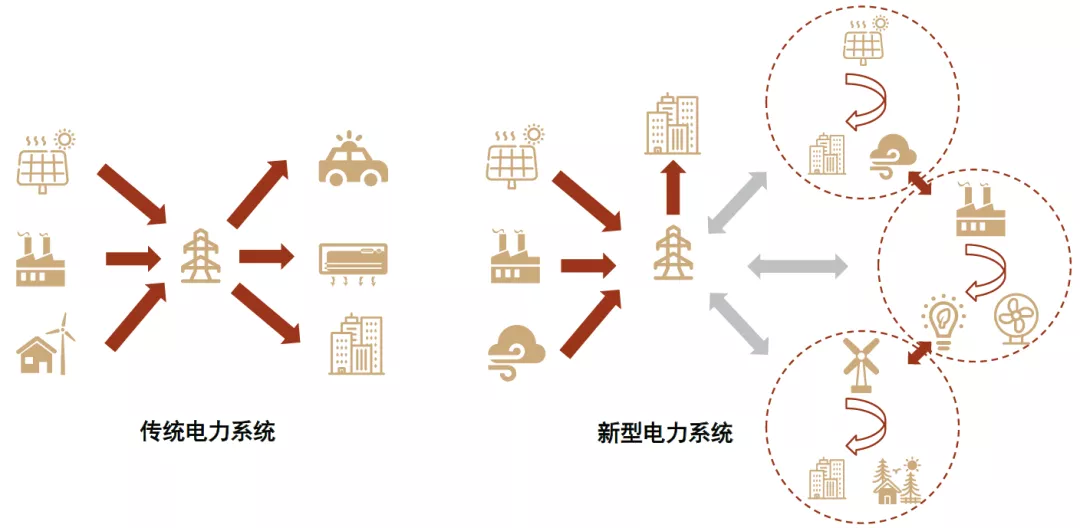

电网侧IT从硬件驱动转向平衡需求驱动。中比例渗透时,硬件带动软件增量需求。随着渗透率提升以及储能的发展,电网的决策模式更加复杂化,潮流计算难度提升,电网高度电力电子化导致系统频率/电压稳定性下降,推动调度系统升级,提高电网的资源配置能力,而在极高比例渗透时,电网波动性大幅提升,同时分布式电源数目激增,电网侧压力过大,我们认为分布式的电源有望与周边荷储装置联合为虚拟电厂(VPP),以更大的单元参与电网运行,电力系统主网与微电网并行,驱动调度系统重构。

图表14:输配电IT发展路径

资料来源:恒实科技官网,中国电力科学研究院,中金公司研究部

用电端:电力市场化与虚拟电厂带动行业高景气

中比例阶段,分时计价驱动营销系统计费复杂度提升。随着新能源渗透比例的提升,用电端的调节手段从分时计价走向电力市场化改革,转型过程中,传统电力营销系统需不断迭代升级以适配更为复杂的计费规则。

高/极高比例阶段,电力市场化改革驱动用电端IT高增长。一方面,各省需建立统一的电力交易IT平台,传统电网公司需要进一步迭代自己的电力营销系统以挖掘增值服务的空间以应对激烈的市场竞争;另一方面,随着电力市场的进一步完善,海量中小购电用户涌入市场,售电公司的交易数据与计量数据呈指数级上升,另外,电力交易的结算品种增多,计费复杂度提升,客户管理难度提升,因而售电主体需要采购专业的电力营销系统,以提供报价方案、合同管理、用电监测、用户结算等功能,电力营销系统的客户更加丰富,包括售电公司、发电厂等,我们预计电力营销系统有望趋向标准化,市场前景广阔。

高/极高比例阶段,虚拟电厂带来用电IT行业高景气浪潮。虚拟电厂内置精细化的调度系统与数据采集系统,实时监控网内所有节点、线路和设备上的所有数据,并基于出力负荷以及能耗数据进行综合的计算分析,制定电力资源配置的策略,同时控制用能终端。随着VPP的快速发展,IT的需求有望高速增长,我们预计调度、采集等产品的市场化程度提升。

图表15:用电IT发展路径

资料来源:朗新科技官网,安科瑞官网,恒实科技官网,北京电力交易中心官网,中金公司研究部

4、软件定义电网,刚需驱动电网信息化投资占比提升

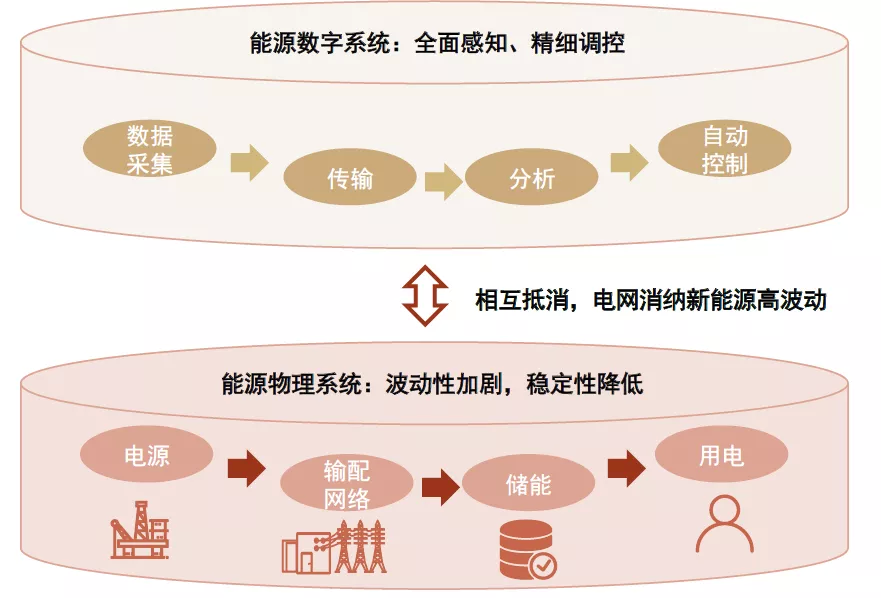

新能源并网背景下,数字化从降本增效的辅助手段转型为电网平衡的刚需。现有电力系统中,数字化的价值主要体现为降本增效。随着新能源机组的不断渗透,电网的稳定性降低,一方面,电力供需之间的不平衡加剧,另一方面,随着电网高度电力电子化,系统的电压与频率稳定性调控难度提升,同时由于新能源电源具有分布式特征、储能装置兼具源荷属性,配电网的潮流模式趋向于复杂化。因此,电网无法单纯凭借电气装置达到平衡,需要依靠数字化手段进行精细调节,数字化的价值从降本增效转向电网平衡刚需,根据毕马威数据,84%业内人士认为数字化为未来十年全球和中国电力行业发展主要方向[1],因而数字化在电网的重要性提升。

图表16:随着物理体系波动性加剧,数字化成为维持电力系统的有力手段

资料来源:IRENA,鱼眼看电改微信公众号,中金公司研究部

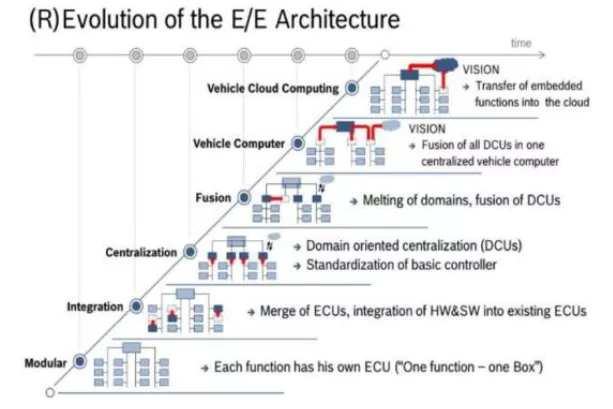

汽车从机械的电子电气架构走向软件定义,释放软件的价值。传统汽车采用分布式的电子电气架构,每一个功能单元均设置自己的控制器,软件仅仅起到辅助硬件功能的作用,无法单独进行系统升级。以特斯拉为代表的新一代智能汽车,开始合并控制器,使用中央处理器对各控制器进行统一调控,使得汽车拥有中枢的操作系统,应用功能可以迭代升级。

图表17:传统汽车分布式电子电气架构

资料来源:博世电子电器架构研究,中金公司研究部

图表18:特斯拉电子电气架构

资料来源:博世电子电器架构研究,中金公司研究部

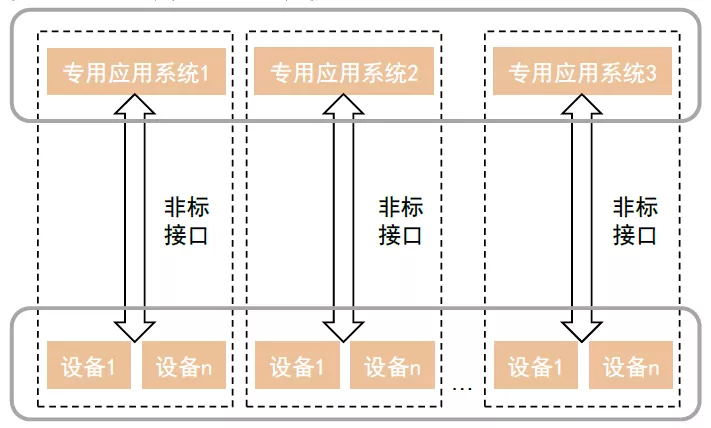

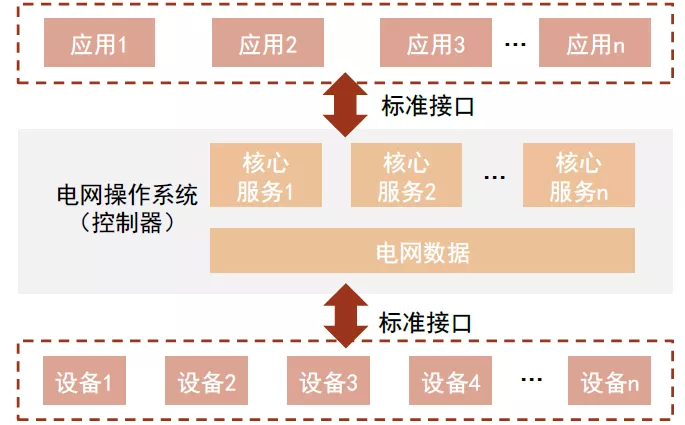

电力有望重演汽车行业的逻辑,从机械定义趋向软件定义。传统电力体系中,自动化控制为软硬件一体化的系统,硬件(一次设备、二次设备、通信网关、传感器、控制器等)与软件(底层基础软件与上层应用)之间紧密耦合,控制器内嵌在电气硬件中,导致软硬件形成统一的整体,如果软件端需要拓展新的模块,硬件需要进行重新设计,导致软件依附于硬件,无法独立发展。考虑到电力与汽车均为传统精密复杂的电气网络,且自动控制的逻辑类似,借鉴汽车行业的演替逻辑,我们预计电力行业有望趋向于软件定义,采用集中控制的手段,使得硬件、操作系统与上层应用之间分离,硬件与操作系统之间通过标准通信协议连接,硬件即插即用,软硬件之间解耦。

软件定义趋势下,电力软件有望脱离硬件束缚,实现灵活拓展,软件的价值凸显,重要性提升。我们认为软件定义有望增强电网的柔性,在不改变硬件底层的前提下,软件可以基于新的需求进行灵活搭建,使得软件不再依附于硬件,软件端的价值放大,重要性提升。使得不同的应用板块之间互联互通,电网在IT层具有统一的中枢神经系统,提升灵活性。传统的自动化系统龙头均为硬件公司,软件定义模式下,纯软件公司迎来新的发展机遇。

图表19:传统电力系统软硬件的架构

资料来源:复旦大学曹袖等《软件定义电网的概念、结构与示例》(2016),中金公司研究部

图表20:软件定义电网的软硬件架构

资料来源:复旦大学曹袖等《软件定义电网的概念、结构与示例》(2016),中金公司研究部

数字化在电网新能源转型中扮演重要角色,电网信息化投资占比有望提升。电力信息化行业增长的驱动力在于电网投资,综合考虑国网与南网现阶段在各环节的投资比例、十四五规划以及电网发展的侧重点,我们预测电网在新能源不同渗透阶段的总投资规模、信息化投资占比以及对各环节的投资比例,进而测算在新能源三大渗透阶段电力IT产业链各环节的市场规模,我们预计信息化支出占电网总投资比例有望提升。

图表21:新能源渗透不同阶段,产业链各环节市场空间占比预测

资料来源:国家电网官网,南方电网官网,中金公司研究部

5、电力IT转型过程中,高弹性细分板块轮动

基于自下而上的测算逻辑,我们预计新能源渗透不同阶段,高弹性的电力IT细分板块轮动。基于新能源渗透不同阶段下,电力产业链各环节的碎片化的IT需求,我们从需求端按照自下而上的逻辑测算电力IT的各细分板块的弹性,我们预计新能源中度、高度以及极高比例渗透下,发电端行业复合增速分别为27.7%/15.0%/13.2%,输配电端行业复合增速分别为20.5%/29.8%/15.9%,用电端行业复合增速分别为31.4%/15.7%/29.8%。

图表22:自下而上测算电力IT各环节弹性

资料来源:国能日新招股说明书,中国供应商,弗若斯特沙利文,南方电网《数字电网实践白皮书2021》(2021),国家电网电子商务平台,北极星售电网,国家电网官网,前瞻产业研究院,中金公司研究部

综上所述,随着新能源不断渗透,电力系统的物理特性不断重构,新痛点逐步涌现,电力IT解决方案增量需求持续旺盛,电力IT为长周期赛道,用电IT、调度引擎、自动化系统等有望升级以提升电网灵活性,带动各环节投资机遇。

风险提示:电网投资不及预期:新型电力系统推进的节奏很大程度上依赖电网投资,存在电网投资不及预期的风险。行业竞争加剧:近年电力行业市场化不断推进,电力信息化行业新进入者较多,存在竞争加剧的风险。

本文来源于中金点睛微信公众号,作者:卓德麟、于明洋等,智通财经编辑:杨万林