若细数近年来发展速度最快的赛道,新能源汽车无疑榜上有名。

据中国汽车工业协会数据,中国新能源汽车年销量从2013年的2万辆增长到2019年的120万辆,年均复合增长率达101.42%。Marklines数据显示,全球新能源汽车销量从2013年的26万辆增长到2019年的278万辆,年均复合增长率为47.99%。同时,新能源汽车数量占汽车总数量的比例从2013年的0.31%,增长到2019年的2.92%。另据市场调研机构Canalys报告显示,2020年全球电动车销售同比增加39%,达到310万辆。

新能源汽车发展势头如日中天,亦催高了一众相关产业的景气度。以PCB行业为例,新能源汽车独特的动力控制系统(VCU、MCU、BMS)使得整车PCB用量较传统汽车大幅增加,尤其是BMS带来大量的PCB新增用量需求,受此影响车用PCB市场规模持续扩大。根据Prismark数据,2009年车用PCB产品产值占PCB总产值的3.76%,至2019年占比显著提升到11.42%,达70亿美元。根据Prismark预测,到2024年汽车用PCB产值占PCB总产值的比例将提升到11.52%。

智通财经APP获悉,宁德时代(300750.SZ)第一大PCB供应商金禄电子不日将接受上市委员会审议,金禄电子拟向创业板发起冲刺。根据招股书,金禄电子专注于PCB的研发、生产和销售,产品广泛应用于汽车电子、通信电子、工业控制、消费电子、医疗器械等领域。公司主打汽车PCB市场,尤其在新能源汽车PCB应用领域,产品涵盖电池管理系统(BMS)、电动机控制器、DC/DC转换器、车载充电机、ADAS、充电桩等核心部件及配套设施。

核心产品产销两旺推升业绩

业绩表现来看,2018年-2021年上半年金禄电子分别实现营收5.28亿元、6.09亿元、7.92亿元、5.76亿元,同期净利润为3968.65万元、4914.82万元、6739.51万元、4644.46万元。总体而言,期内公司的业绩拾级而上,规模逐年抬升。

展开而言,收入端金禄电子的主营业务收入主要为PCB的销售收入,其他业务收入主要为废料、废液等处置收入。期内,公司的主营业务收入占比均在95%以上。

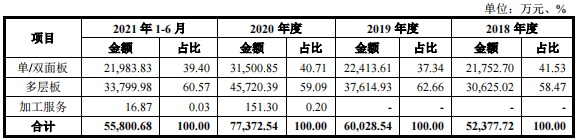

拆分金禄电子的收入结构,可知公司的主营业务收入来源包括三项:单/双面板、多层板、加工服务,期内单/双面板的收入占比维持在40%上下,而多层板则始终是公司的第一大收入来源,占比徘徊在60%附近。

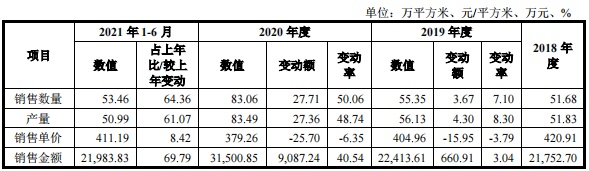

就收入规模变动来看,期内公司单/双面板和多层板的收入均呈稳步上升态势。2018年-2020年,前者的收入分别为2.18亿元、2.24亿元、3.15亿元。据披露,2020年、2019年公司该业务的产量分别同比上升48.74%、8.3%,同期销量分别增加50.06%、7.1%。

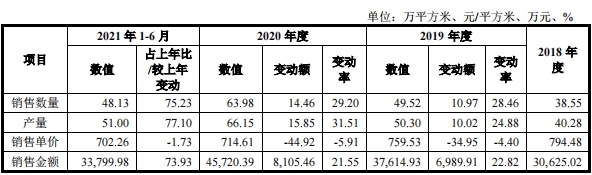

多层板业务方面,2018年-2020年金禄电子该业务的收入分别为3.06亿元、3.76亿元、4.57亿元。招股书显示,2020年、2019年公司多层板产量分别较上年同期增加31.51%、24.88%,销量同比分别增长29.2%、28.46%。

综合上述几组数据来看,报告期内金禄电子的主要产品产销两旺,直接对公司业绩形成了正向刺激。

而若按照下游应用领域对金禄电子的业务进行分类,则公司的收入来源可以划分为汽车电子、通信电子、工业控制、消费电子、其它业务五大板块。其中,如前所述汽车电子是公司的最主要应用领域,期内公司来源于该领域的收入为2.25亿元、2.46亿元、3.14亿元、2.56亿元,占比42.9%、40.94%、40.59%、45.85%。可见,近年来公司汽车电子的收入与占比均在持续提升。

期内,金禄电子的工业控制业务收入保持相对稳定,占比则由2018年的22.08%收缩至2020年的15.7%,2021年上半年进一步降至11.42%;同期,通信电子收入持续放量,并取代工业控制成为公司的第二大收入来源,2021年上半年该业务板块的占比已逼近3成。与此同时,公司消费电子和其它业务占比均徘徊在9%附近。

盈利端,得益于公司收入规模稳步增长,如前所述报告期内金禄电子的净利润亦不断增加。不过就盈利能力来看,似乎已有走弱迹象,期内公司综合毛利率分别为24.63%、25.58%、23.6%、21.06%。据悉,金禄电子毛利率承压的主要原因是近年来PCB的主要原材料价格不断上涨因素所致。

另外,值得引起重视的是,在业绩保持增长的同时,金禄电子的应收账款和存货规模也在大踏步走高。报告期各期末,公司应收账款账面余额分别为1.85亿元、2.62亿元、2.77亿元、3.44亿元,同时存货账面价值则为5666.51万元、9125.7万元、1.38亿元、2亿元。

大行业小公司凭何突围?

回看PCB行业,众所周知PCB作为现代电子产品中不可或缺的电子元器件,被誉为“电子产品之母”。根据Prismark数据,2000年全球PCB总产值为416亿美元,2019年全球PCB总产值为613亿美元,预计到2024年全球PCB总产值为758亿美元。2000年至2019年,全球PCB总产值年均增长幅度为2.10%,2019年至2024年全球PCB产业总产值预计年均复合增长率为4.3%。

若将目光聚焦到国内,自2006年开始,中国超越日本成为全球第一大PCB生产国,PCB的产量和产值均居世界第一。尽管全球PCB产业总产值保持稳定低速的增长趋势,但全球PCB总产值仍在向中国转移。2000年中国大陆PCB产值仅占全球产值的8%,2019年上升至54%,预计2024年将上升至55%。

对比两组数据,不难看出不论是从全球视角还是国内视角看,PCB行业均堪称大市场,但伴随全球各主要经济体发展趋势放缓,PCB行业亦呈现低增长的态势。

更为关键的是,从供给侧来看,国内的PCB行业也颇有赛道拥挤的尴尬。数据显示,目前我国大约有1500家PCB生产企业,市场竞争较为激烈。而截至2020年末,上市的PCB企业便足足有29家之多。

尽管金禄电子已发展成为宁德时代的第一大PCB供应商,但以金禄电子2020年的收入与净利润规模来看,若与同行业上市公司相比较,公司规模仅处于第26位,竞争力仍较小。

此外,虽然长期看PCB行业前景仍较为乐观,同时全球PCB总产值持续向中国转移的进程仍在持续,就大环境看国内PCB相关生产企业的成长性料受益行业持续景气。但对于如金禄电子这般规模较小的企业而言,假设公司成功登陆创业板,其又能否借上市进一步提升竞争力甚而实现业绩长周期的增长呢?

根据招股书披露,此次金禄电子冲刺资本市场拟将所募集资金主要投入新能源汽车配套高端印制电路板建设项目,而该项目为公司年产400万㎡高密度互连和刚挠结合--新能源汽车配套高端印制电路板建设项目”的第二期建设项目,项目规划年产能为120万㎡。

智通财经APP了解到,目前金禄电子的清远及湖北两个工厂具备年产220万㎡刚性电路板的生产能力,而前述项目若成功投产,将使得公司新增年120万㎡刚性板、HDI板及刚挠结合板的生产能力,这无疑会大幅提升公司的产能。

综合考量下,站在当前时点金禄电子欲募资加码车用PCB不失为打开业绩成长天花板的可选路径,若接下来行业保持景气,项目投产后公司的业绩有望连上台阶。不过需要注意的是,一如前文所述国内外PCB生产企业众多,PCB作为传统行业整体产值增长速度有限且竞争激烈,未来如果宏观环境波动对行业产生扰动,或公司募投项目的产能消化不及预期,公司想要维持业绩增势恐怕不易,届时扩张的产能反而或成累赘。