2021年前10个月,由于能耗双控的影响,不少大宗商品价格“涨升一片”。10月后,由于煤炭保供政策的落实,不少大宗商品产能得以恢复,其价格也开始大幅向下,铝也如此。不过不同于其他大宗商品的走势,铝价在下跌后,近期再次走强,且伦敦铝价格创下2008年以来的新高。

那么支撑铝价持续走高的背后因素又是什么呢?

本质上来说,大宗商品价格的涨跌还是与供需密切相关,本轮铝价格创下十几年的新高,主要是供给受限,成本提升,且需求并未有明显的减少。

短期疫情影响+长期能耗双控,导致铝减产

短期来看,国内和海外均出现减产。

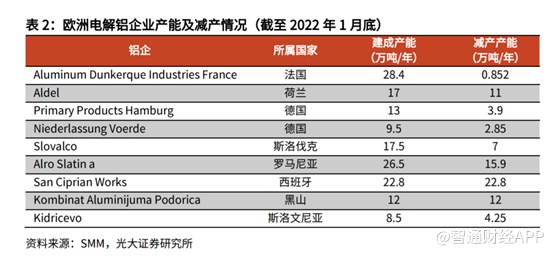

海外方面,2021年下半年以来,欧洲天然气价格大涨导致电力成本飙升,多家锌、铝冶炼企业因电力成本过高而关停部分产能。据SMM 统计,截至2022年1月底,欧洲停产的电解铝产能已经超过80万吨/年,约占全球电解铝产能的1%。若天然气价格持续保持高位,欧洲铝企或有更进一步的减产。

国内方面,由于电解铝属于高能耗企业,因而产能主要集中在具有能源优势的地区,目前山东、新疆及内蒙古等煤炭资源丰富的地区仍为我国最主要的电解铝生产区域,截至2021年末上述三地合计产能占全国总产能的47%。

近日广西百色由于疫情的影响,导致铝业减产。据安泰科数据,目前因疫情已经导致德保县华银铝业减产120万吨/年氧化铝和广西吉利百矿电解铝厂停产42万吨/年电解铝。百色是国内氧化铝电解铝重要产地,安泰科数据显示,截至2021年底,百色市氧化铝产能合计955万吨/年(占全国10.5%),电解铝产能219.5万吨/年(占全国5.2%)。疫情以及需要大修槽才能复产的情况下,复产进程将相对漫长。

中长期来说,铝业本身是高能耗行业,受能耗双控影响较明显。

长期来看,铝价格还将持续在高位。

智通财经APP了解到,2021年10月,发改委发布《关于组织开展电网企业代购电工作有关事项的通知》,其中高能耗企业需要按照1.5倍价格代购电力,并且还需支付输配电价和政府性基金。根据山东代购电力电价来看,高耗能企业电价基本超过8毛/度。

根据索通发展调研来看,电解铝理论电耗6320度/吨,但是,根据相关统计,铝电解的电能利用率只有40%-50%,超过50%的电都以各种形式浪费掉了,其中50%中的65%以上都是通过上部散热损失的(停槽、开槽、捞渣等)。发达国家平均约13320度/吨铝左右,国内平均电耗约在13543度/吨铝。

这也意味着电价每上涨0.10元,则吨铝生产成本将上涨1330元。而随着代购电力政策的逐步实施,电解铝企业的成本将居高不下。

另一方面,绿电也在持续涨价。国家发改委1月21日发布《促进绿色消费实施方案》,1月28日发布《加快建设全国统一电力市场体系的指导意见》,近期又发布《关于完善能源绿色低碳转型体制机制和政策措施的意见》。其中对绿色电力与用能权、碳税的关联做出了政策性的指导。随着碳税和绿色电力的绑定,绿色电力溢价将长期存在。虽然绿色电力不受能耗双控的影响,但是成本端将持续承压。

成本的上涨,将抑制铝的产能,不过也能有效的淘汰落后产能,迫使行业产能升级。但由于新产能尚未完成投产,由此来看,铝的供给将持续减少,价格亦将维持相对高位。

地产行业需求或下滑,拓展新能源领域形成补充

铝作为应用范围最广的有色金属,其终端需求较为分散,2020年建筑地产和交通运输行业对铝需求占比分别为29%和26%,其余依次是电缆、包装、机械及消费品等。

建筑地产是铝第一大消费领域,铝合金广泛应用于建筑工程结构和建筑装饰,如门窗框、幕墙、顶棚及隔断等。而建筑市场发展与房地产行业密切相关,且房屋竣工阶段用铝相对较多,铝消费增速与房屋竣工面积增速具有较强相关性。

2021年以来我国房企加快项目结转带动竣工面积高速增长,1~9月全国房地产开发企业房屋竣工面积同比增长23.4%至51013万平方米,对铝消费有较大拉动作用。此外,由于房企加快对存量项目的施工以加速回款的意愿较强,同期房屋施工面积同比增长7.9%。

但是,近年来“房住不炒”,且房企在“三道红线”压力下,拿地趋于谨慎,加上融资持续趋紧,地产投资增速面临下行压力,铝的需求将受到一定影响。

交通运输方面,主要为汽车制造、铁路及轨道车辆制造以及集装箱制造是应用最广的三大细分行业。其中新能源汽车的推行,对于铝的需求明显提升。

据《中国能源报》数据,对于相同车型,三电系统将导致整车额外增加200-300kg的重量;同时新能源车轻量化系数比传统燃油车高1.5-4倍,意味着新能源汽车轻量化程度更低。三电系统通常占新能源汽车整车重量的30%-40%,其轻量化是实现新能源汽车轻量化、提升续航的关键。未来,新能源汽车产量放量、以铝代钢生产技术提升及单车铝消耗量的持续提升将带来铝需求新增量。

电力行业方面,铝及其合金除结构强度高、重量轻外,还具备导电性好、延展性高、无磁性等特性,主要应用于输配电网中的电线电缆等。根据国家电网公司的规划,“十四五”期间计划新增特高压交流线路1.26万公里、直流线路1.72万公里,计划总投资3002亿元,特高压电网将迎来新一轮建设高峰期。特高压电网输电电缆主要采用钢芯铝绞线,是以铝代铜的重要应用之一;据测算,“十四五”期间特高压项目的建设将新增用铝量175万吨,较“十三五”增长17%。电网投资的增加,在某种程度上也驱动对铝的需求。

因此,尽管地产行业的需求可能下滑,但是新能源车轻量化、特高压的建设将是对铝的需求形成良好补充,因此需求方面并不会出现明显的下滑。但是由于铝的价格持续高位,对于下游的需求厂商将形成一定程度上的抑制。

相关上市公司

中国铝业(02600,601600.SH):中国有色金属行业的龙头企业,综合实力位居全球铝行业前列,也是中国铝行业唯一集铝土矿、煤炭等资源勘探开采,氧化铝、原铝和铝合金产品生产、销售、技术研发,国际贸易,物流产业,火力发电、新能源发电于一体的大型生产经营企业。2021年上半年公司氧化铝产量为825万吨,同比增长14.3%;精细氧化铝产量为201万吨,同比增长 3.2%;电解铝产量196万吨,同比增长 5.5%。预计2021年扣非归母净利润为70亿元至74亿元,同比增加1681%至1783%。

2020 年 5 月几内亚 Boffa矿正式开通,港口建设运输到防城港华晟的线路打通,中国铝业是唯一一家拥有超大型海外资源基地的公司,资源量可保证未来 50 年的发展,通过布局Boffa矿,大幅提升铝土矿自给率,成本竞争优势显著。另外,公司电解铝生产中新能源占比约50%,后续将持续布局云南水电、广西核电、西北地区 风电光伏,提高清洁能源比例,在“双碳”政策要求下,公司或将受益。

明泰铝业(601677.SH):成立于 1997 年,为国内铝加工龙头企业之一。公司主要以生产铝板带箔为主营业务。目前,公司拥有68万吨再生铝产能,中游铝板带箔合计产能120万吨,铝型材产能2万吨。

过去,由于中游加工因技术壁垒较低,在景气周期大幅扩张,导致部分加工格局甚至弱于上游,因此以往中游加工对上游并未产生明显的产业链议价能力。目前,公司基于海内外供给格局出清优化,凭借较强的工艺、渠道和全品类的产品优势,明泰铝业可实现再生铝保级利用,而非国内常见的铸件铝产线,其生产的变形铝可直接作为原材料。随着国内废铝供应提速,公司再生铝产能有望进一步扩张,并增厚公司盈利水平。