智通提示:

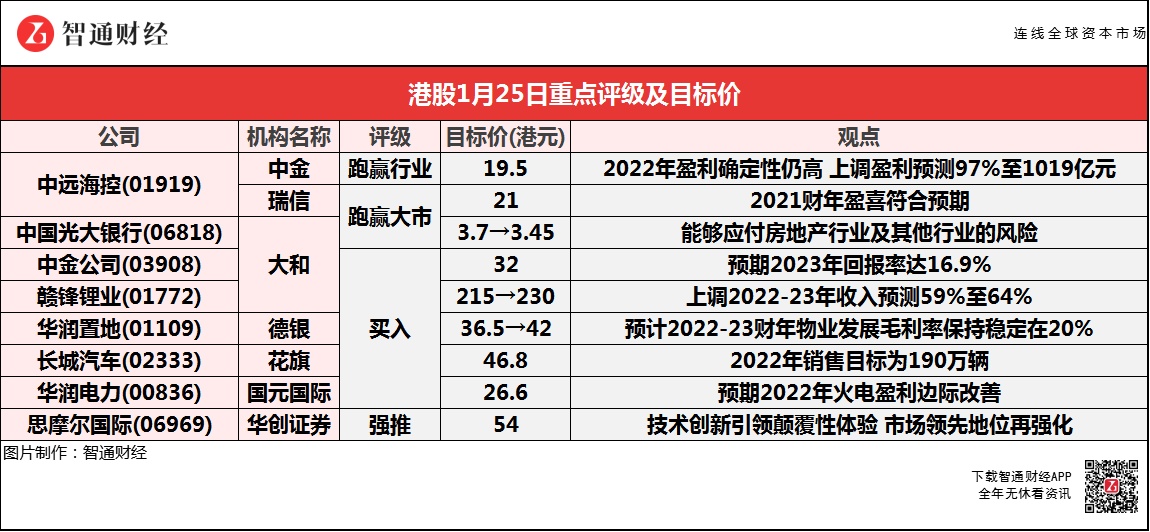

中金表示,中远海控(01919)2022年盈利确定性仍高,由于2022年平均运价有望上涨,上调2022年盈利预测97%至1019亿元,引入2023年盈利预测596亿元。

大和预期中金公司(03908)2023年回报率达16.9%,由于高回报率业务占比较多;架构现代化,有助公司维持传统业务市场份额及推动创新业务发展。

大和上调赣锋锂业(01772)2022-23年收入预测59%至64%,以及净利润预测60%至102%。

中远海控(01919)发布2021年盈喜 获机构一致看好

中金:维持中远海控(01919)“跑赢行业”评级 目标价上调22%至19.5港元

中金维持中远海控(01919)“跑赢行业”评级,考虑到H股股息收益率更有吸引力,目标价上调22%至19.5港元,相当于预测2023年市盈率4.5倍。公司发布业绩预告,预计2021年实现归母净利893亿元人民币(下同),同比增长799%,基本符合该行此前预期,但可能低于部分市场乐观预期。中远海控去年末季度净利润为217亿元,低于第三季的305亿元,该行认为可能受到船舶等成本上涨、年终奖等管理费用集中确认等因素影响。现金流强劲,具备分红条件。

该行表示,中远海控2022年盈利确定性仍高:即期运价高位震荡,合同运价上涨贡献增量利润。市场对需求趋势和2023至2024年新船交付仍有分歧。由于2022年平均运价有望上涨,中金上调2022年盈利预测97%至1019亿元,引入2023年盈利预测596亿元。

瑞信:维持中远海控(01919)“跑赢大市”评级 目标价21港元

瑞信维持中远海控(01919)“跑赢大市”评级,看好其作为全球市场领导者,凭借横跨主要贸易航线的大型船队可捉紧运费上升趋势,目标价21港元。公司日前发布2021财年盈喜,预期全年净利润增长至约893亿元人民币,略高于市场预测,符合该行预期,主要来自运费及付运量增长,但第四季出货量按季下跌2.1%,或是由于港口拥堵及有效运力下降所致。

展望未来,瑞信预计2022年运费将持续上涨,指出新增供应有限,加上长期合约带来收入,航运需求强劲,以及去年基数较低。除供应链挑战外,各地对船员的检疫要求及零星封锁措施将继续阻碍航运力,预期2022年供应量将同比增长4%,需求则增长5%,另外行业高度整合对运费也有支持。

大和:上调中国光大银行(06818)评级至“跑赢大市” 目标价降至3.45港元

大和将中国光大银行(06818)评级由“持有”升至“跑赢大市”,目标价由3.7港元调低6.8%至3.45港元,略微调整对其2021-22年预测,以反映代理服务业务收入低过预期,以及优先股股息高过预期。报告中称,估计光大银行去年生息资产同比稳定增长9.9%,净息差下降14个基点至2.15%,净利息收入同比增2.9%。代理服务业务方面,估计其去年手续费净收入同比增1成,主要来自财富管理及银行卡业务。至于今年,预计其生息资产续有稳定增长,净息差维持去年12月的水平,而手续费净收入在财富管理业务支持下,也有稳定增长。关于资产质素,该行认为光大银行能够应付房地产行业及其他行业的风险,因其业务多元化及风险分散。

大和:首予中金公司(03908)“买入”评级 目标价32港元

大和首予中金公司(03908)“买入”评级,预计2022年市账率1.2倍,H股股价较A股折让63%,自去年股价累计回落74%,但仍平均高于该行覆盖的9家两地上市的券商平均股价52%,预计相关折让会收窄,目标价32港元,看好该股股本回报率跑赢同业。报告中称,预期中金2023年回报率达16.9%,由于高回报率业务占比较多;风险管理严格;架构现代化,并有助公司维持传统业务市场份额及推动创新业务发展。

大和:维持赣锋锂业(01772)“买入”评级 目标价调高至230港元

大和维持赣锋锂业(01772)“买入”评级,上调2022-23年收入预测59%至64%,以及净利润预测60%至102%,目标价由215港元调高至230港元。公司公布去年初步业绩,第四季经常性净利润14.27亿至21.72亿元人民币(下同),大幅高于该行预期的11亿元。而集团第四季经常性净利润中,包括1.25亿元的股份支付,实际上可计入非经常性或非核心项目。

该行上调今年碳酸锂的平均售价预测,由每吨18万元上调至32万元,将氢氧化锂的平均售价由每吨12万元上调至20万元;另将2023年碳酸锂的平均售价由13万元上调至25万元,氢氧化锂的平均售价由14万元上调至23万元。成本方面,将今年的混合锂化合物生产成本预测,由每吨8万元上调至11.7万元,2023年预测则由6.6万元上调至11.4万元。

德银:维持华润置地(01109)“买入”评级 目标价调高15%至42港元

德银维持华润置地(01109)“买入”评级,目标价由36.5港元调高15%至42港元,鉴于房价下跌而地价相对坚挺,再下调2022-23财年的物业发展毛利率预测2至3个百分点,并预计期间将保持稳定在20%,虽然存在进一步的毛利率压力的可能性,但其应比同行可能面临的压力要温和,毛利率不太可能大幅低于20%。报告中称,华润置地利用市场低迷的时机在2021年补充土地储备,为2022年之后提高市场份额和销售铺路,预计目前杠杆率较低的国企,如华润置地等未来将有更多收购机会。

花旗:予长城汽车(02333)“买入”评级 目标价46.8港元

花旗予长城汽车(02333)“买入”评级,目标价46.8港元。公司2022年的销售目标为190万辆,预计旗下品牌魏牌(WEY)、欧拉(Ora)、及坦克(Tank)的销量增长将会较快,而哈弗(Haval)及皮卡(Pickup)将维持相对较慢增长。长汽公布,去年纯利同比增长26.47%至67.82亿元(人民币,下同),营业总收入约1363亿元,同比增约32%,即意味核心纯利增长12%至42.89亿元,主要是由于销售增长、销售结构改善、及全年平均汽车销售返利减少至约3000元。长汽去年第四季汽车销量按季增加49%至39.7万辆,意味着收入按季增58%至455.2亿元,均价升至11.5万元。管理层表示,股票期权的支出预计将对2022年上半年的财务产生持久影响,但从下半年开始,该支出将会减少。

国元国际:维持华润电力(00836)“买入”评级 目标价26.6港元

国元国际维持华润电力(00836)“买入”评级,初步预计2022年下半年将分拆可再生能源上市,利好公司整体估值提升,目标价26.6港元,相当于2022年14倍PE和1.2倍PB,目标价较现价有25%上升空间。

该行预计2021年盈利主要来自可再生能源;并预期2022年公司火电盈利边际改善。此外,电价上涨空间逐渐打开,有利增厚公司利润。自《电价市场化改革通知》以来,全国已有广东、江苏、浙江等10余个省份对明年电力市场化交易工作进行部署。目前江苏2022年度电力交易均价466.69元/MWh,上浮18.38%。广东2022年度双边电力交易均价497.04元/MWh,上浮10.99%。随着市场化电量交易规模的扩大,以及绿电交易市场的扩容,将有利增厚公司利润。

华创证券:维持思摩尔国际(06969)“强推”评级 目标价降至54港元

华创证券维持思摩尔国际(06969)“强推”评级,目标价下调至54港元,对应2021年49.8倍PE,2022年37.3倍PE。国内监管趋严有利于行业长期发展,结合FDA释放的监管信号来看,头部规范化企业有望受益。预计2021-23年归母净利润为53.14/70.94/90.45亿元,EPS为0.88/1.18/1.5元,对应当前股价PE分别为33.7/25.2/19.8倍。

2022年1月18日,思摩尔国际旗下雾化芯品牌FEELM于伦敦发布新一代雾化陶瓷新技术FEELMAIR。该行表示:监管积极引导,全球电子烟方兴未艾;三大技术创新突破,产品体验全面升级;研发技术得到印证,市场地位有望强化。据弗若斯特沙利文,2019年思摩尔国际是全球最大电子雾化设备制造商,市场份额16.5%,市占率超过第二名10个百分点,市场优势显着。本次新技术发布会一方面印证思摩尔在研发技术上的领先地位,具备将技术优势落地为产品优势的能力,有望在新市场环境下以质取胜、推动集中度提升;另一方面公司有望通过技术创新赋能产品差异化竞争,获取定价权、提振盈利水平。