资金来源预测法可能明显高估。市场在预测基建投资规模和增速时,往往根据资金来源情况进行推算。2015年起,基建投资增速和资金来源增速明显背离,资金缺口主要和“各项应付款”科目有关,即项目方对工程施工方的资金占用。在基建投资不断减速背景下,资金缺口项规模波动的影响越来越大。2019年,资金缺口项同比增长19.2%,拉动当年基建投资约3个百分点;而2020年资金缺口规模回落,拖累当年基建投资1.2个百分点。

资金缺口逐渐收窄,基建投资增速预计继续低于资金来源增速。2020年“各项应付款”科目规模下降和2019年后出台的“政府投资项目禁止施工单位垫资”和“规范建设领域用工及工资支付规范”两大政策有关。“各项应付款”造成的资金缺口将继续收窄,导致资金来源预测法存在明显高估。

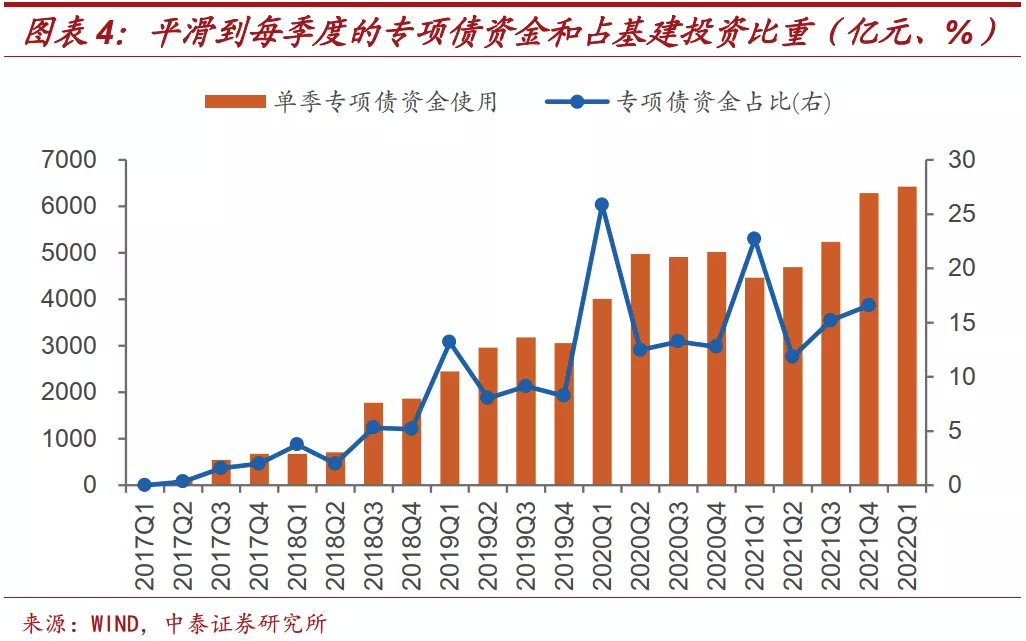

专项债资金的拉动作用有多大?按照两年左右项目施工期的假设,我们将2017年以来新增专项债资金平滑到每个季度,进而计算出每个季度专项债对于基建投资的贡献。乐观情况下,一季度专项债资金预计拉动基建投资7个百分点。但参考历史经验,最终的基建投资增速明显低于专项债的拉动作用,原因在于专项债资金占比最高时也只有25%左右,基建最终表现主要由占比75%的其他资金分项决定。

7个百分点的理论贡献可能要“打折”。通过梳理部分新增专项债项目信息披露情况,我们注意到两个问题:一是不少新增专项债对应的是在建项目,资金到位后可能需要先解决项目遗留的“垫资”“工程款拖欠”等问题,能够形成的新增实物工作量大幅减少。二是新增专项债逐渐用于补充配套资金,形成的增量资金来源有限。

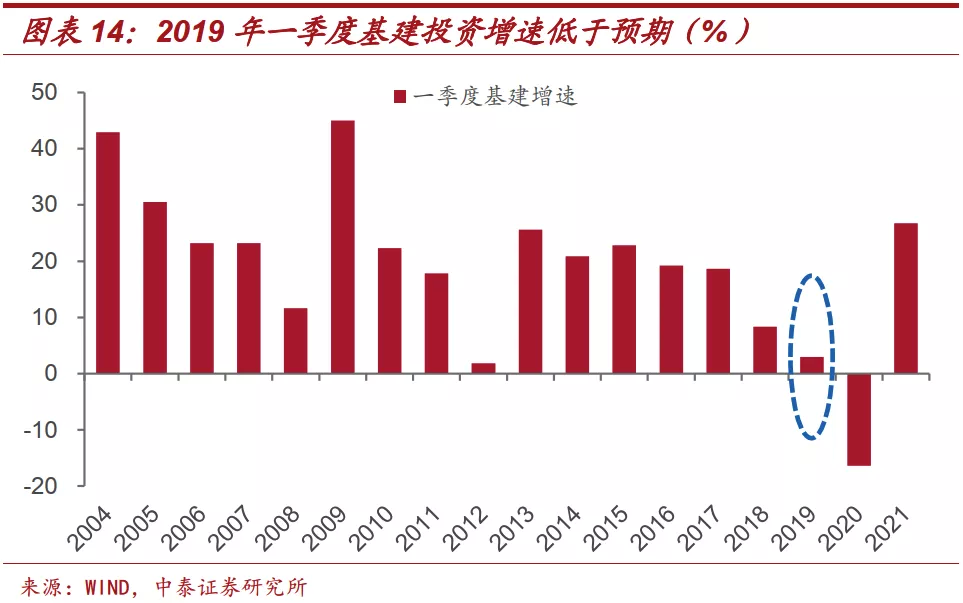

以史为鉴,2019年基建发力不及预期。2019年和今年面临相似的经济背景和政策环境。2018年下半年以来积极财政稳增长诉求不断上升,2019年财政支出强度大幅提高,一季度支出进度明显,专项债资金使用规模达到2018年同期的3.6倍。但2019年一季度基建投资增速不足3%,全年增速也仅略高于3%。

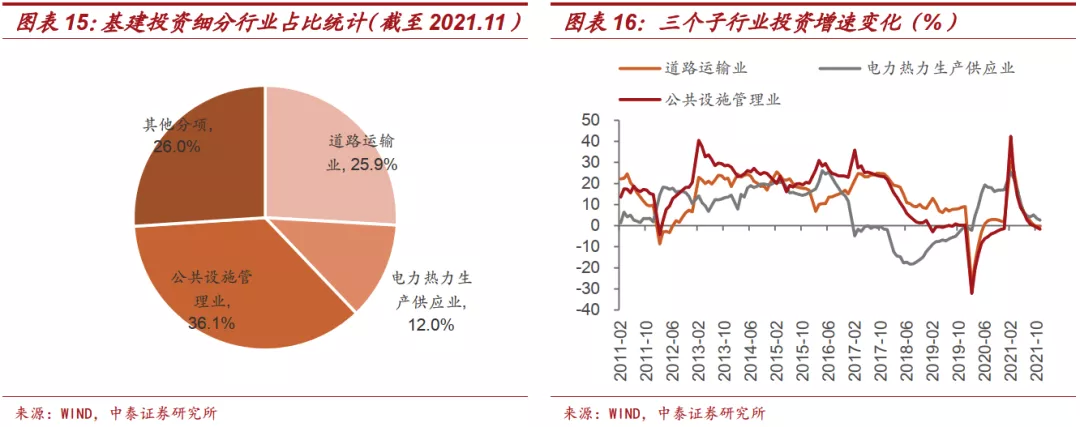

从结构上看,症结在于公共设施管理业。尽管燃气生产供应业、铁路运输业、管道运输业等投资增速弹性较大,往往成为基建发力的“亮点”,但由于规模较小,对于总体基建投资的贡献较小。从规模占比看,公共设施管理业、道路运输业和电力热力生产供应业等三个子行业影响较大,其中公共设施管理业投资占比超过36%,三者合计接近四分之三。2019年一季度道路运输业增速高达10.5%,但电力热力生产供应业和公共设施管理业分别同比下降7.6%和0.6%。公共设施管理业增速低迷,主要和地方财政收支平衡难度加大、地方政府债务监管趋严有关。

小结:我们认可今年基建回升确定性较高的判断,但对比2019年“更加加力提效”的表述,在“保证财政支出强度”前提下,反弹高度可能低于预期,维持年度策略报告中全年基建投资增速3.5%的预测不变。受加快支出进度和专项债资金结转使用的影响,基建节奏上前高后低,一季度增速可能略高于5%,但达到10%的可能性较低。

1月10日国常会强调“尽快将去年四季度发行的1.2万亿元地方政府专项债券资金落到具体项目,…,力争在一季度形成更多实物工作量”。随着财政发力稳增长预期进一步升温,有观点提出一季度基建投资增速能够达到10%,支撑主要来自去年四季度专项债项目的结转资金。这一测算是否合理,本文将从多个角度加以检视:基于基建资金来源的预测方法准确吗?专项债对基建拉动作用有多大?基建发力的结构性症结何在?

一、资金来源预测法可能明显高估

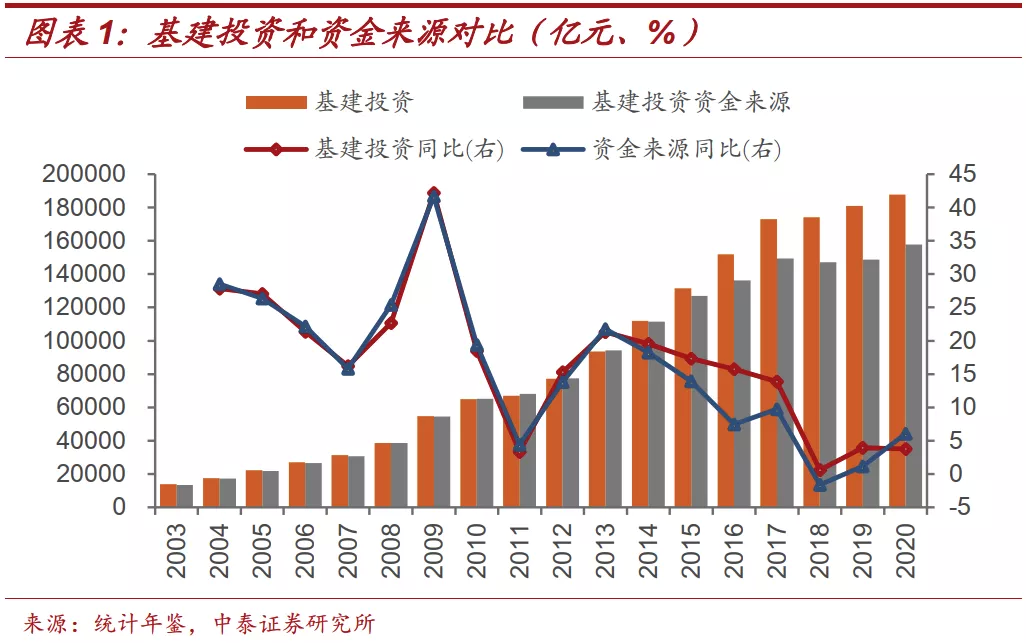

一直以来,市场在预测基建投资规模和增速时,往往根据资金来源情况进行推算。2004-2014年,统计局官方公布的基建投资增速和资金来源增速基本同步,这种预测方法基本有效。不过,2015年起,基建投资增速和资金来源增速明显背离,例如:2016年资金来源增速比基建投资高出8.3个百分点;2020年基建资金来源增速回升至6%,但基建投资反而降至3.8%。

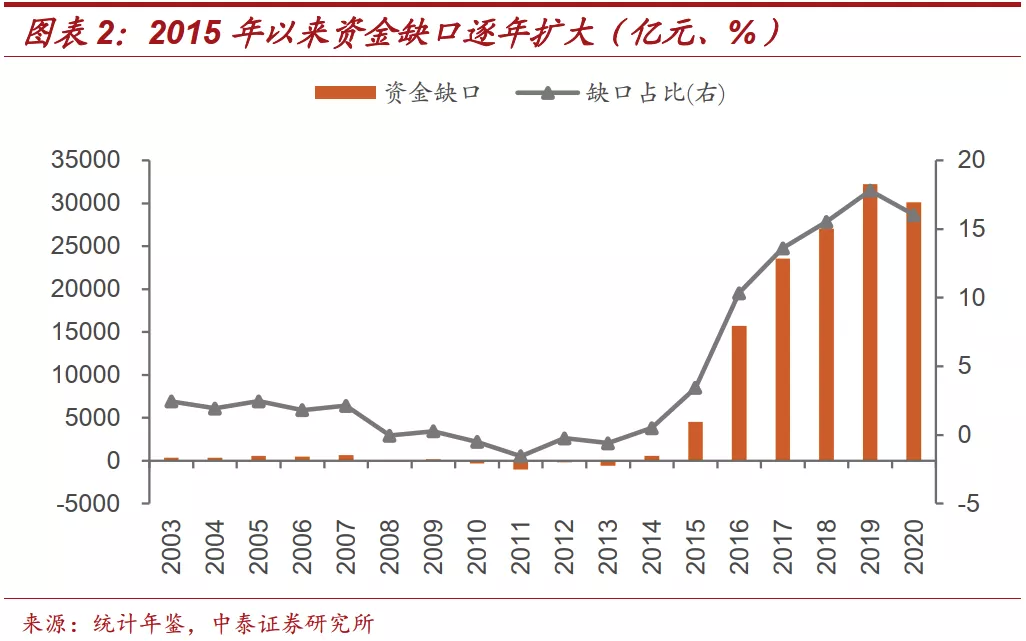

增速背离源于资金缺口,2015年起基建投资完成额与资金来源的缺口逐年扩大。2014年以前,基建投资额和资金来源规模相差无几,资金缺口(基建投资-资金来源)在±1000亿元内波动。值得注意的是2015年开始,资金缺口逐年扩大,当年接近5000亿元,2019年资金缺口达到3.2万亿,缺口占基建投资比重接近18%。

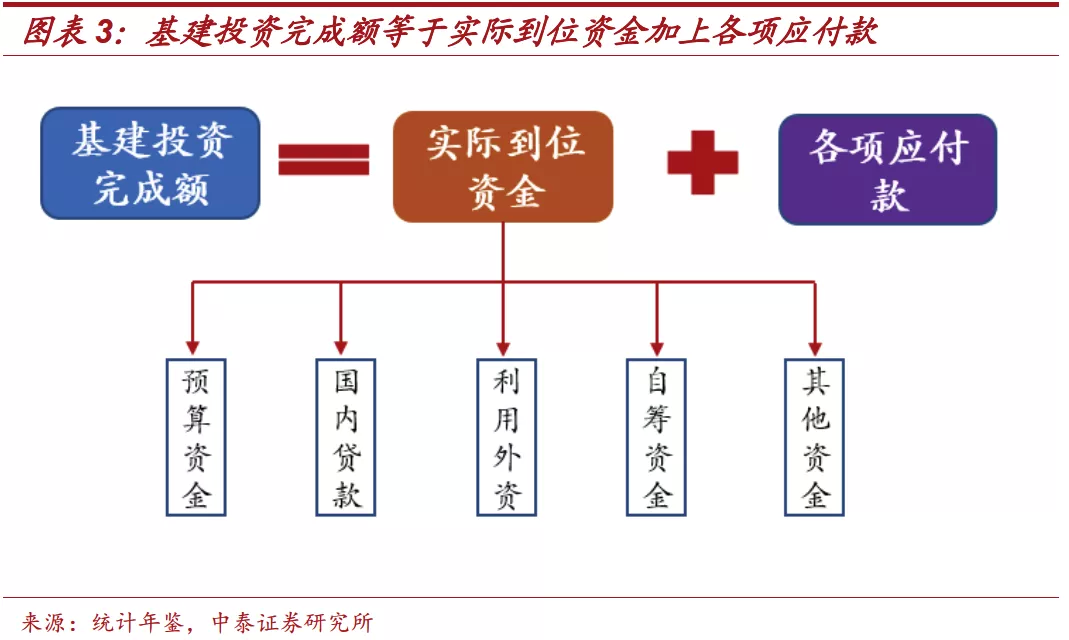

资金缺口主要和“各项应付款”科目有关,即项目方对工程施工方的资金占用。根据统计局公布的《固定资产投资统计报表制度》,基建投资的资金来源(实际到位资金)统计一般包括:预算资金、国内贷款、利用外资、自筹资金和其他资金等分项,但对于基建资金投入而言,还有一个重要的科目,即“各项应付款”,指的是本年项目建设和购置中应付未付的投资款。

忽略“各项应付款”科目,可能导致基建投资预测时出现误判。2015年-2019年“各项应付款”科目反映的资金缺口逐年大幅增长,可能和“开前门、堵后门”背景下地方政府违规举债难度加大、财力下降有关。在基建投资不断减速背景下,资金缺口项规模波动的影响越来越大。2019年,资金缺口项同比增长19.2%,拉动当年基建投资约3个百分点;而2020年资金缺口规模回落,拖累当年基建投资1.2个百分点。

资金缺口逐步收窄,基建投资增速预计继续低于资金来源增速。2020年“各项应付款”科目规模下降和2019年出台的两项政策有关:一是2019年4月国务院公布《政府投资条例》,同年7月正式实施,明确政府投资项目不得由施工单位垫资建设;二是2019年12月国常会通过《保障农民工工资支付条例》,自2020年5月起施行,专门强调了建设领域工程拖欠导致欠薪的预防和建设领域用工及工资支付规范。我们认为未来由“各项应付款”造成的资金缺口将继续收窄,因此实际基建投资增速预计明显低于资金来源增速。

二、专项债拉动效果:理论与实际的背离

1月10日国常会提出“尽快将去年四季度发行的1.2万亿元地方政府专项债券资金落到具体项目”。不少观点认为这1.2万亿专项债资金将在今年一季度全部用掉,从而形成等量的实物工作量,对基建投资带来较大拉动。那么,专项债资金对于基建投资到底有多大拉动作用呢?

我们首先忽略基建投资和资金来源之间的缺口问题,做一个理论层面的定量测算。

国常会提出“力争在一季度形成更多实物工作量”,并不是要求1.2万亿资金全部在一季度内形成实物工作量。平均而言,专项债项目对应的基建工程建设周期在两年左右,这意味着1.2万亿专项债资金平分到每个季度有1500亿元。假设专项债资金用于基建领域的占比为70%,2022年提前下达的1.46万亿新增限额有85%部分在今年一季度发行(参考2019、2020年情况),我们将2017年以来新增专项债资金平滑到每个季度,进而计算出每个季度专项债对于基建投资的贡献。

结果显示,乐观情形下,今年一季度专项债用于基建投资的资金规模将达到6421亿元,预计拉动基建投资7个百分点。从历史同期对比看,一季度往往是专项债资金拉动作用的高点,但最终的基建投资增速明显低于专项债的拉动作用,典型如2019年一季度,专项债贡献预计6.9个百分点,但基建投资增速仅为3.0%。原因在于,专项债资金占比最高时也只有25%左右,基建最终表现主要由占比75%的其他资金分项来决定。

如果今年一季度基建投资要实现10%以上增速,除了专项债贡献7个百分点增速以外,还必须要求:资金缺口不能明显收窄,资金来源中其他资金分项同比增速在4%左右。在地方政府土地出让收入预计大幅下滑、城投债务融资约束难以明显放松背景下,这一增速实现可能性较低。

更重要的是,专项债7个百分点的理论贡献可能要“打折”。最近几年专项债项目资金使用效率持续低于预期,我们在此前报告《“六问”财政与基建》中分析过,“基建投资回报率下降”影响较大。此外,我们通过梳理部分新增专项债项目信息披露情况,发现两个问题需要关注。

一是不少新增专项债对应的是在建项目,项目开工或者融资时间早于专项债发行时间。这意味着部分专项债资金到位后,可能需要先解决项目遗留的“垫资”“工程款拖欠”等问题,能够形成的新增实物工作量大幅减少。二是新增专项债逐渐用于补充配套资金,无法带来增量资金来源。在专项债绩效管理趋严背景下,项目收益低必然导致配套融资“缺位”,因此地方政府不得不将专项债资金作为配套资金使用。

以2021年10月发行的江西省高质量发展债券(九期、十期、十二期)为例:项目融资最早始于2019年或2020年,总投资合计1668.3亿元中,用于符合条件重点项目资本金的专项债金额仅20亿元,资本金比例达到40.9%,专项债融资占总投资比例为39.6%,而作为配套资金的其他债务融资占比不足20%。

三、基建发力症结何在?

去年7月30日政治局会议可以看作本轮宽财政稳增长的肇始,会上强调“合理把握预算内投资和地方政府债券发行进度,推动今年底明年初形成实物工作量”。我们认为2022年面临的稳增长压力和基建发力需求和2019年存在较多共同点,因此2019年一季度基建表现具有重要的借鉴意义。

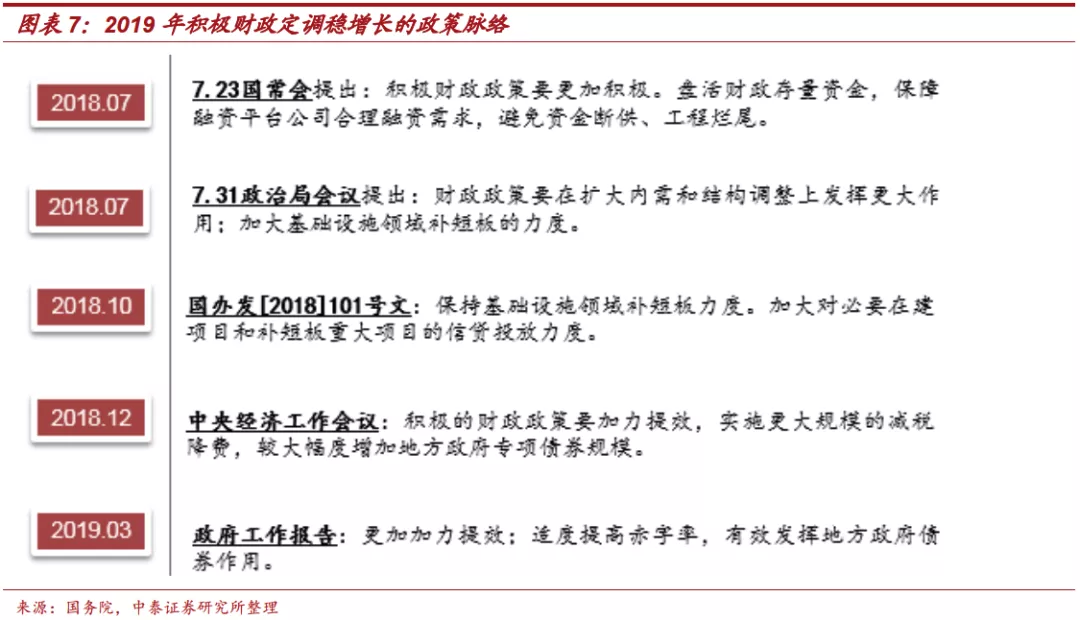

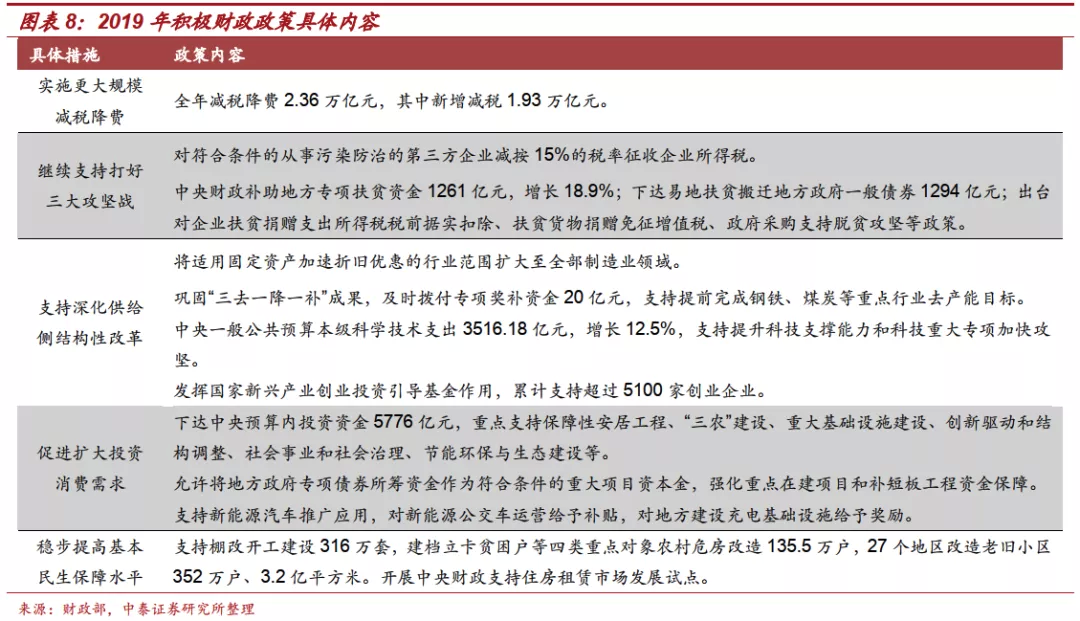

2018年经济增长“前高后低”,财政发力诉求上升。财政发力部署始于2018年7月23日国常会,之后不断强调对于基础设施领域的支持;2019年《政府工作报告》明确提出,积极的财政政策要更加加力提效。具体政策安排上,头等大事是“实施更大规模减税降费”,同时着力“促进扩大投资消费需求”,强化重点在建项目和补短板工程资金保障。

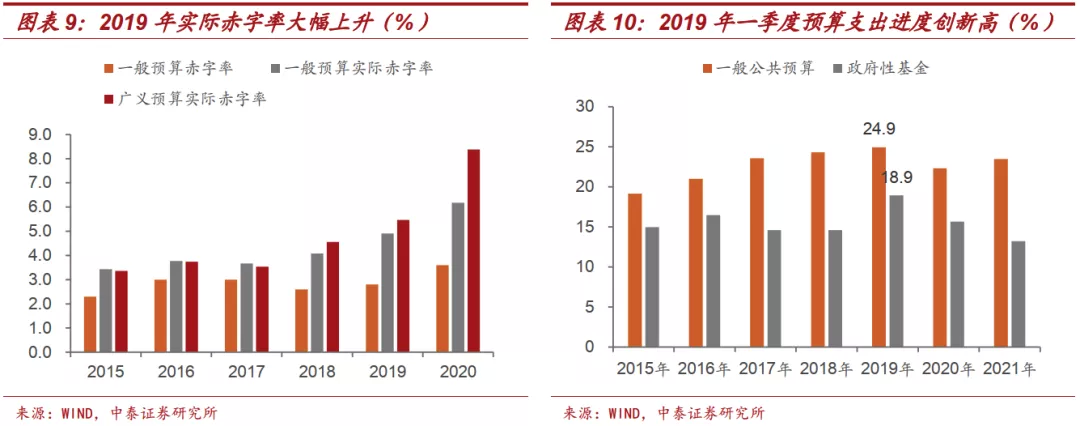

2019年财政发力体现在两个方面:一是财政支出强度提高,赤字率特别是实际赤字率大幅上升。2019年预算赤字率上升至2.8%,同时一般预算和广义预算实际赤字率分别达到4.9%和5.5%。二是支出进度加快,一季度“两本账”支出进度均创历史新高,分别达到24.9%和18.9%,专项债资金使用规模达到2018年同期的3.6倍。

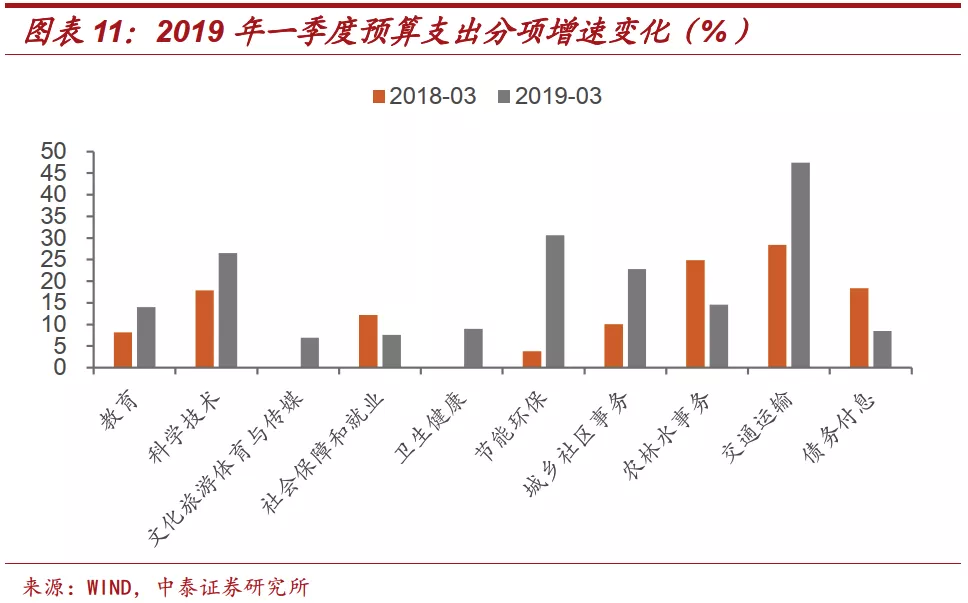

从预算支出角度看,2019年一季度基建相关支出增速明显回升。如城乡社区事务、交通运输等分项支出分别较2018年一季度回升12.8和19.0个百分点;节能环保支出增速接近30%;不过,农林水事务增速同比有所回落。

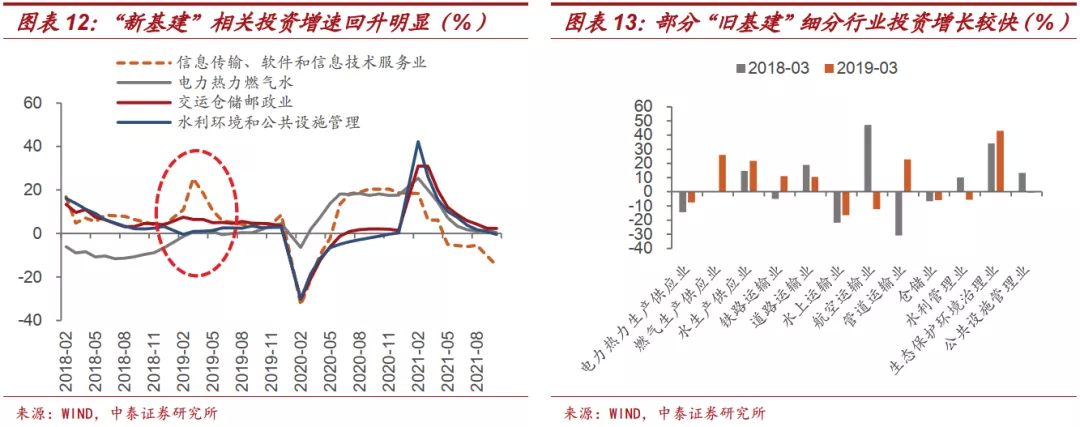

2019年基建发力存在结构性亮点。“旧基建”三大分项中,交通运输仓储业增速相对平稳,电力热力燃气水、水利环境和公共实施管理业并未明显改善。不过,亮点主要体现在“新基建”领域,如信息运输、软件和信息技术服务业2019Q1固投增速高达25.3%。另外,“旧基建”细分领域中,燃气生产供应业、水生产供应业、铁路运输业、管道运输业、生态保护环境治理业等增速明显回升。

基建发力托而不举,整体增速低于预期。尽管基建发力稳增长的需求迫切,但2019年一季度基建投资增速不足3%,除了受疫情冲击影响的2020年,仅略高于2012年,属于历史同期较低水平。此外,2012年基建发力效果逐渐显现,全年增速最终回升至两位数;而2019年全年增速仅略高于3%。

从结构上看,基建发力症结在于公共设施管理业。尽管燃气生产供应业、铁路运输业、管道运输业等投资增速弹性较大,往往成为基建发力的“亮点”,但由于规模较小,对于总体基建投资的贡献较小。从规模占比看,公共设施管理业、道路运输业和电力热力生产供应业等三个子行业影响较大,其中公共设施管理业投资占比超过36%,三者合计接近四分之三。2019年一季度道路运输业增速高达10.5%,但电力热力生产供应业和公共设施管理业分别同比下降7.6%和0.6%。

不考虑疫情带来的增速扰动,2018年以来占比最大的公共设施管理业增速明显回落并维持低位,可能和地方财政收支平衡难度加大、地方政府债务监管趋严有关。除非投融资模式出现大的创新改革,单靠预算资金或者专项债资金投入,可能无法有效拉动公共设施管理业投资增长,这也始终成为基建发力的症结所在。

四、总结

近期市场对于一季度基建投资增速的关注度较高,主要依据资金来源情况进行推算。2015年起,基建投资增速和资金来源增速明显背离,资金缺口主要和“各项应付款”科目有关,即项目方对工程施工方的资金占用。考虑到“各项应付款”造成的资金缺口将继续收窄,因此基于资金来源的测算方法可能存在明显高估。

1.2万亿资金不可能全部在一季度形成实物工作量。按照两年左右项目施工期平滑计算,乐观情况下,一季度专项债用于基建投资的资金规模将达到6421亿元,预计拉动基建投资7个百分点。但参考历史经验,最终的基建投资增速明显低于专项债的拉动作用,原因在于专项债资金占比最高时也只有25%左右,基建最终表现主要由占比75%的其他资金分项决定。

实际上专项债7个百分点的理论贡献可能还要“打折”。一是不少新增专项债对应的是在建项目,资金到位后可能需要先解决项目遗留的“垫资”“工程款拖欠”等问题,能够形成的新增实物工作量大幅减少。二是新增专项债逐渐用于补充配套资金,形成的增量资金来源有限。

2019年和2022年基建发力具有相似的背景和政策特征。2019年财政支出强度大幅提高,一季度支出进度明显,专项债资金使用规模达到2018年同期的3.6倍。不过2019年基建发力托而不举,整体增速低于预期,仅存在结构性亮点:如“新基建”领域,“旧基建”细分领域中的个别分项。

从规模占比看,公共设施管理业、道路运输业和电力热力生产供应业等三个子行业影响较大,其中公共设施管理业投资占比超过36%。2018年以来公共设施管理业增速明显回落并维持低位,可能和地方财政收支平衡难度加大、地方政府债务监管趋严有关。除非投融资模式出现大的创新改革,单靠预算资金或者专项债资金投入,可能无法有效拉动公共设施管理业投资增长,这也始终成为基建发力的症结所在。

总之,我们判断基建回升趋势虽然确定性较高,但对比2019年“更加加力提效”的表述,在“保证财政支出强度”前提下,增速回升高度可能低于预期,维持年度策略报告中全年基建投资增速3.5%的预测不变。受加快支出进度和专项债资金结转使用的影响,基建节奏前高后低,一季度增速可能略高于5%,达到10%的可能性较低。

五、风险提示

经济下行压力上升倒逼地方政府债务监管大幅放松,基建投资增速超预期。

本文编选自中泰证券李迅雷金融与投资,分析师:周岳、肖雨,智通财经编辑:杨万林