智通提示:

花旗重申蒙牛乳业(02319)为行业首选,目标价看高至57.8港元,管理层预计今年息税前利润率同比增长超过50个基点。

小摩指,中国原材料行业需求在21Q4回落至近十年前水平后,估计今年基建需求有望改善,看好内地钢铁及水泥行业。

瑞银认为,敏实集团(00425)目前估值较A股上市同业折让逾50%并不合理,因新能源车零件等业务对总收入贡献与同行一致;并预计2021-24年盈利年复合增长率为26%。

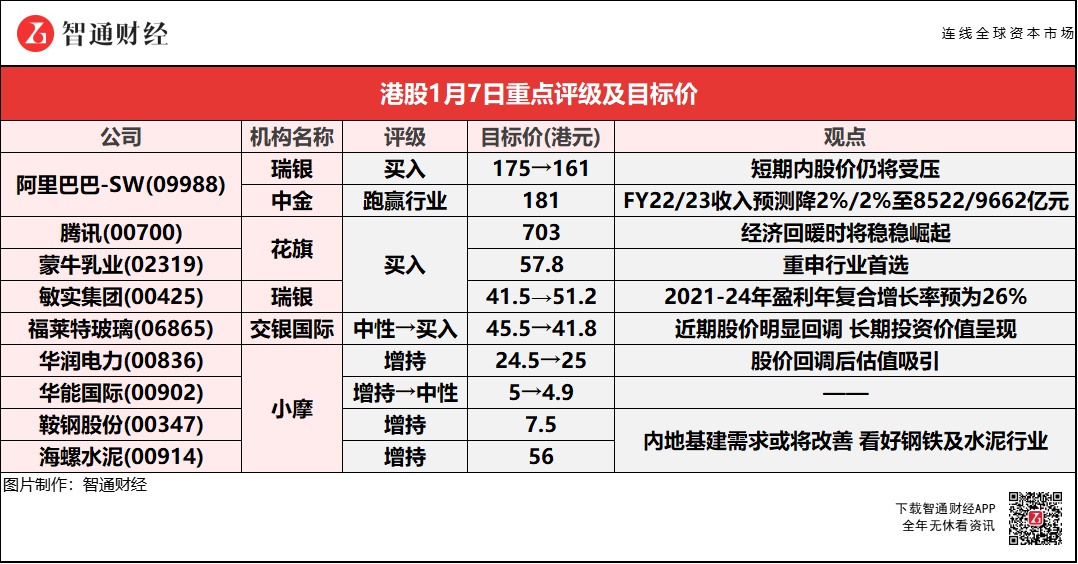

瑞银认为,阿里巴巴-SW(09988)截至去年12底季度的客户管理收入(CMR)放缓,短期内股价或仍将受压。

阿里巴巴-SW(09988)股价连续两日反弹 累涨超12%

瑞银:维持阿里巴巴-SW(09988)“买入”评级 目标价降至161港元

瑞银将阿里巴巴-SW(09988)目标价由175港元降至161港元,目前的投资周期下,加上潜在的分拆和或从外部融资,公司相对于同业表现将有所改善。报告中称,根据国家统计局及最近数据显示,内地截至去年12月底季度的电商商品交易额(GMV)增长已经放缓,下调对电商整个行业的预测。对于阿里巴巴,瑞银认为其截至去年12底季度的客户管理收入(CMR)放缓,短期内股价仍将受压。

中金:维持阿里巴巴-SW(09988)“跑赢行业”评级 目标价微降至181港元

中金将阿里巴巴-SW(09988)目标价下调3%至181港元,对应2022财年非通用准则市盈率25倍(公司目前交易于16.7倍2022财年非通用会计准则市盈率),有50%的上涨空间,基本面的承压已被市场充分预期。并预计集团FY3Q22收入同比增11%至2451亿元人民币,低于市场预期3%;预计调整后EBITA将同比降29%至436亿元人民币,低于市场预期,主要由于国内消费需求疲软,以及云和跨境电商增速放缓。同时,由于国内外电商业务和云业务短期承压,分别小幅下调FY2022和FY2023收入预测2%和2%至8522亿元和9662亿元,基本维持FY2022非通用准则盈利预测1357亿元,下调FY2023非通用准则盈利预测3%至1532亿元。

花旗:维持腾讯(00700)“买入”评级 目标价703港元

花旗研报中称,近期参加了腾讯(00700)2022年虚拟微信公开课Pro,当中了解了更多有关小程序、微信及微信支付的发展。尽管在疲软和对广告定向的监管趋严的情况下,腾讯无法避免缩减广告预算,但整体基本面保持不变,尤其是随着微信功能的不断增强和内容生态系统的整合。该行表示,愈来愈多的时尚消费品牌通过小程序直接为用户提供产品和服务,通过小程序连接的快消品消费者数量在过去一年增长了81%,借助小程序和微信群实现增长的社区团购业务交易用户同比增长2.33倍,每用户平均订单数增长49%。在商场和购物中心方面,97%的商场都开通了微信小程序,取代传统柜台收款,实现线下消费记录数字化,带动增量业务。进入2022年,微信小程序将加强分析能力和物流工具,为品牌合作伙伴提升用户消费体验。

花旗:重申蒙牛乳业(02319)为行业首选 目标价57.8港元

花旗维持蒙牛乳业(02319)“买入”评级。报告提到,根据蒙牛乳业管理层的说法,去年销售增长符合其同比增长14%至16%的目标,息税前利润率与2019年相比表现稳定。公司的目标是在今年实现销售额同比增长11%至13%,息税前利润率同比增长超过50个基点。

瑞银:重申敏实集团(00425)“买入”评级 目标价调高23%至51.2港元

瑞银指就收入而言,敏实集团(00425)将成为全球最大的电池盒公司之一,并偏好其平衡的客户组合和全球布局,以及预计其可维持毛利率,预计2021-24年盈利年复合增长率为26%,股本回报率将从2021年的12%上升到2024年的18%。该行认为,公司目前估值较A股上市同业折让逾50%,是不合理的,因为其新能源车零件等业务对总收入的贡献与同行一致。未来潜在的股价催化剂包括新的订单公告、芯片短缺缓解、铝价下跌以及发行A股于科创板上市的进展。

交银国际:上调福莱特玻璃(06865)评级至“买入” 目标价降至41.8港元

交银国际上调福莱特玻璃(06865)评级主因近期股价明显回调,呈长期投资价值;但调低2021年每股盈利预测6%,上调2022-23年盈利预测1%,基于长期竞争加剧,以及今年预测市盈率27倍估值,目标价相应下调。公司早前宣布,拟以不超过36.5亿元人民币现金收购石英岩矿采矿权,该行认为,此行动将明显降低石英砂采购成本及运费,加强成本优势。但组件价格上涨压制光伏装机需求,拖累光伏玻璃价格在10月以来传统旺季下跌17%。去年行业部分新产能也延迟投产。

小摩:上调华润电力(00836)目标价至25港元 华能国际(00902)评级降至“中性”

小摩将华能国际电力股份(00902)评级由“增持”下调至“中性”,目标价由5港元降至4.9港元,预期可能于1月发布盈利预警,市场或下调对其去年盈测,以及面对燃煤资产减值开支。同时,予华润电力(00836)“增持”评级,目标价由24.5港元上调至25港元,指出在近期回调后润电估值较可再生能源同业有约20%折让。

报告中称,中国内地火电企业过去一年股价累升一倍,对比同年国企指数下跌26%,现时对电力公司看法转为更具选择性。然而,仍然看好华润电力,虽然可再生资产潜在分拆相关进展令人失望,股价预期在短期内可能会出现区间波动,但认为在2021财年业绩后将出现一个良好入市机会,因为次季或出现电价上涨及煤炭价格下跌。此外,中期看好发电企业五个发展趋势,包括电价上调、燃料成本受控、碳排放配额保持宽松、储能成本上升,以及绿色电力市场具盈利上行空间。

小摩:內地基建需求或将改善 看好鞍钢股份(00347)及海螺水泥(00914)等

小摩重申鞍钢股份(00347)“增持”评级及目标价7.5港元;维持海螺水泥(00914)“增持”评级及目标价56港元;重申中国建材(03323)“增持”评级,目标价由13.3港元降至13港元。

报告中称,中国原材料行业需求在2021年第四季回落至近十年前(2011年)水平后,估计中国内地今年基建需求改善,看好中国内地钢铁及水泥行业,并预计上季表现跑输的紫金矿业(02899)及中国铝业(02600)今年营运表现可望追上。同时,看好宝钢股份(600019.SH)、鞍钢股份、海螺水泥及中国建材,可受惠中国内地对原材料需求正常化趋势,兼且估值已处于历史低位,指今年迎来吸引的切入点。