智通财经APP获悉,国信证券发布港股&海外投资策略报告称,美国加息节奏的不确定性,将会带来全球股市短期的振荡。但当美债收益率没有突破2021年的高点之前,依然保持对美国经济与股市的乐观。港股通南下资金去年12月份累计实现了407亿元人民币的净流入,港股修复的力量正在凝聚,互联网板块也开始企稳。进入新年,国信证券对港股的走势乐观,预期以恒生科技为代表的科技龙头将会逐渐迎来修复行情。上调港股的评级至“超配”,建议关注恒生科技、绿电、电信运营商、金融、半导体、部分低估值消费股。

正文:

美国:通胀预期快速升温

加息预期剧烈变化,从一次至三次

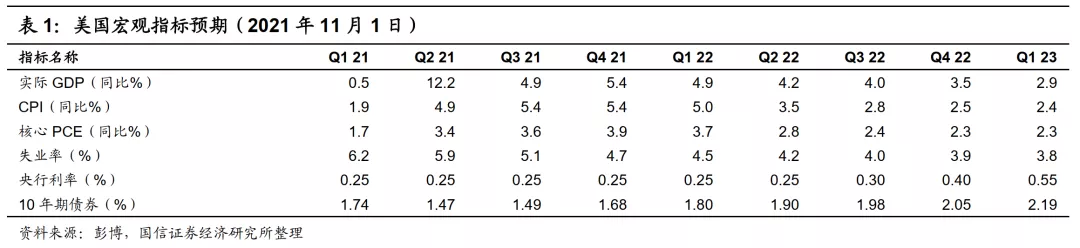

时隔两个月,美国通胀水平超预期上行,我们将当下的美国宏观经济指标较2个月之前做一对比:

比较数据的差异,有几个值得关注的重点:

1. GDP增速继续下调。对2022年的GDP展望,由两个月之前的增长3.4%,下调至3.3%;

2. 通胀继续上修。对于2022年各个季度的通胀预期,由5.0/3.5/2.8/2.5,上调至6.3/4.8/3.9/2.8;

3. 失业率的预期乐观。对2022年年底的失业率预期由3.9%下修至3.6%;

4. 加息预期明显。时隔2个月,加息预期从一次(央行利率0.4)调整到3次(央行利率0.75);

5. 国债收益率微幅下调。市场预期2022年各个季度的10年期国债收益率从1.8/1.9/1.98/2.05下调至1.71/1.85/1.95/2.04,这显然受到了Omicron在全球蔓延,对宏观经济增速预期放缓的影响。

6. 何时加息?市场预期2022年的Q2开始第一次加息(央行利率0.4),较2个月之前提前了1个季度。由于:第一,市场有预期效应,对加息的反馈可能早于实际加息的时间;第二,如果通胀继续超预期,不排除加息预期将继续攀升(无论是加息次数还是首次加息的时间)。对于这个时间窗口我们牢记于心,因为它可能是带来A/H股2022年上半年波动的一个关键力量。

为什么本轮美国的通胀较难控制?

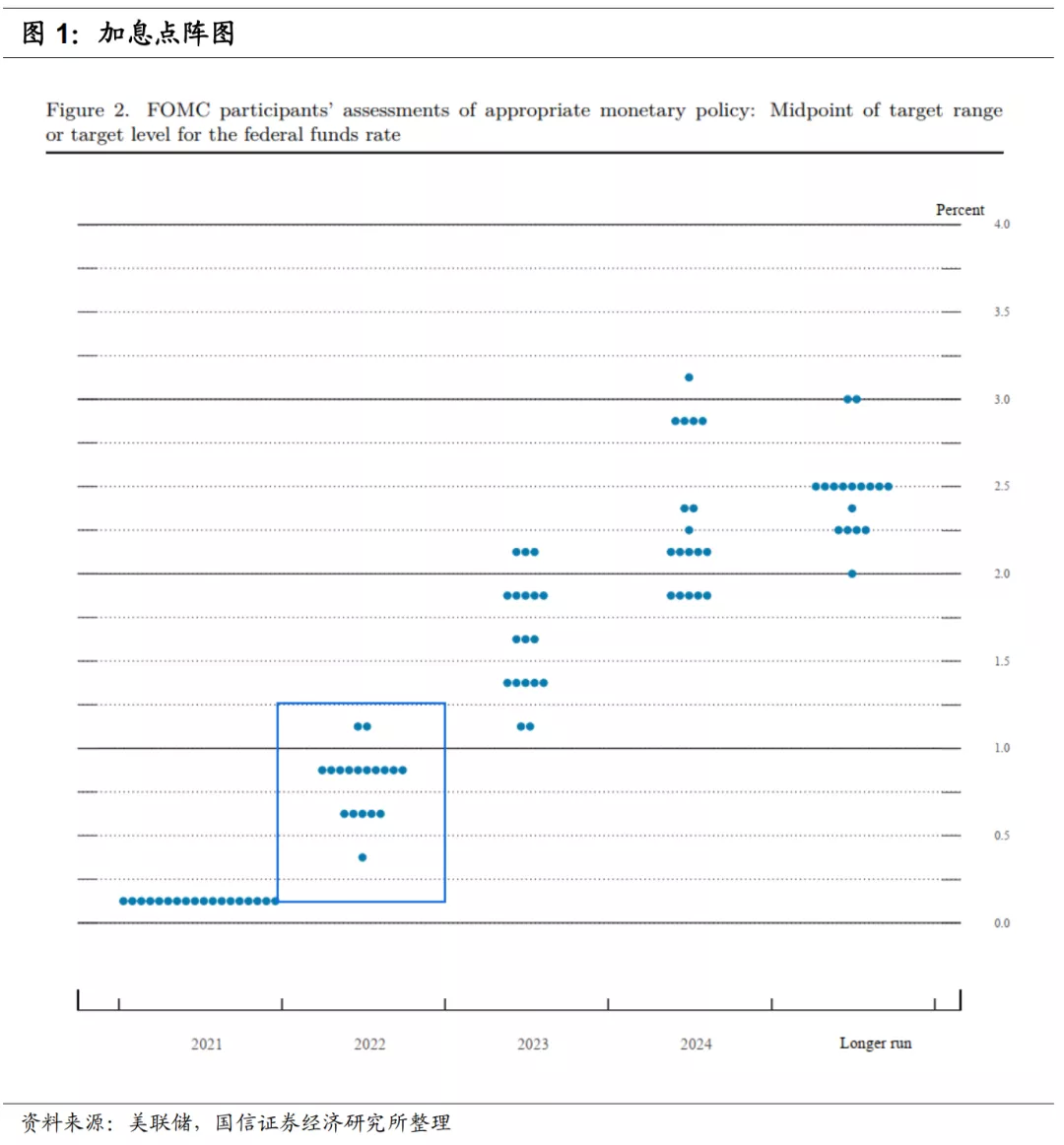

对于本轮通胀的压力,大致可分解为两个部分:一是由原材料上涨所驱动的,另外一部分是由劳动力成本驱动的。

由原材料上涨这部分驱动,我们认为2022年的压力将逐渐减轻,并在年度策略报告中《智能时代的启航》对大宗商品周期做一说明:2022年在Q1左右的时间,是全球大宗商品上升周期的终结,在Q1之后的绝大多数时间中,大宗商品将逐步回落。

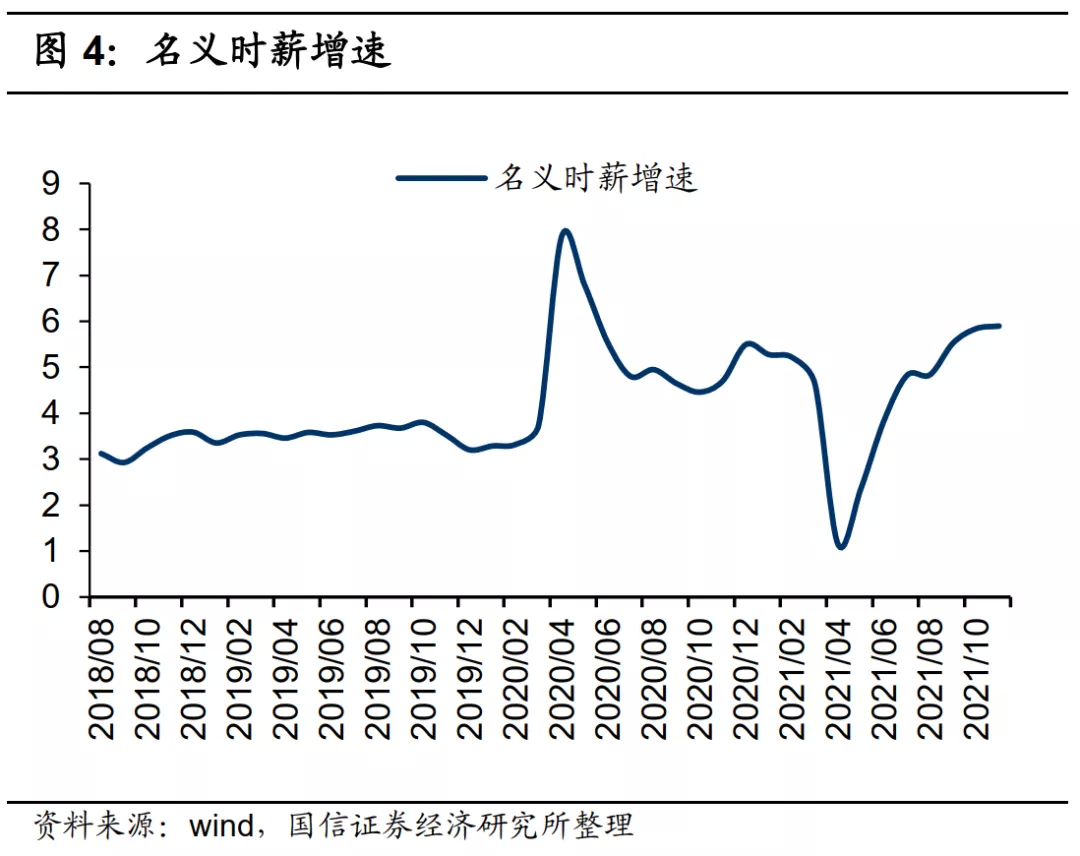

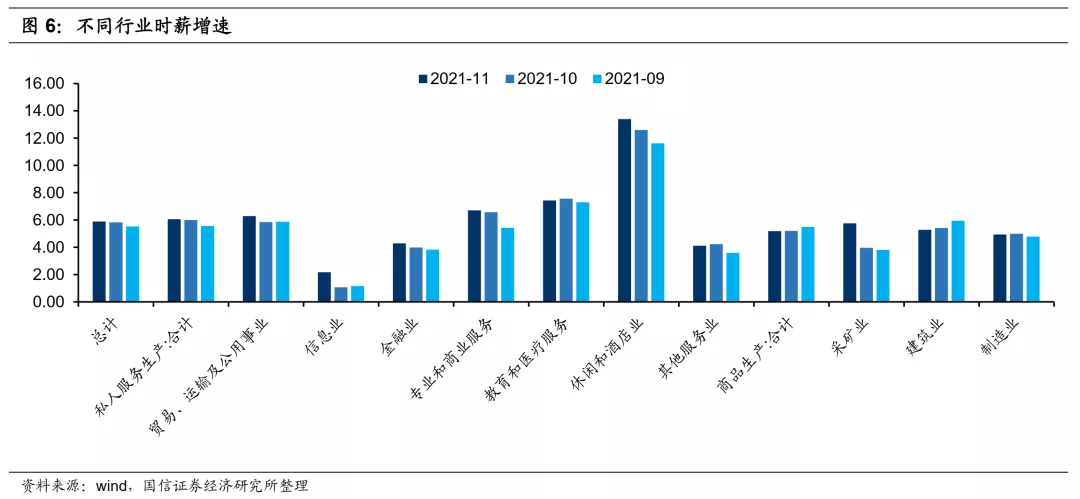

但是针对劳动力成本驱动这部分,我们认为它将持续成为美国通胀走高的压力。

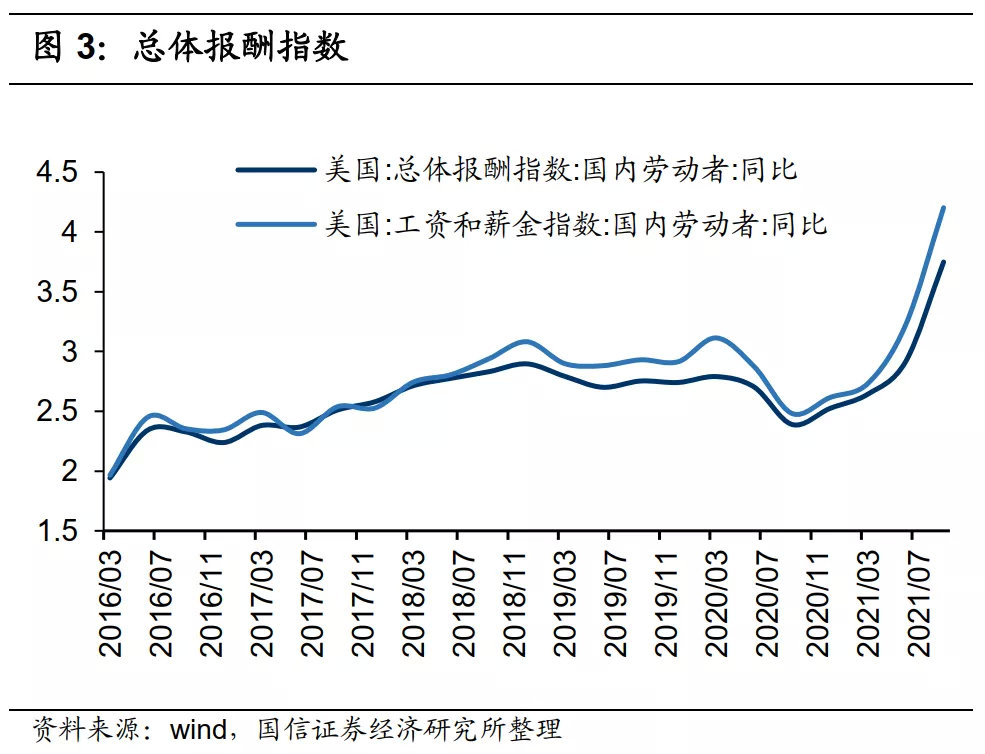

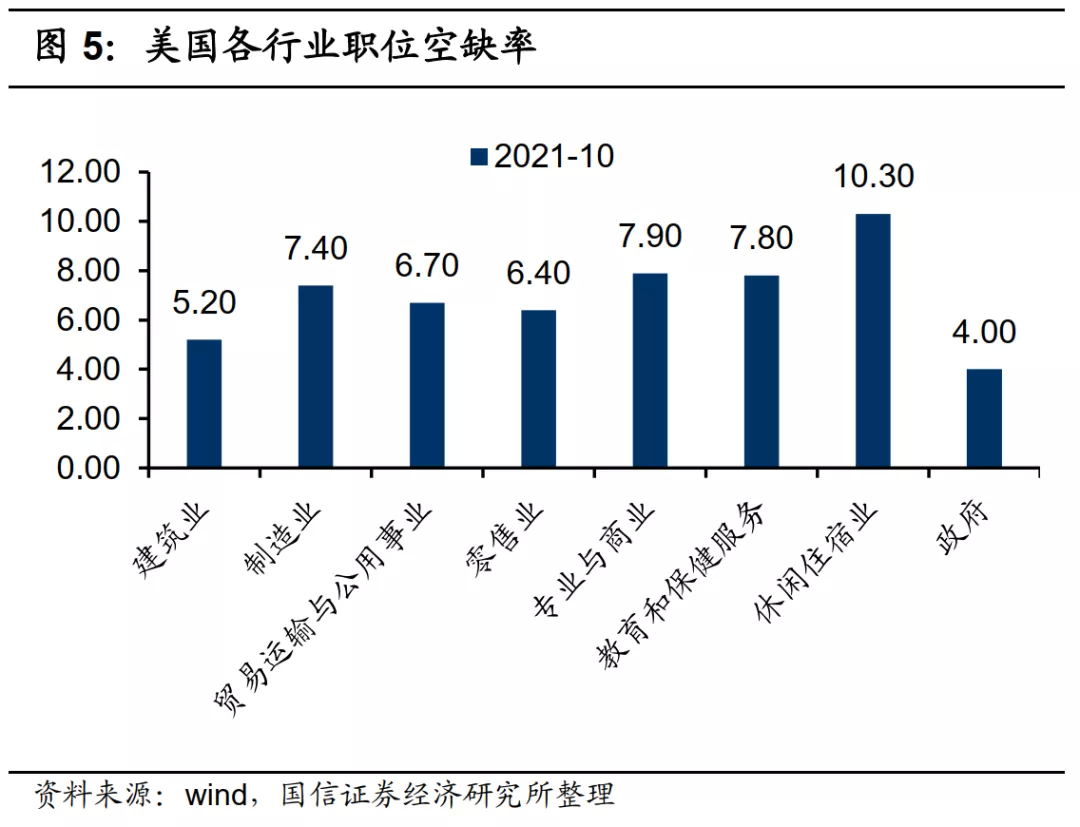

从月度数据来看,美国当下的职位空缺率已经到了新高,而另一方面,美国总体报酬指数的同比涨幅也创了新高。在2021年下半年开始,美国各地州政府逐步取消了对于民众的补贴,鼓励他们回流到劳动力市场中,然而除了新冠疫情的影响,在我们《11月港股投资策略》中研究的美国港口与货车司机劳动力短缺,背后是劳动力人口老龄化的问题凸显,类似于这部分高年龄劳动者手上有一定的存款,回流工作的意愿不足。因此,总体报酬的快速提升,并未真正解决职位空缺率的压力。

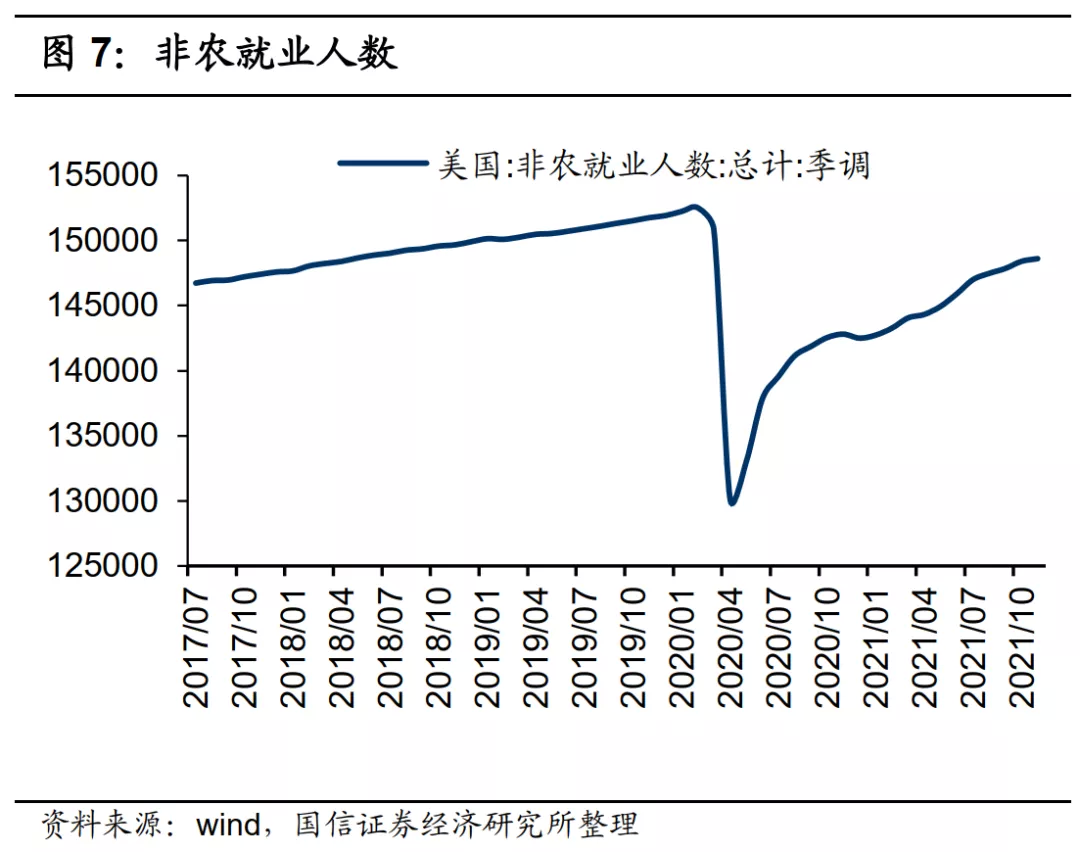

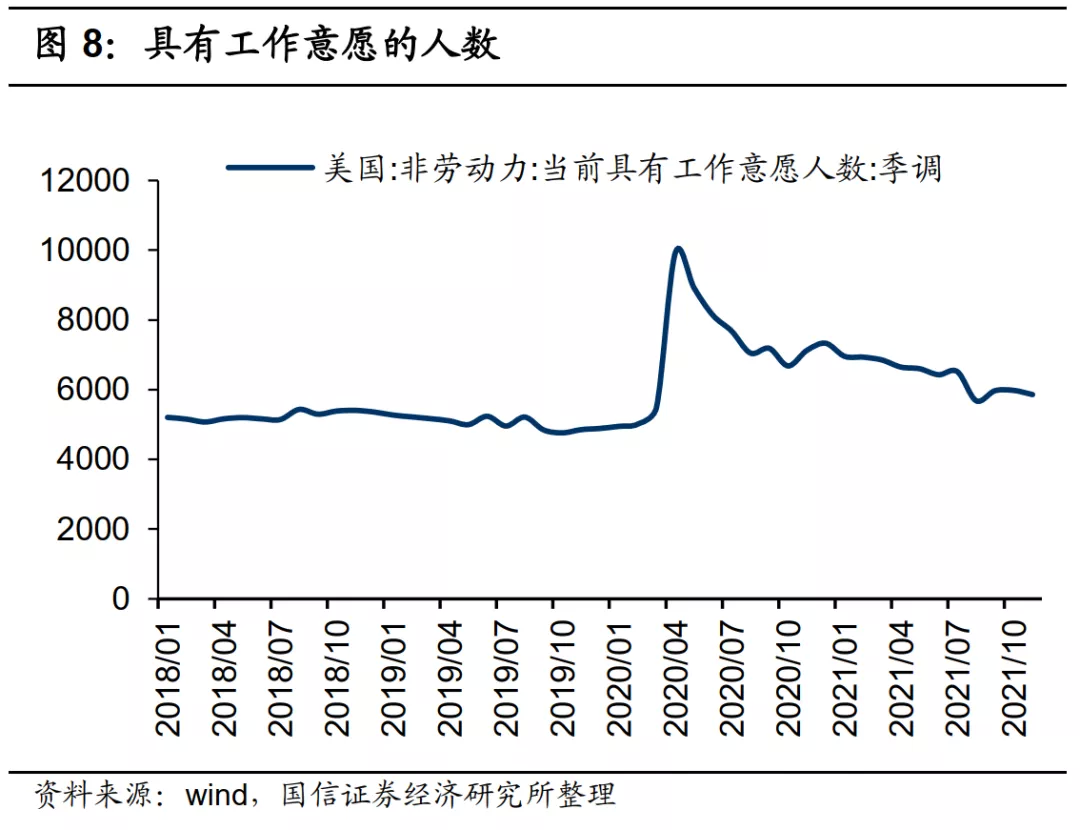

于是,当下的情况变成了:一方面,美国劳动者较疫情前的高点尚有400万的差距,而当前具有工作意愿的人数已经接近了疫情前的水平,且下降趋势非常明显。

从以上观察可得到,源自工作意愿不足而导致的劳动力成本的快速提升,或将继续困扰美国的劳动力市场,而劳动力成本上升,推动的通胀上行的担忧依然存在。

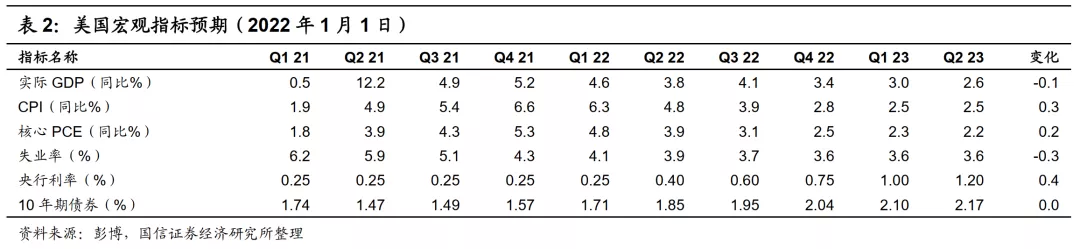

预期加息三次,会不会依然保守了?

港股今年疲弱,A股目前不少板块估值较高,我们思考它们2022年上半年的走势的时候,必然要思考一个节奏:如果美国加息提前,这是否会对A/H两个市场产生一定的影响?(尽管我们在年度报告中分析,2022年上半年的资金面是不错的)比如回顾2021年的春节后引发的一个多月的A股、港股的下跌,就是由美债收益率的突然飙升所诱发的。

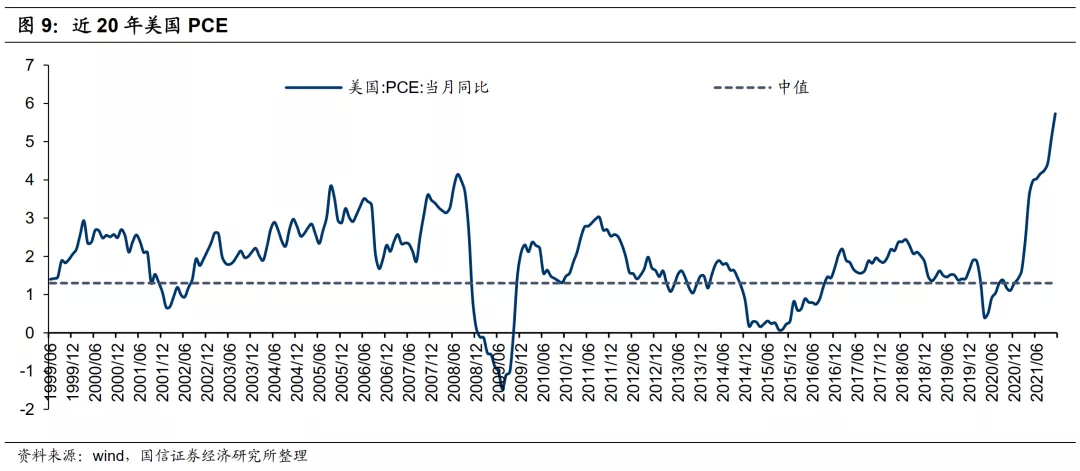

观察近20年美国的PCE,当前的水平超越了图中的任何时刻。达里奥在最近接受21世纪采访时表示:“我预计会多次加息,直到对股市产生负面影响为止。当我查看股票收益率和利率之间的差异时,也就是股票收益率与债券收益率的关系,我看的是短期利率与长期利率的关系。我认为,在停止加息之前,美联储可能会加4到5次,这是它会做的。这是具有政治敏感性的。我们现在正处于政治年,明年11月将有中期选举。所以,在接下来的一年里,我认为,会有一种敏感性,要确保利率不会升高得太快以致打乱经济。所以,我预计,在初期,利率会相对缓慢上升。因此,可能还会有更多的通胀压力,并在接下来的一年中进行更艰难的权衡。”

小结:中期的拐点依然关注美债收益率

我们对美股的判断是加大波动。

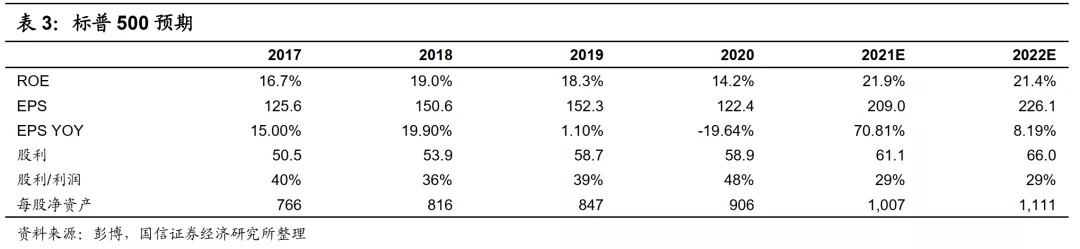

2021年,美股的EPS增速是70%,这比较容易用高速的盈利增速来对冲估值的波动。进入到2022年,市场预期利润增速为8%,当然,这不排除可能的上修,但是我们认为经历了一年多的业绩不断上修,继续上修的幅度即便有,也不会很大。

而估值的波动从历史经验上看,加息仅是影响预期的变化,而估值最终的锚定,在国债收益率上。

所以,当美债收益率没有突破2021年的高点之前(我们在年度报告中多次阐述1.9-2.0%这里是个敏感区间),我们依然保持对美国经济的乐观。但无疑,加息将会带来全球资本的反向流动与各个股市短期的振荡。

因此,即便2022年上半年在港股修复过程中,偶尔遇到了美股因加息导致的股市快速回落,进而港股似乎修复之路会阶段性受阻,我们依然建议积极做多。故而,将该种走势当成一种上行的波动,而战略性做多港股,是我们最终的建议。我们之所以在该时间里谨慎地讨论如上问题,也是对疫情、加息等诸多外部变量充分吸收,而遇到波动而不至于表现得过于意外。

A股:社融拐点已经出现

消费缓慢恢复,房地产的复苏节奏仍需观察

进入2021年Q3,德尔塔病毒的影响开始显现,Q4的奥米克戎使得全球疫情升级,在此大背景下,客运量受到了明显的冲击,零售的复苏也相对缓慢。

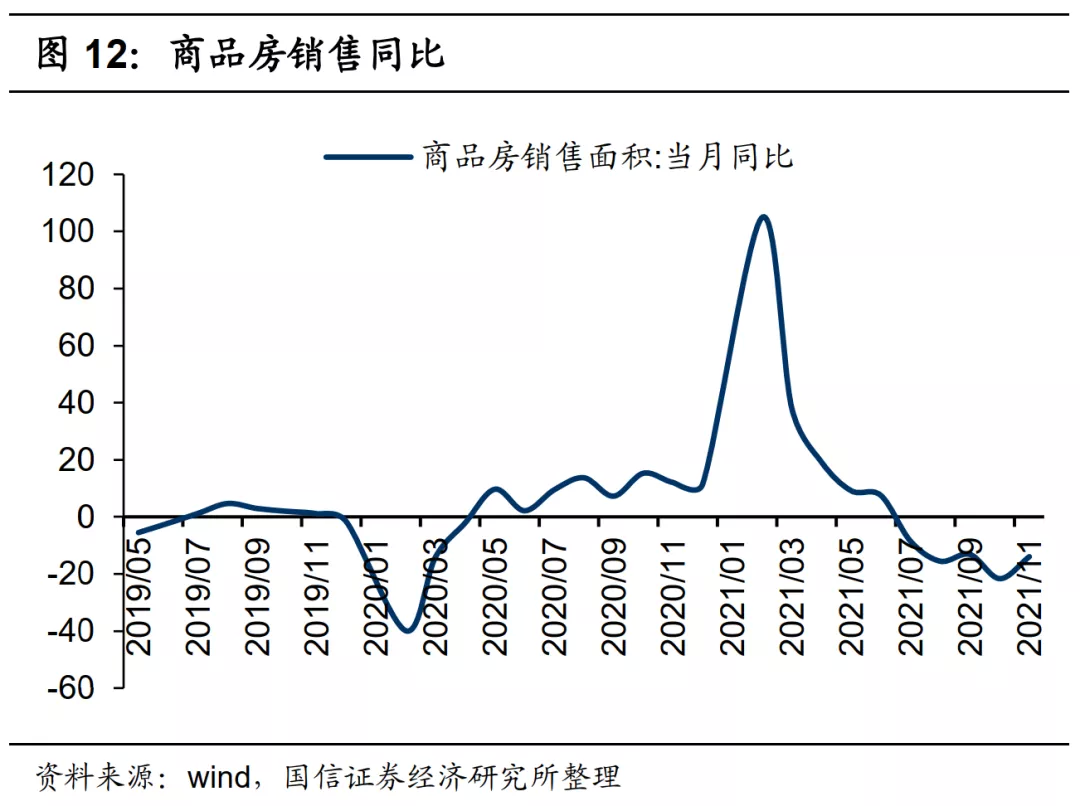

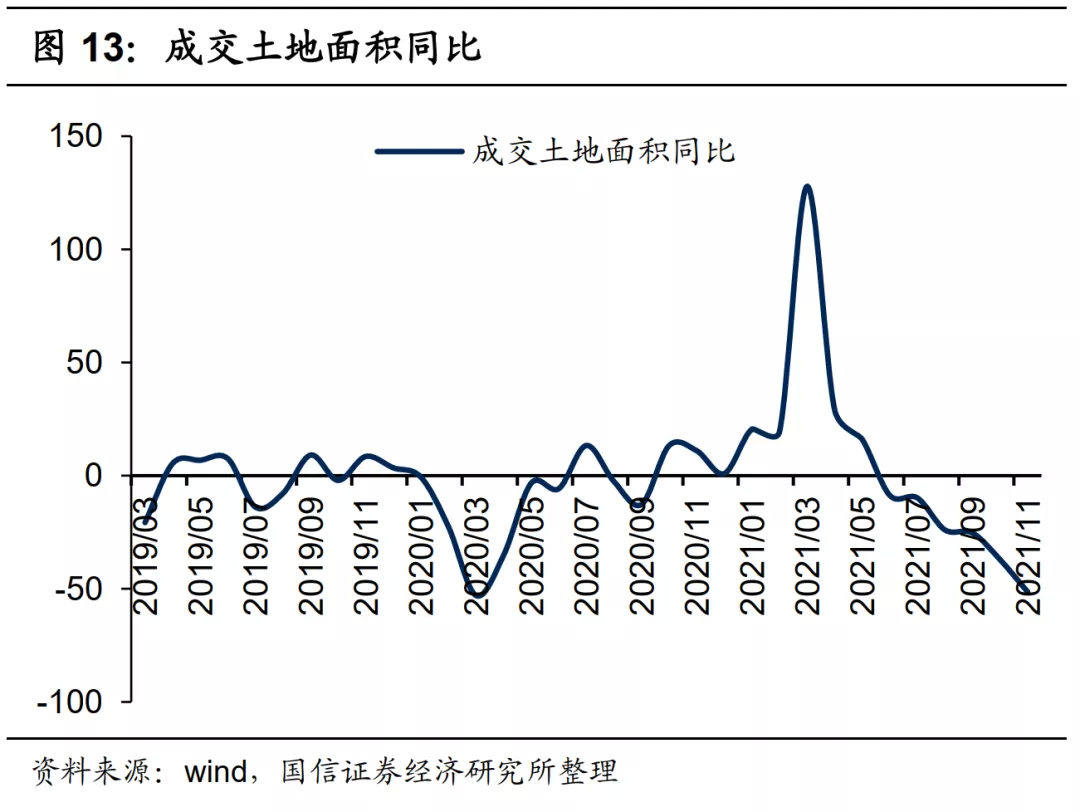

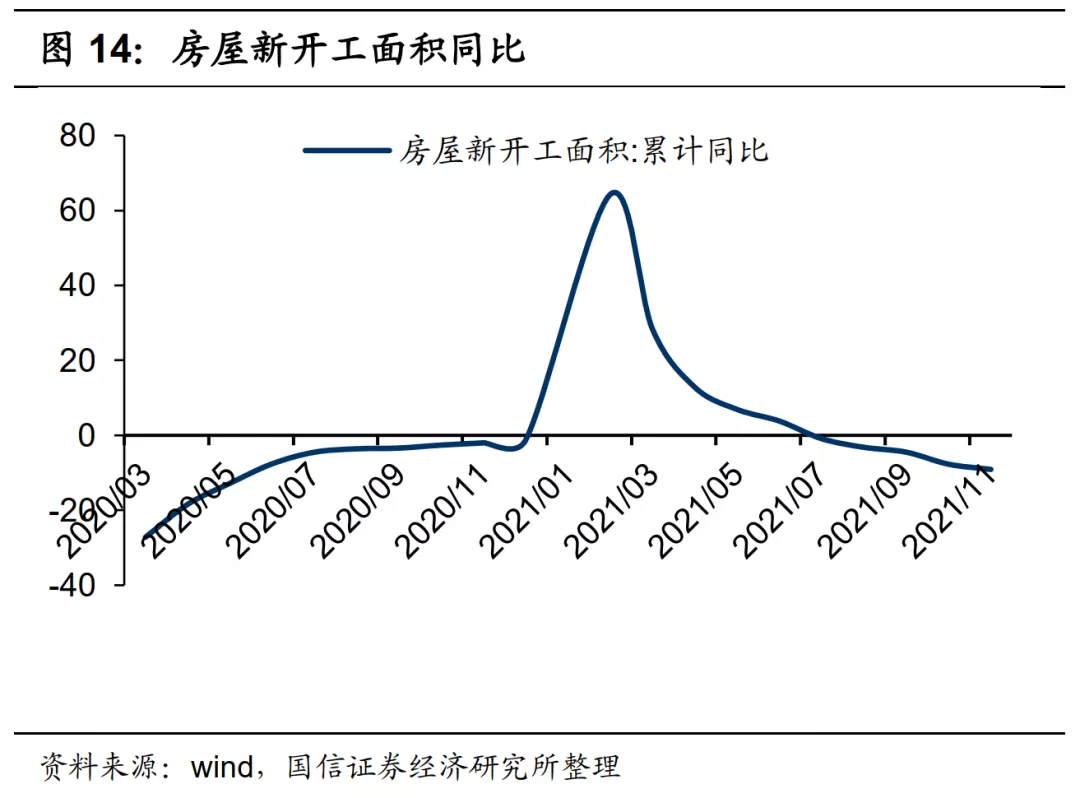

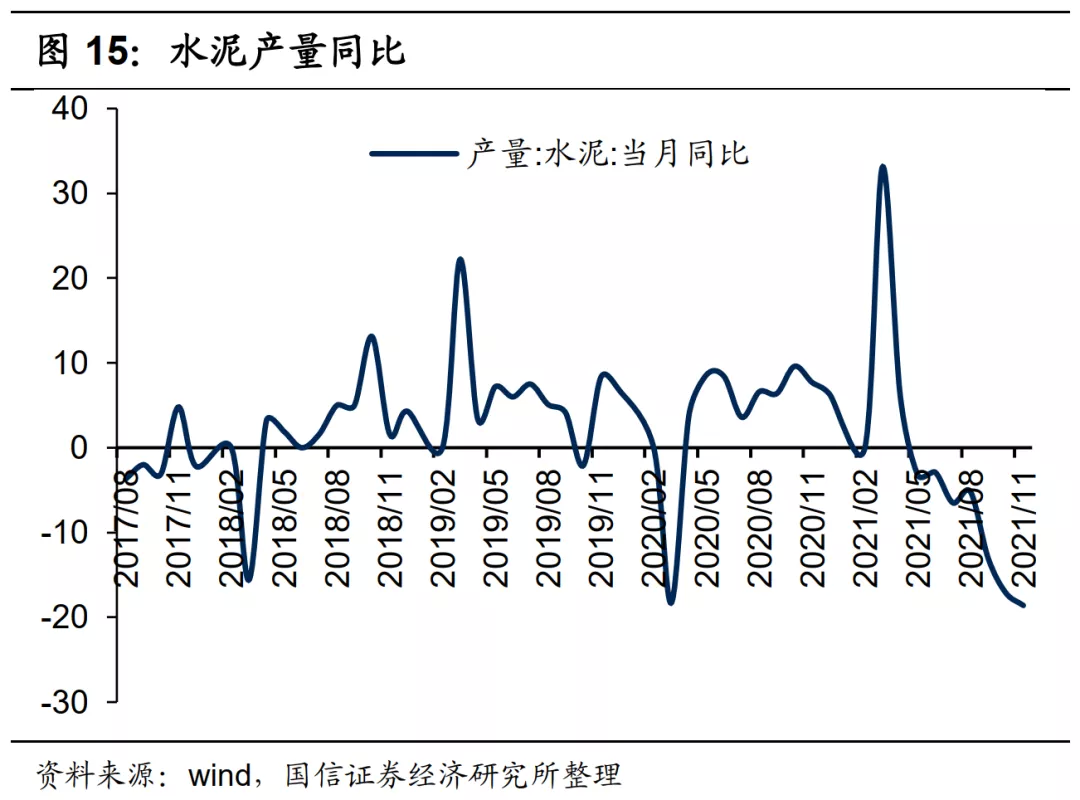

尽管商品房销售同比下降趋势似乎已经触及最低点并开始企稳,但土地成交面积同比依然较差,新开工同比、水泥产量同比均尚未出现清晰的拐点,反映出房地产边际放松后,其复苏节奏仍需要观察。

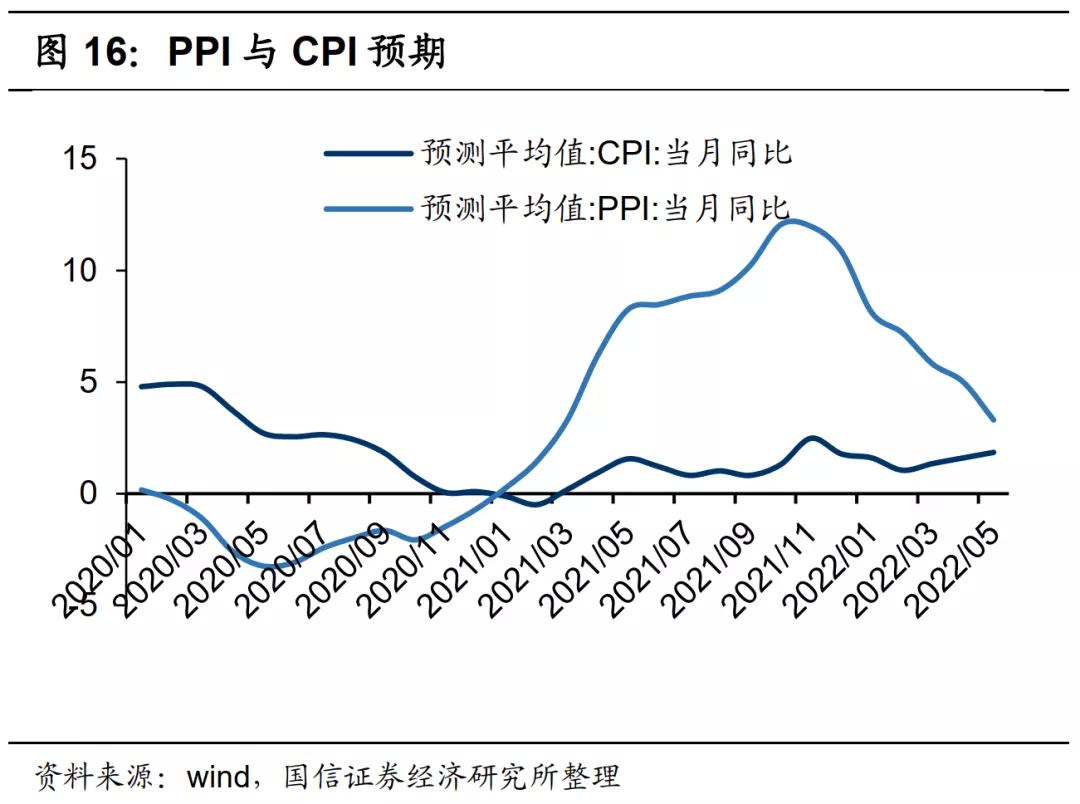

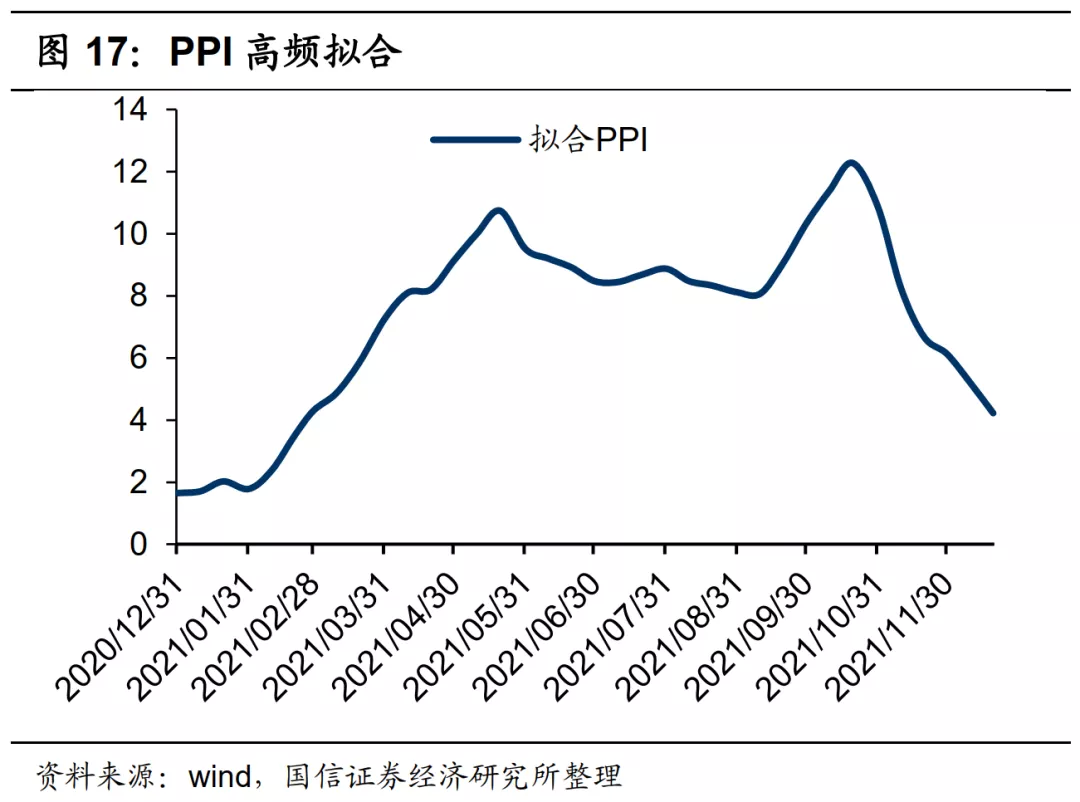

PPI高位加速回落

市场对于PPI的预期是12月份在10.8%的高位水平徘徊,然后在未来的几个月逐渐下行。我们的高频数据跟踪则显示:PPI在12月份回落的速度将超市场预期,大约在9.0附近。

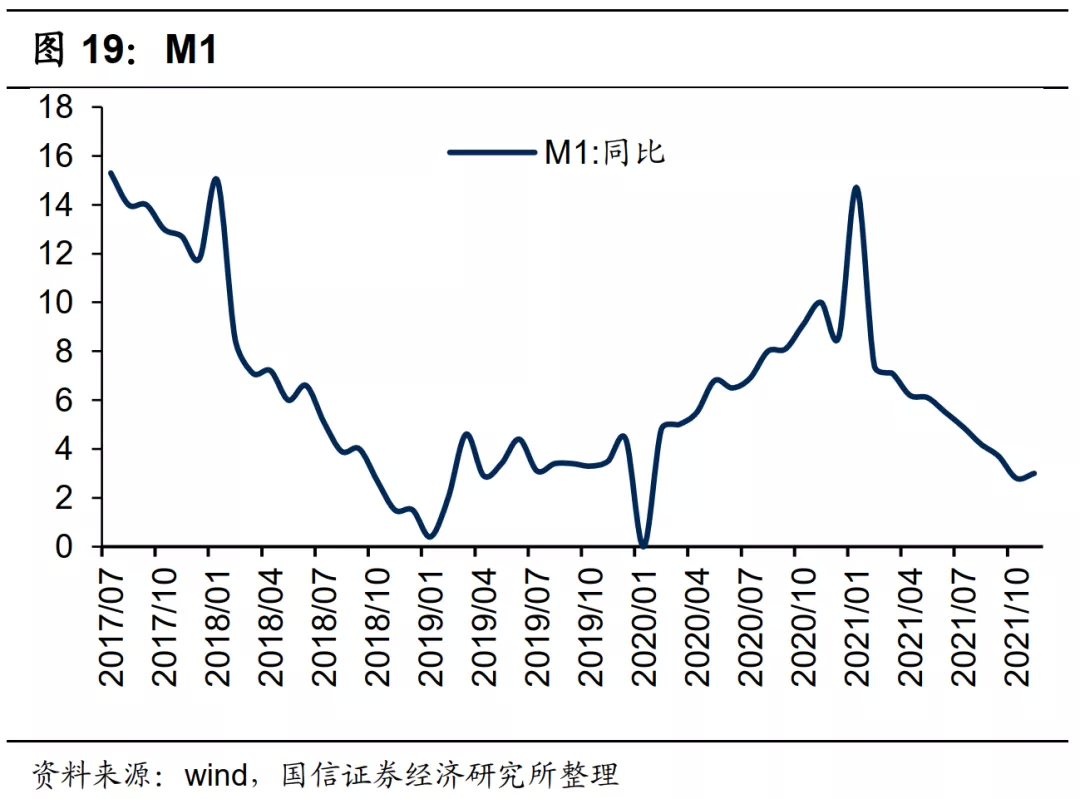

社融的低点已经出现,2022年上半年资金面宽松

我们分析一下对接下来几个月的一些经济指标的看法。首先,中央经济工作会议“2022年经济工作要稳字当头、稳中求进”的要求,市场对2022年“稳健的货币政策要灵活适度,保持流动性合理充裕”是有所期待的。

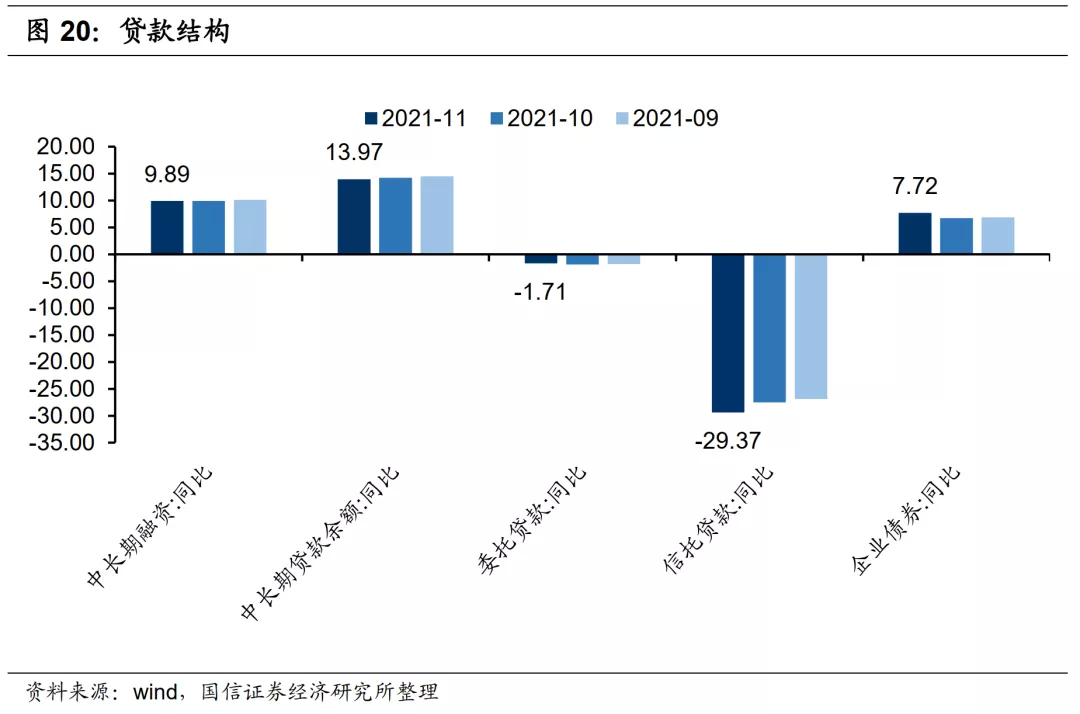

在9、10连续两个月社融的触底,11月开始上行,叠加房地产的边际放松以及对于2022年部分地方债提前下达,未来几个月社融应走上了反转的趋势中。

目前,企业的中长期融资还在下行,稳住的主要是企业债券与短期票据,代表实业的中长期信心依然有待恢复。

外资加速流入

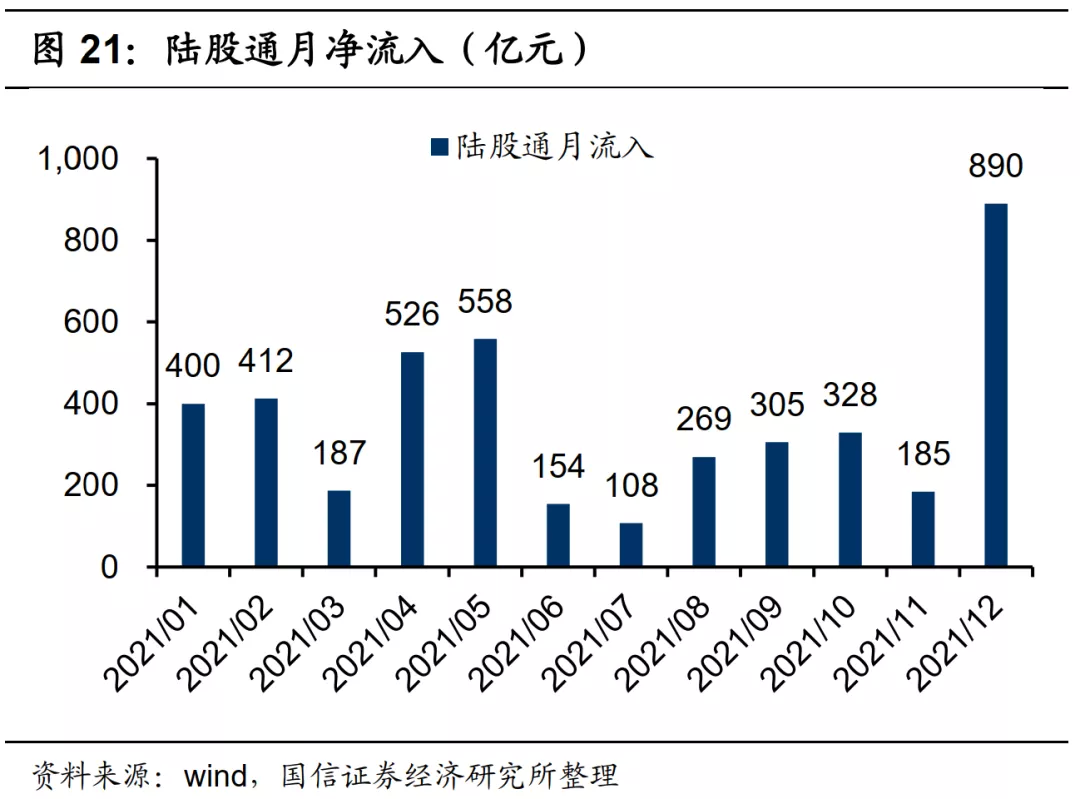

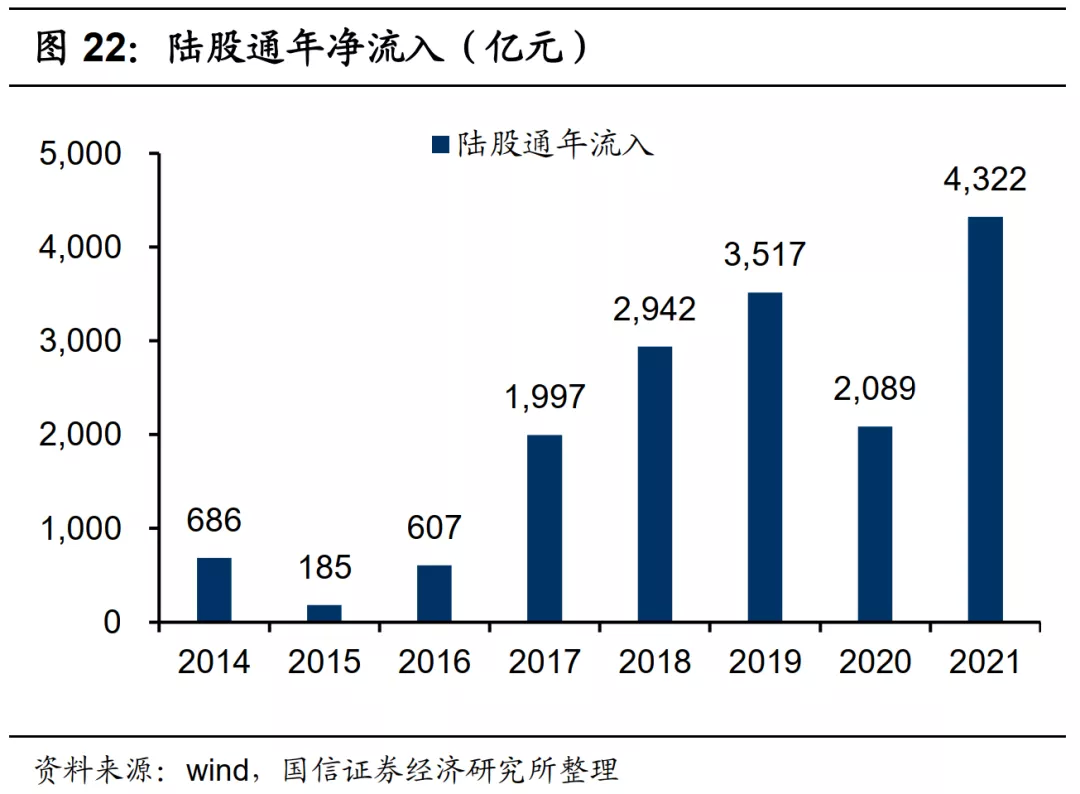

2022年,陆股通合计净流入4322亿元,创历史新高。其中在12月份,净流入A股高达890亿元,创本年新高,也创历史单月流入新高。说明:1、长期看,外资对A股的影响逐渐增强;2、短期看,外资并未受到加息预期的影响而放缓流入A股。

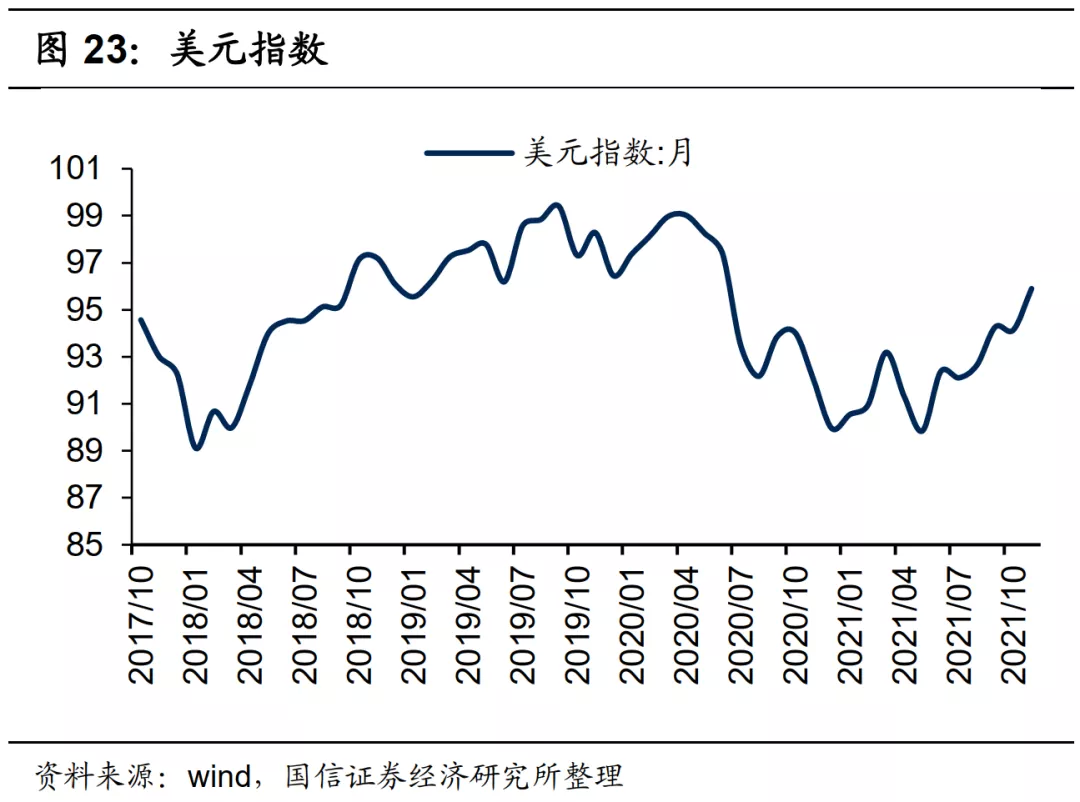

从美元指数今年触底反转来看,人民币并未跟随其走势,这客观上说明外资对中国经济的预期较美元指数对手端(欧洲、日本等)更佳。原因可能是多方面的:其一,中国疫情控制得全球最好,经济恢复有韧性;第二,本轮中国宏观杠杆控制得最佳,未来政策游刃力度更大。

因此,我们倾向于将未来几个月的情形看作是:流动性宽松下的对经济企稳的期待中,一方面,外资+国内流动性合计的力量是宽松的;另一方面,房地产、消费的压力犹在,恢复的节奏需要观察。

在这样的背景下,现金流稳健估值不高的一些标的如恒生互联网、电信运营商、基建等可做防御式配置;另一方面,元宇宙、氢能、专精特新、芯片半导体、军工、新能源、智能化等长期主义赛道的小市值公司,也可能受到资金的关注。而在最近两年获得了巨大超额收益的大市值赛道公司,可能会因为估值偏高,而存在阶段性消化其估值压力的可能。

港股:修复季的来临

港股通南下加仓坚决

12月的恒指微跌0.3%,在全球股票市场中依然排名居后,逊于上证指数2.1%,深成指0.4%,以及标普4.4%的表现。2021年,恒指下跌14.08% ,港股通下跌12.53%,港股通中位数下跌5.79%。

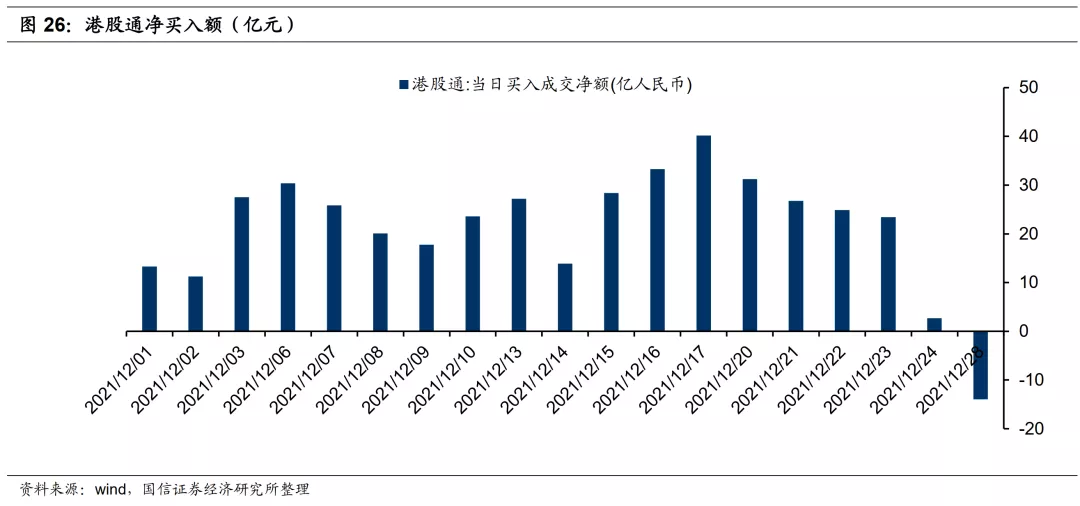

但如果观察港股通南下资金12月份累计实现了资金407亿的净流入,为2021年排名第三的月份(仅次于1月、2月),这说明在资金面的角度,港股修复的力量正在凝聚。

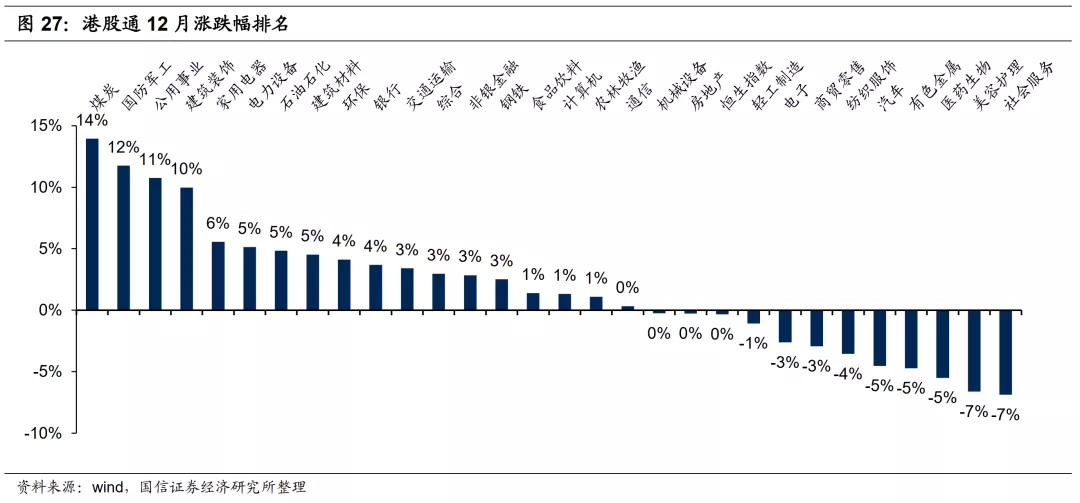

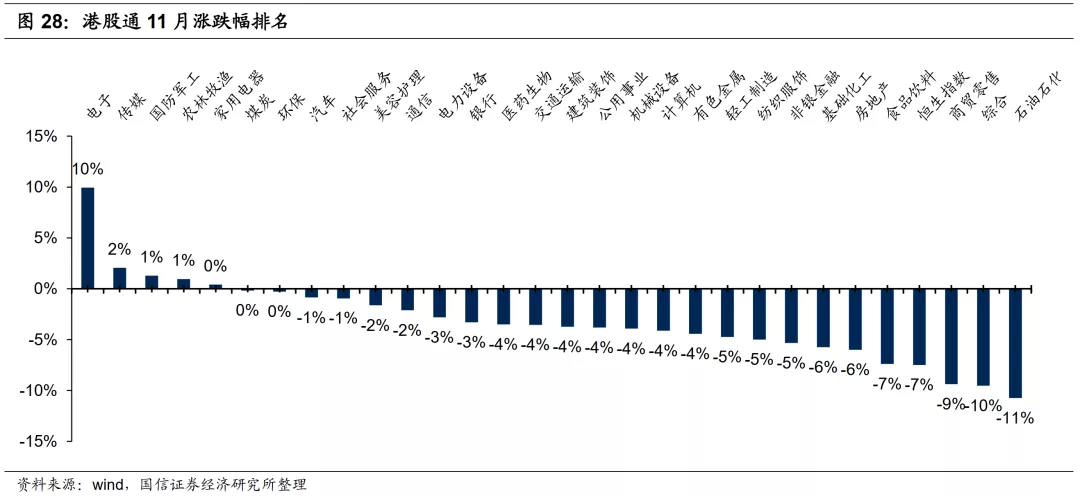

氢能、军工、绿电、基建、新能源保持强势

12月份与11月份不同,11月份是所有的行业普跌。12月份过半的行业录得了正收益。其中煤炭、军工、公用事业、建筑装饰、家用电器、电力设备、石油石化、建筑材料取得了5%以上的正收益。氢能、军工、绿电、基建、新能源这几个方向依然是市场认可度较高的板块。

跌幅居前的为社会服务、美容护理、医药生物、有色金属、汽车、纺织服装,因此可以看出,消费的认同度还有待提升。

值得一提的是,金融(银行、非银),食品饮料,计算机处于第二梯队,获得了正收益。尤其是计算机,它已经拒绝下跌,反映出恒生科技未来可能会成为港股修复的生力军。

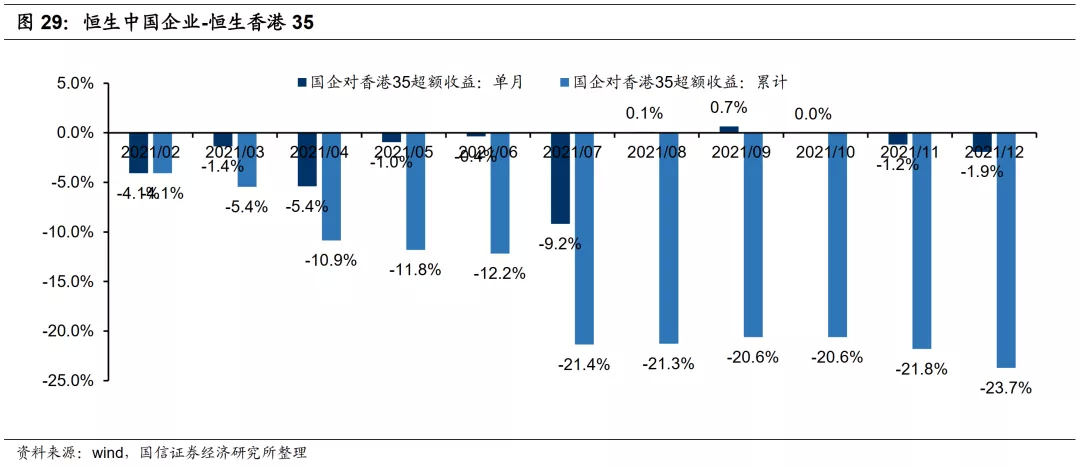

一年以来,恒生国企指数大幅跑输本地股。全年国企指数累计跑输本地股23.7%,且在12月份,累计负超额收益达到了最大,短期来看,国企指数的反转仍然处在左侧位置。

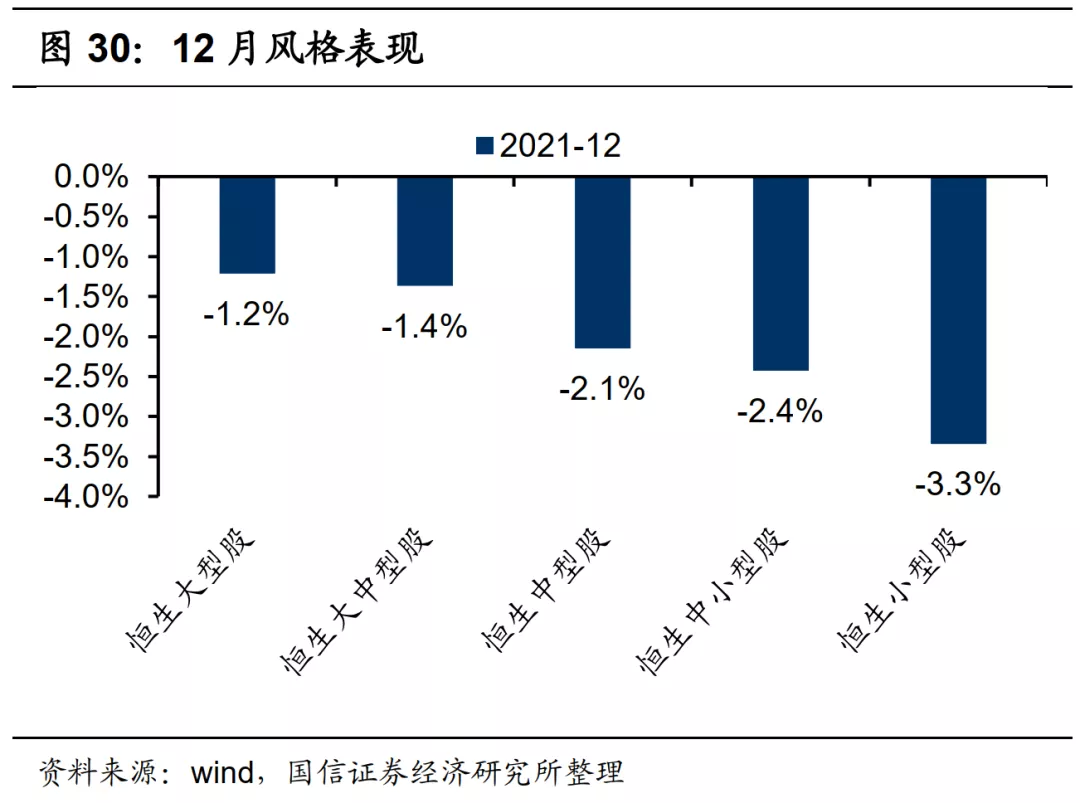

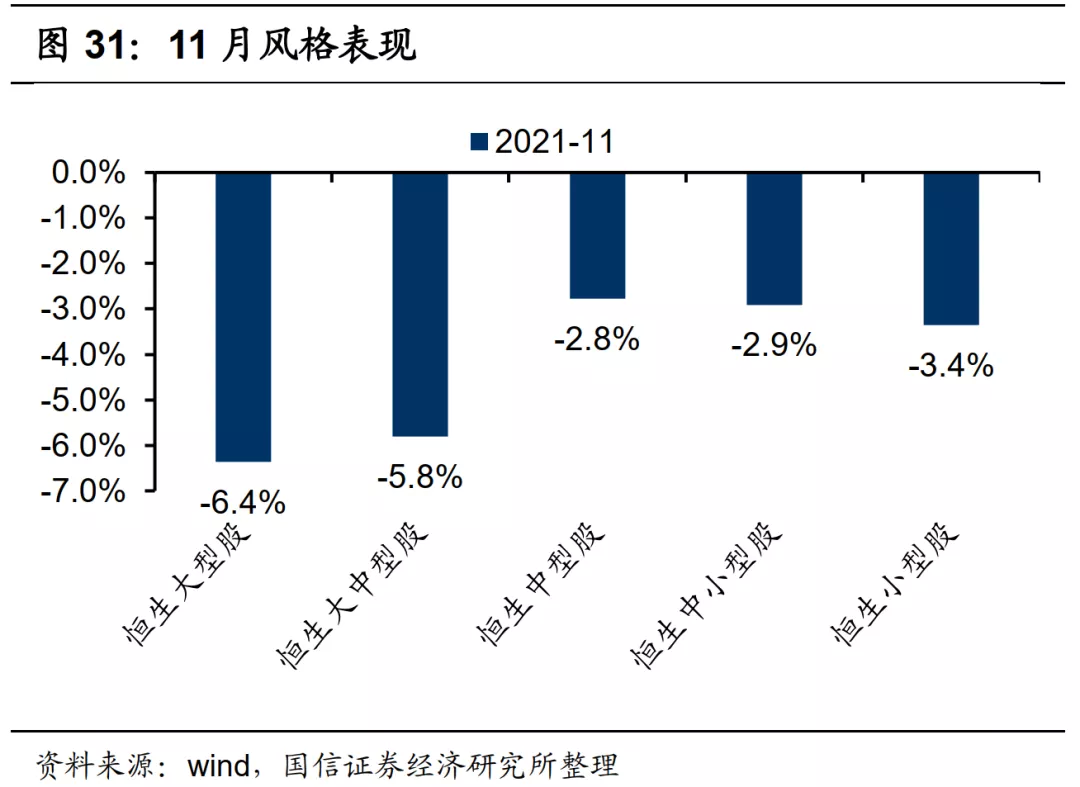

大型股开始略优于中、小型股

大市值开始略占优。同11月表现不同的是,11月的大市值风格下跌幅度更大,而12月份大市值下跌幅度小于中、小市值。这也暗示了指数有见底的征兆。

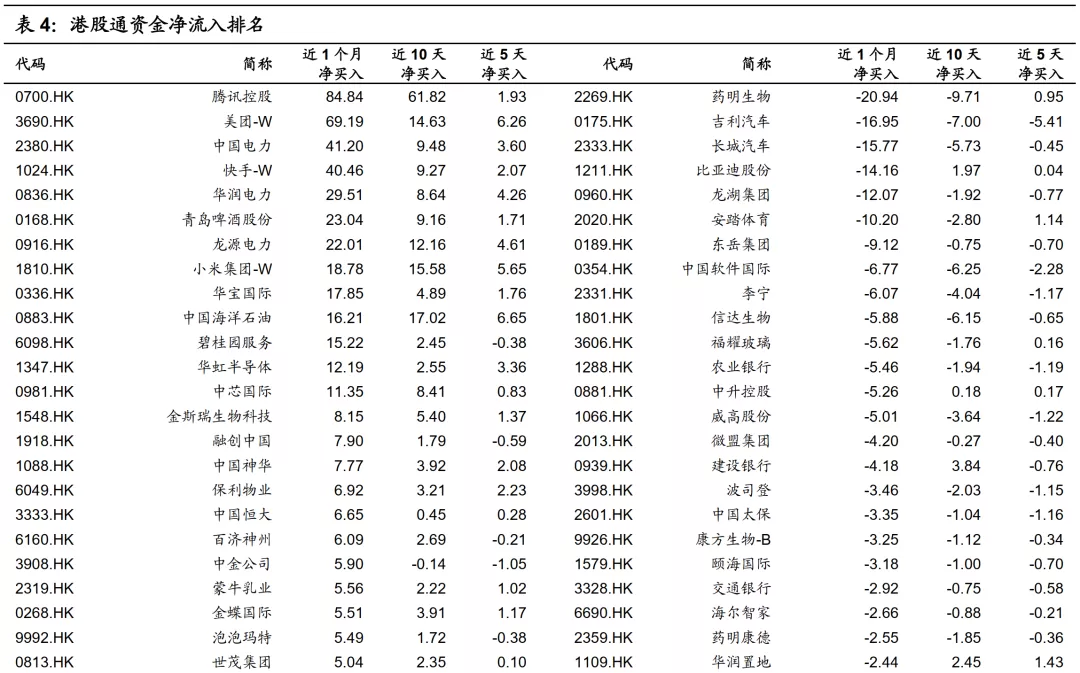

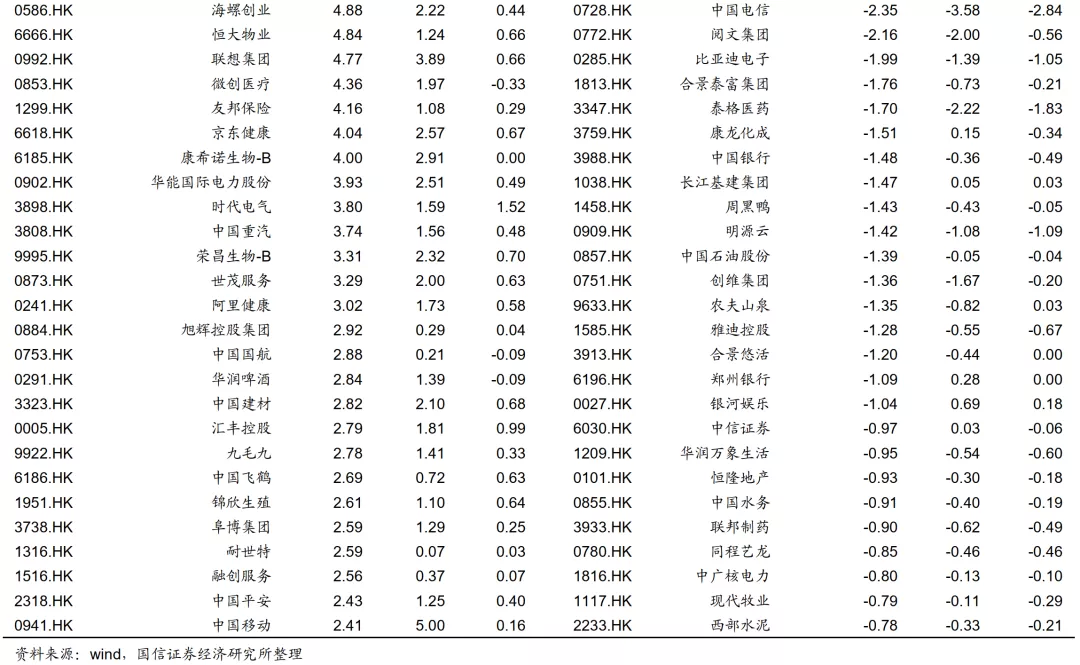

内资在过去的一个月中,净买入最多的板块:

1、互联网:如腾讯控股、美团、快手、小米集团、金蝶国际等;

2、绿电:中国电力、华润电力、龙源电力;

3、芯片:华虹半导体、中芯国际;

4、房地产龙头及物业:碧桂园服务、融创中国、保利物业、中国恒大、世茂集团、恒大物业等;

5、部分消费股:青岛啤酒、蒙牛乳业、华润啤酒、九毛九、中国飞鹤、锦欣生殖;

6、部分医药股:百济神州、康希诺、荣昌生物;

7、部分金融:中金公司、友邦保险、汇丰控股、中国平安;

净卖出最多的板块:

1、部分医药股:药明生物、信达生物、威高股份、康方生物、药明康德、泰格医药、康龙化成;

2、汽车:吉利汽车、长城汽车、比亚迪股份、福耀玻璃、中升控股;

3、纺织服装:安踏体育、李宁、波司登;

4、金融:农业银行、建设银行、中国太保、交通银行、中国银行、郑州银行等。

总体来看,互联网、绿电、芯片、消费共识度较高,医药、金融存在板块内部的分化,房地产存在内资、外资看法的分化,汽车、纺织服装短期不佳。

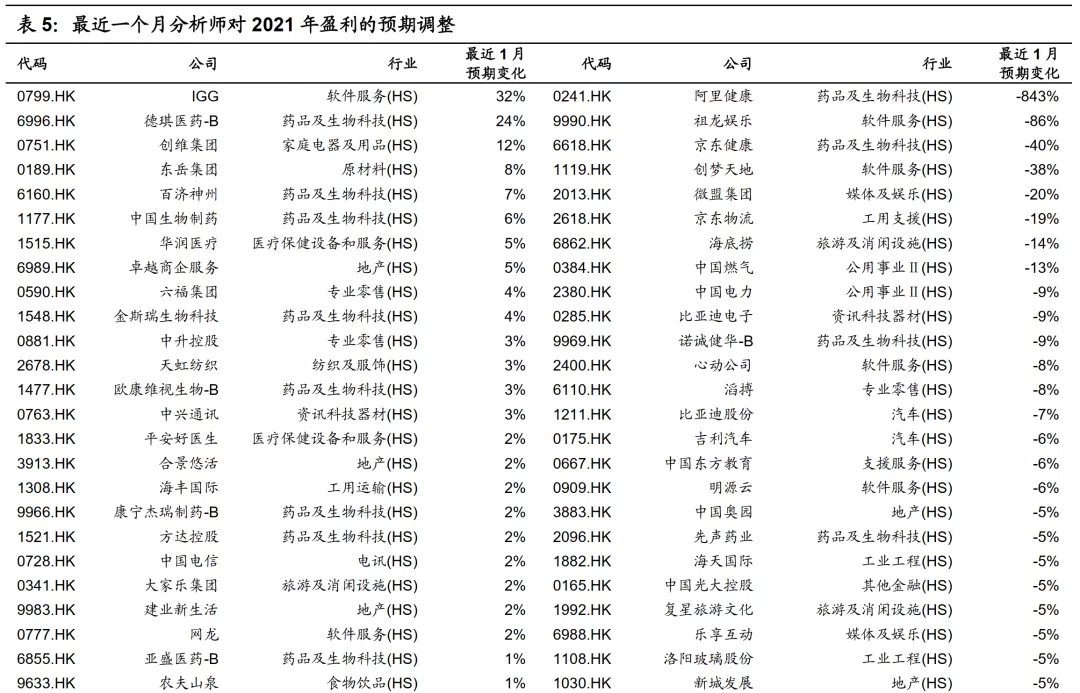

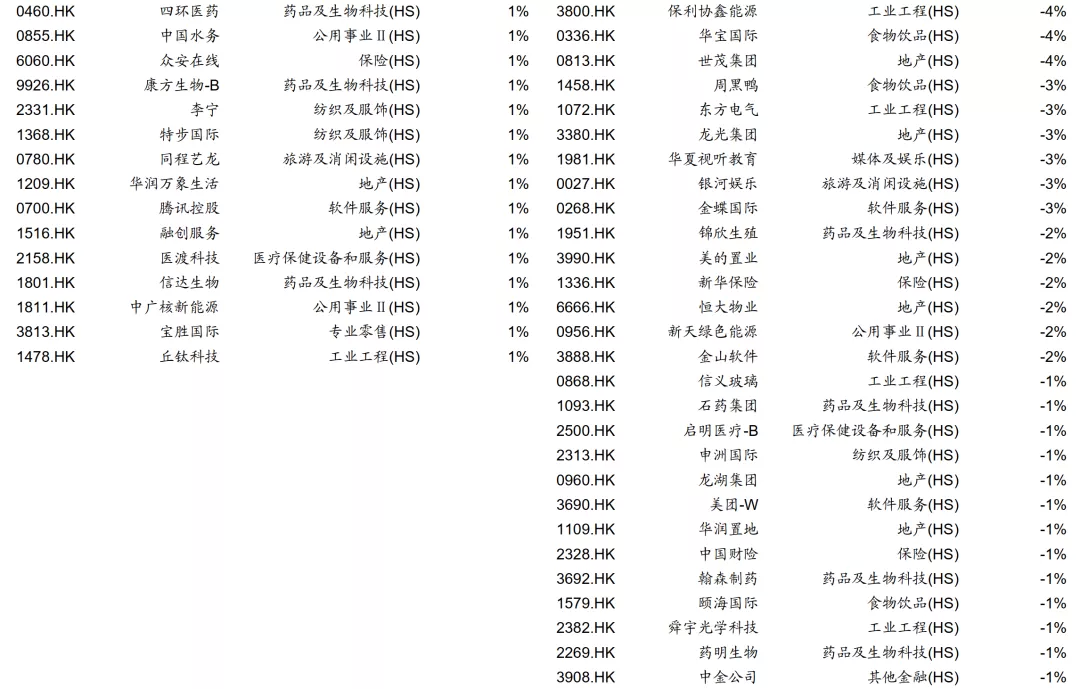

分析师的预期调整

我们排序了分析师对2021年业绩预期的变化(较一个月以前)。其中,部分生物制药公司业绩上修,下修的主要是互联网健康、部分公用事业、工业工程以及汽车板块。

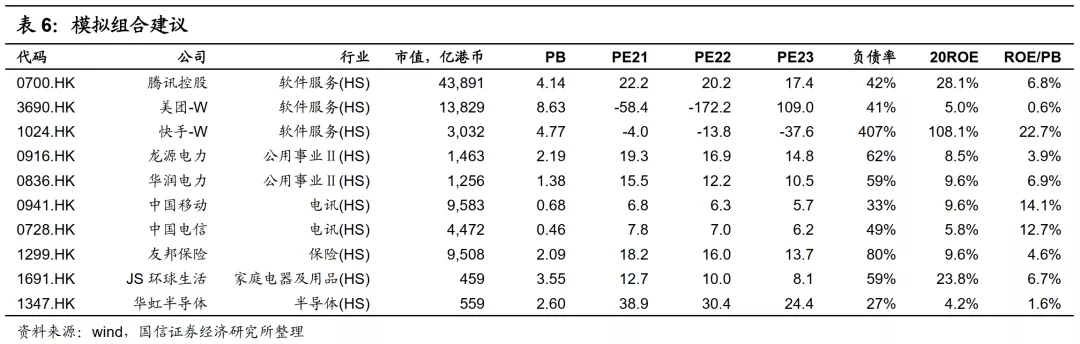

投资建议

进入1月,我们对港股的走势乐观。认为以恒生科技为代表的科技龙头将会逐渐迎来修复行情。配置上建议关注恒生科技、绿电、电信运营商、金融、半导体、部分低估值消费股。我们上调港股的评级至超配。

风险提示

疫情发展的不确定性,经济周期下行的风险,美联储加息提前的风险。

本文编选自“学恒的海外观察”,作者:王学恒;智通财经编辑:汪婕。