摘要

芯片荒阴霾散去,新能源渗透率逐渐提升

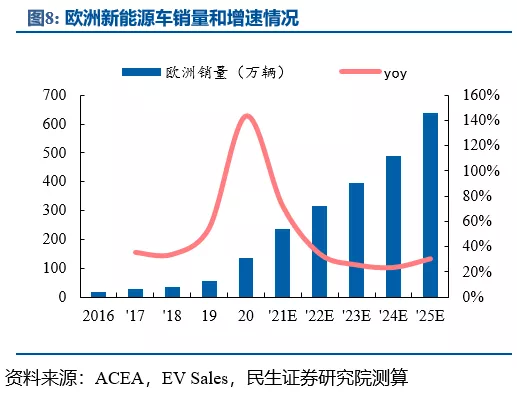

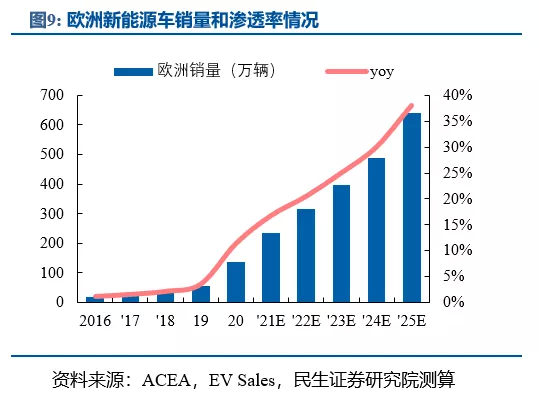

从2021年11月份销量情况来看,各国同比呈现不同幅度增长,根据目前已有的11月的7个主要车市的销量,我们预计欧洲2021年新能源车11月份销量为22.35万辆,同比增长34.42%。我们预计未来12月份欧洲月度销量可达到28万辆,全年新能源车销量达230万辆,同比增长68%;预计未来欧洲乘用车将维持在1500万辆的基础上稳步提升,结合新能源车渗透率持续上行,预计2025年640万辆,5年CAGR达36%,2025年新能源渗透率超35%。

政策奠定高增长,车企引领大方向

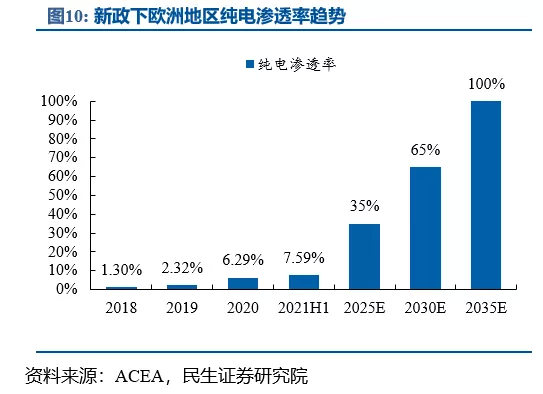

碳排放政策的倒逼是欧洲新能源车增长的根本原因,早在去年10月,我们已先于市场提示,若根据《2030年气候目标计划》分解到道路运输方面的部分,2030年碳排放量降幅有可能上调至55-60%,我们预测在2025/2030/2035年,欧洲纯电渗透率预计将达35%/65%/100%;自欧洲确定碳排放目标,继2020年同比高速增长后,2021年前三个季度再跃迁,Q1、Q2和Q3分别实现新能源车渗透率14.77%/16.87%/20.4%,同比分别增长7.27Pcts/8.47Pcts/12.38Pcts。全球新能源汽车市场正在逐步形成“车企——电池——材料——资源”强强联合的稳定供应体系。

投资建议

投资建议:全球共振,电动化黄金时代,紧密配套全球电动车市场的中国锂电产业链各环节将持续受益,我们重点推荐四条主线。1)电池环节受益于涨价叠加原材料价格松动带来盈利回升,重点推荐:宁德时代、亿纬锂能、欣旺达(电子组覆盖)、孚能科技。2)产销超预期带来的产业链供给缺口环节:a、负极:中科电气、翔丰华、璞泰来、贝特瑞、杉杉股份;b、隔膜:恩捷股份、星源材质;c、铜箔:诺德股份和嘉元科技。3)正极材料技术路线向LFP和高镍发展,重点推荐:当升科技、容百科技、华友钴业、德方纳米。4)高景气的各环节龙头公司,重点推荐:天赐材料、新宙邦、科达利、三花智控、宏发股份等。

风险提示

新车型销量不及预期、原材料价格波动、产能扩张不及预期、产品开发不及预期。

1 淡季之下芯片荒,渗透率仍创新高

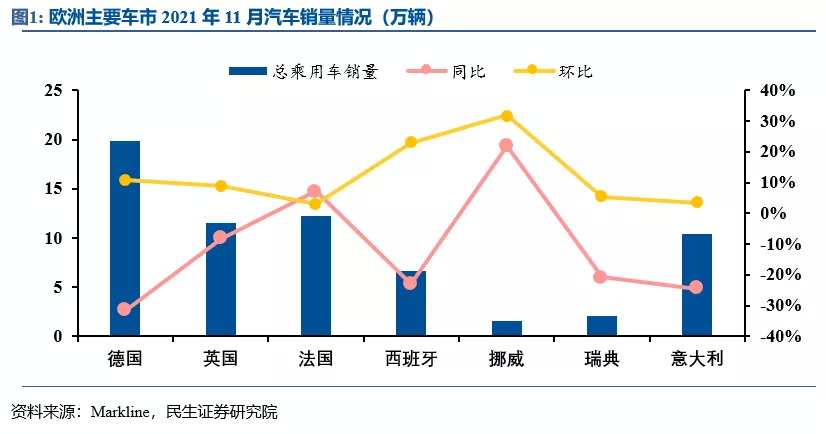

销量环比有所回调,欧洲车市受到芯片影响。从去年同期情况来看,2020年4月疫情和封锁的压力致使车市陷入“至暗时刻”,5月有所回暖,6、7月已呈现显著复苏势头,8月已基本从疫情中恢复;今年以来,各国疫苗接种加速、经济复苏背景下,消费者对经济回暖的信心也大幅提升,但由于整体车市缺少芯片的影响,供给端出现短缺,2021年11月各国乘用车销量环比继续走强,其中西班牙、挪威环比增速分别为23%和31.91%;同比方面,除法国、挪威外,各国均为负增长,法国、挪威同比增长率分别为7.22%和21.87%。

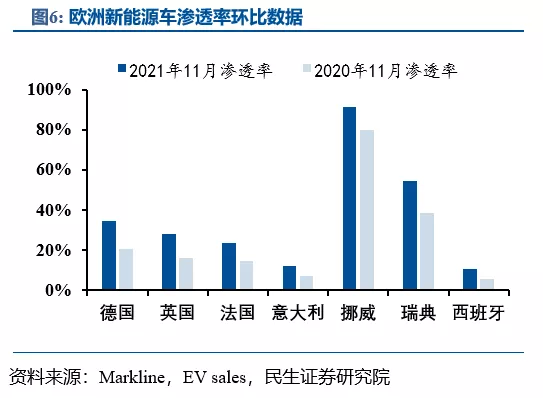

欧洲主要车市电动车同比延续高增长趋势,环比下滑符合11月预期。欧洲新能源车销量,主要决定于五大车市德国、法国、英国、意大利、西班牙和三大新能源车渗透率领先车市挪威、瑞典和荷兰的销量。从2021年11月份来看,车市逐渐走出传统淡季,缺芯影响程度逐渐减弱,从数据来看,德国、英国、挪威和瑞典等地区环比有所回调。

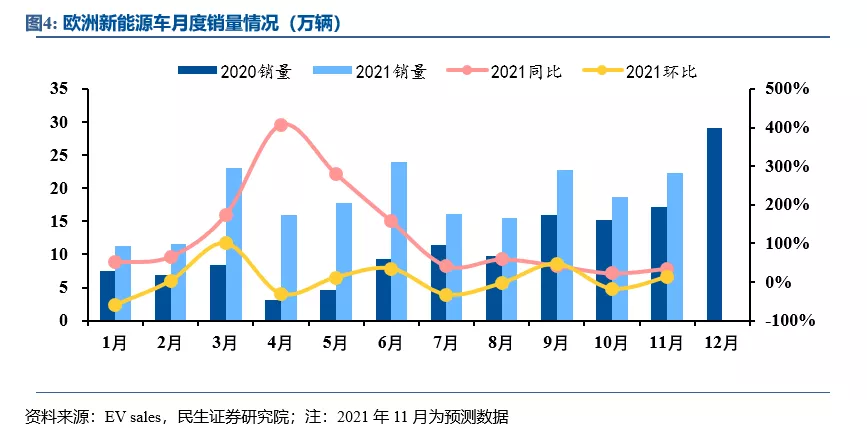

欧洲11月新能源车预计销量22.3万辆,同比增长34%。从欧洲整体销量来看,根据EV sales数据,欧洲2021年10月新能源车销量为18.7万辆,同比增长22%。根据目前已有的11月7个主要车市的销量,结合主要车市销量在欧洲总体新能源车市场占比约78%,预计欧洲2021年新能源车11月份销量近22.3万辆,同比增长34%。

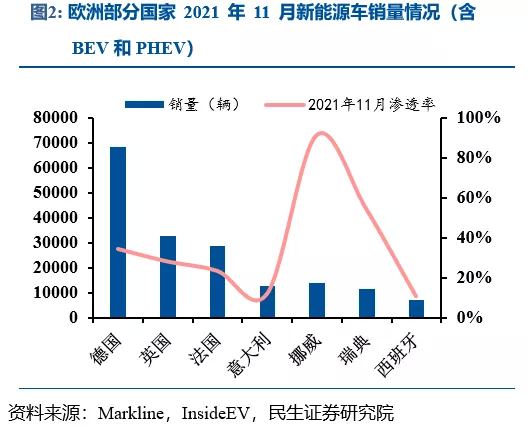

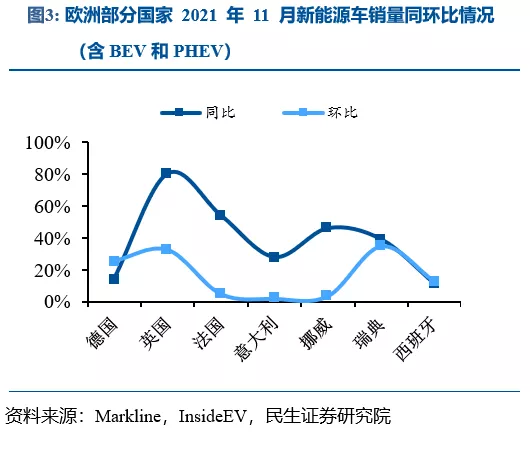

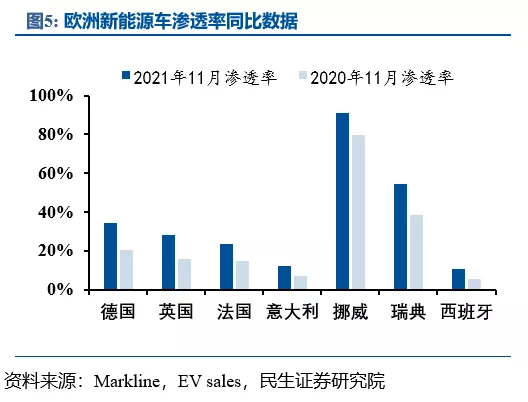

渗透率同比持续增长,环比小幅回升。从渗透率来看,欧洲各国11月渗透率维持同比高增长趋势,环比增长放缓。其中,同比方面,主要国家2021年11月渗透率皆大幅提升,德国、英国、意大利、挪威和瑞典渗透率同比增长超10Pcts;环比方面,除意大利略有回调,德国、英国、意大利、挪威、瑞典和法国有所上升。

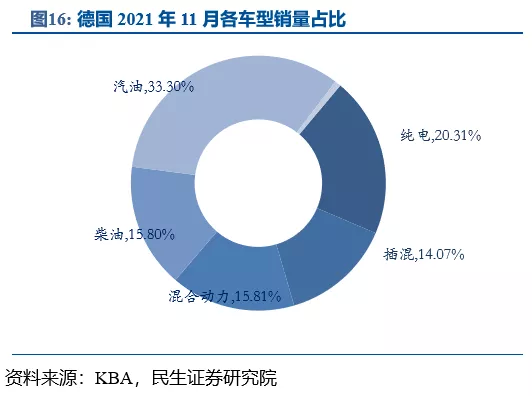

从占比来看,纯电2021年11月回暖,车企引领方向。从纯电和插混的占比来看,2021年11月欧洲新能源车中纯电占比为60 %,环比有所回暖,源于特斯拉Model 3、大众ID.3、大众ID.4等车型的带动,其中德国、法国、英国、挪威纯电销量快速提升,使纯电整体占比回暖。

预计2021年销量至230万辆,2025年销售量将近640万辆,5年CAGR达36%。目前,在欧洲碳排放法规的倒逼和高补贴政策的推动下,新能源车在今年快速发展,结合ACEA和EV Sales的相关预测,考虑到欧洲对于新能源车的高补贴政策将在近年来延续、大众、奔驰为首的传统车企平台化车型持续布局和特斯拉欧洲工厂的建立,以2020年为基年,我们上调2021年欧洲新能源车销量基于:1)欧洲整体车市在去年受疫情影响下销量大幅缩减后,今年复苏显著;2)今年上半年欧洲新能源车插混占比提升,结合插混每公里碳排放高于纯电,原有渗透率目标需上调;3)2018-2020年,欧洲上半年销量占全年销量分别为47%、44%、30%,但其中2018-2019年并未存在由于低碳目标制约下年末冲量的情况,同时,2020年二季度受到疫情重大影响,导致销量骤减,因此我们认为2021年上半年销量占比应位于30%-44%之间;4)结合季度末和年底月份有冲量的因素,综上,我们预计欧洲在疫情影响之后,今年乘用车销量约1400万辆,结合近17%的渗透率目标,我们预计12月份欧洲月度销量为32万辆,全年新能源车销量达230万辆,同比增长68%;预计未来欧洲乘用车将维持在1500万辆的基础上稳步提升,结合新能源车渗透率持续上行,预计2025年640万辆,5年CAGR达36%,2025年新能源渗透率超35%。

2 政策奠定高增长,车企引领大方向

主要国家政策不息,电动化进程持续推进

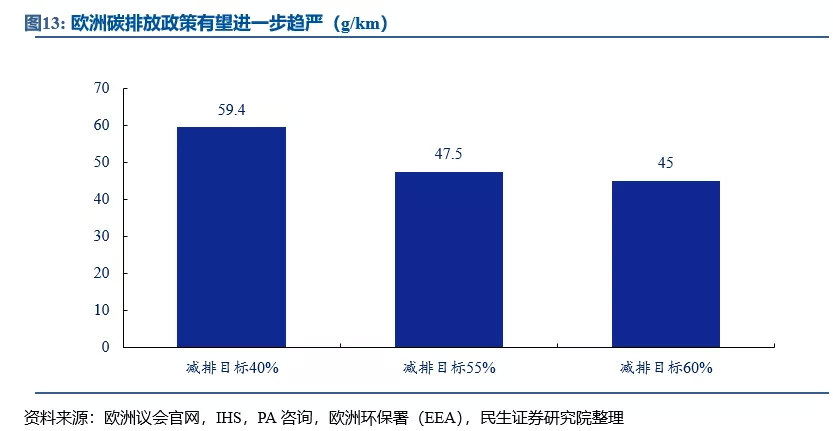

欧洲有望在2035年结束内燃机时代。早在去年10月,我们已先于市场提示,若根据《2030年气候目标计划》分解到道路运输方面的部分,我们预计2030年碳排放量降幅有可能上调至55-60%,在此基础上2030年碳排放为42.75g/km,较原先的规划59.4g/km大幅度趋严;目前,欧盟委员会正式提议,将2030年碳排放量降幅上调至55%,且规划在2035年彻底结束内燃机时代,目前法案将在未来数月于成员国与欧洲议会谈判。若法案通过,以此法案为基础,2021年上半年欧洲地区纯电渗透率仅为7.59%,而在2025/2030/2035,欧洲纯电渗透率预计将达35%/65%/100%。

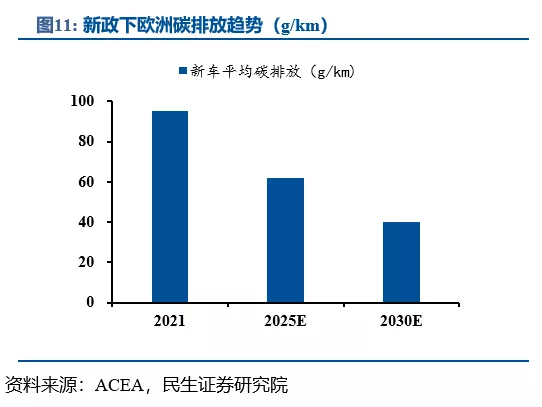

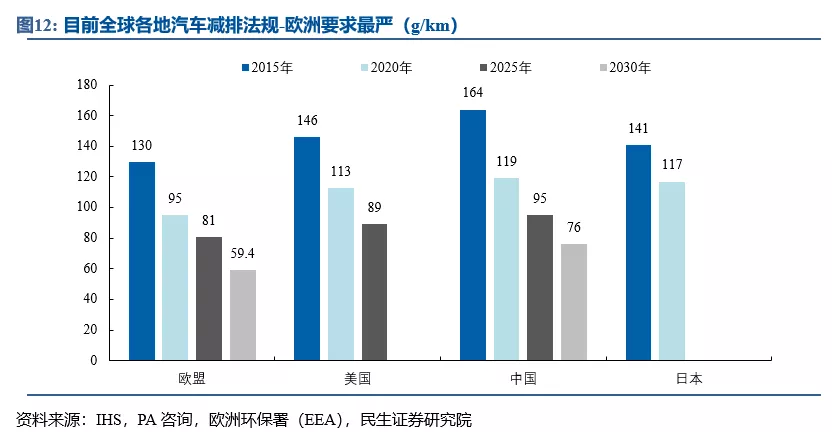

碳排放政策的倒逼是欧洲新能源车强势增长的根本原因。2020年欧盟境内95%新车的平均碳排放被限制为95g/km;2021年100%新车的平均碳排放量均需满足该限额,超出标准的车辆将受到95欧/g的罚款,且标准从NEDC升级到WLTP;到2025年欧盟境内的碳排放量需比2021年均值再降15%,到2030年欧盟境内的碳排放量需比2021年均值再降37.5%。目前,根据2021年前五月数据,仅有宝马和丰田-马自达两家车企符合今年的碳排放量限制。欧盟政策要求远高于世界其他地区市场的排放目标并逐步收紧,目前尽管受到二次疫情影响,但政策并未放松。为了避免罚款,欧盟境内的整车厂将会严格依据碳排放目标来进行生产和销售,许多不同品牌、不同款型的电动车将被陆续推向市场。

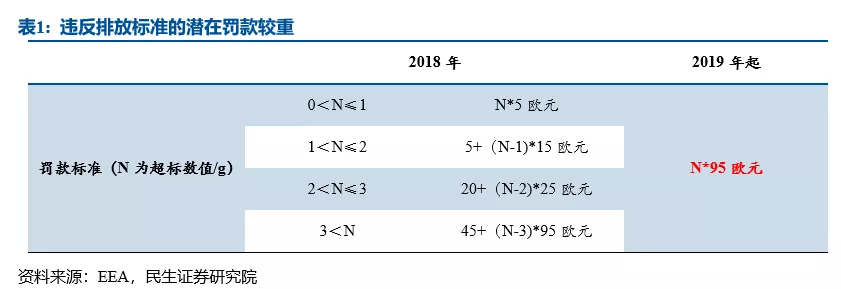

违反欧盟排放标准的潜在罚款非常严重。法规规定如果车企所有车型的平均 CO2排放超出排放标准,超出部分将面临高额罚金:2018 年惩罚标准为平均CO2排放超出目标值部分,第一个1g/km需缴纳5欧元/辆,第二个1g/km需缴纳15欧元/辆,第三个1g/km需缴纳25欧元/辆,之后超出每1g/km需缴纳95欧元/辆。而自2019年起,排放量每超出目标值1g/km,均需缴纳95欧元/辆。

碳排放政策将进一步趋严。目前,在前文已提到,欧盟委员会正式提议,将2030年碳排放量降幅上调至55%以上,且规划在2035年彻底结束内燃机时代,印证了我们在去年的判断,法案将在未来数月于成员国于欧洲议会进行谈判。若此法案顺利通过,欧盟成员国政府将通过加强车辆充电基础设施的建设作为辅助手段,以帮助更严格的污染标准施行。同时车企们也在加快转变速度,普遍计划于2030年实现以电车为主导的生产销售模式,早于全面电气化时代5年。

碳排放的趋严也将继续助推各国电动化政策加码。随着远期碳排放目标的趋严,对于车企来说,其面临的电动化的压力也将进一步加大,因此,主要国家车企和供应商皆对欧盟和政府提出政策和补贴端相关要求,在此基础上,预计未来各国电动化持续性加码将成为常态。

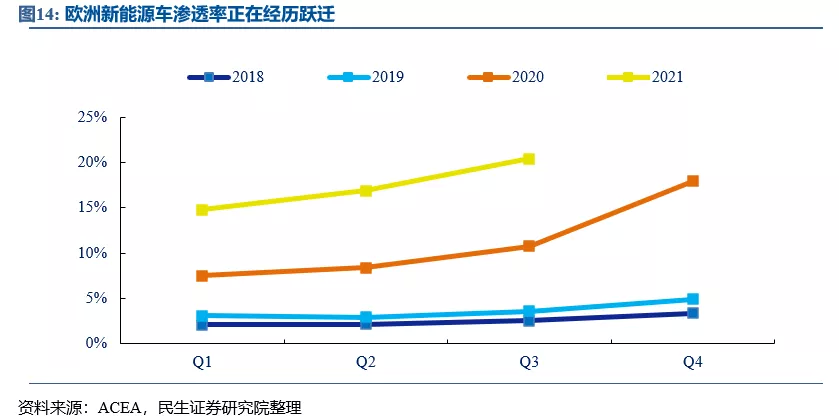

渗透率跃迁,欧洲电动化持续推进。自欧洲确定碳排放目标,2020年以来,欧洲渗透率正在经历跃迁,继2020年同比高速增长后,2021年前三个季度再跃迁,Q1、Q2和Q3分别实现新能源车渗透率14.77%/16.87%/20.40%,同比分别增长7.27Pcts/8.47Pcts/9.7 Pcts。

从主要国家来看:

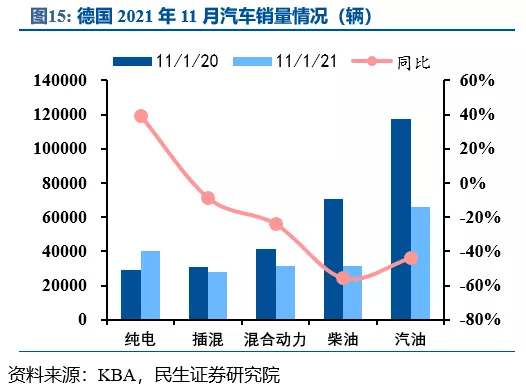

德国:最大车市首当其冲受到芯片影响,新能源车销量同比高增。从KBA数据来看,2021年11月德国汽车注册量为19.83万辆,同比下降31.67%,环比下降10.96%。新能源车销量为6.82万辆,同比增长14.40%,环比增长25.56%。新能源车渗透率达到34.38%,同比增长13.8Pcts。其中EV销量40270辆,同比增长39.03%,占比达到20.3%,同比增长10.3Pcts;而PHEV销量27899辆,同比下降8.89%,占比达到14.1%,同比增长3.5Pcts。

新能源车销量将延续繁荣。随着支持德国经济复苏的新能源汽车基础设施相关政策的加速推进,补贴、税收等一系列有针对性措施的逐步落地,德国新能源汽车及充电桩等配套设施数量高速增长。同时,奥迪、宝马和奔驰等车企新车型的增加和德国绿党加入执政联盟将持续推动新能源车快速发展。

法国:渗透率同比维持增势,补贴政策预计将延续。从CCFA数据来看,11月份汽车注册量为12.20万,同比下跌3.2%,环比增长2.9%,主要由于芯片短缺影响交付。其中,新能源车销量为2.86万辆,同比增长53.5%,环比增长5.4%。渗透率为23.43%,同比增长8.7Pcts,环比上升0.5Pcts。虽然法国换购补贴和燃油车的补贴政策期限在2020年8月底已结束,且疫情期间提出的新能源车补贴在2021年中旬结束,预计未来在碳排放的压力下,针对新能源车的政策将持续推出,促进法国新能源车市场进一步发展。

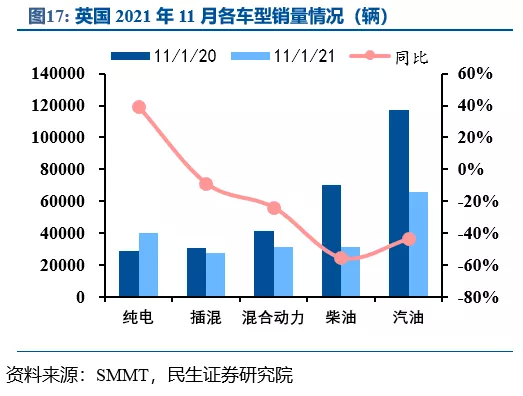

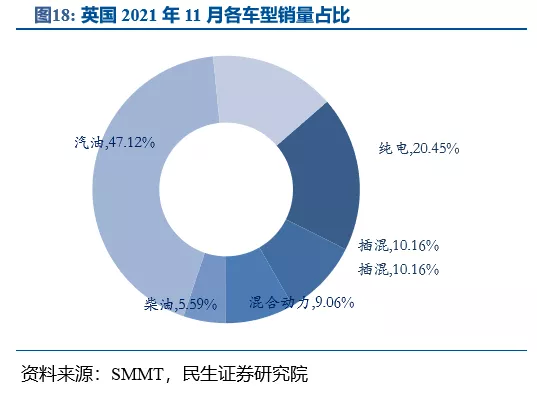

英国:渗透率达30.6%,插混销量持续高增。从SMMT数据来看,受芯片供应短缺的负面影响,21年11月英国汽车注册量为11.57万辆,同比增长1.69%,环上涨8.88%。其中,新能源车销量为3.25万辆,同比增加80.06%。新能源车渗透率30.6%,同比上升14.73Pcts。其中,EV销量21726辆,同比增加110.01%,占比20.45%,同比上升11.35Pcts;PHEV销量10796辆,同比增加36.9%,占比10.16%,同比上升3.38Pcts。11月的新能源车销量同比高增长仍可归因于去年同期疫情高峰初步缓解后的缓慢恢复,纯电销量有所回调,插混仍在提升,已经初步回归前疫情水平。由于7、8月是欧洲新能源车市场的传统淡季,所以销量环比有所下降,但是9月是传统旺季,销量有望回升。

疫情后政策或是决定增长关键因素。2021年4月,欧盟和英国之间在汽车贸易关税等方面的商谈已圆满完成,在整车和汽车零部件销售方面的关税壁垒并未产生。英国确认将新能源车的补贴政策延长至2023年,尽管单车补贴额度有所下调,但仍不能阻碍大众购买新能源车的热情,根据英国保险公司Direct Line对英国车市的研究,由于汽油价格昂贵和新能源车二手价值上升的因素的影响,目前电动汽车的平均终身拥有成本已低于燃油车,且由于英国的电动汽车充电计划对电动车家用充电桩的持续补贴,尽管目前疫情从短期来看出现反复,新能源车的渗透率有望继续提升。此外,2020年11月,英国首相约翰逊宣布将在2030年禁售燃油车,2035年禁售燃油车和油电混合动力车,未来英国政府有望出炉力度更大的激励政策。

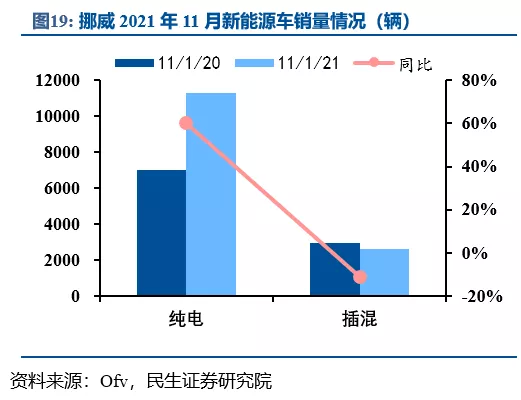

挪威:渗透率超90%,特斯拉Model Y闪耀。从OFV数据来看,11月份汽车新注册量为1.53万辆,同比增长21.9%,环比增长32.0%。其中,新能源车销量为1.39万辆,同比上升39.0%,渗透率为91.18%, 同比增长11.2Pcts。其中EV销量11274辆,同比上升60.3%,占比为73.81%,同比上升17.7Pcts;PHEV销量2653辆,同比下降11.1%,占比为17.37%,同比下降6.4Pcts。

挪威在环保事业的努力和政策端的支持推动新能源车发展。挪威新能源车的市场占有率稳居欧洲第一,也是目前欧洲唯一超过50%的国家。这得益于挪威在环保事业近30年的努力,1991年便开始对电动汽车进行免税或补贴,力求在2025年前成位第一个实现完全电动化的国家。当前支持手段主要为免征销售税和25%增值税、充电免费、免停车费、免进口关税等。税收优惠政策下,购买紧凑型电动车较同类传统汽车可节省8-10万元人民币;使用环节仅过路费一项即可每年节省0.24-2.4万元。同时,挪威每10000名居民拥有超过35个充电桩,2020年新增超过5000个,快充桩保有量位列欧洲前沿。

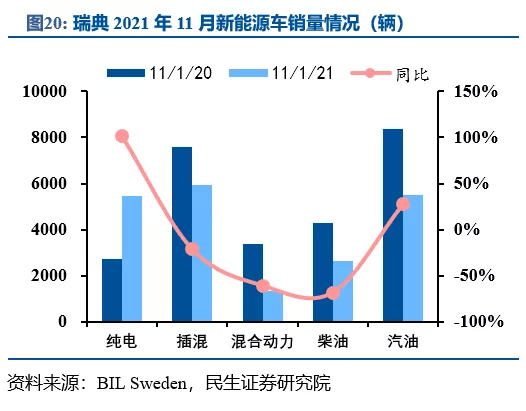

瑞典:新能源车销量环比回调,纯电同比维持高增趋势。从BIL Sweden数据来看,11月份汽车新注册量为2.11万辆,同比下跌20.8%,环比增长5.5%。其中,新能源车销量为1.14万辆,同比增长11.2%,渗透率为54.27%,同比增长15.6Pcts。其中,EV销量5468辆,同比增长101.8%,占比为25.97%,同比增长15.8Pcts;PHEV销量5960辆,同比下跌21.3%,占比为28.31%,同比下跌0.2Pcts。

瑞典PHEV补贴正式退坡,纯电同比显著上升。4月起,瑞典政府针对纯电车型最高补贴由6万克朗增加到7万克朗,同时下调PHEV车型的最高补助由原来的6万至4.5万瑞典克朗,且上调碳费,增加对燃油车的限制,在此基础上,瑞典纯电占比显著增加。

车企电动化战略频亮剑,群雄逐鹿格局加速形成

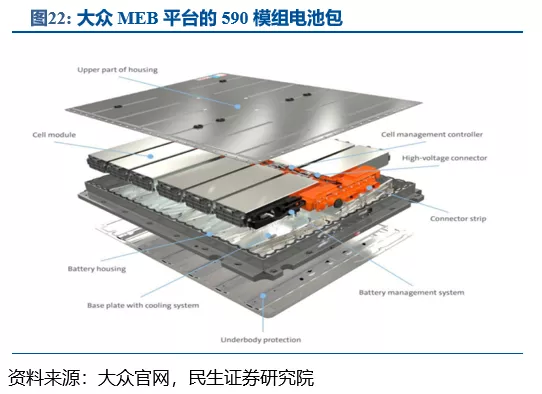

大众平台化战略引领传统车企转型发展,再次上调电动化目标。自2015年10月,大众宣布将斥资70亿美元打造MEB纯电平台开始,从2018年9月在德累斯顿工厂发布,到ID.3和ID.4量产,大众始终在引领传统车企转型电动化。未来MEB平台除了ID系列产品,还将发展包括斯柯达、西雅特品牌在内的电动化车型。除了在成本规模上形成优势,大众MEB平台还通过590模组、E3架构等方式,不断提升所生产车辆的电动化和智能化水平。日前,大众再次上调电动化目标,到2030年,将把欧洲电动汽车的份额从之前计划的35%增长到70%。

全生态布局之路开启,完善配套产业为电动化铺平道路。在3月15日举办的大众power day上,大众提出要打造独有电动化商业闭环,除自研的标准电芯和配套产能以外,还包括电池系统、一手使用(车辆)、二手使用(储能)以及电池回收;通过各环节之间的协同效应来打造完整的电池生态链,计划到2030年采用自身生产的智能化便准电芯覆盖旗下80%电动车型。在电池回收环节,大众计划通过湿式冶炼使95%的原材料可回收利用;2021年1月,大众在萨尔茨吉特建立了第一家专门回收EV电芯的工厂,并已经投入生产。在充电环节,大众已经着手计划在中国、欧洲和北美区建立高速充电网络。

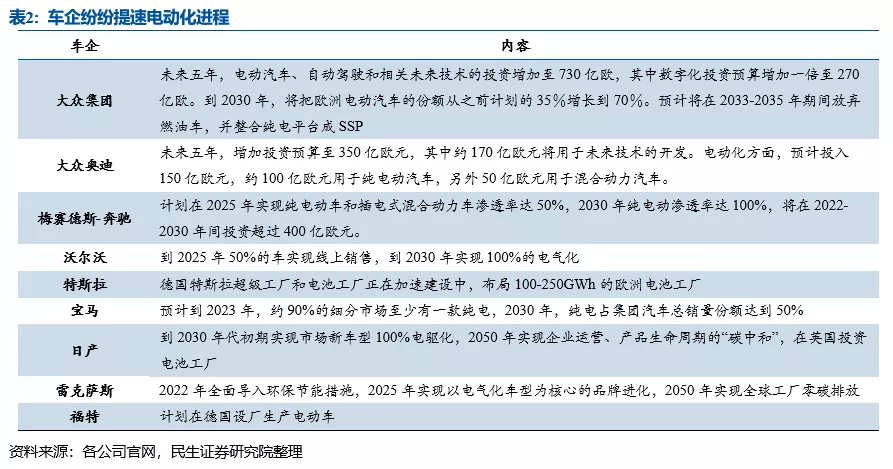

各大车企加速推进电动化进程。除大众的MEB平台外,目前,包括奔驰、奥迪、沃尔沃等车企纷纷加大投资规划,加速自身在平台化车型的开拓;与此同时,以特斯拉、福特为首的车企更是将自身的产能规划和工厂建设于欧洲布局。随着各大车企对新能源车产能的加大投入及新型车型的持续研发,未来欧洲新能源车无论是车型数量还是销量均将进入快速增长期。

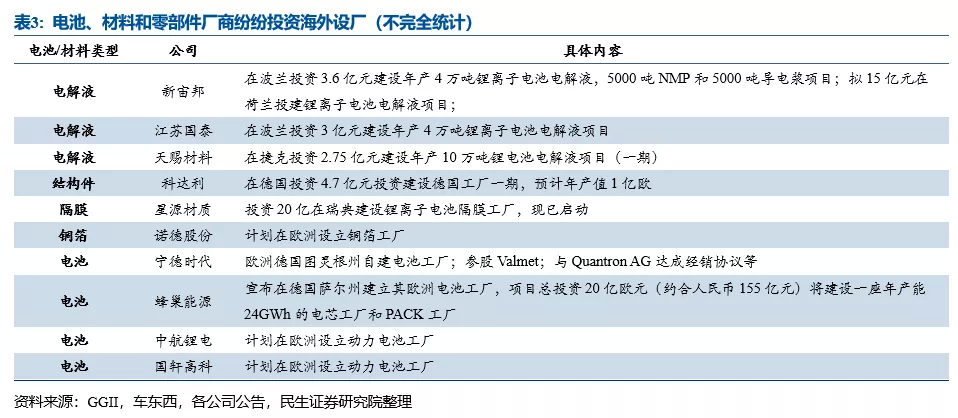

中国锂电产业链持续走出去。新能源汽车的需求增速加快,下游车企对上游供应商的供货渠道、产品质量稳定性要求不断提升,全球新能源汽车市场正在逐步形成“车企——电池——材料——资源”强强联合的稳定供应体系。随着以欧洲为首的新能源车市场异军突起,中国锂电产业链具备全球竞争力的电池材料厂商将持续受益。

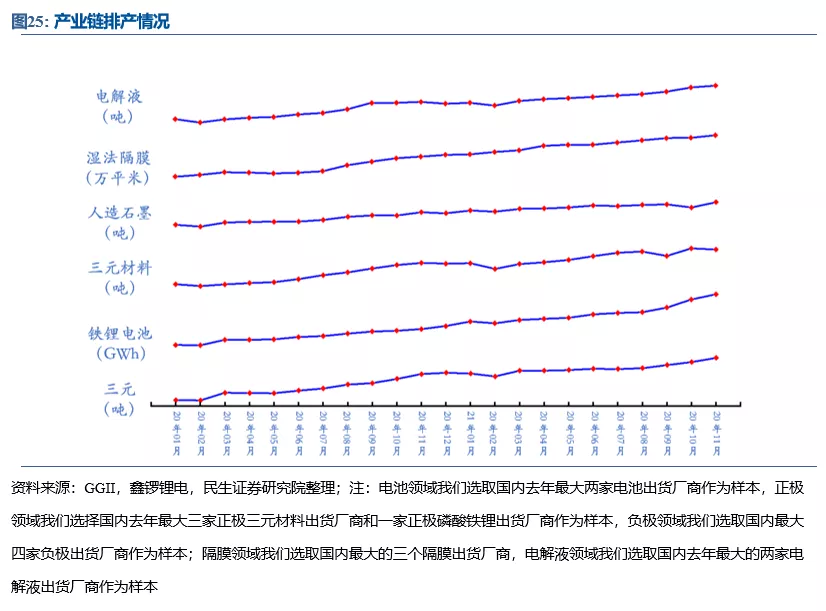

在排产方面,产业继续呈现高景气态势。从目前的排产情况来看,进入三季度末,目前动力电池产业链各领域行业高景气态势延续,尽管由于石墨化、VC和六氟磷酸锂等产能不足,部分环节环比增幅有限,但总体而言,10月排产相较9月,各环节环比仍有提升,其中,我们选取的电池/正极/负极/隔膜/电解液等不同环节样本企业排产分别提升5%/3%/3%/5%/7%,随着下游整车厂尤其是新能源车厂需求持续高涨,电池产业链维持高景气态势。

3 投资建议

芯片荒阴霾散去,新能源渗透率逐渐提升。欧洲新能源车销量,主要决定于五大车市德国、法国、英国、意大利、西班牙和三大新能源车渗透率领先车市挪威、瑞典和荷兰的销量。从2021年11月份销量情况来看,各国同比呈现不同幅度增长,在11月,新能源的销量情况开始恢复。从渗透率来看,主要国家2021年11月渗透率皆大幅提升,多国继续保持10月的强势走向,除西班牙和法国之外,德国、英国、英国、瑞典和挪威渗透率同比增长超10Pcts。根据目前已有的11月的7个主要车市的销量,结合主要车市销量在欧洲总体新能源车市场占比约78%,预计欧洲2021年新能源车11月份销量近22.35万辆,同比增长34.42%。我们预计未来12月份欧洲月度销量可达到为28万辆,全年新能源车销量达230万辆,同比增长68%;预计未来欧洲乘用车将维持在1500万辆的基础上稳步提升,结合新能源车渗透率持续上行,预计2025年640万辆,5年CAGR达36%,2025年新能源渗透率超35%。

政策奠定高增长,车企引领大方向。碳排放政策的倒逼是欧洲新能源车增长的根本原因,早在去年10月,我们已先于市场提示,若根据《2030年气候目标计划》分解到道路运输方面的部分,2030年碳排放量降幅有可能上调至55-60%,目前,欧盟委员会正式提议,将2030年碳排放量降幅上调至55%,且规划在2035年彻底结束内燃机时代,也印证了我们在去年的判断,目前法案将在未来数月于成员国与欧洲议会谈判。若法案通过,以此法案为基础,2021年上半年欧洲地区纯电渗透率仅为7.59%,而在2025/2030/2035年,欧洲纯电渗透率预计将达35%/65%/100%;自欧洲确定碳排放目标,2020年以来,欧洲渗透率正在经历跃迁, 2021年前三个季度再跃迁,Q1、Q2和Q3分别实现新能源车渗透率14.77%/16.87%/20.4%,同比分别增长7.27Pcts/8.47Pcts/12.38Pcts。与此同时,以特斯拉、福特为首的车企和中国锂电产业链更是将自身的产能规划和工厂建设于欧洲布局,未来欧洲的新能源车无论是车型数量还是销量均将进入快速增长期,群雄逐鹿格局将加速形成,为欧洲电动化长期快速发展提供坚实保障。而全球新能源汽车市场正在逐步形成“车企——电池——材料——资源”强强联合的稳定供应体系。随着以欧洲为首的新能源车市场异军突起,中国锂电产业链具备全球竞争力的电池材料厂商将持续受益。

投资建议:全球共振,电动化黄金时代,紧密配套全球电动车市场的中国锂电产业链各环节将持续受益,我们重点推荐四条主线。1)电池环节受益于涨价叠加原材料价格松动带来盈利回升,重点推荐:宁德时代、亿纬锂能、欣旺达(电子组覆盖)、孚能科技。2)产销超预期带来的产业链供给缺口环节:a、负极:中科电气、翔丰华、璞泰来、贝特瑞、杉杉股份;b、隔膜:恩捷股份、星源材质;c、铜箔:诺德股份和嘉元科技。3)正极材料技术路线向LFP和高镍发展,重点推荐:当升科技、容百科技、华友钴业、德方纳米。4)高景气的各环节龙头公司,重点推荐:天赐材料、新宙邦、科达利、三花智控、宏发股份。

4 风险提示

新车型销量不及预期。可能受宏观经济,产业政策,以及疫情反复影响,新车型推进力度较慢,那么可能导致新车型的销量不及预期;若预测假设条件不及预期,那么可能导致新车型的销量不及预期。

原材料价格波动。原材料主要为锂、钴、镍等金属,价格波动直接影响盈利水平。目前产业链供需得到一定缓解,后续若某个环节紧缺,原材料可能出差较大 波动,对成本造成影响;

产能扩张不及预期、产品开发不及预期。若建立新产能进度落后,新产品开发落后, 造成供应链风险与产品量产上市风险。

本文选编自“电新邓永康团队”微信公众号;作者:民生电新团队;智通财经编辑:刘岩。