【主编观市】

上周恒指走势符合预期,先探底,之后出现企稳动作。指数尽管跌破了23681点,但23000点作为重要关口获得了支撑。

本周市场的焦点就是来自于中概股大跌的扰动。原因是滴滴率先提出在纽交所退市加上美国通过的新审查法案。这需要双方进行协调,从最坏的角度看,也是两年后的事情,市场反应有些过度了。整体看消息面趋暖。高层指出:继续实施稳健的货币政策,保持流动性合理充裕,围绕市场主体需求制定政策,适时降准。降准预期出来,对金融股构成利好。再看地产,11月房地产贷款环比、同比继续“双升”,初步预计同比多增约2000亿。个别房企短期冲击的逐步明朗化,行业预期将进一步改善,金融机构对房地产企业的融资行为已恢复至正常状态。地产股也有望带来催化。再看互联网巨头企业,证监会:促进平台经济规范发展的相关政策措施与企业境外上市活动没有必然联系 。显示国内监管利空趋于结束。

从以上综合判断,本周行情并不悲观,如果指数再下来就是黄金矿,市场稳定器在于金融、地产及互联网巨头企业,弹性方面看硅片降价之下的组件和电站。

【本周金股】

腾盛博药-B(02137)

腾盛博药-B(02137)发布公告称,最新数据显示,其新冠联合疗法在疾病进展高风险的COVID-19门诊患者中,住院及死亡的复合终点降低80%,具有统计学显著意义。

最新分析进一步显示,治疗组受试者在28天治疗期内无死亡,而安慰剂组有9例死亡。相较安慰剂组,安巴韦单抗╱ 罗米司韦单抗联合疗法治疗组的3级或以上不良事件较不常见且未发现与药物相关的严重不良事件或输液反应。

目前的体外嵌合病毒实验数据表明,安巴韦单抗╱ 罗米司韦单抗联合疗法对广受关注的主要SARS-CoV-2变异株(包括以下常见病毒变异株:B.1.1.7(阿尔法)、B.1.351(贝塔)、P.1(伽马)、B.1.429(伊普西龙)、B.1.617.2(德尔塔)、AY.4.2(德尔塔加)、C.37(拉姆达)及B.1.621(缪))均保持中和活性。目前正在对近期出现的B.1.1.529(奥密克戎)变异株进行检测。

此外,腾盛博药获纳入港股通,12月6日起生效。

【产业观察】

12月3日,国家医保局公布医保谈判结果。117个药品进行了谈判,谈判成功94个,总体成功率80.34%。其中,目录外85个独家药品谈成67个,成功率78.82%,平均降价61.71%,降价幅度与往年相当。

结合谈判结果,海通证券对公司影响评价如下:

** 恒瑞偏利好:4个新品种、3个续约品种谈判成功,PD1因小适应症没有选择降价谈判,年费用保持约5w;阿帕替尼、硫培非格司亭、吡咯替尼、氟唑帕利、海曲泊帕、瑞马唑仑、阿齐沙坦片谈判成功,未公布价格。

** 翰森(03692)利好:迈灵达续约成功而且没有降价,艾米替诺福韦片谈判成功;两个非新药奥氮平口溶膜和福沙匹坦双葡甲胺没有谈判成功。

** 石药(01093)中性:两性霉素B胆固醇硫酸酯复合物降价80%进入医保目录。 中国生物制药中性:新药泊马度胺胶囊首次谈判成功、安罗替尼续约谈判成功,未公布价格。

** 百济神州(06160):替雷利珠单抗、泽布替尼谈判成功,CD3-19双抗没有进入医保。

**信达(01359)/君实(01877):PD-1如期进入医保。

** 贝达偏利好:恩沙替尼首次谈判成功;埃克替尼新增辅助治疗适应症谈判成功,有望打开新增长动力,而竞品阿斯利康的奥希替尼辅助治疗适应症谈判没有成功。

** 荣昌(09995):ADC(维迪西妥)和红斑狼疮新药(泰它西普)谈判成功进入医保放量。

**和黄医药(00013):索凡替尼、呋喹替尼谈判成功。

**康弘(01019):康柏西普谈判续约成功,未公布价格。

**丽珠(01513)/健康元中性:艾普拉唑续约谈判降54.5%(本次71元/10mg/支),由于上一轮进保后放量速度快,降价幅度较大属预期之内。

** 微芯偏利好:西达本胺续约成功没有降价(保持343/5mg)。

** 人福中性:咪达唑仑谈判成功,人福与恒瑞的瑞马唑仑都谈判成功。阿芬太尼没进。 ** 按靶点:BTK(百济、诺诚健华成功);PARP抑制剂(百济、恒瑞、再鼎成功,阿斯利康没进);TPOR(恒瑞、诺华成功);3代EGFR(艾力斯成功,阿斯利康没进)。 其他:达雷妥尤单抗(CD38)、乌司努单抗(重磅自免药物)谈判成功。

【数据看盘】

港交所公布数据显示,截至上周五,恒生期指(十二月)未平仓合约总数为117237张,未平仓净数49364张。恒生期指结算日12月30号。

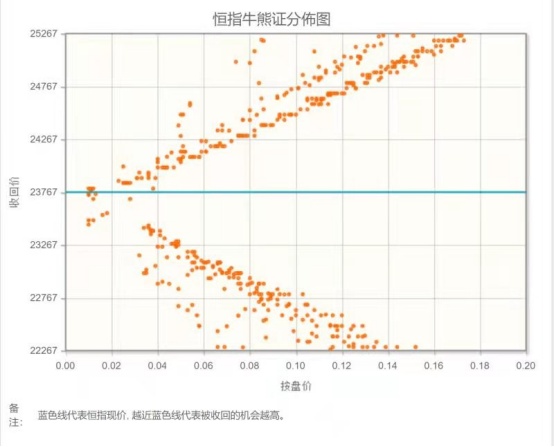

从恒生指数牛熊街货分布情况看,23767点位置,市场仍处于继续探底阶段。在众多不确定性共同作用之下,资金选择规避风险,提早离场获利了结。美国债市对联储政策敏感的两年期国债利率暴升12点,表明加息预期升温。本周香港市场恒生指数看跌。

【主编感言】

海外的情况,2021年“通胀+宽松”是全球大类资产主线,22年转向“滞胀+收缩”,历史可比阶段美股大概率下跌,美债利率大幅上行,大宗商品涨势趋缓。内地的情况,降准不是关键,关键看信用。2022年全面的信用扩张不知道会不会来,但结构性信用扩张还是可以期待,金融地产板块已经到了估值底部,新能源、高端制造也会有表现机会。

美股的波动及内地的增长前景对港股都有影响,在当前变化比较极端的情况下难言轻易抄底。不过还是那句老话,“炒股不炒市”,不少港股本身估值已经较低,具备了一定的安全边际,一旦具备正面催化,赚钱效应还是很强的。

[免责申明]股市有风险,入市需谨慎。本资讯不构成投资建议,查阅更多资讯请关注智通财经网(http://www.zhitongcaijing.com/)或者在各大应用商店搜索【智通财经】下载最新APP便捷查看。