5月27日,中债资信发表研报称,1954年,“中国第一铝”抚顺制铝厂第一期铝产能投产,60年来,中国电解铝行业一路突飞猛进,2003年跃居成为世界第一大电解铝生产区域,如今已占据世界电解铝行业半壁江山。同时,行业发展催生了众多电解铝生产大省:山东、新疆、内蒙古、河南等等。产业格局日新月异、成本博弈愈发激烈,区域竞争力不断变迁。

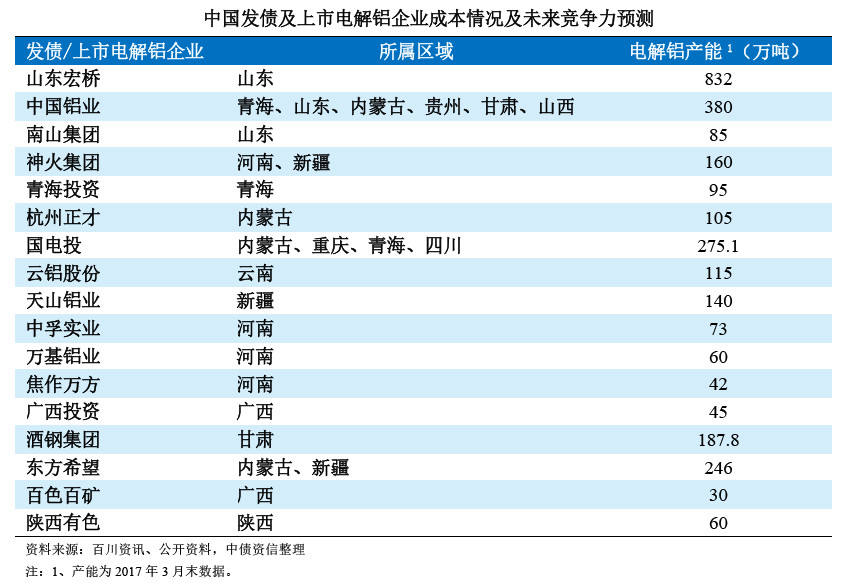

依据各自禀赋及上下游产业结构,电力成本、氧化铝自给及运输、下游销售、当地政府政策是区分区域间竞争力大小的最主要因素。本文自下而上依次测算所属区域生产成本(含电力成本、氧化铝成本、阳极炭块成本、制造费用)及期间费用,并根据不同煤炭、氧化铝、阳极炭块价格假设,量化测算区域电解铝现金成本、生产成本及完全成本。根据计算结果,中国电解铝区域竞争力分化如下:

一类区域:山东、新疆、内蒙古、陕西;

二类区域:宁夏、山西、甘肃、云南、贵州、河南;

三类区域:青海、四川、广西、重庆

未来,电改号角吹响、大用户直供电推行、局域电网建设、下游产业群兴起、区域产业政策变化,电解铝区域竞争力分化将狼烟再起。甘肃、宁夏、四川、内蒙古、山西、广西将从不同程度受益,部分省份如重庆对于电解铝生产难有竞争力。

电解铝生产完全成本最高与最低值相差约5000元/吨,区域间竞争力格局分化明显。预计未来,影响区域竞争实力的因素主要取决于:

(1)大用户直供电推行,降低外购电企业用电成本,受益省份主要为:甘肃、宁夏、云南、贵州、四川。

(2)局域电网建设,降低自备电企业过网费,短期受益省份为内蒙古、山西、宁夏、广西;根据“十三五”规划11,中长期新疆、宁夏、贵州、河南将受益。

(3)下游产业群兴起,受益省份为内蒙古、新疆。

(4)区域产业政策,环保政策将降低山东和河南地区大部分电解铝企业冬季供暖期产能利用率、自备发电机组利用小时数、氧化铝自给率,进而推高区域内企业平均生产成本。

结合区域实际情况,未来中国电解铝区域分化格局(三类区域)基本保持不变,区域内部竞争力再度分化。

![]() 行业研究_中债资信_张琪,张文清,黄晟伦_电解铝:大浪淘沙,14省电解铝产业面面观-中国电解铝区域及企业竞争力分化研究专题_20170527.pdf

行业研究_中债资信_张琪,张文清,黄晟伦_电解铝:大浪淘沙,14省电解铝产业面面观-中国电解铝区域及企业竞争力分化研究专题_20170527.pdf