当前,全球多家大型能源公司创造了多年来最大的现金流,然而,在面临今年冬季的能源短缺问题,人们最好不要指望这些公司会把钱花在增加石油和天然气供应上以应对危机。

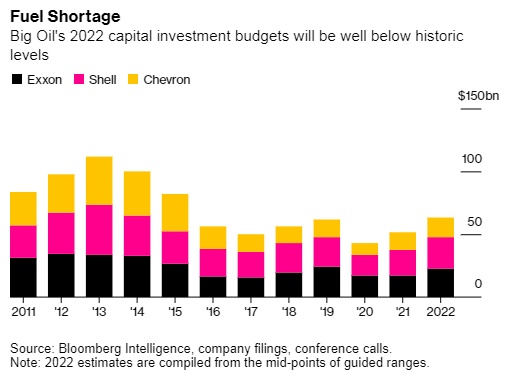

智通财经APP获悉,埃克森美孚(XOM.US)、荷兰皇家壳牌(RDS.A.US)和雪佛龙(CVX.US)在上周证实,它们计划将大部分利润用于股票回购和股息发放。虽然这些公司在明年将增加资本支出,但这是基于2021年异常低的基数,以及在近期化石燃料价格飙升前建立的框架内。

这与过往的能源价格上涨时的情境有了相当大的变化。比如在2010年代初,美国页岩油市场的兴起和对化石燃料短缺的担忧促使能源公司资本支出大幅上升,不过,由于生产过剩和缺乏成本控制,这一繁荣景象痛苦地结束了。

而在这一次,在公司股东既厌倦了过去10年的低回报,又担心公司面临的重大气候风险的情况下,大型能源公司似乎更愿意将现金返还给股东。

CFRA Research驻纽约分析师Stewart Glickman对此表示:“不久前,这些公司就受到价格暴跌的冲击,所以他们对资本支出有点畏缩不前也就不足为奇了。另外,在目前,这些公司似乎被困在两个极端群体之间——ESG和渴望现金流的股东。”

对于生产商,只要不加大化石燃料的支出,就可以满足这两个群体,但这对迫切需要更多供应的消费者而言却是个坏兆头。目前,欧洲和亚洲正在争夺天然气,这将价格推高至创纪录的水平,而美国和印度则要求OPEC+增产。

以低碳为中心

而在能源价格暴涨下,雪佛龙或许是放弃“潘趣酒碗”(指市场狂热)的最好例子。在第三季度,雪佛龙创造了其142年历史上最大的自由现金流,但该公司计划明年将资本支出保持在疫情爆发前水平的20%以下,同时增加股票回购。据该公司首席财务官Pierre Breber表示,其2022年资本预算将处于150亿至170亿美元区间的低端,比2014年水平低约60%。

Pierre Breber上周五在与分析师的电话会议上表示:“随着时间的推移,绝大多数超额现金将以更高的股息和回购的形式返还给股东。”

与此同时,直到去年还在化石燃料上加倍下注的埃克森美孚,现在也对现金处理更加谨慎了。埃克森美孚上周五宣布了一项意外的股票回购计划,并将长期年度支出锁定在200亿美元的低水平,较疫情爆发前削减了30%以上。

另外,埃克森美孚近15%的预算将用于低碳投资,与之前的战略大相径庭,这或许与几个月前,维权投资者Engine No. 1说服投资者更换了该公司四分之一的董事会成员有关。首席执行官Darren Woods对此评论道,清洁能源支出“为我们的计划提供了可选性和弹性”。

而对于壳牌,在Dan Loeb旗下的Third Point LLC披露已入股后,该公司也面临着来自维权投资者的压力。因此,壳牌对在传统石油业务上投资变得更加不情愿。在总体支出中,不到一半的资本支出将用于石油,其中大部分用于天然气、可再生能源和电力。

壳牌首席执行官Ben Van Beurden上周表示:“我们不会在化石燃料方面加倍投资。”