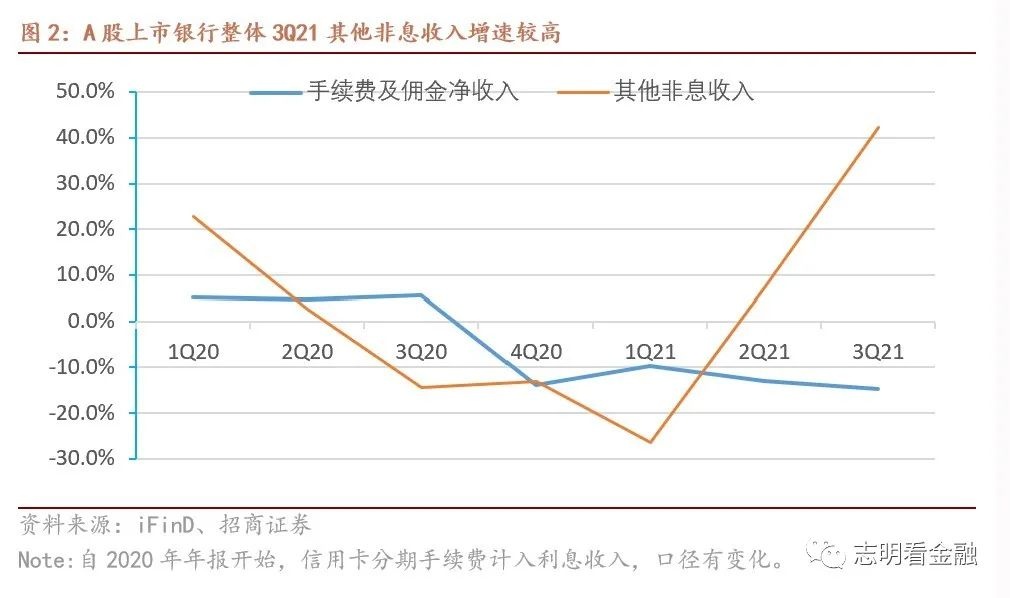

三季报业绩靓丽。A股上市银行整体3Q21营收增速7.7%,较1H21的5.9%上升1.8个百分点,营收增速提升主要源自其他非息收入(主要为投资收益及公允价值变动损益)。由于20Q3债市大幅调整,而21Q3债市收益率下降,导致其他非息收入大幅增长,上市银行整体3Q21其他非息收入大增42.2%。A股上市银行整体3Q21归母净利润增速13.6%,较1H21提升0.6个百分点,两年复合增速2.4%。盈利增速略超预期,三季度盈利增速抬升在同比基数较上半年有所提升的基础上,1H20和3Q20增速分别为-9.4%、-7.7%。盈利增速改善主要来自资产质量稳中向好之下的信用成本下降。多数上市银行3Q21归母净利润增速较1H21上升,少数下降。

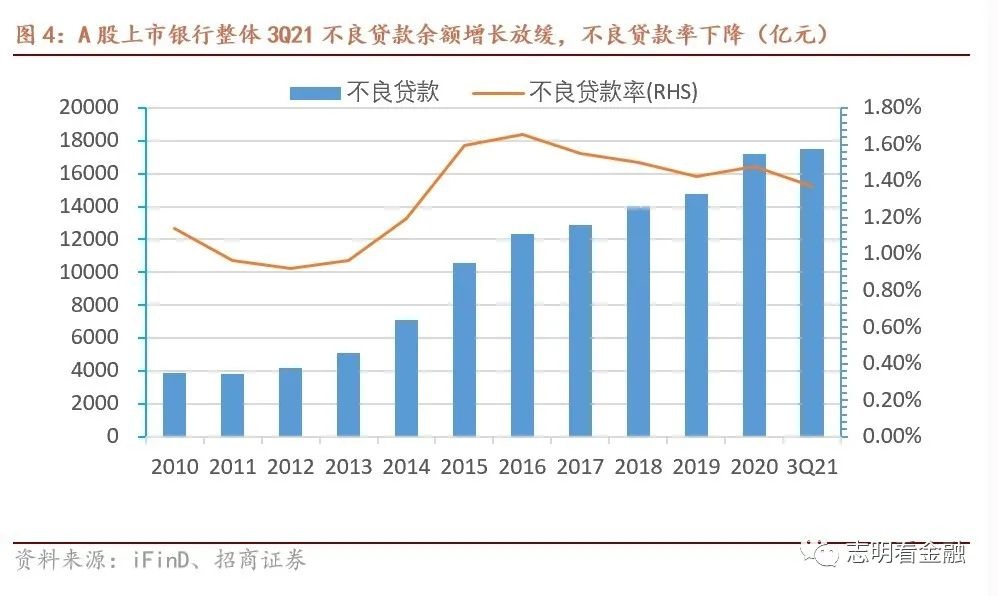

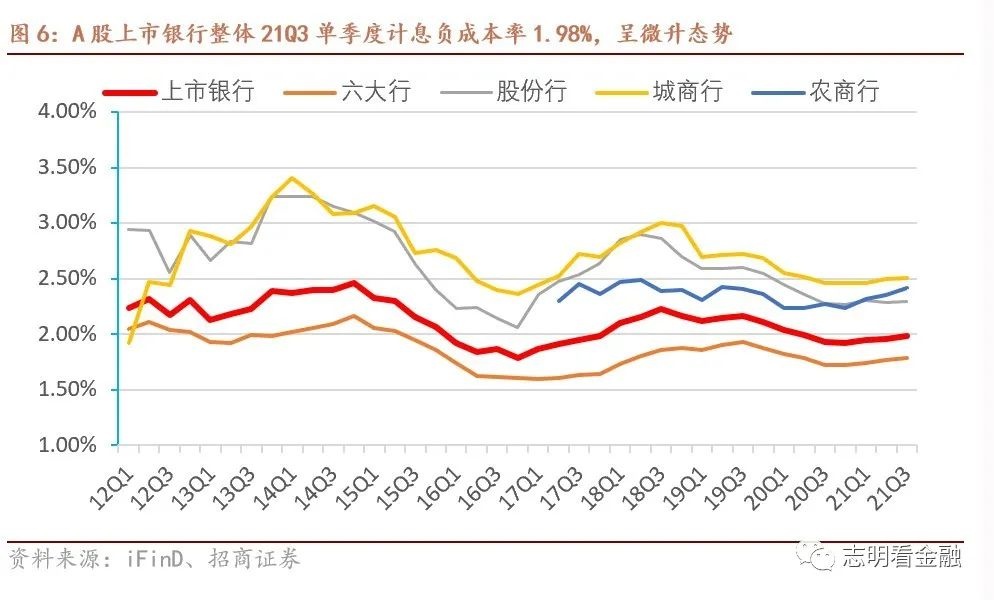

资产质量稳中向好,息差平稳微降。A股上市银行整体21Q3不良贷款余额1.75万亿元,增长放缓;不良贷款率1.37%,较年初下降11BP;3Q21不良净生成率0.92%,较2020年下降32BP。净息差来看,上市银行3Q21净息差多数平稳或微降。我们测算A股上市银行整体21Q3单季度计息负债成本率1.98%,季环比上升2BP,考虑到存款定价新政等作用,后续有望保持平稳。不过,经济下行压力加大,净息差仍小幅承压。

10月初以来,房地产政策现微调迹象,催化银行板块估值小幅修复。展望11月,尽管经济下行压力仍大,制约银行股上涨空间,但靓丽的三季报业绩有望支撑银行板块估值继续小幅修复。1)当前,银行板块PB估值仍处于历史低位,低估值反映了相对悲观的预期,如经济下行及个别房企流动性危机对资产质量的影响。2)我们预计本轮社融增速下行阶段已于9月份见底,随着政府债券发力及稳信用加码,四季度社融增速有望小幅上升。房地产政策现微调迹象,因城施策,部分房价下跌压力大的城市调控放松。3)四季度银行板块往往表现较好。过往十几年来看,四季度银行股往往表现较好。因银行板块估值低且ROE较高,年底往往有估值切换行情。

三季报业绩靓丽,盈利增速超预期,有望支撑银行股延续估值小幅修复。我们主推当前估值较低或近几个月估值明显回落的优质银行-宁波、江苏、兴业、南京、常熟和平安银行等。

11月金股-江苏银行:业绩靓丽的江浙城商行。江苏银行地处江苏,辐射长三角、珠三角等,区域优势显著。作为头部城商行,3Q21营收增速达24.7%,归母净利润增速达30.5%,均较1H21提升且领跑上市银行,盈利增速为A股上市银行首位。21Q3不良贷款率为1.12%,为近六年来最低。21Q3关注贷款率为1.27%,21Q3逾期率为1.17%,资产质量优异。随着零售转型、财富管理业务发展带动中收提升,有望跻身头部上市银行。前期股价回落明显,当前估值仅0.62倍PB(lf),性价比凸显。

11月金股-宁波银行:宁波银行为城商行标杆,深耕长三角的高成长性银行,资产质量持续保持优异,财富管理快速发展,ROE领跑上市银行。宁波银行3Q21归母净利润增速达26.9%,较1H21提升5.6个百分点;营收增速为 28.5%,较1H21上升3.3个百分点,营收和归母净利润皆保持高增速。3Q21加权平均ROE达17.2%,领跑上市银行。财富管理的发展有望驱动轻资本转型,降低对再融资的依赖。1月23日宁波银行发布配股预案,拟募集资金不超过120亿元,近期已拿到批文,实施在即。我们认为,配股对股价的影响已基本反映到位,前几个月估值明显回落,近期股价虽已回升,但性价比仍然凸显。

风险提示:金融让利及信贷需求走弱,息差收窄;经济下行压力加大,资产质量恶化等。

本文编选自微信公众号“志明看金融”,作者:廖志明,智通财经编辑:庄东骐