自2018年以来,“国产化”成为了我国半导体行业发展的关键词。可以预见,在产业链自主可控的战略目标下,该词仍将贯穿半导体行业未来的十年乃至二十年。

这就意味着,我国半导体设备行业的投资逻辑已随之改变,由此前的周期性行业转变为“国产化”下市场份额逐步提升的成长性行业。基于此逻辑,半导体设备行业作为我国高端制造领域中的关键赛道,其有望在持续成长中为投资者带来历史性的产业级投资机会,而最近三年来半导体行业在二级市场中的靓丽表现只是“国产化”历史进程中的起点,如何把握更长期的机会成为了市场关注的焦点。

纵观当前国内的半导体设备公司,盛美半导体或是其中预期差最大的企业。在其宣布分拆盛美上海至科创板上市后,市场对该公司的了解程度逐渐提升,其优质的基本面也浮出水面。

作为第一家赴美上市的半导体设备公司,盛美半导体与北方华创、中微公司齐名,其客户包括了国际大厂商韩国SK海力士,国内长江存储、华虹集团、中芯国际、合肥长鑫、士兰微、积塔半导体、芯恩、粤芯、晶合、卓胜微、格科微、长电科技、通富微电、盛合晶微、立昂微、上海合晶、沪硅产业等在内的知名半导体企业。

更为重要的是,盛美半导体的自我迭代和原始创新能力奠定了其在国内清洗设备市场的领先地位,这为公司的平台化发展打下坚实基础,从而推动产品的潜在市场空间翻倍增长。随着国内“国产化”的持续推进以及公司在海外市场中的加速扩张,盛美半导体有望成长为中国版的“泛林集团”。

近乎一己之力推动清洗设备国产化

若要在国内的半导体设备企业中找一家最具“国产化”特色的企业,一定非盛美半导体莫属,该公司的发展历史,是国内半导体设备企业国产化的最真实写照,亦是国内企业从国际半导体巨头的垄断中突围的最典型例子。盛美半导体,早已走在了“国产化”的时代浪潮的最前沿。

成立于1998年的盛美半导体,至今已有23年的发展历史。成立之初,公司专注于开发包括用于超低K材料和铜集成制造工艺的设备,致力于无应力铜抛光技术的研发。

至2005年时,随着全球半导体产线向国内转移,再叠加半导体设备市场需求明显增加,上海市大力发展半导体产业,盛美半导体便作为重点企业被引进上海,盛美上海的前身盛美半导体设备(上海)有限公司也由此成立。

国内市场需求虽持续增长,但当时的市场被国际厂商高度垄断,盛美半导体作为一个后来者面临巨大压力,能否突围也有很大的不确定性。但盛美半导体创始人王晖博士坚定认为,只要小公司专注于超前的先进技术,在细分领域抓住契机,通过差异化技术一定能拿到入场券,后续便可在此基础上做大做强。

正是基于此种始终如一的坚持,盛美半导体将眼光放在了清洗设备领域。之所以由此决策,主要是得益于两方面,其一是清洗设备市场的规模在整个晶圆制造设备体量中的占比在6%左右,巨头在这样相对较小的环节中“注意力”相对有限;

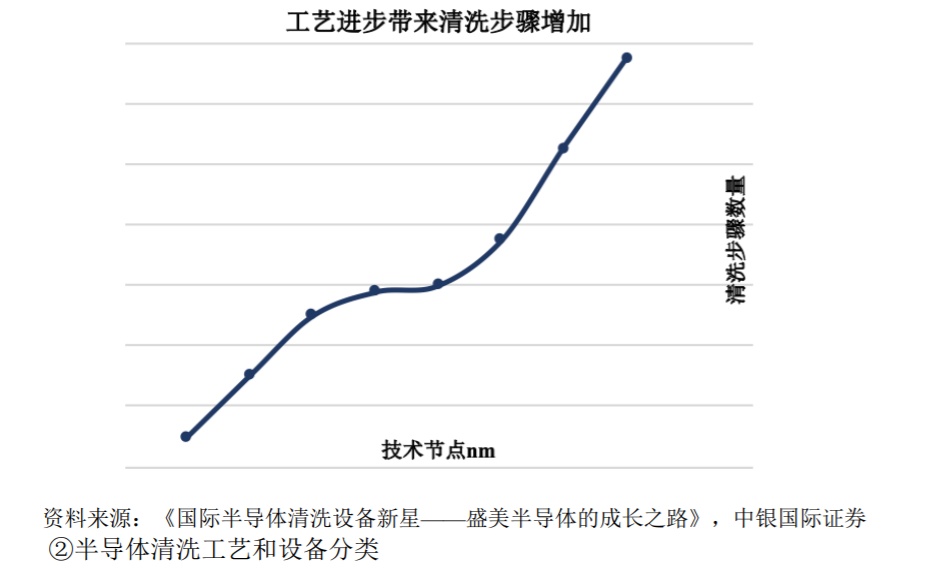

其二,清洗设备市场在整个制造工艺流程中极为关键,不可或缺。当前的芯片制造流程在光刻、刻蚀、沉积等重复性工序后均设置了清洗工序,清洗步骤数量约占所有芯片制造工序步骤的30%以上,是所有芯片制造工艺步骤中占比最大的工序,且随着技术节点的进步,清洗工序的次数和重要性将持续快速上升,设备体量比例将持续提升。

这就意味着,凭借清洗设备在晶圆制造工艺中的重要程度,只要打开该市场并取得领先地位,盛美半导体在整条产业链中将具有“战略高地”,这将为盛美半导体后续的持续发展奠定坚实基础。

想清楚了这一点,盛美半导体便看到了突围的希望。历时三年,公司在2008年成功研发出SAPS(空间交变相移兆声波清洗)技术。由该技术制成的清洗设备,与市场中的竞品有显著差异,其可利用交替变化的空间移动解决兆声波传递的均匀性,提升颗粒去除率,从而增加厂商产品良率。

而当时的全球十大半导体企业、全球存储器龙头企业韩国SK海力士正受清洗颗粒难度的困扰,盛美半导体的差异化产品吸引了其兴趣,并于2009年引入了SAPS清洗设备,开展产品验证。

经过24个月的24小时不断测试,12英寸45nm工艺的SAPS清洗设备于2011年首次取得SK海力士的正式订单。这也是国内首台具有自主知识产权的高端12英寸半导体设备,打破了国产设备在海外销售的零记录。至2013年时,盛美半导体已获得了SK海力士的多台重复订单。

一举拿下国际半导体巨头后,盛美半导体更深刻的认识到自身发展战略的正确性,打造差异化创新产品成为镌刻在公司骨子里的底层基因。在推出SAPS技术后,盛美半导体又相继研发出了TEBO技术和Ultra-C Tahoe技术,基于该三大技术,其推出了包括单片SAPS兆声波清洗设备、单片TEBO兆声波清洗设备、Tahoe单片槽式组合清洗设备、单片背面清洗设备、单片刷洗设备和全自动槽式清洗设备等产品。

凭借差异化、丰富化的产品组合,盛美半导体已能覆盖80%以上的清洗设备市场。据中银证券数据显示,在本土12英寸晶圆产线上仅有盛美上海持续获得清洗设备的重复订单,且盛美半导体清洗设备目前在国内的市占率为23%,已成为了国内清洗设备市场的龙头企业。

值得注意的是,根据多家券商的研报显示,当前半导体设备产业中国产化率最高的便是清洗设备环节,国产化率已在2020年时突破20%,这与盛美半导体在国内市场的份额大体一致,这便意味着,盛美半导体几乎以一己之力实现了当前清洗设备的国产化。而在刻蚀环节中,在中微、北方华创、屹唐三家共同主导下的国产化率也只与清洗设备环节相当,这足以见盛美半导体在国内清洗设备市场中的强大统治力。公司表示,正在开发先进技术,将在2022年为清洗设备推出更多的新产品组合,使其先进制程清洗工艺的覆盖率达到90%以上,以巩固公司在清洗设备领域的龙头地位。

加速平台化发展,新产品陆续落地

在国内市场深耕十六载后,盛美半导体得到的已不仅仅是清洗设备领域的龙头地位,更为重要的是公司积累、沉淀了自我迭代、自我成长从而实现突围的持续进化能力,这是决定一家企业长期发展质量的关键因素,这让盛美半导体在技术快速变化的行业中拥有更为旺盛的活力。不过,一个新的问题摆在了公司面前。

与光刻、刻蚀、薄膜三大环节超20%的价值占比相比,清洗设备环节在晶圆制造工艺中的规模相对有限,2020年占比为4.1%,这在一定程度上制约了盛美半导体的长期发展空间,这对公司在二级市场中的估值有所影响。为解决该问题,盛美半导体基于在清洗设备领域的龙头地位提出了平台化发展策略,即扩大不同环节的产品组合,提升公司产品的潜在成长空间。目前,公司已在镀铜、先进封装湿法设备、立式炉管系列设备等多个环节实现了供货。

在镀铜方面,盛美半导体是全球少数掌握芯片铜互连电镀铜技术核心专利并实现产业化的企业。其中,自主开发的芯片制造前道铜互连镀铜技术(Ultra ECP map)可在无空穴填充后实现更好的沉积铜膜厚的均匀性,可针对20-14nm及更先进技术节点,已持续接到客户订单。

差异化开发的先进封装电镀则可提高封装环节的良率,用于后道先进封装的电镀设备已进入市场并获得重复订单。且公司的ECP系列产品包括了用于大马士革铜互连的map设备、前端tsv设备和ap先进封装设备。虽然2021年第二季度内ECP未录得收入,但已向三个客户交付了验证设备,下半年ECP产品将持续放量,预计全年交货量将达到20台。

而在先进封装湿法设备方面,盛美半导体基于先进的集成电路前端湿法清洗设备的技术,将产品应用拓展至先进封装应用领域。以先进封装的凸块封装的典型工艺流程为例,在整个工艺流程中涉及的单片湿法设备包括清洗设备、涂胶设备、去胶设备、湿法刻蚀设备、无应力抛光设备等。

值得注意的是,在2021年第三季度内,盛美半导体首台具有自主知识产权的用于前道量产的边缘斜面湿法刻蚀设备已向中国的逻辑厂商交付,实现了从0到1的突破,该设备的硅片对中技术相比国外同类产品更精准、更高效。

与此同时,在湿法工艺的基础上,盛美半导体开始干法设备的研发,公司研发的立式炉设备首先集中在LPCVD,再向高温氧化炉和扩散炉发展,最后逐步进入到ALD设备应用。2020年时,盛美半导体发布Ultra Fn立式炉设备进军干法工艺市场,可应用于氧化物、氮化硅低压化学气相沉积(LPCVD)和合金退火工艺功能。今年3月,公司的300mm Ultra Fn产品系列增加了非掺杂的多晶硅沉积、掺杂的多晶硅沉积、栅极氧化物沉积、高温氧化和高温退火等半导体制造工艺。

智通财经APP了解到,盛美半导体的第一台SiN LPCVD已于2020年初交付给一家重要的逻辑制造商,并在该工厂进行大规模量产验证;同时,另一台合金退火工艺立式炉设备已于2020年底交付给一家功率器件制造客户;其他相关设备的产品也陆续开始在与客户进行测试。

盛美半导体创始人王晖博士指出,“随着新的工艺技术推出面向市场后,盛美基本在立式炉设备上会全面开花,这也标志着盛美正式从湿法设备进入干法设备领域,明年将重点进行原子层沉积(ALD)立式炉设备的研发。”

成长空间打开,业绩持续高增长

虽然多项新产品仍在验证期或部分新产品仍未放量,但盛美半导体的平台化发展策略已取得明显成效。据公司2021年上半年的财报显示,其报告期内的清洗设备收入为7787.4万元,占总收入的比例为79.79%,较2020年同期的88.53%下降近9个百分点;而先进封装设备和服务的收入占比则升至14.52%,同比提升超10个百分点。前端和封装的ECP产品、Furnace立式炉及其他产品则录得555万美元的收入。

显然,盛美半导体平台化战略对于公司的正面作用已逐渐在财报中得到体现,清洗设备收入占比正稳步缩小,收入多元化的雏形已初步显现。且得益于行业的高景气周期以及公司的平台化策略,盛美半导体在2021年上半年取得了靓丽业绩,其收入同比增长54%至9759.6万美元。

鉴于业绩再次超出管理层预期,公司已经将2021年的收入预测上调至2.25亿美元至2.4亿美元,而之前的指引为2.05亿美元至2.3亿美元。值得注意的是,公司第二季度的交付总额为8200万美元,同比增长82%,创造了公司历史交付额的新纪录,这亦是公司新产品加速导入客户的前瞻性信号。

不止如此,平台化发展已见成效对于盛美半导体内在价值的提升也是显而易见的。在2021年第二季度的电话会议上,盛美半导体管理层表示,公司正加大对ECP map设备以及Ultra Fn 立式炉干法工艺设备两大现有产品的研发投入,预计其他两种全新产品将分别在2022年初及2022年下半年推出,公司未来产品组合的目标市场空间有望突破100亿美元,这较全球清洗设备的市场规模翻了四倍,这意味着公司的成长性发生了根本性的变化。

多个战略优势或助力公司成长为全球领先企业

从国际巨头垄断市场下的“一穷二白”,到发展成为国内半导体清洗设备的龙头企业,再到目前潜在市场空间突破100亿美元的平台化发展,每一次跨入更高层级的背后,都是盛美半导体产品组合的不断迭代,从单一的清洗设备,到先进封装湿法设备,再到镀铜设备及无应力抛光设备,进而跨入干法设备领域,加上明年其他两种全新设备导入市场,每一次的突破都是对公司差异化创新优势的具体体现。自我成长、自我迭代、持续差异化创新已成为了盛美半导体基因的底色。

智通财经APP认为,基因的底色决定了企业的成长高度,盛美半导体的发展历史已向市场证明了其在恶劣生存环境下的强大活力,这将助力公司在未来长达十年乃至二十年的半导体行业的黄金发展期走得更远。且盛美半导体的战略优势不止于此。

首先,凭借强大的研发实力和长期的研发投入,盛美半导体已通过大量的专利打造了坚实的竞争壁垒,保持了公司产品在市场中的长期竞争力。智通财经APP了解到,截至2021年6月30日,盛美半导体拥有已获授予专利权的主要专利322项,其中境内授权专利152项,境外授权专利170项,其中发明专利共计317项。

其次,盛美半导体已成为国产清洗设备的龙头企业,此“易守难攻”的战略地位优势,为公司平台化发展打下坚实基础。这不仅是因为盛美半导体可凭借领先市场地位在清洗设备领域产生源源不断的现金流以支撑公司新产品的研发;且基于丰富的客户和渠道覆盖,新产品与原业务可产生明显的协同效应,可加速公司产品在市场中的渗透速度。

凭借上述多个战略优势,再叠加全球半导体行业需求的持续爆发以及国产化的加速推进,盛美半导体有望持续成长,其内在价值也将大幅提升。且作为半导体设备国产化企业中的龙头企业,随着盛美上海在科创板的上市,聚光灯下的盛美半导体的含金量将被市场所挖掘,其真实价值也将逐渐在市值上体现。

若放眼长期来看,在国家政策的强力支持下,国内与国外的半导体设备企业的差距将逐渐缩小,而拥有自我成长、自我迭代、持续差异化创新基因的盛美半导体将有望成长为与泛林集团(市值超800亿美元)相媲美的全球领先半导体设备企业,其发展值得期待。