投资要点

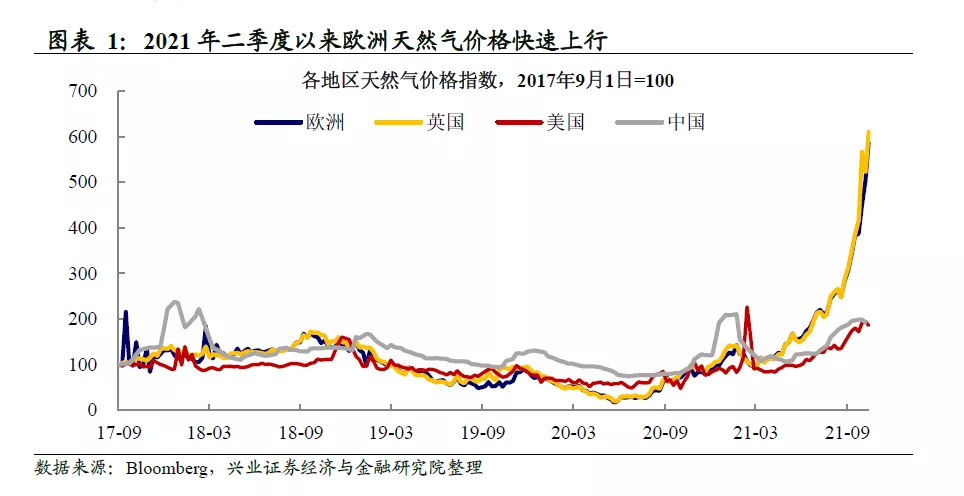

今年二季度以来,欧洲天然气价格快速上行,引发市场对全球能源危机的讨论。本文主要分析了此次欧洲能源危机的起因,及其对全球能源市场的影响。

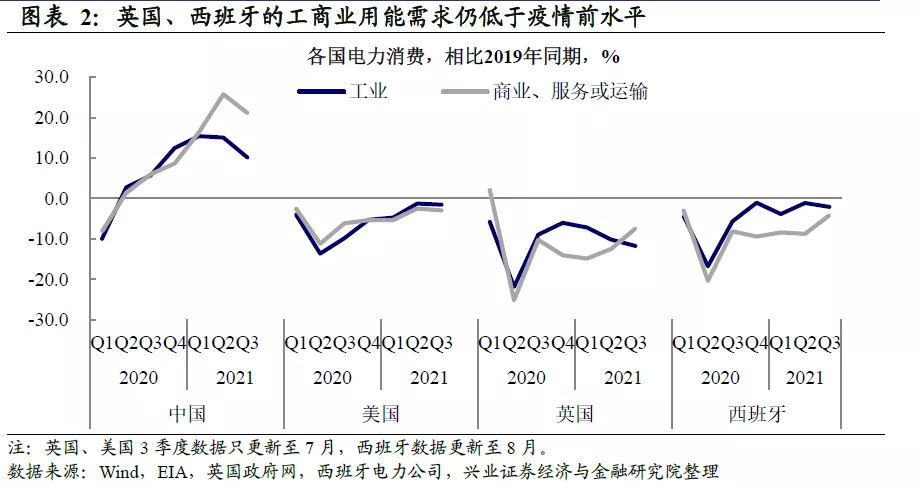

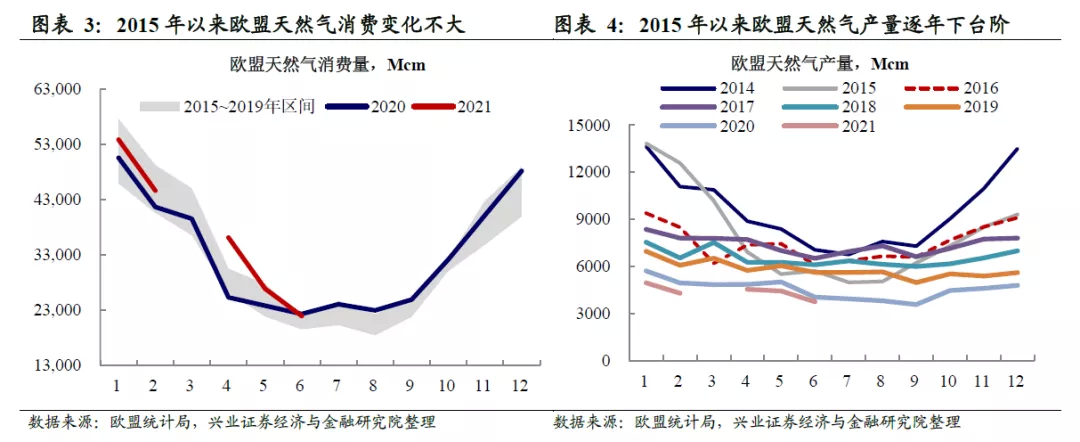

欧洲能源危机的起因:需求变化不大,供给问题是主因。与中美不同,当前欧洲最“缺”能源的英国、西班牙,工商业能源消耗低于疫情前水平,整体能源需求未明显增加。从欧洲涨价最快的天然气而言,当前欧洲天然气消费规模整体处于2015-2019年区间之内;但从供给端来看,2015年以来,欧洲天然气生产规模呈现逐渐下台阶趋势,2020年以来尤为明显,能源供给问题显然更加严重。

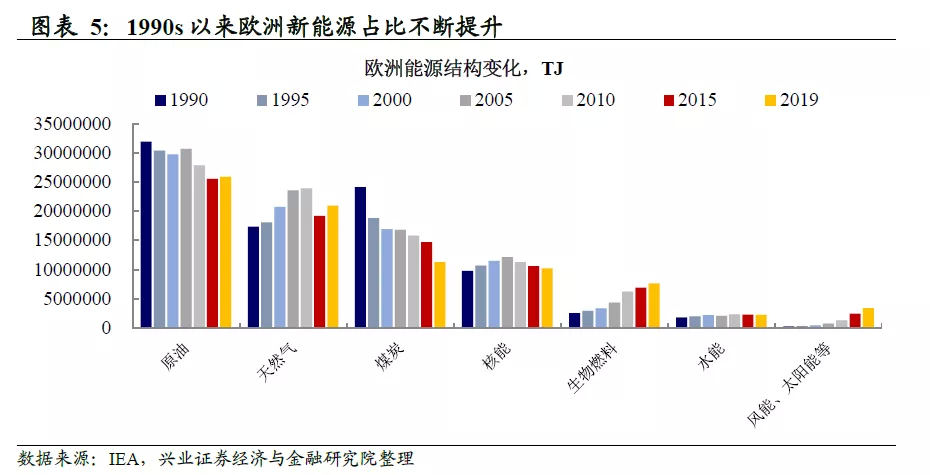

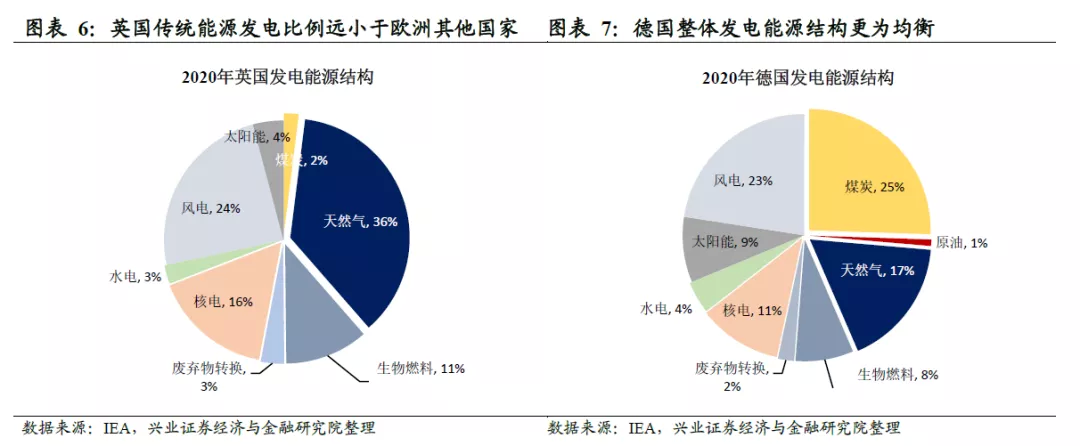

欧洲能源供给根本制约:对外依存度高+能源转型下的结构调整。当前欧洲能源消费占比前三为原油、天然气、煤炭。而这三种能源欧洲都需依赖于进口,这也导致欧盟整体能源对外依存度高达60%,能源结构本身具有脆弱性。2015年后,欧洲不断降低传统能源在能源消耗结构中的占比,提升清洁能源的比例。但是在储能技术发展不完全背景下,依赖自然资源的清洁能源(风能、太阳能)不稳定性较大。这使得本就脆弱的欧洲能源结构“雪上加霜”。以此次能源“重灾区”英国为例,其发电能源中,天然气占比最高(36%),其次为风电(24%),而煤炭占比仅为2%。

本轮欧洲能源危机的供给症结:产能收缩+库存消耗+供给受限。

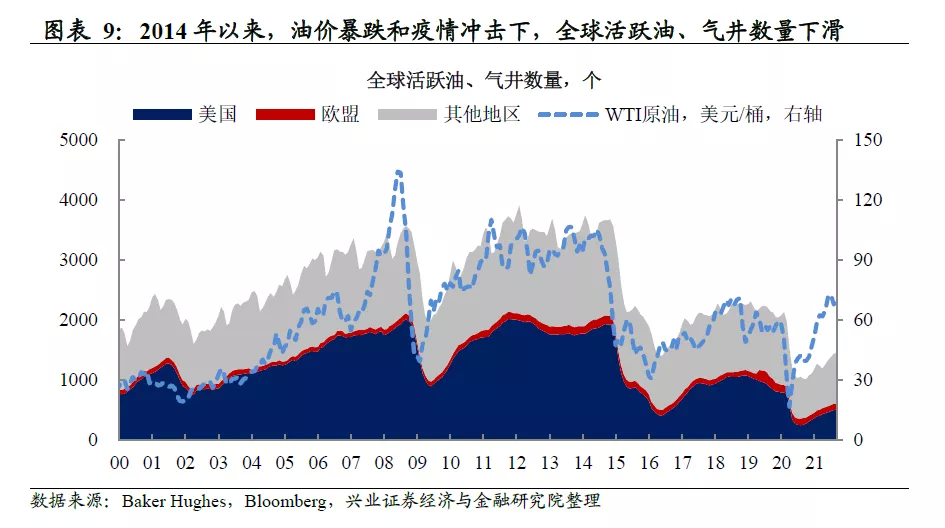

2014年后,经历油价暴跌和疫情两轮冲击,全球油气产能收缩明显。

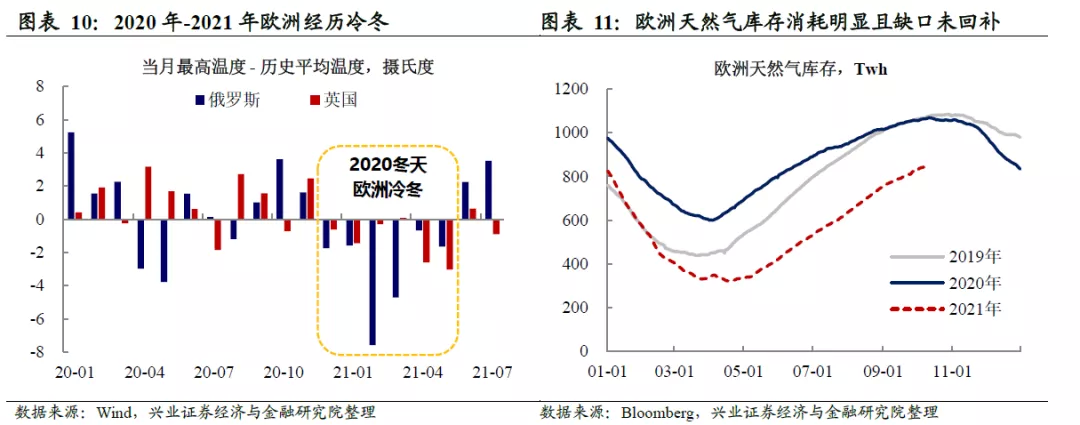

2020-2021年欧洲经历冷冬,天然气库存快速消耗,降至历史低位。

2021年欧洲来风条件恶化,风电供给较之前两年明显下降。

俄罗斯-欧洲天然气管道输气量位于低位,且较为不稳定。短期来看,在今年底明年初之前欧洲通胀或仍在高位。虽然当前欧洲需求恢复一般,服务业价格并未快速上涨,但商品价格已处于20世纪90年代以来的历史高点。上游向下游的价格传导或将持续,叠加2020年低基数效应,2021年末至2022年初,欧洲通胀读数或将维持在高位。

长期来看,需注意气候变暖和能源转型对全球能源格局的影响。一方面,全球变暖会加剧极端天气出现的可能性,导致能源需求上升;另一方面,全球气候行动背景下各国推进能源结构转型,但新能源在当前发展阶段存在供给稳定性不足问题,或增加全球能源供求格局的脆弱性。

风险提示:欧洲通胀抬升,全球能源供应脆弱性上升。

正文

欧洲能源危机:风起涨价

8月后欧洲天然气价格快速上行,引发能源危机担忧。2021年年初以来,在供给短缺推动下,以英国为代表的欧洲天然气价格快速上行,较年初约上涨了5倍。由于能源供应问题难以快速解决,叠加2021年8月亚马尔-欧洲天然气管道发生火灾,欧洲天然气短缺局面愈演愈烈。天然气价格上涨开始向原油及其他大宗商品传导,海外市场关于全球能源危机以及滞涨的担忧在国庆期间也随之爆发。(详见20211007《国庆期间,海外通胀情绪是如何发酵的?》)

欧洲能源危机探因:症在供给

欧洲能源危机原因:需求端变化不大,供给问题更加严重

需求端来看,疫情后的经济恢复阶段,欧洲能源需求并未明显增加。当前欧洲最“缺”能源的英国、西班牙,工商业能源消耗低于疫情前,需求未明显增加。在欧洲能源价格飙涨之后,一种声音认为是由于今年欧洲经济复苏较快,进而导致能源需求大幅增长。然而,如果不考虑需求相对稳定的居民端(当然,居民端会受天气变化影响,下面也会分析,今年欧洲天气导致1季度居民天然气需求上升),与经济复苏更为相关的工商业的能源消耗并没有大幅增长。对比中美经济恢复期间的能源需求来看,2021年中国无论是工业还是第三产业电力消费都大幅超过2019年同期10%~20%;美国当前能源消耗也基本回到2019年同期水平;但英国、西班牙仍明显低于2019年同期水平。

供给端来看,近年来欧洲天然气产量逐年下台阶,供给问题更加严重。从当前欧洲涨价最剧烈的能源——天然气的情况来看,2015年以来,欧洲每年各月的天然气消费规模变化并不大,即使是在疫情冲击严重的2020年以及经济快速恢复的2021年,欧洲各个月份的天然气消费规模整体处于2015-2019年的区间之内。但从供给端来看,2015年以来,欧洲天然气生产规模呈现逐渐下台阶趋势,能源供给问题显然更加严重。

欧洲能源供给根本制约:对外依存度高+能源转型下的结构调整

自21世纪以来,欧洲持续致力于推动能源结构向清洁能源转型。欧盟中多数国家(如法国、德国、英国、芬兰等)在20世纪90年代就已实现了“碳达峰”,而“碳中和”这一概念最早也是由欧盟提出。进入21世纪后,欧洲不断降低传统能源(原油、煤炭)在能源消耗结构中的占比,提升天然气、风能、核能等清洁能源的比例。但由于切尔诺贝利事故及福岛核泄漏事件,欧洲对于核电的发展一直持较为谨慎的态度,尤其是2011年德国宣布将陆续关闭核电站,核能占比下降。截止2020年,欧洲能源结构中占比最大的为原油(32%),其次为天然气(26%),第三为煤炭(14%)。

本次能源危机“震中”英国,其能源结构较欧洲其他国家更不均衡。从发电能源结构来看,2014年之后英国的煤炭发电占比快速下行,天然气、风能的发电占比则迅速走高。截至2020年,英国最主要的发电能源为天然气(约占36%),其次为风电(约占24%),而煤炭的占比仅为2%。而德国的发电能源结构相较于英国则更为均衡。德国发电能源中煤炭发电约占25%,风电发电约占23%,天然气发电约占17%。这也意味着,英国相较于德国等其他欧洲国家,其能源供给更容易受到天气因素和天然气供应问题的影响,这也是为什么本次能源危机受灾最严重的国家为英国,但德国受到的影响则相对较小。

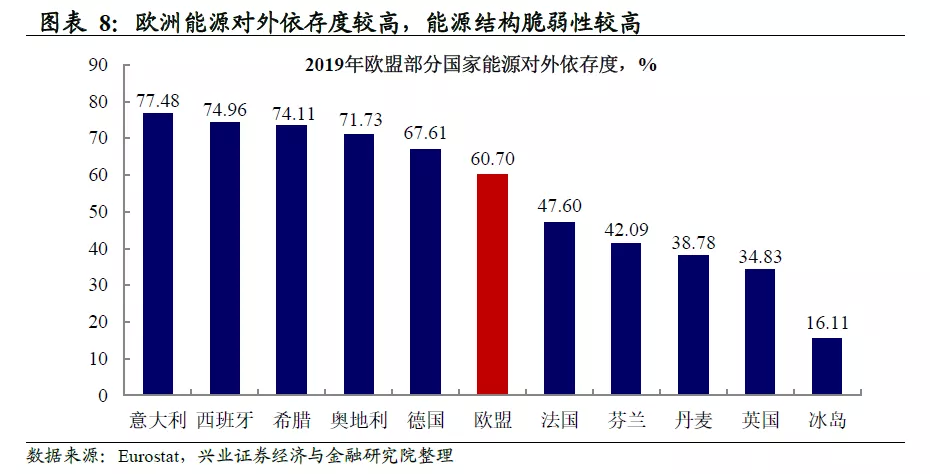

欧洲自身能源禀赋匮乏,能源供应依赖外部,脆弱性较高。如前所述,欧洲能源消耗结构占比前三的为原油、天然气及煤炭。但是,欧洲自身的能源禀赋较为匮乏,只有风能和核能实现自给自足,原油、天然气及煤炭都非常依赖于国外(尤其是俄罗斯)的进口。这也导致欧洲整体能源对外依存度较高,2019年欧盟的能源对外依存度可达到60%。能源结构的高对外依存度,使得其能源供应极大依赖于国外供应,不稳定较大。再叠加欧洲发电中风电占比比例较高,但风电受天气等不确定性因素影响较大,使得欧洲整体能源结构较为脆弱,一旦供应端出现问题就容易产生较大的负面影响。

本次欧洲能源危机的供给症结:产能收缩+库存消耗+供给受限

2014年以来,经历油价暴跌和疫情两轮冲击,全球油气产能收缩明显。2011-2013年,油价中枢在100美元/桶左右,全球活跃油、气井数量在3500个左右。2014-2015年全球油价经历持续两年下跌,从最高点超过100美元/桶最低跌至约30美元/桶,全球活跃油、气井数量同步大幅下跌。2016-2019年,油价恢复至中枢60美元/桶左右,全球活跃油、气井数量恢复至2200个左右。2020年在新冠疫情冲击影响下,油价再次经历暴跌,全球活跃油、气井数量进一步下台阶。但2020年二季度以来,随着疫情冲击最严重时期过去,油价逐渐恢复,2021年以来,在油价已经恢复至超过疫情前60美元/桶的中枢情况下,全球活跃油、气井数量虽然也经历恢复达到1000左右,但仅为疫情前中枢的一半左右。

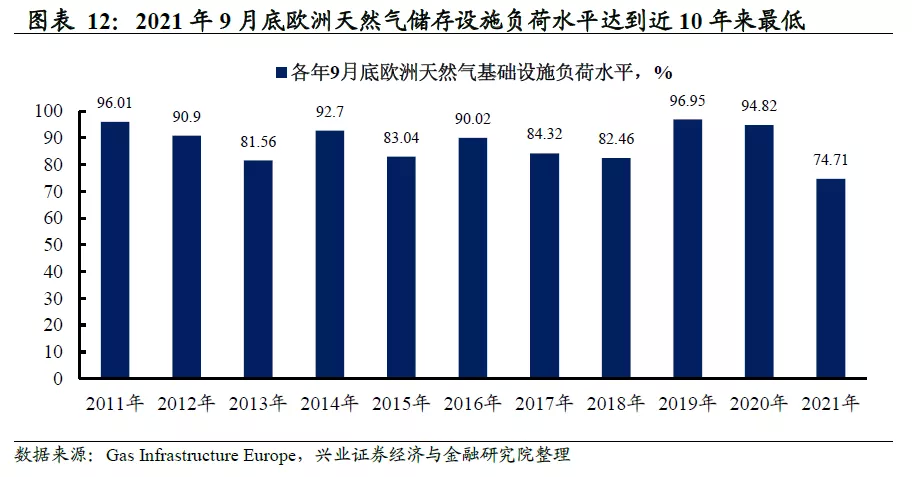

2020年欧洲经历冷冬,取暖需求上升,消耗天然气库存。2020年冬季,欧洲经历冷冬,气象观测数据显示2020年12月-2021年5月期间,俄罗斯、英国各月最高温度较往年同期平均温度要低2-5度左右。冷冬影响社会取暖需求上升,与此同时,由于产能处于收缩状态,供给跟不上,导致欧洲能源库存消耗明显。从欧洲天然气库存数据看,2020年-2021年之交的冬季,欧洲天然气库存出现明显消耗,至2021年5月底库存水平明显低于过往两年。不同于2019年库存消耗后经历快速回补,2021年5月以来,欧洲天然气库存虽然也有回补,但库存快速消耗形成的约400Twh的缺口,一直没有回补修复。从欧洲天然气基础设施负荷情况看,2021年9月底,欧洲天然气储存设施的负荷水平仅为74.7%,为2011年最低水平,而在疫情之前的2019年这一数值高达97%。

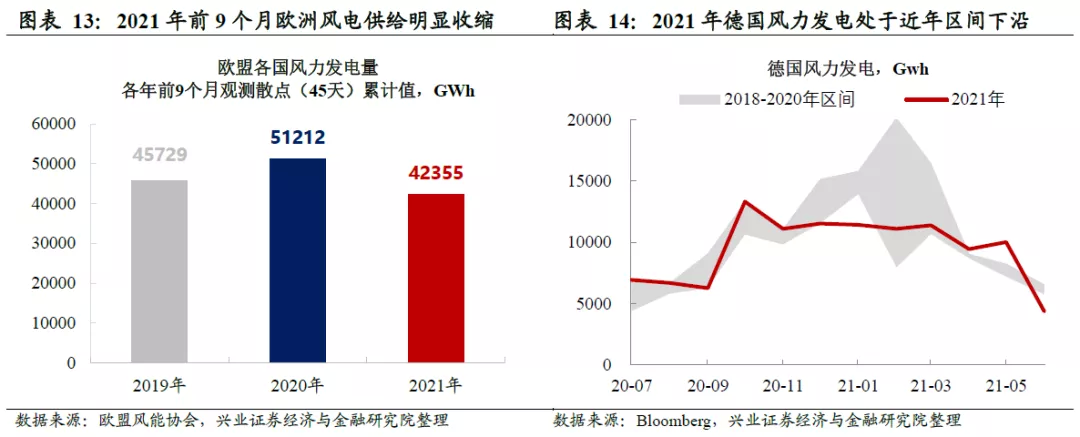

2021年欧洲来风条件恶化,风电供给较之前两年明显下降。2015年以来,在《巴黎协议》控温目标通过背景下,欧洲加快能源结构转型步伐,在发电领域,煤炭供电规模经历快速下降,以风能为代表的新能源发电规模不断增长,风能在欧洲能源结构中的占比逐渐提升,欧洲对风能依赖度上升。2021年,受来风条件恶化影响,欧洲风能发电供给较之前两年明显下降。欧洲风能协会统计数据显示,以各年1-9月中同日期的45天观测样本看,2021年欧盟国家风力发电量为近3年以来最低水平,较2020年同期下降幅度达到17.29%。从德国风力发电情况统计数据看,在欧洲经历冷冬的2020年12月-2021年5月期间,德国各月风力发电规模也处于过往3年的各月发电区间的下限。

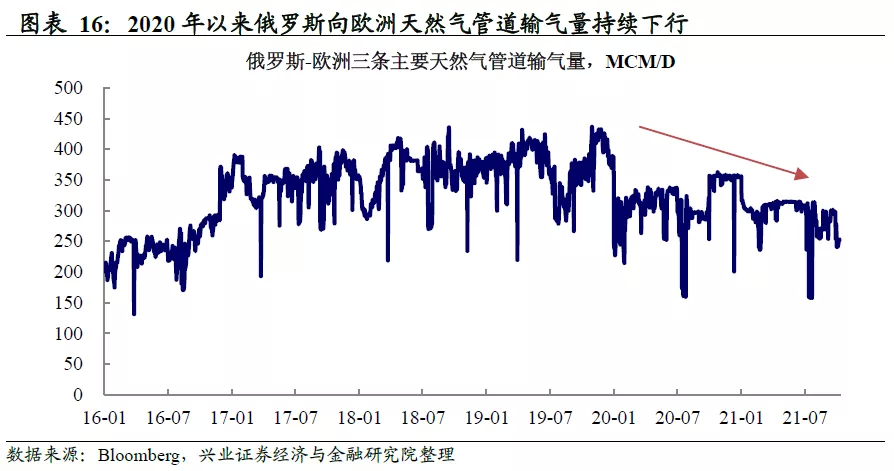

俄罗斯-欧洲天然气管道输气量位于低位,且较为不稳定。俄罗斯对欧洲主要有三条天然气管道,分别为:北溪1号、亚马尔-欧洲管道、联盟线。2020年后,这三条输气管道的输气量出现明显下滑,并且一直未回到前期水平。叠加2021年8月初,亚马尔-欧洲管道发生火灾,导致俄罗斯对欧洲的天然气输气供应雪上加霜。从稳定性而言,这三条管道中,只有北溪1号线未经过陆地国家,因此较为稳定。而其余两条管道由于经过的陆地国家(如乌克兰、捷克等)多为地缘政治动荡区域,其供应稳定性容易受到政治因素影响。

北溪2线投产前夕的欧洲能源博弈加剧。为了避开如乌克兰等国家对天然气能源供应的干扰,俄罗斯于2018年开始修建北溪2号。但是北溪二号实为俄罗斯、美国与欧洲的地缘政治博弈筹码。从美国的特朗普政府到拜登政府,皆对北溪2号的施工进行制裁,致使北溪2号的建成不断延期。而欧洲议会内部也担心北溪2号会加剧欧洲对于俄罗斯的能源依赖,因此曾于2021年年初否决北溪2号这一项目。在能源危机的压力下,北溪2号项目在欧洲内部的支持率或上升,北溪2号正式投入使用的进程可能加快。2021年10月14日,俄罗斯副总理亚历山大·诺瓦克在俄罗斯能源周上表示,北溪2号已完成调试,将在未来几周准备好投入使用。

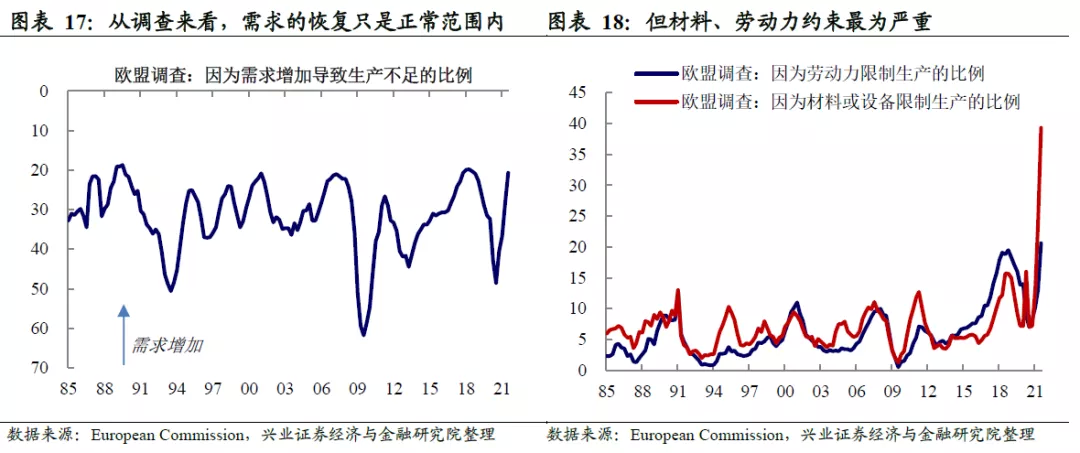

欧洲能源危机下的短期风险:欧洲通胀、传染效应

欧洲能源危机,只是其供应问题中的一环。我们在2021年6月15日发布的报告《除大宗外,全球供应链问题还出在哪里?》中曾提示,疫情以来,由于全球复苏的不均衡,本轮全球复苏中出现了罕见的供应链问题。过去一个季度,这种供应不足的问题愈演愈烈,而在欧美尤为突出,表现为欧洲、美国制造业PMI中的供应商交货处于极值的情况更为明显。从欧盟自身的调查来看,也是相似的结论。截至2021年3季度,欧盟需求的复苏只是在正常范围内,但劳动力短缺的约束已至历史高点,而材料或设备短缺的约束达到了20世纪80年代以来从未到达的高点。

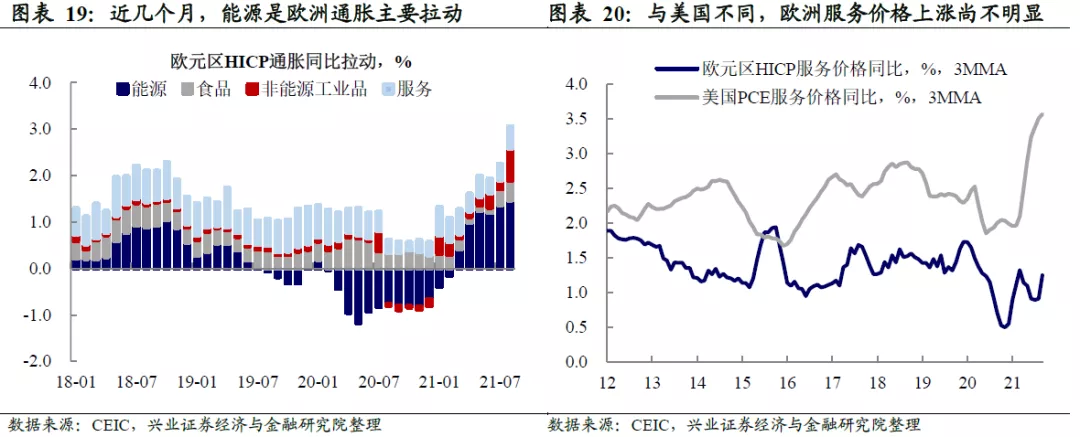

欧洲并未大幅财政刺激,需求恢复一般,表现为服务价格上涨还不明显。与美国已出现全面通胀压力(参见20210514《对美国通胀的持续性要有心理准备》)不同的是,由于本轮欧洲未像美国“撒钱”,其居民需求端复苏较为一般,因此服务分项(占其核心HICP 61%)的复苏尚较为温和。当然,其在2021年下半年可能也会受到VAT调整形成的低基数的影响,而出现同比上升(这一点后面会具体分析)。

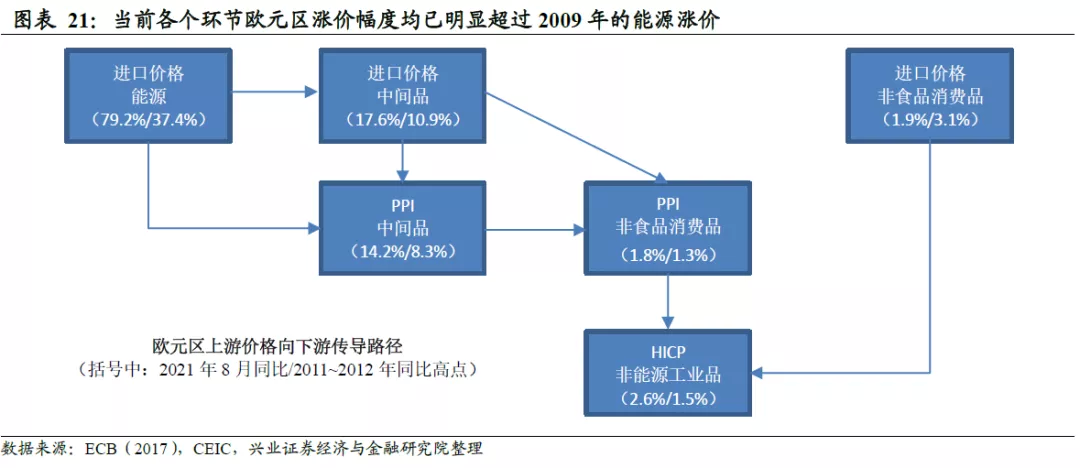

但商品端,供给不足的问题,导致上游向下游商品传导已非常明显。2021年初,能源价格大幅上涨之时,ECB(2021)通过分析历史经验时发现,上游涨价对下游的传导作用会有明显的滞后,PPI中间品到PPI非食品消费品的传导大概需要1个季度到半年,而PPI非食品消费品向终端(HICP非能源工业品)的传导还需要大概一年到一年半的时间。从2009-2010年那一轮大宗涨价来看,欧洲能源进口同比在2010年4月见顶,但那一轮终端价格同比见顶在2012年7月。

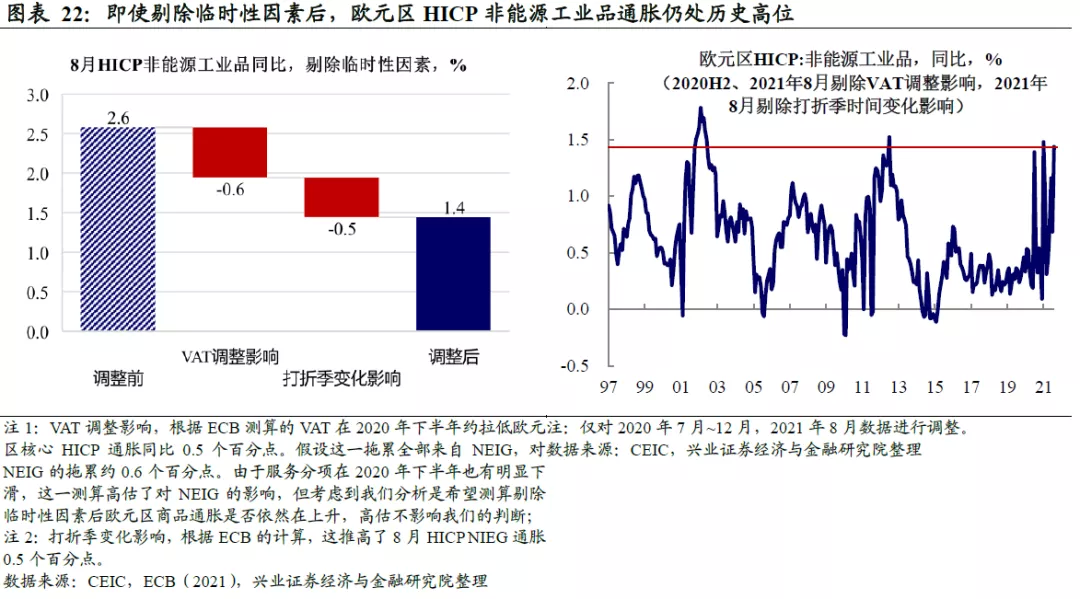

但本轮的供给端压力是20世纪90年代之后前所未见,截至2021年8月,欧元区各环节同比已均在历史上95%分位数以上。尤其是,本轮终端(HICP非能源工业品)的反映速度明显快于以往周期,即使剔除两方面临时性因素(一是2020年下半年德国大幅下调VAT造成的低基数,政策于2020年底结束;二是欧洲打折季时间变化),欧元区商品通胀也已接近90年代以来的历史高点。考虑到上述ECB的研究,上游向下游的传导仍会持续一段时间。

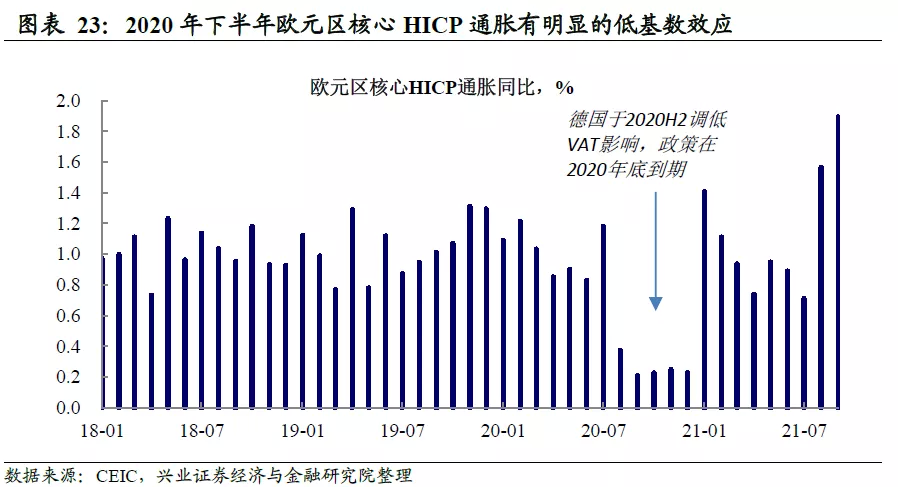

叠加低基数效应,岁末年初欧洲通胀读数维持在高位是大概率事件。整体来看,欧洲供应链问题可能仍将延续一段时间,考虑到未来欧美服务业复苏带来的需求增长、冬季供暖需求,以及低库存效应,上述能源问题可能也将延续至明年初。叠加2020年下半年德国政策影响导致的低基数效应,2021年4季度至2022年初,欧洲通胀读数维持在高位是大概率事件。

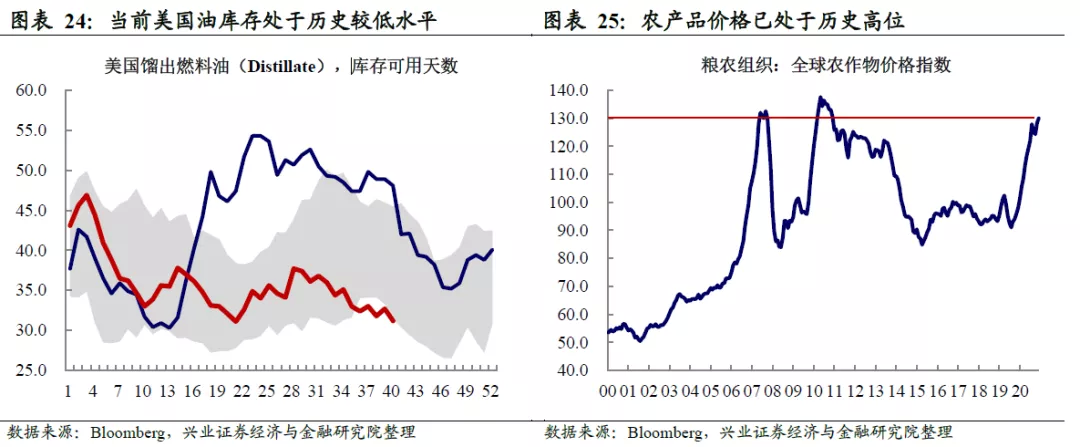

此外,短期来看,欧洲能源涨价可能使得原油、农产品价格上涨压力上升。如上所述,本轮欧洲能源危机与20世纪70年代全球范围内的能源危机仍不可同日而语,欧洲自身的原因使得实际上当前其他经济体并未出现严重的能源短缺问题。但作为全球最大的能源需求经济体之一,其对全球能源价格的影响仍然较大。需关注的传染路径是对全球原油价格以及农产品价格的影响。一方面,随着欧美疫苗的推进,欧美逐步开始对于疫情采取“躺倒”的态度,这可能意味着欧美服务业将进一步复苏,这将进一步推升原油的需求。然而,美国当前的油库存处于历史相对较低水平,考虑到天然气与原油之间的替代性,原油价格的上涨压力仍然较大;另一方面,天然气、原油均是化肥等农产品生产资料的上游,在当前农产品价格已基本处于历史高位的背景下,上游能源价格涨价是否会进一步推升农产品价格是潜在需要关注的风险。

如果再往后看,美国本轮财政不断宽松,需求增长与供给短缺并存所带来的通胀持续性可能更强。而与美国不同,随着上述短期需求因素逐步化解,短期供给问题解决(如俄罗斯北溪2号),在2022年年初之后,欧洲通胀压力可能会有所缓解。

长期风险:全球能源供应脆弱性上升

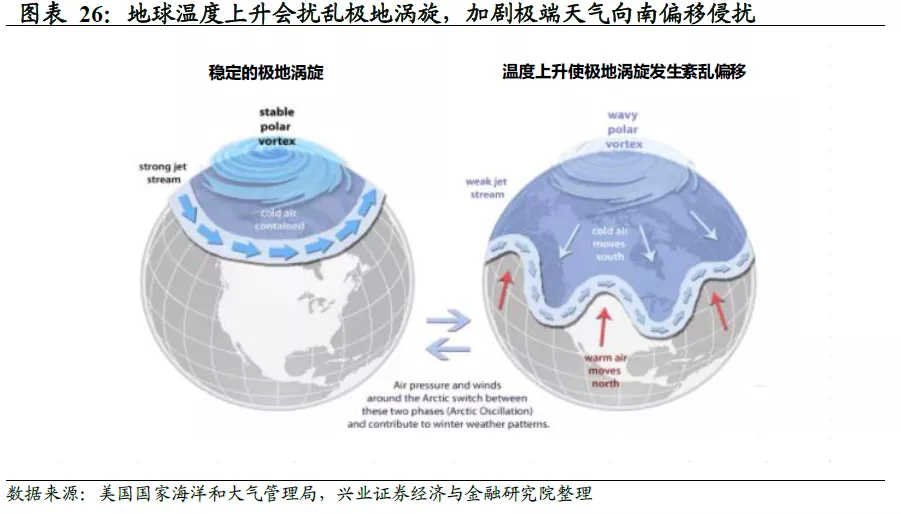

全球气候变化或将加剧极端天气,能源需求易上难下。联合国政府间气候变化专门委员会(IPCC)2014年公布的第五次全球气候评估报告显示,自20世纪80年代以来,全球平均温度上升速度加快,地球正在升温。气象学研究进一步揭示,随着地球温度的上升,北极地区气候循环形成的极地涡旋圈,会受温度上升影响而变得更加不稳定,出现极地涡旋向南偏移侵扰,从而更加容易形成超强极寒天气。极端天气加剧将会使位于北温带的经济体(全球主要经济体大多位于北温带)频繁遭遇冷冬,冬季取暖需求增加,全球能源需求易上难下。

与此同时,能源转型背景下能源供给波动上升。为应对全球气候变化严峻形势,2015年国际社会达成《巴黎协定》,近年来各国在《巴黎协定》框架下积极推动应对气候变化行动,其中推动能源结构转型是重要的行动路径。当前全球能源结构转型的主要方向是提升以风、光、水为代表的非一次能源占比,但由于风、光、水等自然资源难以维持稳定供给,供给不稳定性相较传统能源更高,波动也更大。在气候变化影响全球能源需求易上难下叠加能源供给波动上升背景下,需要警惕全球能源格局脆弱性上升的风险。

风险提示:欧洲通胀抬升,全球能源供应脆弱性上升。

本文选编自微信公众号“王涵论宏观”,作者:王涵 等;智通财经编辑:徐文强。