针对近期市场关注的绿电交易、能耗双控、天然气涨价等方面,天风研究所公用事业郭丽丽团队总结了六大问题,并一一进行了解析。

绿电交易规模未来会增加吗?

绿电交易规模的增加主要是看供需。供给侧方面,售电方优先组织平价风电和光伏发电企业,未来随着更多平价项目投运之后,供给量会有所增加。同时,待条件成熟时,将逐步扩大至符合条件的水电,含补贴的项目等待机制完善和时机成熟时也会纳入,有望进一步推升供给量。需求侧方面,目前部分企业愿意购买绿色电力以彰显社会责任,并有出口企业购买绿电,赋予产品绿色属性以提升国际竞争力。未来随着减碳进程的加速,国内外相关政策的逐步落地,绿色电力的需求有望进一步提升。此外,绿电交易初期以年度(多月)为周期组织开展,未来或将组织月度和月内交易,有望带动交易规模提升。

今年的能耗双控为何压力这么大,能耗双控政策走向如何,对市场有什么影响?

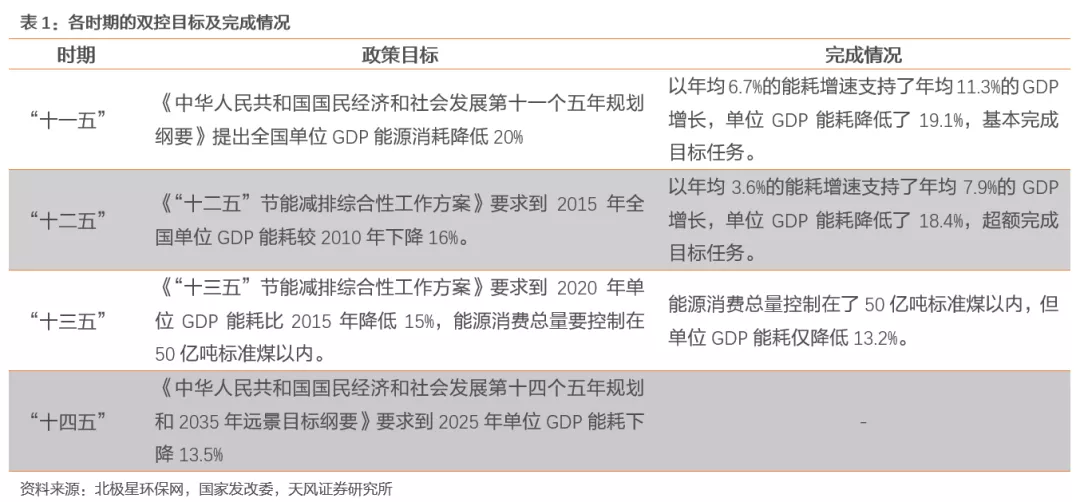

一是十一五至今,能耗双控目标下,基数持续走低。“十一五”至“十三五”期间,我国单位GDP能耗分别降低了19.1%、18.4%、13.2%。目前,我国单位GDP能耗已由2005年的1吨标准煤/万元下降至0.571吨标准煤/万元。

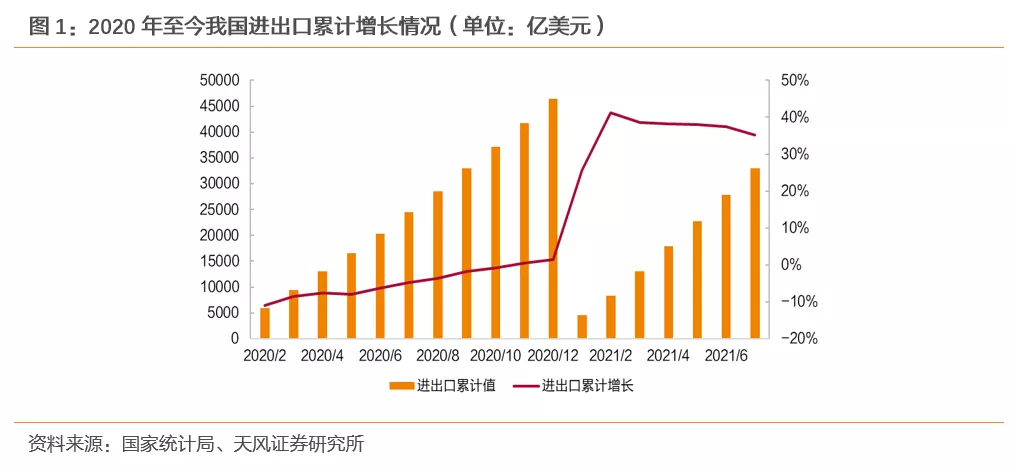

二是今年我国出口持续高景气。疫情后经济处复苏通道,全球经贸环境正在逐渐改善。国际货币基金组织预计今年全球经济增长6%,这有利于我国进出口的增长,今年以来我国进出口同比增速均保持在20%以上。从 1-7 月各省的耗电情况来看,对全社会用电量贡献超过1% 的均是出口大省,包括山东(1.6%)、广东(1.5%)、江苏(1.5%)和浙江(1.2%)。

三是能耗双控目标完成情况晴雨表发布后,多地被督促严格执行。国家发展改革委发布《2021年上半年各地区能耗双控目标完成情况晴雨表》。今年上半年,9个省(区)能耗强度同比不降反升,10个省份能耗强度降低率未达到进度要求,全国节能形势十分严峻。文件要求,对于能耗强度不降反升的9省(区),对所辖能耗强度不降反升的地市州,今年将暂停国家规划布局的重大项目以外的“两高”项目节能审查,并督促各地采取有力措施,确保完成全年能耗双控目标,特别是能耗强度降低目标任务。

新能源运营商如何估值?

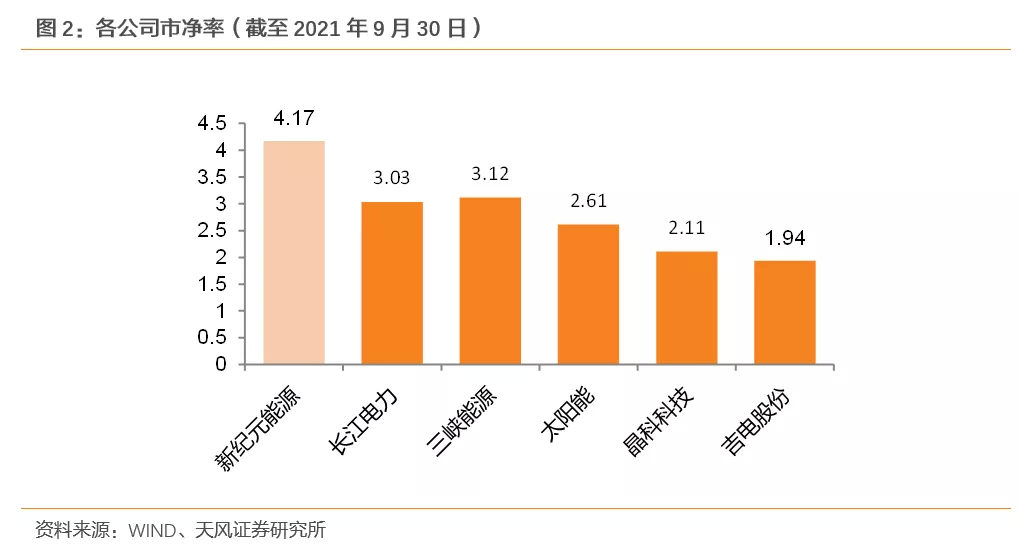

一方面,我们目前把长江电力作为运营类资产估值的锚,但同时也要看到新能源运营商与水电公司比较的成长性优势。新能源运营商的商业模式与水电企业具有相似性。新能源运营商的总成本中,折旧占比较高,而折旧是非付现成本,意味着项目成功投产运营后,可产生稳定的现金流。受补贴拖欠影响,新能源运营商现金流承压,收现比低于水电企业,未来随着存量补贴进一步解决,叠加光伏、风电进入平价时代,现金流水平有望向水电企业靠拢,带动估值提升。此外,基于PE-ROE分析框架,行业成长性是影响企业估值的重要因素,目前已有新能源龙头运营商估值水平超过水电龙头,而碳中和背景下,新能源运营赛道具有更好的成长性,未来整体估值有望超水电企业。另一方面,对标海外新能源运营商,我国新能源运营商估值仍有较大提升空间。以新纪元能源为例,截至9月30日,其市净率为4.17,明显高于国内新能源运营商估值水平。

电价上涨带来的业绩弹性有多大?

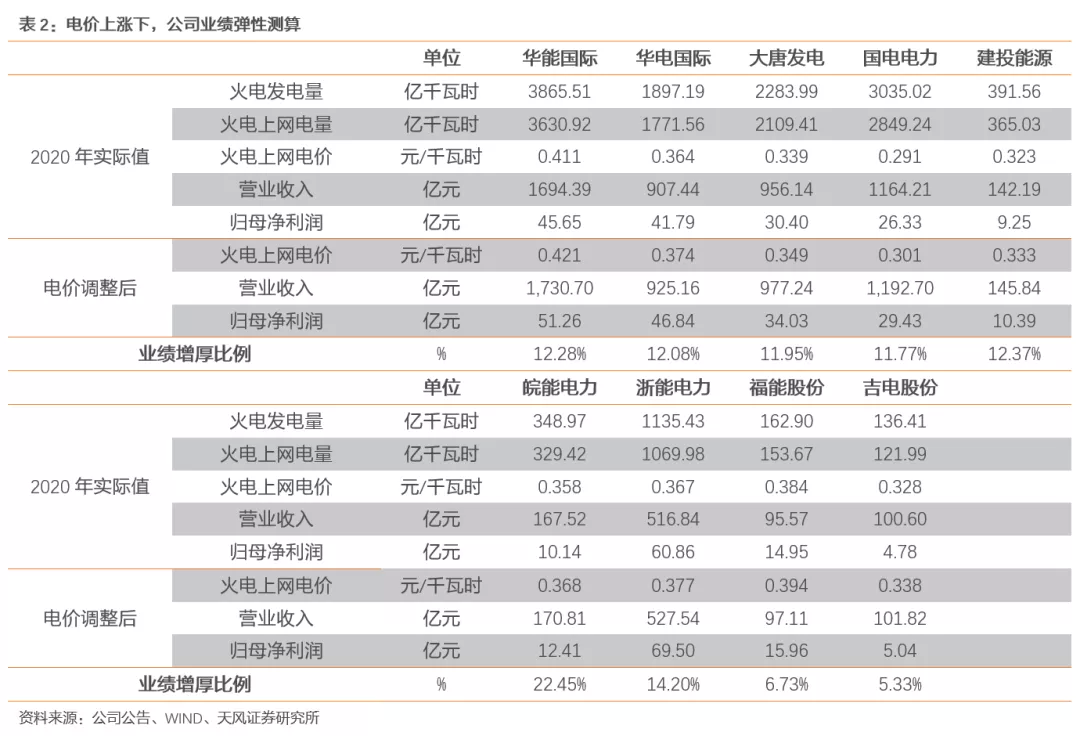

我们选取了华能国际、华电国际、大唐发电等九家公司进行测算,结果显示,若火电上网电价提高0.01元/千瓦时,将有望为归母净利润带来5.33%-22.45%的增幅。

今年冬季天然气价格还会一直涨吗?

对于此轮国内气价上涨,我们认为主要系需求旺盛,成本高企。

供需方面,需求旺盛,带动LNG进口高增。需求侧方面,上半年我国天然气表观消费量达1827亿立方米,两年同期复合增速为10.5%。一方面,双碳目标加速煤改气,天然气需求快速提升。预计十四五、十五五期间天然气需求将保持正增长复合增速分别为6%和8%,消费量分别达到4350及6392亿方。目前,已有多地出台相关政策,“煤改气”或将加速。另一方面,产业强劲复苏,带动用气量提升。上半年,我国发电量达3.87万亿千瓦时,两年同期平均增长7.2%。供给侧方面,上半年生产及管道气增长稳健,分别同比增长10%和17%,LNG进口作为供给中最具弹性的一环,受需求刺激产生高增,上半年天然气表观消费同比增长17%,对应LNG进口量实现27%的大幅增长。

成本方面,国际气价的大幅走高,抬升了我国LNG进口成本。根据海关数据,6月我国LNG平均进口价格为446美元/吨,换算后约为2899元/吨,同比增长37%。对于国际气价的大幅走高,我们同样可以从需求、供给以及库存三个角度去理解:需求端,全球经济复苏&全球碳中和提速;供给端,资本开支缩减,产量跟进仍需时日;库存端,主要消费地低位库存拉动补库需求。

展望未来,供暖季及前期补库阶段LNG价格支撑仍足。从经验上看,临近供暖季LNG价格往往支撑较足。从具体供需角度看,预计下半年供需比例为0.9802,相较上半年将进一步收窄。短期来看,预计下半年我国天然气供需仍将维持紧平衡。

天然气涨价对产业链各环节的影响如何?

由于商业模式存在巨大差异,LNG涨价对于产业链的不同环节而言,影响具有一定的差异性。

上游:盈利能力有望提升。对于上游气源标的而言,LNG大幅涨价或将带动售价端平均价格走高,但成本端相对固定。以煤层气开采商亚美能源为例,收入端来看,在LNG价格上涨的驱动下,上半年潘庄区块单位售价同比增加15.5%,下半年在价格持续走高的驱动下,公司平均售价有望继续抬升。而成本端,随着气量规模的持续扩大,单位经营成本不断优化,上半年潘庄、马必区块单位成本相较20年全年分别下降0.05和0.24元/方。因此,气源标的盈利能力有望在涨价大背景下持续走高。

中游:影响存在不确定性。对于中游贸易商而言,销售端价格或受LNG价格走高带动而持续走高,但由于此次涨价海内外共振,成本端进气价格也受到了一定程度的影响,故而影响存在一定不确定性。

下游:经营存在一定压力。对于下游城市燃气标的而言,LNG涨价或抬升进气成本,从而对售气毛差产生压制。以新奥能源及深圳燃气为例,新奥能源上半年毛差同比下滑了0.05元,深圳燃气售气业务毛利率同比下滑近10个百分点。因此,中短期LNG涨价对于下游城燃而言压力较大,中长期看,在LNG中枢上移趋势下,一体化、需求规模大的城燃标的具备长期毛差稳定的优势。

风险提示:补贴兑付节奏大幅放缓;新能源消纳不及预期;政策推行不及预期;国内气价超预期波动;国际气价大幅抬升;下游需求受高价抑制等

本文选编自微信公众号“天风研究”;智通财经编辑:卢梭