投资要点

2021Q3 业绩基本符合我们预期。公司 2021Q1-3 实现净利润 40.98 亿元,同比+266.2%;经调整后的净利润 42.24 亿元,同比+71.6%。其中2021Q3 实现净利润 12.19 亿元,同比+16.2%;经调整后的净利润 12.49亿元,同比+7.6%。

单季利润增速波动或与国内政策预期下品牌方调整备货节奏有关。2021Q3 经调整后的净利润环比有所下降,原因或与政策推出预期下品牌方调整提货策略,在 2021Q2 提前备货有关。2021Q2 经调整后的净利润 17.5 亿元,同比+76.3%,其中境内收入同比增长 4 倍,业绩表现大幅超越市场预期。2021Q2-3 平均单季经调整净利润为 14.98 亿元,同比+39.3%。剔除订单节奏造成的季度波动后,公司整体业绩增速稳健,我们预计 2021Q4 净利润环比将有所提升。

PMTA 审查持续进行,公司暂未收到任何 MDO。2021/10/12 美国 FDA批准公司第一大客户英美烟草旗下 Vuse Solo 系列三款产品上市销售。公司为英美烟草代工的产品(Alto 系列)均仍处于审查过程中,我们认为 Vuse Solo 过审后,英美烟草其他产品过审概率及速度有望提升。此外,公司于 2020/9/9(PMTA 申请截止日)前已提交六项自有品牌产品上市申请。截至 2021/10/13,仅有 2%的 PMTA 申请未被拒绝(13 万份),公司已提交申请的代工产品及自主品牌产品均处于审核状态,暂未收到任何 MDO(营销拒绝令,marketing denial orders)。我们认为,公司产品技术标准较高、有详实实验数据,且合作客户多为行业龙头品牌,后续通过 PMTA 的概率较大,且将受益于行业准入门槛大幅提高带来的集中度提升。

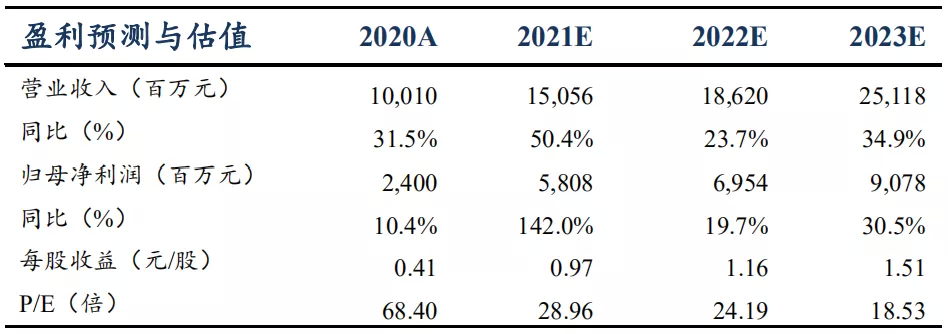

盈利预测与投资评级:公司三季度业绩增速波动处于合理范围,我们维持此前盈利预测,预计 2021-2023 年归母净利润分别为 58.1/69.5/90.8 亿元,归母净利润增速分别为 49.2%/19.7%/30.5%(2021 年归母净利润增速以 2020 年经调整后归母净利润计算),对应 PE29、24、19X。公司为雾化技术龙头,有望受益于行业规范化下的集中度提升,维持“买入”评级。

风险提示:政策细则落地时间具有不确定性;政策力度超出市场预期;境外业务收入不及我们预期;出现颠覆性技术等。(注:无特殊注明均为人民币,港元兑人民币汇率以 2021 年 10 月 14 日中间价 0.82809 计 算)

本文来源微信公众号“张潇的轻工消费洞察”,作者东吴轻工张潇团队,智通财经编辑:陈秋达