导读:近日,兴业证券分析师宋健对宇华教育(06169)进行调研,具体研究笔记如下:

宇华教育是河南地区规模领先的民营教育集团,目前有25所学校在运营中,在校人数超过4.8万人。公司立足于郑州,已经将业务范围拓展至河南省10所城市。公司将从两个方面继续扩张,1)高等教育以收购为主,2)K12教育以自建/合作/收购三种方式扩张,且不限于河南境内。尤其是公司成功上市后,在资金和品牌方面的实力都得到增强。在不考虑收购的情况下,预计公司的营业收入及净利润可保持8%/25%以上的增长,目前公司的股价对应2017年调整后净利润的18倍PE,在香港上市的教育类公司里面属于偏低水平,建议投资者积极关注。

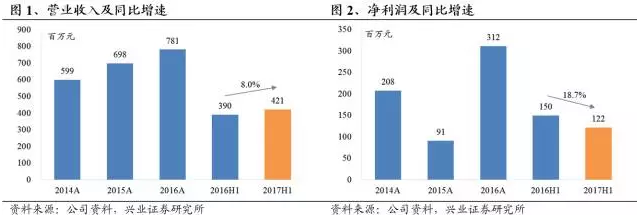

FY2017中期业绩符合预期。截至2017年2月28日止6个月,公司2017财年上半年营业收入为4.21亿元人民币(下同),同比增长8.0%,其中高等教育、基础教育及学前教育营业收入分别为1.6、2.33和0.28亿元,分别占营业收入总额的比例为38.0%、55.4%及6.6%;毛利润为2.10亿元,同比增长6.2%;净利润为1.22亿元,同比下降18.7%;调整后净利润为1.95亿元,同比增长30.1%,调整的项目为上市及股权激励等一次性费用,公司业绩符合预期。公司毛利率、净利润率和调整后净利率分别为49.9%、28.9%和46.3%。公司中期每股派发3.7港仙股息,总计股息9762万元,相当于公司中期调整后净利润的50%。

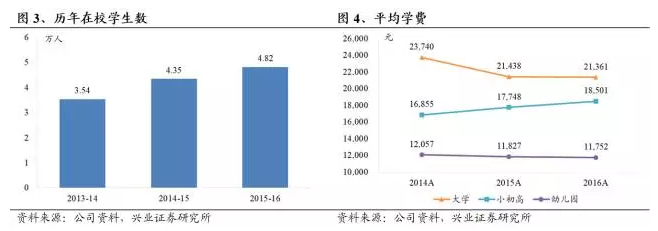

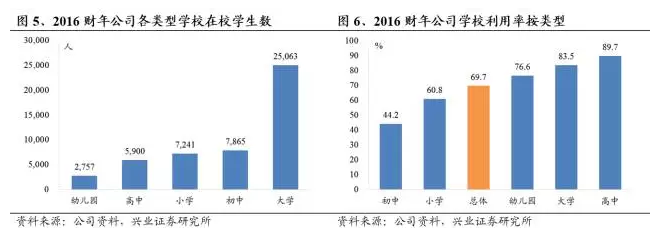

学生数量提升,学费保持稳定: 截至2017年2月,公司在中国河南省运营的学校有25所,包括8所幼儿园、6所小学、7所初中、3所高中及1所大学。截至2016年8月31日止年度,2015-16学年度集团共有48,220名学生,同比增长10.8%。公司同期有2,455名教师,师生比约为1:19.6。2015-16学年度公司高等教育、基础教育及学前教育占学生总人数的百分比分别为52.0%、42.3%及5.7%。2016年大学、小初高和幼儿园的平均学费分别为21361、18501和11752元,相对于2015年基本持平。

学校有序扩张,利用率提升: 公司总部位于河南,以郑州为出发点,进入了焦作、荣阳、漯河、开封、许昌、新乡、鹤壁、济源共计10座城市。在业务扩张方面,公司计划在原有的许昌宇华实验学校、开封市宇华实验学校及济源市宇华实验学校新建高中及学生宿舍,上述三所新高中学校将各能满足约2,000位新学员入学的需要。截至2016年8月31日止年度,公司总体学校利用率为69.7%,有较大的提升空间。随着新的学校投入运营,公司的在校学生数量及学费收入将会增长。

股权激励短期影响业绩,长期提升公司竞争力: 公司在上市前实施了针对329名核心骨干人员为期20年的期权激励政策,期权产生的费用将会逐年在营业成本和管理费用中体现,在2017H1产生了共计5300万元的额外费用,短期对公司的业绩有影响,但长期将提升公司的核心竞争力。公司有完善的老师培养体系,并且在河南境内提供有竞争力的薪酬水平。优秀的师资力量是教育公司能够扩张的基础。我们认为股权激励措施可以提升教师的忠诚度,使老师专注于提升教育质量,进而提升整个学校在当地的竞争力。

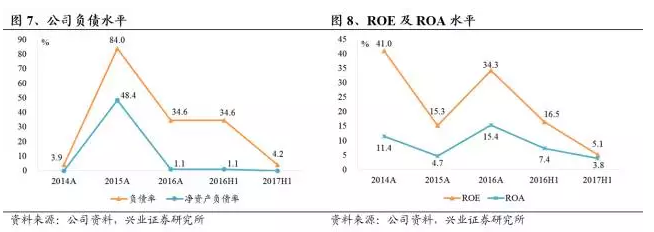

成功IPO改善财务状况: 公司于2017年2月28日在香港联交所上市,共募集资金为14.5亿港元,改善了公司的财务状况,公司计划将募集资金的30%用于建立新学校及通过轻资产模式与第三方合作发展新学校,28%用于收购河南省及河南省周边地区K-12学校及大学及25%用于升级学校设施及扩充现有学校容量。截至2017年2月28日止6个月,公司2017财年上半年资产负债率为4.2%,较2016财年大幅下降30.4个百分点,财务状况改善明显。2014-2016三个财年,公司ROE高于15.0%。

风险提示: 中国教育业竞争激烈、聘用及留任的合格教师数或不及预期、公司收入来自中国少数几个城市、中国教育部有关批文或不予签发。

业绩会Q&A

Q1、对学生人数未来的规划期望?今年上半年的资本化支出?管理层对未来18-19年的指引?

A:学生人数方面,在公司不新建收购而就运营目前这三所在建高中的情况下,人数每年将会增长5-8%。今、明、后三年的资本开支都会比过去少,主要原因是我们计划的这三所高中都是在现有校区开设的,未来规划资本化支出每年都在1亿人民币以下。

Q2、过去三年营收都在放缓的趋势,未来三年对于营收增长的指引。

A:公司从2011年开始扩张,当年开了8所学校,2012年开了2所,2013年开了6所,然后到2016年再了开1所。收入的放缓跟新开学校的节奏是相关的。但是目前虽然公司的收入在放缓,但是利润的增速还是很高的,这也充分反映了公司的运营方式。一般新开学校前三年都是亏损的,目前公司的25所学校中只有许昌处于亏损状况,其他24所都是盈利的。2014-16学年没有开学校,是因为我们认为扩张学校的最大瓶颈不是是否能够拿到牌照或地,而是老师的供给,尤其是好老师的供给。2014-16学年我们没把握供给这么多老师,所以没有开。未来我们除了在现有校区开设三所高中之外,还计划K12在三年之内走出河南省并收购大学。如果我们不走出河南省或不收购,我们的收入增速将保持今年和去年同样的水平甚至略高,达到8-10%,净利润的增速可达到25%,我们称自己为稳增长高分红的公司。

Q3、教师工资未来每3年才增长5%,教师工资在河南省的竞争力在哪里?

A:公司的教师工资在河南省是最高一批,其中小学幼儿园教师工资水平是公立学校一倍,而初高中是公立学校2-3倍。每3年工资增长一次不代表教师工资不变。随着升职晋级老师工资也会发生变化,目前来看公司的工资还是比较有竞争力的。除此之外随着上市,集团也有期权激励计划,这是省内其他学校所没有的额。除了工资以外,我们学校的还处于高速发展阶段,晋升空间也很大。

Q4、关于这次期权费用发放,行权条件是怎样?校长的KPI分配是怎样的情况?

A:对PRE-IPO share option介绍一下:上市以前公司做了期权计划,公司的总股本有30亿股,期权计划发放了1.8亿股,占比6%,一共有329人参与,全部是全职教师,没有任何顾问员工在里面。60%是一线老师,班主任和任课教师,40%是中层校长和集团的管理层。行权价格几乎为0,行权时间为20年,大部分的人尤其是一线的老师和校长都是15-20年,每年都可以拿到一些,但最后一年的比例占的最多。6%的20%多是在最后一年行权的,6%的3%是在第一年行权,截至今天可行权的股数有520万股,但是现在没有任何一个人行权。行权条件没有和财务、公司业绩挂钩,只要到了时间点就可以行权。公司不希望老师和校长每一天去关心学校挣了多少钱,而是学校的教学质量。期权的总价值 4亿6千万,但是根据国际会计准则我们第一年应计入财务费用的是最多的,然后逐年递减。财务费用的时间表和行权时间表无关。期权每年记到财务费用的数量和管理费用的数量不会因为股价升跌而变化,根据财报上就可以算出来

本文来自“兴业证券海外研究 宋健的研究笔记”。