在全球制药50强中,离开雅培之后艾伯维(ABBV.US)已独立上市了8年。

8年来,艾伯维将巨头成长的经典故事又上演了一遍,通过不断的并购以及合作来扩充产品管线。艾伯维单飞的8年,也是其“野蛮”生长的8年。这8年里,艾伯维四处出击,频频收购、合作,每一次出手都令市场震撼。

2015年艾伯维以210亿美元收购Pharmacyclic,获得ibrutinib销售权;2016年艾伯维98亿美元收购Stemcentrx,获得Rovalpituzumabtesirine销售权。2020年完成对艾尔建630亿美元的巨额收购,一举改变了全球制药巨头的竞争格局。艾伯维努力做大、做强、做多产品管线的模样,也像极了中国创新药企的现状。

仅仅从数据来看,艾伯维的一系列收购是成功的。

艾伯维的股价从2013年独立上市初期的34美元,已经成长为股价106美元,营收450多亿美元,市值千亿美元的巨头。同时,艾伯维也成为全球制药企业TOP级中的一匹黑马,跻身2020年全球制药50强前三甲之位。按照2021上半年药企总收入计,艾伯维位居第4,若按照制药业务收入统计,全球药企排名TOP10中,艾伯维仅次于辉瑞位居第2位。

对于艾伯维而言,要坐稳全球TOP5的位置并不容易。当药王修美乐光环逐渐减淡,艾伯维仍需要继续努力。

曾经业务领域主要集中在免疫、肿瘤、神经科学、病毒领域的艾伯维,艾尔建加入后,可谓是如虎添翼,让艾伯维在眼睛护理、医美领域的市场份额实现巨大跃升。

2021年上半年,艾伯维实现总收入268.94亿美元,以可比的运营收入口径,同比增长12%。从业务构成上看,自身免疫疾病业务收入118.64亿美元,占比44%,血液肿瘤业务34.89 亿美元,神经疾病业务27.07亿美元,医美业务25.75亿美元,眼科业务17.36亿美元。

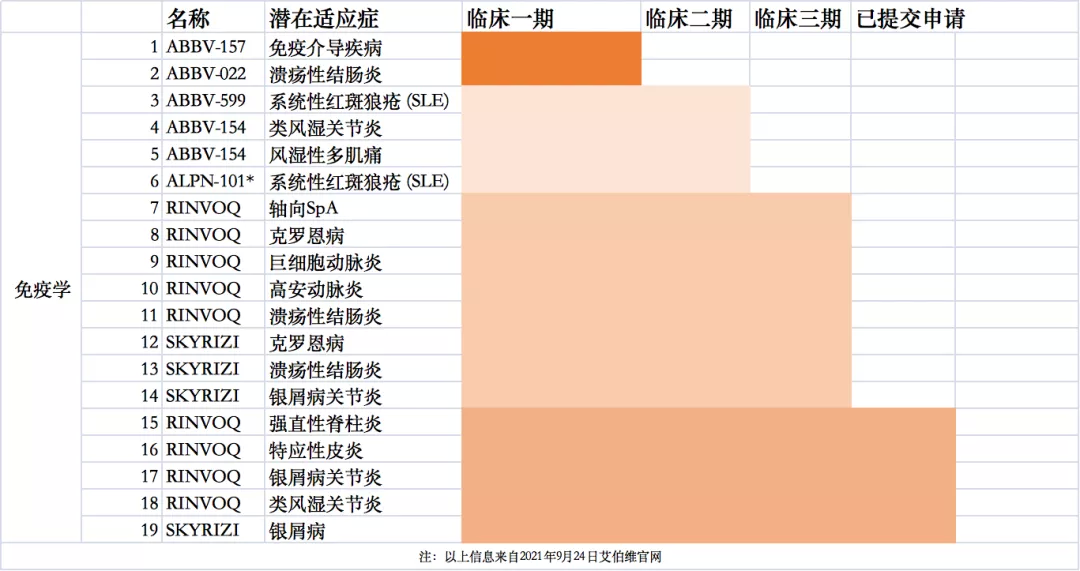

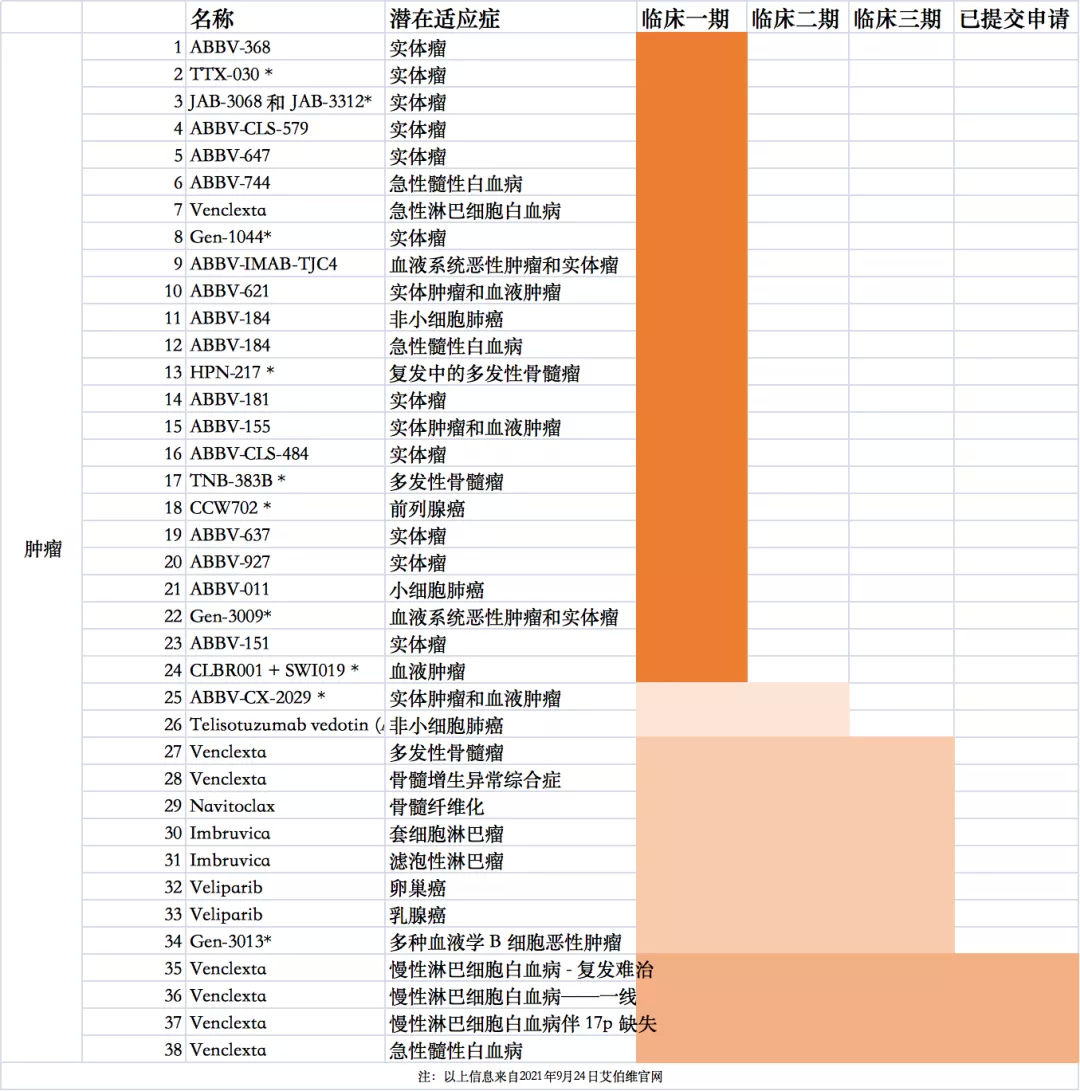

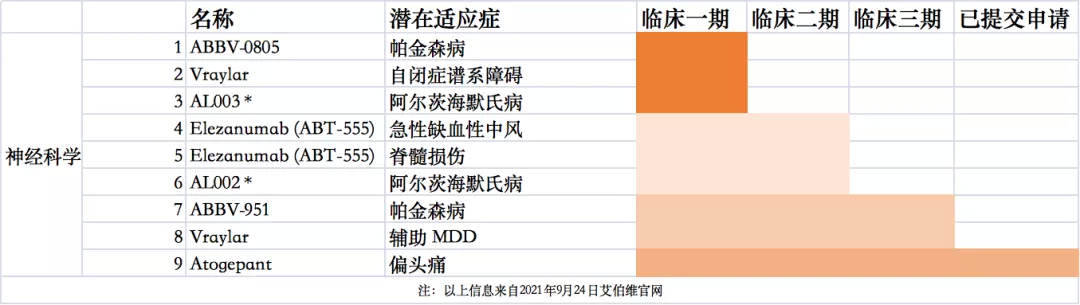

上半年艾伯维的研发费用为35.84 亿美元,同比增长 21.0%。目前艾伯维公司开展的 I 期临床研究有 20 个,II 期临床研究21 个,III 期临床研究22个,提交和待审批临床研究 10个。其中,肿瘤项目占据绝对优势,达到了40项(48%),作为公司传统强势领域的免疫学项目数量位居第二,为 20 项(24%)。

在艾伯维官网展示的共78条在研产品管线中,约16%的产品来自合作开发或者引进。而未来,艾伯维仍被业内认为是最有可能进行大额并购的巨头之一。

1 寻找免疫“新药王”

对于迟早要面对的专利悬崖,艾伯维正在寻找自己的“新药王”。

作为艾伯维的旗舰产品,修美乐(阿达木单抗)是全球第一个获批的抗肿瘤坏死因子α(TNF-α)药物, 也是全球最畅销的抗炎药,其美国市场独占期将于2023年结束。

尽管受到生物类似药的冲击,今年上半年修美乐在艾伯维的诸多产品管线中,仍旧贡献了近百亿美元(99.35亿美元)的营收,同比增长4.8%。

对于药王的继任者,艾伯维在免疫领域已经有新药初露锋芒。

如,上半年艾伯维的重磅产品免疫产品IL- 单抗Skyrizi(瑞莎珠单抗)增速达到95.7%,销售额达到12.48亿美元,成为继诺和诺德糖尿病药物Rybelsus 213%增速之后,诸多MNC新品种销售增速最快的产品。

该产品目前最明显的优势是获批适应症数量之多。据了解,该药物已经批准斑块状银屑病、银屑病关节炎、泛发性脓疱型牛皮癣、红皮 病型银屑病等适应症,是所有 IL- 单抗产品中获批适应症数量最多的药物,有望保持其银屑病市场领先地位。在2020年,艾伯维Skyrizi在中度至重度斑块型银屑病成人患者中开展的头对头III期疗效击败诺华Cosentyx(可善挺,司库奇尤单抗)。

艾伯维的另一款口服 JAK1 抑制剂乌帕替尼(Rinvoq)上半年销售额达到 6.81 亿美元,同比增幅超过 100%。乌帕替尼在美国类风湿性关节炎(RA)市场的份额约为 15%。对于Rinvoq,艾伯维正在研究用于治疗类风湿性关节炎、克罗恩病、溃疡性结肠炎、 特应性皮炎、银屑病关节炎、轴向 SpA 巨细胞动脉炎、高安动脉炎和化脓性汗腺炎。

今年8月份,乌帕替尼在欧盟获批了第四个适应症,主要用于中度至重度特应性皮炎(AD)的成人(15 mg 或 30 mg,每日一次)和 12 岁及以 上青少年(15 mg,每日一次)治疗。

对于乌帕替尼艾伯维也寄予厚望,在2021上半年业绩交流会上,艾伯维对乌帕替尼的预期是2025年实现80亿美元的收入。

艾伯维官网显示,在免疫领域,艾伯维还有ABBV-157、ABBV-022、ABBV-599、ABBV-154、ALPN-101在开展免疫介导疾病、溃疡性结肠炎、系统性红斑狼疮、风湿性多肌痛、类风湿关节炎等6项临床试验。

其中ALPN-101则是艾伯维在2020年引进自Alpine公司的一款首创CD28/ICOS双重刺激激动剂的全球独家许可期权。目前ALPN-101正处于临床2期研发阶段。艾伯维付出了6000万美元的预付款,以及未来总计高达8.05亿美元基于行使期权、研发、监管和商业里程碑付款。并且,Alpine还可从ALPN-101的净销售额中获得分级特许权使用费。

而Rinvoq 和 Skyrizi 则是艾伯维在免疫领域,扩展临床试验最多的药物。业界对于艾伯维的这两款药王继任者也非常看好。瑞银集团分析师此前预测,乌帕替尼与Skyrizi,销售峰值将达到110亿美元。这2款新产品有望弥补修美乐遭遇生物仿制药冲击带来的销售损失。

2 做强血液瘤领域

2021上半年艾伯维血液肿瘤业务净收入达到了34.89 亿美元,主要由BTK抑制剂Imbruvica(依布替尼)和BCL-2抑制剂Venclexta(维奈克拉)贡献。其中依布替尼上半年收入26.49亿美元,实现5%增幅;维奈克拉同比增长31.2%,达到8.4亿美元。

目前艾伯维正在拓展伊布替尼的联合用药。2019年,伊布替尼已经获批与另一款CD20单克隆抗体Gazyva联用,成为首个治疗CLL/SLL初治患者的一线非化疗组合疗法。今年9月,伊布替尼与CD20单克隆抗体利妥昔单抗(rituximab)联用,作为初始疗法治疗慢性淋巴细胞白血病(CLL)或小淋巴细胞淋巴瘤(SLL)成人患者,也获得FDA批准。目前,伊布替尼还在进行套细胞淋巴瘤和滤泡性淋巴瘤的三期临床试验。

而维奈克拉片是艾伯维近年来上市的重磅新药。2016年4月,维奈克拉片获FDA批准用于治疗具有染色体17p缺失引起的慢性淋巴细胞白血病(CLL),成为全球首个获批上市的BCL-2抑制剂;2018年11月,获得FDA加速批准,用于治疗年龄≥75岁或伴有无法使用强化诱导化疗的并发症的成人AML新诊患者。另外,维奈克拉还在进行多发性骨髓瘤和骨髓增生异常综合征的三期临床试验。

在其年中业绩交流会上,艾伯维负责人透露,依布替尼和维奈克拉片这两款新药占据了整个CLL中35%的一线市场份额,其中依布替尼占 24%,维奈克拉占 11%。此外,艾伯维占据48%的二线市场份额,其中依布替尼约为 33%,维奈克拉约为 15%。

但是,在艾伯维的血液肿瘤领域遇到了强劲对手阿斯利康。今年9月,阿斯利康宣布,其Calquence(阿卡替尼)用于治疗CLL包括SLL成人患者,已经在日本获批上市。

尽管如此,血液瘤作为其强势领域,艾伯维仍在不断扩展血液肿瘤领域的产品管线。在其官网显示的6条血液肿瘤产品管线中,其中有多条产品管线源自引进。

例如,2020年6月艾伯维与天境生物引进的三款新一代双特异性抗体药物中,Gen-3013(CD3/CD20双抗Epcoritamab)、CD37双表位双抗GEN3009、CD3/5T4双抗。其中Gen-3013和GEN3009均在进行血液肿瘤领域临床研究。

而正在进行实体瘤和血液肿瘤临床二期的ABBV-CX-2029是针对 CD71 的抗体偶联物,最早由CytomX 进行临床前和早期开发,而艾伯维负责药物后期的研发上市。

正在进行血液瘤临床一期的CLBR001+SWI019,也是艾伯维与California Institute for Biomedical Research共同开发的。据了解,CLBR001+SWI019是全球200余款在研CD19靶点药物中仅有的1款化药。

今年6月24日,艾伯维宣布收购 Teneobio 子公司TeneoOne 和其主要候选产品 TNB-383B(BCMA/CD3 双抗),扩宽在血液肿瘤的治疗领域。

值得一提的是,早在2014年,艾伯维也曾通过收购来扩充血液瘤产品管线。当年艾伯维以8.05 亿美元收购Infinity制药旗下血液肿瘤药物PI3K抑制剂Duvelisib(IPI-145),其中首付款达2.75 亿美元,其余 5.3 亿美元为潜在里程碑费临床3期用。但是2016年,艾伯维又与Infinity结束合作。最终Duvelisib于2018年获FDA批准上市。

但是在实体瘤领域,艾伯维则处于另一种完全不同的情境。艾伯维官网展示肿瘤领域的临床试验中,有12项实体瘤试验正在进行中。其中,艾伯维仍以自主研发为主,仅有来自天境生物的靶向CD3的双特异性抗体GEN-1044和最早由Tizona开发的“first-in-class”CD39单抗TTX-030 、来自加科思的SHP2抑制剂JAB-3068&JAB-3312。艾伯维所研究的靶点覆盖CD3、CD39、PTK7、抗 OX40等。另外在前列腺癌、小细胞肺癌以及乳腺癌和卵巢癌领域,艾伯维也均有相应产品正在研发中。

3 改变阿尔茨海默病研究方向

在神经科学领域,源自艾尔建的治疗精神分裂症的Vraylar和治疗偏头痛的口服CGRP抑制剂Ubrelvy为艾伯维带来了增长机会。

Vraylar是一款D3、D3受体阻断剂,在改善精神分裂症患者阴性症状方面优于利培酮,上半年销售收入增长23.7%,达到7.78亿美元。Ubrelvy的接受度明显好于CGRP注射剂,放量更快,上半年同比增幅超过100%,收入达到2.07亿美元。

在艾伯维的在研产品管线中,神经科学的在研管线数量仅次于肿瘤和免疫。目前艾伯维的神经学在研产品有9条,分别针对帕金森病、阿尔茨海默病、急性缺血性中风、自闭症等。

在热门的阿尔茨海默病的研究上,艾伯维在其半年报分析师电话会上透露,会把一款经过认真筛选的Aβ候选药物推向治疗阿尔茨海默病的临床研究,而放弃开发Tau蛋白抑制剂ABBV-8E12用于治疗阿尔茨海默病。

艾伯维首席科学官Michael Severino认为,现在是开发Aβ药物的正确时机,公司的临床前研究结果同样证实了减少Aβ沉积和神经功能结局之间的关系,问题的关键在于减少Aβ沉积的速度。候选药物需要在“负面状态”形成之前就足够快地减轻Aβ的沉积。过往Aβ药物开发失败主要是因为阿尔茨海默病的临床试验周期普遍较长,这些药物没有足够快地减少Aβ沉积。

4 眼科基因治疗再进一步

作为艾伯维的核心业务之一,今年上半年,艾伯维眼科业务营收达到17.36亿美元。

其官网显示艾伯维已有10款已上市眼科药物及相关产品,如傲迪适、艾氟龙、百力特、亮视、潇莱威、优丽舒、阿法根、阿法舒、科比根、克法特、卢美根、赞宜,而这些产品均是来自并购艾尔建得来。

近日,艾伯维在眼科基因治疗领域又进了一步。

与在其他领域操作路径一样,艾伯维也是通过合作引进而来。9月13日,艾伯维宣布与Regenxbio就用于治疗年龄相关黄斑变性(湿性AMD)、糖尿病性视网膜病变(DR)以及其他慢性眼科病变的基因疗法RGX-314达成开发和商业化合作协议。艾伯维将向Regenxbio支付3.7亿美元的预付款,及13.8亿美元的开发、监管和商业化里程碑付款。此外,艾伯维还将就RGX-314在美国以外所产生的净销售额和利润向Regenxbio支付一定的特权使用费。

但是艾伯维在眼科领域的发展并非一帆风顺。在2020年艾伯维旗下一款眼科药物abicipar pegol治疗新生血管性年龄相关性黄斑变性(nAMD)的许可申请(BLA)遭到了FDA的拒绝。遭到FDA拒绝的一个月后,艾伯维就采取了行动,先后撤回了该药物在欧洲和日本的申请。

该产品最早在2011年艾尔建与和Molecular之间合作开发abicipar pegol,后来艾尔建被艾伯维收购,该产品权益转移到艾伯维。

今年8月份,艾伯维正式对外宣布终止与Molecular Partners在眼科药物abicipar pegol领域的许可和合作协议,把abicipar pegol所有权利归还给Molecular。艾伯维对于“不及预期”产品的处理相当果断。艾伯维的眼科领域还有4款产品有待上市,分别是AGN-241622/242428/232868/190584。

本文编选自“E药经理人”,作者:李妮;智通财经编辑:mz。