导读:Snapchat是今年以来美股最大的IPO,周四发布财报后,股价暴跌超过20%。关于Snap,我们之前写过多篇文章。Snap是一家社交软件,同时也是一个照相机公司。IPO当天高开暴涨,一季报暴跌,Snapchat的问题是什么?未来还有多大想象空间?以下是独立互联网观察者柳胖胖的分析文章:

5月11日,在盘后的2017Q1财报公布后,Snap的股价遭遇跳水,最多的时候跌了25%,真是和当初IPO首日的暴涨相映成趣。

为什么大跌?长期来看,Snap早就跨过了用户量积累的初级阶段,竞争主要还是来自FB的影响,我之前精译的一篇文章里提到过:从竞争层面和产品策略来看,Snap更像苹果,而Facebook更像微软。

Snap在招股书里表达出来的对创新和人文价值的追求,和当年的苹果十分相似,而Facebook的强大之处就在于,它已经垄断了大部分的社交关系链以及上下游的相关服务,这和当年微软的Windows有其它的软硬件小伙伴(IBM和Adobe等)的配合建立生态的情况十分类似。

而我们都知道,直到乔布斯做出苹果手机之前,苹果公司的电脑产品从来没有突破过微软生态的封锁。

Snap很像乔布斯第一次被踢出董事会的那个苹果公司,创新很多,但被微软在商业上压制得死死的。乔布斯回来后也知道玩PC玩不过微软,才从其他产品切入,有了后来的辉煌。

所以不管阅后焚还是不焚,Snap和FB竞争的核心,依然是谁抢到最多的有着马太效应的社交关系链,谁就能把谁克制得死死的。

而暂时来看,把Snap创始人Evan Spiegel当成FB的“首席产品总监”来用的Mark Zuckerberg,道行毕竟还是更胜一筹。

就短期来说,这种暴跌还是是因为Snap财报的各项数据都远低于预期。首先,日活1.66亿,同比增长36%,看上去还不错,但却是近两年来的最低增速。

电话会议里,首席战略官(Chief Strategy Officer)Imran Khan 提到在线时长已经超过了30分钟,算是比之前IPO招股书里提到的25-30分钟的区间要好了一点点,虽然只有一点点。

尽管,Instagram Stories功能绝对是抄袭Snap Stories的无疑,但这个功能的日活就已经超过了Snap整体,达到了2亿。然而,它并不是直接抢走Snap的用户,这些日活大部分都是Ins自己的日活。这个copy战略的这正成功之处其实在于,它让Snap获取新增用户更困难了,同时,让Ins更好的留住现有用户。

再来看营收,1.5亿美金,同比虽然大增268%,但环比居然下降10%!同时,ARPU只有0.9美金,环比下降14%!最后,它一个季度整体还亏损了22亿美金之多(其中上市后的员工期权报酬占了20亿美金)!

CFO Drew Vollero把营收不力的责任推到了广告业务的季节性因素上,因为一般来说,新年Q1的广告收入都会低于去年的Q4(比如圣诞节)。但是,季节性因素只该出现在商业模式已经完全成熟的公司身上(比如Google和FB),而Snap却才刚刚开始它的变现之路,如果它自称的Snap独有的广告商业模式真有如此巨大的潜力,那么起码在初期阶段,它的增长应该是很容易盖过季节性因素的影响才对。

以下的表格为Google、FB、Twitter和Snap从开始变现算起(营收增长同比超100%),到第一次因为季节性因素影响而遭遇新一年Q1收入不及前一年的Q4。

另外,Snap的每股净亏损从上一季度的0.14美金增加到2.31美金,虽然这主要是IPO以来的stock-based compensation导致的,但这个代价依然太高了。20亿美金的员工期权报酬,是FB同期的2倍,Twitter同期的4倍之多。

其中,最可怕的是,创始人Evan Spiegel自己就领走了价值7.5亿美金的股票。但愿在未来,他能继续证明他能赚更多的钱回来。

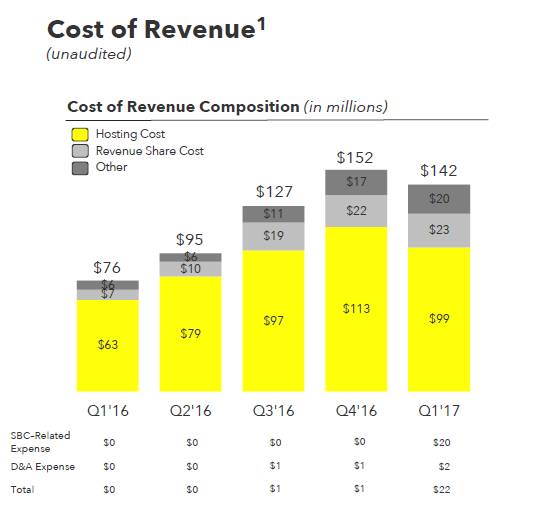

之前被诟病的cost of revenue环比有了明显下降,这是一个比较关键的数据,如果能把单用户收入的成本保持不变,只要公司安心提高单个用户的收入,或者提高总用户数,就能实现盈利的目标。FB正是两样都做到了,成为世界社交之王,而Twitter则两样都没作好。但Snap因为ARPU值也下降了,所以完全没有体现出成本下降所带来的好处。

(编辑:何鹏程)

文章来自“点石投资”,作者“柳胖胖”。