下游需求远超预期,原材料供需失衡,缺货、涨价全产业链蔓延,PVDF这一锂电细分材料也在迅速发酵。

自去年四季度以来,锂电PVDF供需缺口持续拉大,市场严重供不应求,价格一路攀升,进口的电池级PVDF报价已超40万元/吨,较去年初7万/吨暴增470%,小企业拿货价逼近50万元/吨,部分厂家已停止对外报价。国产PVDF价格也一路高涨,目前报价已突破30万/吨。

“下半年下游市场进入产销旺季,但上游有效产能供给有限,PVDF价格还会继续上探,很多中小型企业后期可能拿不到货,预计供应紧张情况会持续到2022年底。”知情人士表示。

根据高工产研锂电研究所(GGII)出具的《2021年中国锂电池行业市场调研分析报告》显示目前,国内锂电PVDF市场由阿科玛、索尔维、吴羽、大金等外企主导,国内具备锂电PVDF企业较少,仅东岳集团(00189)旗下华夏神州、三爱富、孚诺林、中化蓝天、巨化股份等有相关产能。

这一轮PVDF缺货涨价背后的驱动因素是供需错配,PVDF扩产周期约2年,严重滞后于锂电池需求增长速度,加之原材料R142b产能受限且涨价,新增产能释放缓慢,预计这一轮涨价有望延续至2022年底甚至2023年上半年。

PVDF(中文全称:聚偏氟乙烯)是偏氟乙烯(VDF)的均聚物或VDF与其他少量含氟乙烯基单体的共聚物。因较高的电化学稳定性、热稳定性和良好的电解液亲和性,主要锂电池中搭配NMP溶剂作为正极粘结剂,同时也适用于锂电隔膜涂覆。

PVDF为锂电正极粘结剂使用最广泛的材料,属于小而美产品,正极粘结剂在正极质量占比通常只有1%-3%,但重要性极强,直接影响电池的电化学稳定性、能量密度、功率性、安全性。

1GWh动力电池正极粘结剂约需60吨PVDF,而后者价格的一路上涨对动力电池成本造成一定影响。如PVDF自去年初每吨价格增加30万元,对1GWh动力电池产能而言单PVDF材料成本增加1800万元。

业内一致的判断是,PVDF价格持续承压并有望继续上探,短期内供需缺口难以解决,甚至将拉大,市场PVDF产能将被头部电池企业承包,中小企业将面临买不到货的危机。

锂电PVDF涨价逻辑

需求端来看,下游电动车产销自去年四季度爆发以来,动力电池装机量持续提升,2021上半年装机量46.4GWh同比大幅增长1.78倍;叠加轻型车、电动工具、基站储能等细分应用场景锂电需求增长,进而对上游粘结剂材料PVDF需求激增。

据测算,2021年若按200GWh装机量来算,正极材料粘结剂PVDF需求将达到1.2万吨,相较于2020年7000吨需求有近5000吨的提升。

如果算上锂电其他细分市场需求,2021年锂电级PVDF需求在1.5万吨左右,当前市场供应产能约1.1万吨,但高端产品极为稀缺,尤其是头部电池企业囤货为扩产做准备;2022年预计锂电级PVDF需求量增至约2.3万吨,供需缺口进一步拉大。

供给端来看,国内符合电池用PVDF产能十分有限,且由外资主导,新增产能大都处在环评阶段,产能释放缓慢,而其他领域转产受技术掣肘十分困难。

锂电巨大的产能需求下,国内外主流企业纷纷扩产,且产能集中于锂电领域,预估在2022年集中放量。

如东岳集团旗下华夏神舟2019年新建1万吨PVDF;三爱富拟建年产13000+15000吨PVDF项目;孚诺林拟新建2.5万吨/年PVDF项目;吴羽敲定PVDF扩产投资;阿科玛计划到2022年实现PVDF产能增幅35%等。

业内人士指出,一家规模型的PVDF工厂从环评到开建、技术及生产等验证、直至出货等过程不简单,至少要经历2年左右的时间周期。

原材料端上,锂电用PVDF原材料R142b受严格管控,产能持续收紧,将成为PVDF企业扩产的重要制约因素。

R142b属于含氢氯氟烃原料,根据《蒙特利尔协定》新增产能需要严格的审批备案,之前多数企业尚未进行相应的产能储备,给PVDF的扩产与放量带来较大压力。

上半年R142b已经涨价数倍,价格由从每吨2万元飙升至近10万元。一般而言,1吨PVDF需要1.8-2万吨(若不考虑回收需2-2.3万吨)R142b配套产能,意味着仅R142b原材料端,上半年直接拉动PVDF成本增加14-16万元。

此外,锂电PVDF技术瓶颈较高,要求更精细化,根据电池需求要调整PVDF树脂的分子量分布、粒径、结晶度和官能团等获取最优性能,其他领域PVDF产能还受制技术路径、生产配方、反应釜等条件限制转产十分困难。

综合来看,电池用PVDF存在的明确供需缺口短期无法缓解,且原材料价格提升趋势确定,供需错配下,锂电PVDF后续价格将持续走高,这一轮涨价趋势有望持续至少到2022年底。

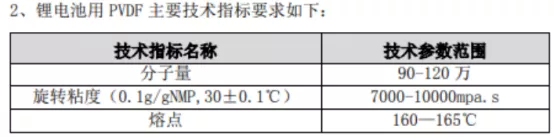

这也为国内PVDF企业加速电池用PVDF进口替代提供机会。电池用PVDF依然由国际品牌主导,国内氟化工企业电池用PVDF产品性能与国际品牌还存在一定差距,尤其是高端产品,分子量偏低、粘度难达国际水平。

此外,原材料紧缺阻碍了进口品牌规模扩产,同时供需错配加快包括宁德时代、比亚迪(01211)等电池企业国产PVDF的规模导入,如华夏神州已规模供应ABC,中化蓝天也供货亿纬锂能,孚诺林配套孚能等。

可以预见的是,未来1-2年内这种供应紧缺还将延续,甚至传导至全球,同时不排除新的替代产品的出现,国产PVDF企业只有把产品与技术做起来,才能真正迎接新一轮机遇。

本文选编自“高工锂电”,作者:高工锂电;智通财经编辑:李均柃