摘要

美国货币市场的融资流动性衡量的是企业或者金融机构在货币市场上获得短期批发融资的难易程度。一般而言,如果融资流动性出现问题,企业、机构为获取“现金”而趋同性地选择卖出某类金融资产时,该金融资产的市场流动性会大幅下降,资产价格也会迅速走低。因此,可以说融资流动性是市场流动性的基础。

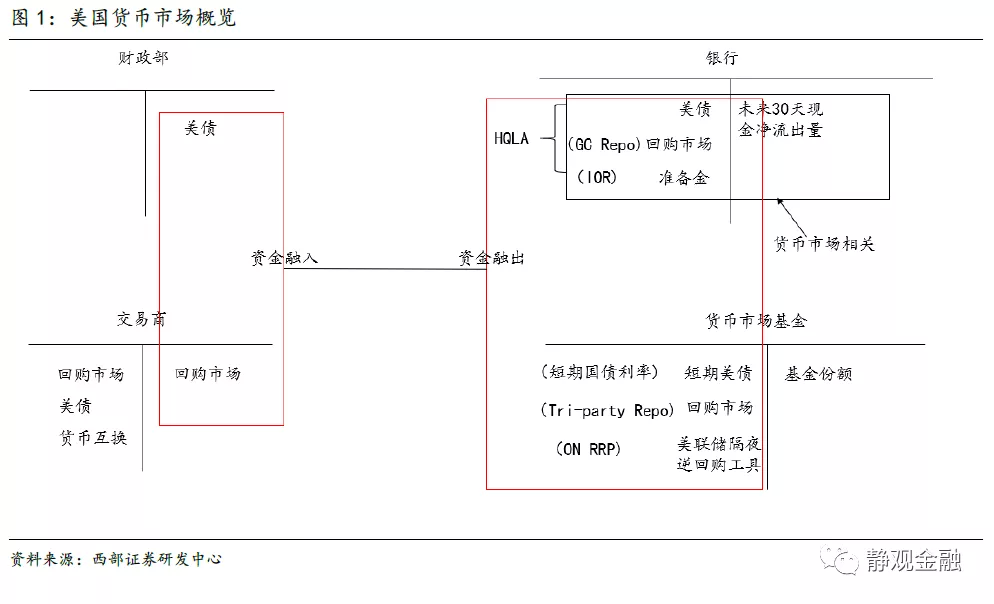

美国货币市场的主体。我们可以将美国货币市场理解成:资金融入方为财政当局(短期国债)、交易商(其融资需求主要来自于做市以及为对冲基金等客户提供融资),而资金融出方主要是银行及货币市场基金。

美国货币市场:美联储的重要职能与“被动”地位。当美联储作为资金融入方时,它使用的政策工具是准备金利率(IOR)及隔夜逆回购工具(ON RRP)。这两个政策工具均由对手方主动发起,相当于对手方主动把多余的“钱”存放美联储。当美联储作为资金融出方时,实际上就是美联储在履行自己“最后贷款人”义务的时候。只要银行按要求提供抵押物,美联储会贴现窗口按照贴现窗口利率(DW)融出资金给银行。2021年7月美联储新设立了常备回购便利(SRF),即在满足抵押品要求的前提下,美联储会在回购市场按照最低SRF利率融出资金。

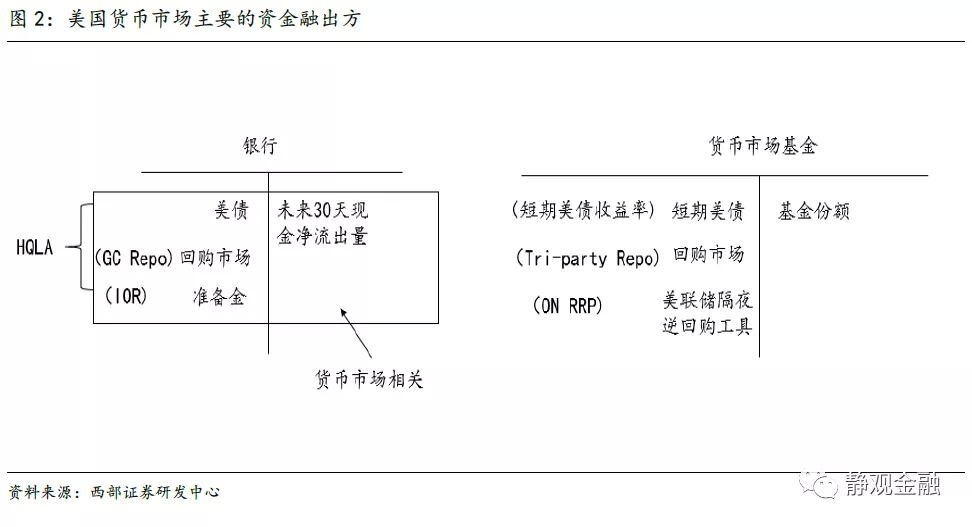

融资流动性的供给与需求:融入方为财政当局(短期国债)、交易商(其融资需求主要来自于做市以及为对冲基金等客户提供融资),而融出方主要是银行(一般的HQLA资产部分+FHLBs)及货币市场基金。对于主要资金融出方银行HQLA组合及货币市场基金而言,它们一般有三种资产选择:融出资金给财政部(购买美债)、通过回购市场融出资金、融出资金给美联储,但是两者在后两个市场融出资金的利率并不相同。银行HQLA组合在回购市场中,融出资金的利率是一般抵押品回购利率(GC Repo)。货币市场基金在回购市场融出资金的利率是三方回购利率(Tri-party Repo)。而它们向美联储融出资金的利率则分别为IOR及ONRRP,为美联储控制隔夜利率市场的两个政策利率。

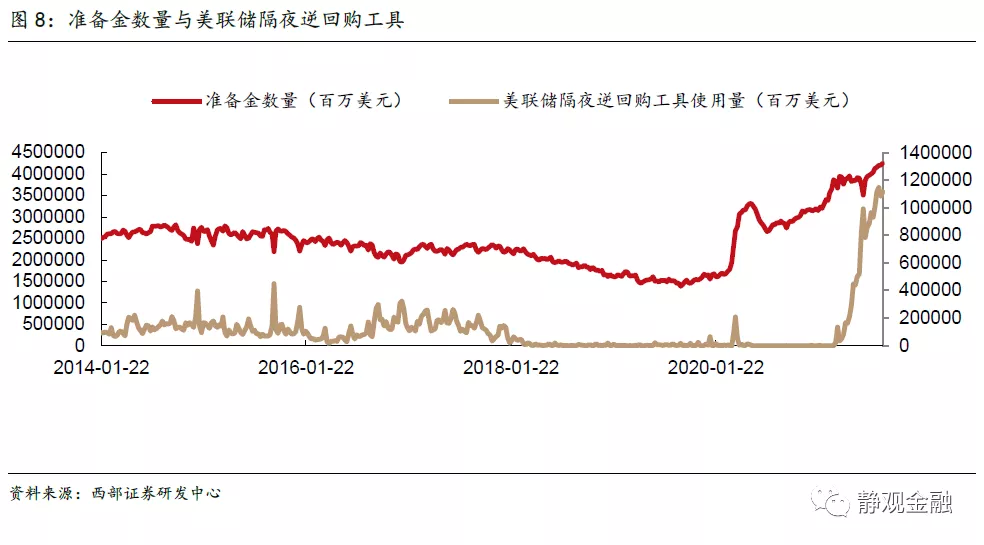

美国货币市场灵魂拷问:如何观察流动性松紧程度?如果货币市场基金使用了美联储隔夜逆回购工具,说明其没有更好的资产选择了,主要的融资方的需求都得到了满足。需要指出的是准备金的绝对数量并不反应货币市场流动性的松紧,在准备金下降阶段,可以是货币市场流动性宽松的时期;而准备金上升阶段也有可能是货币市场流动性收紧的时期。我们需要观察美联储逆回购工具的使用量来判断货币市场流动性。

正文

国内投资者时常困惑于美元流动性传导机制,我们认为只有通盘考虑中央银行、银行体系、非银体系及财政当局的内在联系,才能拼凑出较为完整的美元流动性图景。有鉴于此,我们将用三篇报告梳理美元流动性研究框架。第三篇我们介绍如何判断与评估美国货币市场流动的环境。

一、我们对于美国货币市场流动性的定义

“流动性”一词在金融市场的讨论中被广泛使用。为了不引起歧义,我们首先需要定义在本篇报告中所提及的流动性:它是指美国货币市场的融资流动性,用于衡量企业或者金融机构在货币市场上获得短期融资的难易程度。

除融资流动性外,还有“市场流动性”,用于衡量企业、金融机构等出售金融资产换取“现金”的难易程度。一般而言,如果融资流动性出现问题,企业、机构为获取“现金”而趋同性地选择卖出某类金融资产时,该金融资产的市场流动性会大幅下降,资产价格也会迅速走低。因此,可以说融资流动性是市场流动性的基础。

一般情况下,融资流动性越好市场流动性越好。负责撮合交易的金融中介越是易于从货币市场融资,它的资产负债表就越有弹性,也就更加容易购买他人抛售的资产,或出售他人想要的资产,这种现象在美债等依靠交易中介进行交易的市场表现更为明显。

二、美国货币市场:美联储的重要职能与“被动”地位

要搞清楚融资流动性的松或紧,首先需要理解的是美国货币市场的参与对象以及层级结构:即谁是融入方?谁是融出方?通过什么市场来借钱?为了简化问题,我们把讨论的重心放在财政当局、货币当局(美联储)及主要金融机构上。在这样的框架下,货币市场可以理解成:资金融入方为财政当局(短期国债)、交易商(其融资需求主要来自于做市以及为对冲基金等客户提供融资),而资金融出方主要是银行(因不影响整体的框架,本篇不单独列出联邦住房贷款银行)及货币市场基金。

由于巴塞尔III的流动性覆盖比率(LCR)的规定,银行需要根据其预期的未来30天现金净流出量来持有同等数量的高质量流动性资产(HQLA)。HQLA主要包括准备金、国债以及用国债为抵押品的短期回购。因为一些银行在其HQLA中持有大量的短期美债及隔夜回购,银行在货币市场中扮演着重要的角色。

在整个货币市场中,美联储地位极其特殊。它通过不同的政策工具,同时承担了资金融入方及资金融出方的角色。当美联储作为资金融入方时,它使用的政策工具是准备金利率(IOR)及隔夜逆回购工具(ON RRP)。这两个政策工具均由对手方主动发起,相当于对手方主动把多余的“钱”存放美联储。这就形成了银行(FHLBs除外)及回购市场资金融出方(以货币市场基金为主)融出资金利率的底。因为它们最优质的对手方(美联储)愿意通过IOR及ON RRP向它们融入资金,迫使其他资金需求方出更高的利率才能融到资金。

当美联储作为资金融出方时,实际上就是美联储在履行自己“最后贷款人”义务的时候。只要银行按要求提供抵押物,美联储会贴现窗口按照贴现窗口利率(DW)融出资金给银行。2021年7月,美联储新设立了常备回购便利(SRF),即在满足抵押品要求的前提下,美联储会在回购市场按照最低SRF利率融出资金。

三、融资流动性的供给与需求

货币市场资金融入方之一的财政当局主要是通过发行短期国债的方式在货币市场融资,易于观察跟踪。相较之下,交易商在货币市场的融资需求主要有两个目的:(1)做市;(2)为其客户提供融资服务。这两项的需求其实并不稳定,比如做市需求,当美债发行量较大或者投资者对美债兴趣有限时,都会造成交易商因库存增加导致的额外融资需求。在上面这个情况下,财政部的发行计划、美债相对其他主权国家的收益率差、美元的汇率等都会对交易商的融资需求产生影响。进而,这一部分的融资需求并不能准确跟踪。

货币市场资金融出方存在比较明显的层级关系。对于主要资金融出方银行HQLA组合及货币市场基金而言,它们一般有三种资产选择:融出资金给财政部(购买美债)、通过回购市场融出资金、融出资金给美联储,但是两者在后两个市场融出资金的利率并不相同。银行HQLA组合在回购市场中,融出资金的利率是一般抵押品回购利率(GC Repo)。货币市场基金在回购市场融出资金的利率是三方回购利率(Tri-party Repo)。而它们向美联储融出资金的利率则分别为IOR及ONRRP,为美联储控制隔夜利率市场的两个政策利率。

作为货币市场中最重要的两个资金融出方,银行的HQLA组合及货币市场基金的体量巨大。截止2020年末,单JP Morgan的HQLA组合规模就在6000亿美元左右,整个银行体系的HQLA组合规模更加庞大。此外,截止2021年Q1末货币市场基金目前管理的规模在4万亿美元以上。

四、美国货币市场灵魂拷问:如何观察流动性松紧程度?

前文提到,对于银行HQLA组合来说,在货币市场融出资金时,至少应该获取IOR收益;而对于货币市场基金来说,在货币市场融出资金时,至少应该获取ON RRP收益。当然对于货币市场基金来说,有时因考虑日内流动性,有时尽管短期美债收益率低于ON RRP,也会持有一些短期美债。

那么,如果货币市场基金开始大量使用美联储隔夜逆回购工具获取ON RRP收益时,可以断定其没有更好的资产选择了:不论是财政部还是交易商们已不需要在货币市场向它们融入资金。在这种情况下,我们可以认为,整个隔夜货币市场的流动性是充裕的,主要的融资方的需求都已经得到了满足。

如图4所示,货币市场基金在2018年至2020年3月(全球金融市场动荡前)基本都没有使用美联储的隔夜逆回购工具,说明其将资金大量融出给了交易商及财政部(购买短期美债),并没有剩余资金可以回购出借给美联储。与此对比强烈的是2021年3月之后,货币市场基金开始大量将资金大量出借给美联储,交易商及财政部对于货币市场基金的资金并没有需求。

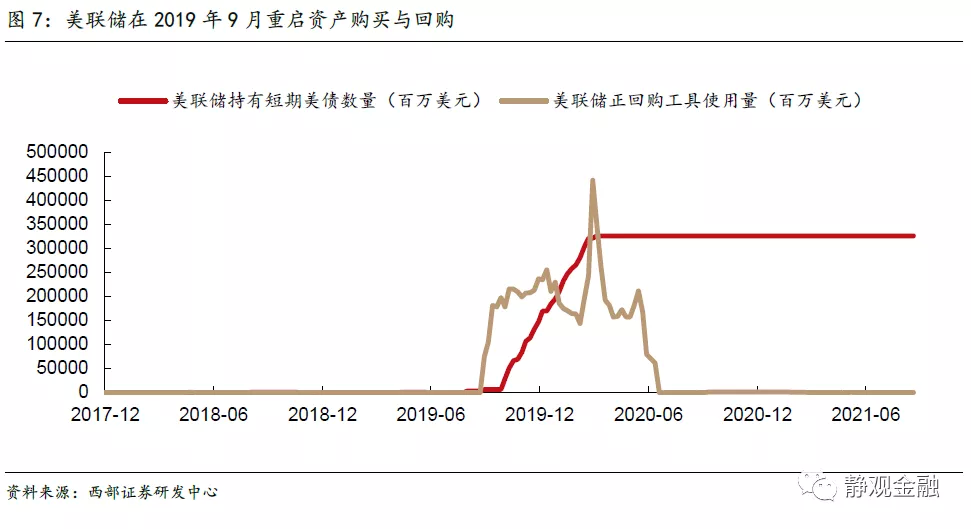

回到2018年,美国货币市场的主要融资方,对于资金的需求走高。对于财政部而言,美债发行开始加速。而对于交易商而言,它的两项主要融资业务需求也同时走高:(1)做市融资需求大增,可以看到一级交易商的美债净头寸在2018年-2019年不断增加;(2)以SOFR交易量衡量的回购融资需求也不断走高。

如果看货币市场的资金融出方,2018-2019年货币市场基金规模在扩大。但在美联储缩表的背景下,银行体系也发生了收缩,造成银行整个HQLA组合的规模也在缩小。随着货币市场供需失衡的不断严重,2019年9月回购市场发生了利率飙升的情况。美联储通过开放回购工具及购买短期国债的方式平衡了货币市场资金的供需。

需要指出的是准备金的绝对数量并不反映货币市场流动性的松紧。在准备金下降阶段,可能是货币市场流动性宽松的时期;而准备金上升阶段也有可能是货币市场流动性收紧的时期。我们需要观察美联储逆回购工具的使用量来判断货币市场流动性。

风险提示

(一)对美联储货币政策框架理解不到位(二)美联储货币政策变化超预期

本文来源于“静观金融”微信公众号,作者为西部宏观首席分析师张静静;智通财经编辑:文文。