云南省发改委9月11日印发《云南省节能工作领导小组办公室关于坚决做好能耗双控有关工作的通知》,通知确定了省内的高耗能行业年内后续时间产量压减的管控办法,涉及的高耗能行业包括钢铁、水泥、黄磷、水电铝、工业硅等,对于电解铝,规定9-12月份云南月均产量不高于8月产量。

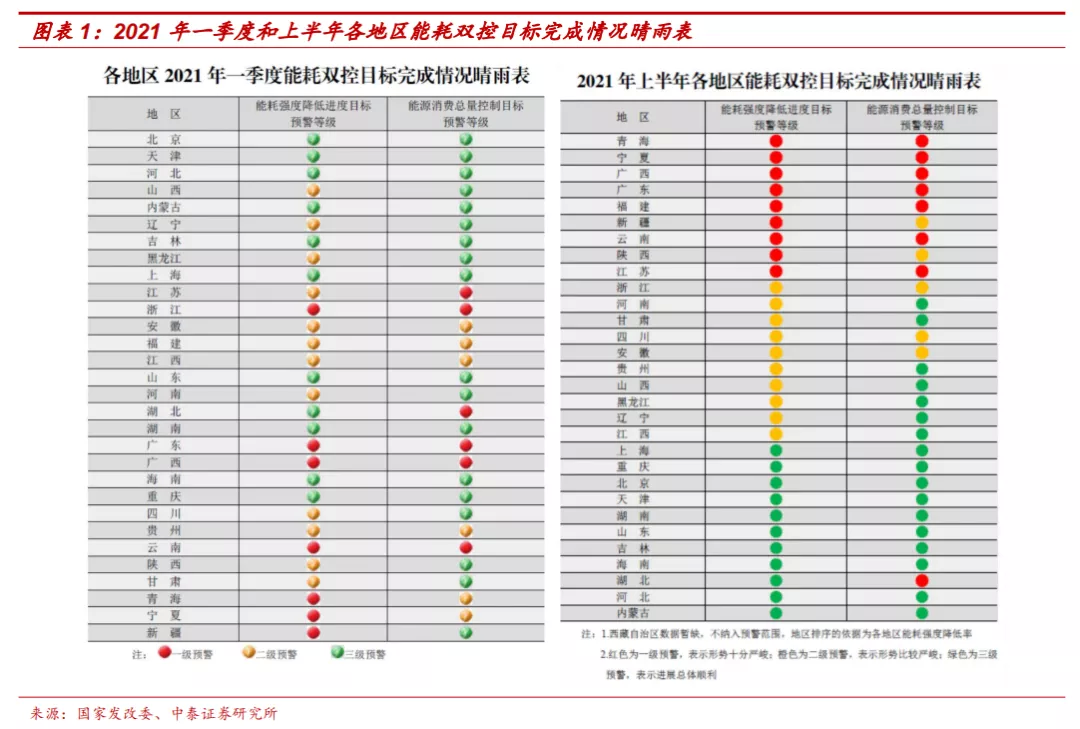

部分省区双控考核达标压力较大。在国内“双碳”政策目标下,各地双控考核压力趋紧,发改委每季度披露各省区的双控考核达标预警情况,根据国家发改委2021年8月12日印发的《2021年上半年各地区能耗双控目标完成情况晴雨表》,在能耗强度降低方面,青海、宁夏、广西、广东、福建、新疆、云南、陕西、江苏9个省(区)上半年能耗强度不降反升,为一级预警,能源消费总量控制方面,青海、宁夏、广西、广东、福建、云南、江苏、湖北8个省(区)为一级预警。根据发改委的文件,对青海等能耗强度不降反升的地区,2021年暂停“两高”项目节能审查。2021年一季度和上半年双控考核中,云南省在能耗强度降低与能源消费总量控制方面均处于一级预警。

双控达标压力下,云南对高耗能行业生产进行限制,云南地区电解铝四季度产量环比无增长。2021年8月云南省电解铝产量为23.60万吨,根据《通知》云南省9-12月份的总产量将不超过94.4万吨,意味着云南地区Q4电解铝产量环比几无增长,云南省双控下预计2021年电解铝产量为323.1万吨,而云铝集团、云南神火、云南宏泰、云南其亚已减产的83、20、8、4.5万吨在今年内预计很难进行复产。

1)双控政策对电解铝行业新投产能亦有影响。截至 2021 年 9 月 10 日,2021 年中国电解铝已建成且待投产的新产能 188.5 万吨,已投产 58.5 万吨,已建成新产能待投产 130 万吨,年内另在建且具备投产能力新产能 144.5 万吨,年内具备投 产能力的电解铝产能合计 274.5 万吨,在双控政策影响下,预计这部分待投产产能将推迟至明年。云南省年内具备投 产能力的电解铝产能 142 万吨,在当前政策环境下,预计今年基本难以投产。

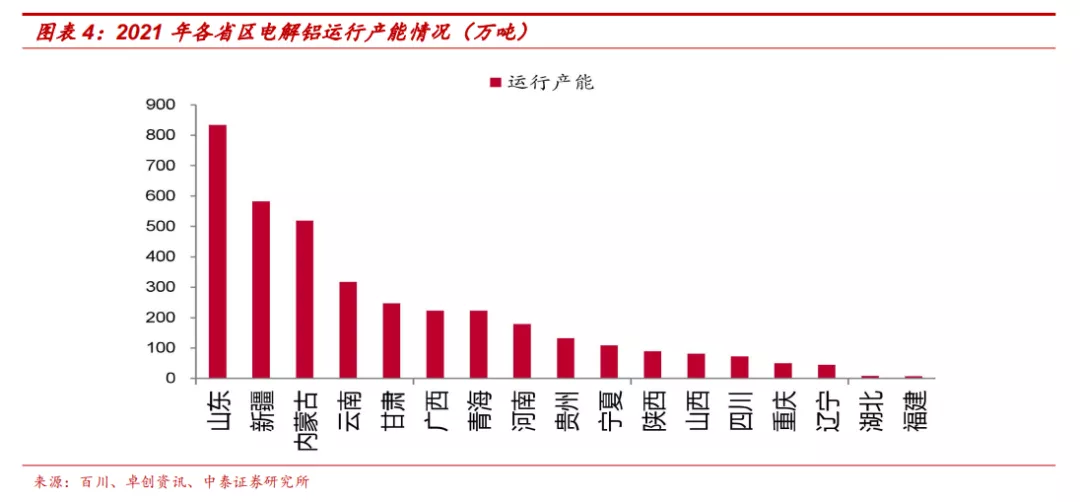

2)除云南外,其他双控考核压力较大省区,亦可能压降电解铝产量。根据国家发改委印发的《2021 年上半年各地区能耗 双控目标完成情况晴雨表》,在能耗强度降低方面,青海、宁夏、广西、广东、福建、新疆、云南、陕西、江苏 9 省上 半年能耗强度不降反升,为一级预警,能源消费总量控制方面,青海、宁夏、广西、广东、福建、云南、江苏、湖北 8 省为一级预警,除云南外,新疆、广西、青海、宁夏、福建也都在一级预警名单之中,上述四地区合计运行电解铝产 能 1145 万吨,占目前国内总运行产能的 29%左右,双控考核压力下,未来不排除进一步压降电解铝产能。

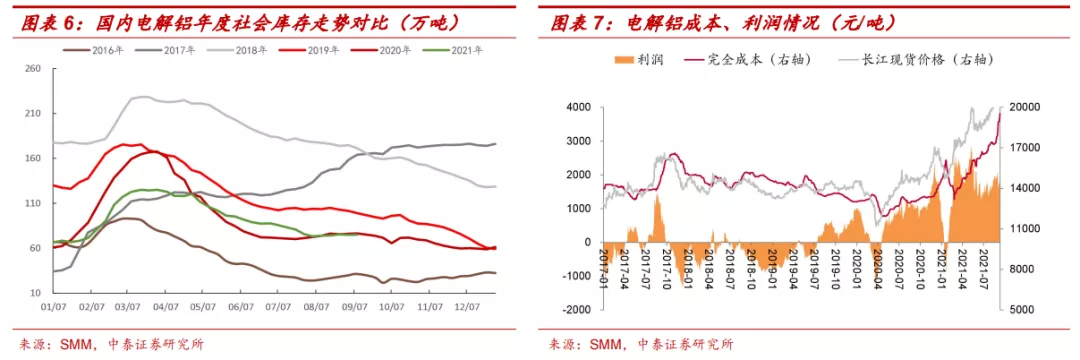

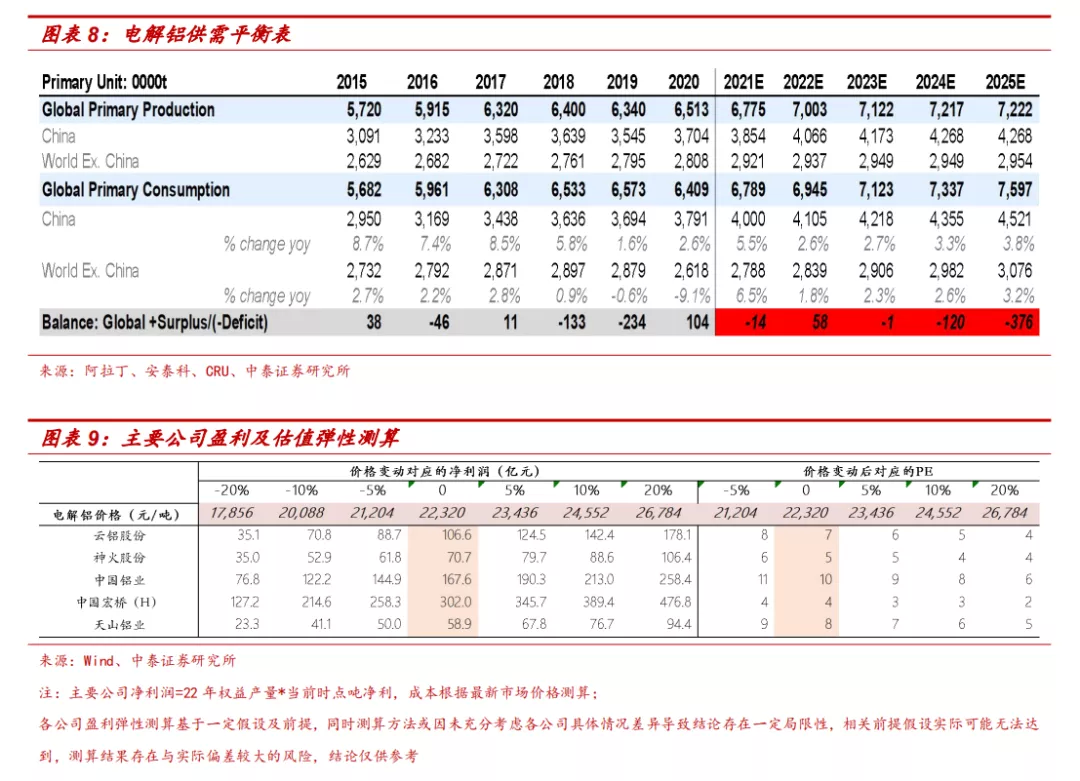

供给端持续收缩,预计电解铝供需缺口会进一步拉大,支撑铝价进一步上涨。供给端方面,国家“碳中和”的战略持续推 进,云南、广西等地区能耗双控政策的影响持续,限电政策不断加码,电解铝企业生产的稳定性降低、投复产不及预期的局 面仍可能不断发生,未来供给端持续低于预期的可能性仍然较大,我们继续下调今年国内电解铝供给至 3850 万吨;需求端 方面,国内电解铝社会库存去库趋势仍延续,叠加短期旺季带动,供需局面支撑铝价处于高位,并有可能进一步上行。

风险提示:铝价波动风险;下游需求不及预期风险;环保政策超预期风险;公司盈利弹性及行业供需等测算偏差风险等。

本文来源于中泰证券发布的研究报告,作者为分析师谢鸿鹤;智通财经编辑:文文。