航运

截至9月12日,中国/东南亚-北美西海岸和中国/东南亚-北美东海岸的海运价格继续小幅上升,均突破2万美元大关,进一步加剧了近期航运板块的热度。

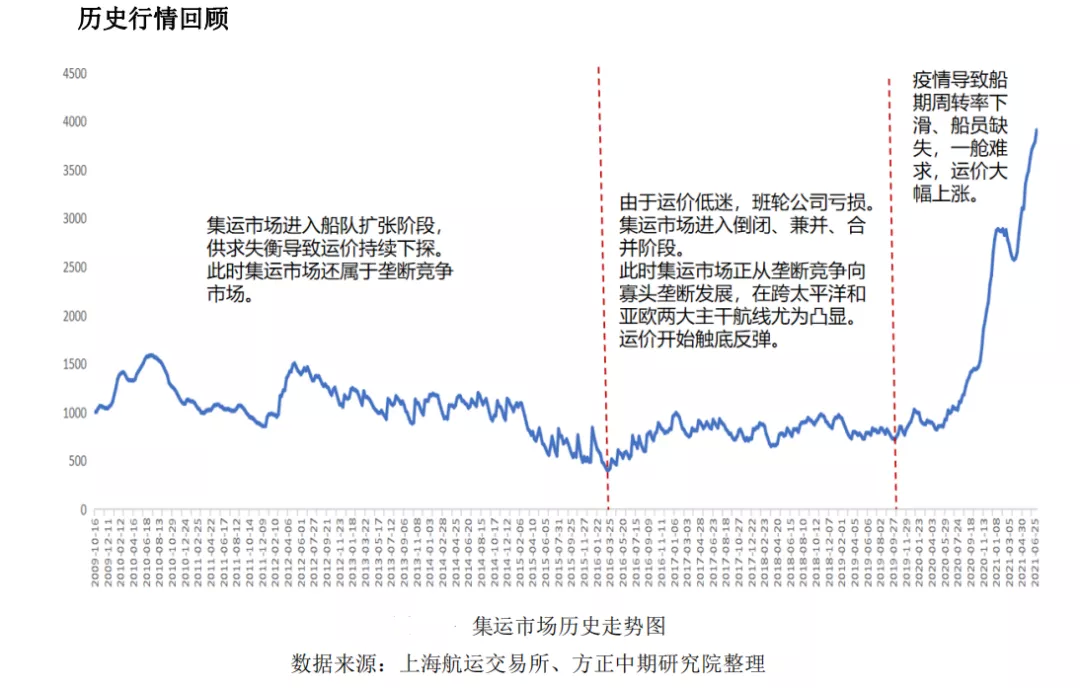

本次航运板块的崛起根本原因还是疫情。

从新冠疫情席卷全球后,即使各国采取了封锁措施,码头工人和船员仍有被感染事件发生,导致船舶和港口运营受到限制。

叠加苏伊士运河堵塞等黑天鹅事件,船舶周转率大幅下降,空箱无法及时回运,班轮准班率仅有20%左右,创历史新低。

因此从今年上半年开始,国际集运市场出现了一舱难求、甩箱频发、运价暴涨的现象。

而中国出口集装箱市场具有一定的季节性,与各国假日有着较为密切的联系。

春节之前,中国出口商会集中发货,运价会上升;三月初,中国工厂逐步恢复生产,出货需求增加,运价触底反弹;随着班轮公司与货主签订年度合同的时期,班轮公司往往会在此时提价,为全年签订较高的协议运价赢得主动权。

并且由于西方的万圣节、感恩节和圣诞节集中在第四季度,考虑到发运周期和销售期,欧美贸易商一般会要求中国工厂8-11月份出货,因此下半年集运价格都会比上半年高。

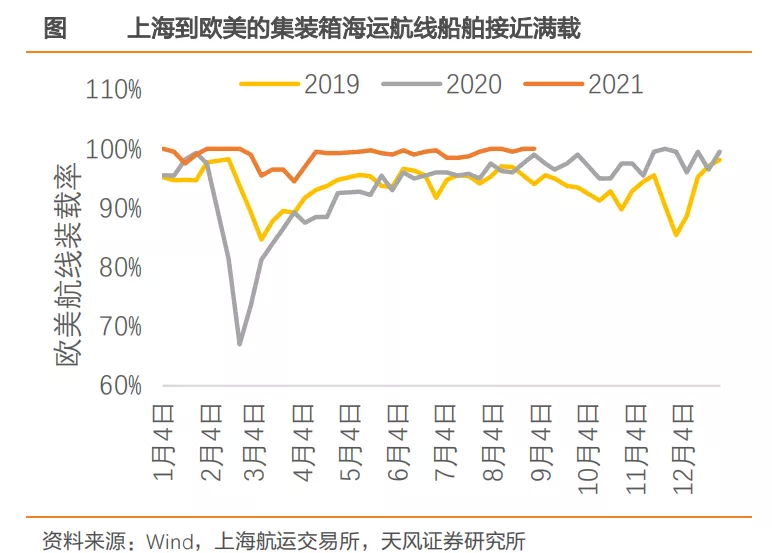

步入8月份后,中国八大枢纽港外贸集装箱吞吐量增速明显回升,但是出口集装箱海运价格持续上涨,船舶接近满载,其中远东到美西、美东、澳新等航线运价涨幅较大,在全球运力紧张的情况下,出口运输需求十分旺盛。

由于国内外部分港口仍然较为拥堵,导致有效运力供给受阻,影响运量增长,因此9月份舱位依然紧张,维持需求旺盛的状态。

2021年9月初,Flexport和德迅建议货主提前1个月左右订舱,意味着9月舱位依然紧张,货量充足,预计满载现象可能会持续到年底(参考2020年)。

当前欧美线持续爆仓,大量货柜依旧无法按时出货,9月开始的圣诞出货旺季即将到来,10月开始船公司又要酝酿新一轮的2022年约价谈判。

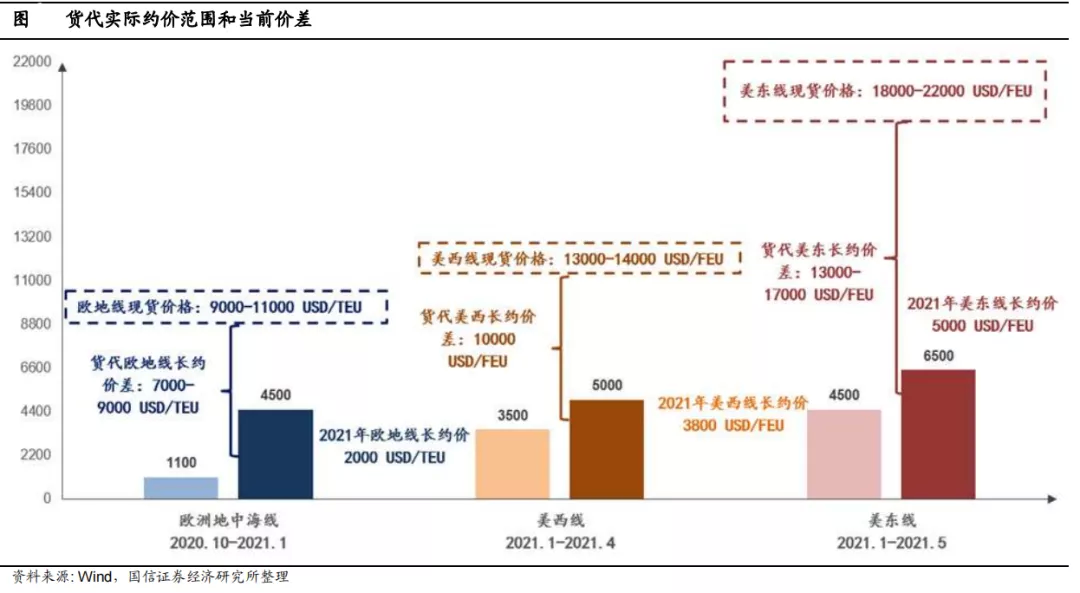

由于目前疫情短期是看不到结束的,借鉴2021年的经验,阿策认为船公司会重新分配和货代之间的利润,上半年属于货代的部分利润将会重新分配给船公司。

货代属于稳定客户,大货代有运输费用的谈判权,下图是上半年货代赚取的中间商差价,这个数额非常庞大,从今年的10月的重新定价看,船公司将有更大的话语权。

主要原因是:

当前市场价格远高于2020年底,欧地线高了5倍;美西、美东线高了4倍;约价水涨船高是必然,对于船公司来说,按照现在市场价打个对折给货代,运价比去年高一倍还多;

签约意味着舱位保障,疫情下大货代也要保障下游直客的常年出货需求,让步利润会是大概率事件;

2021年的经验:中短期看不到运价回落的空间,2022依旧会是集运大年。

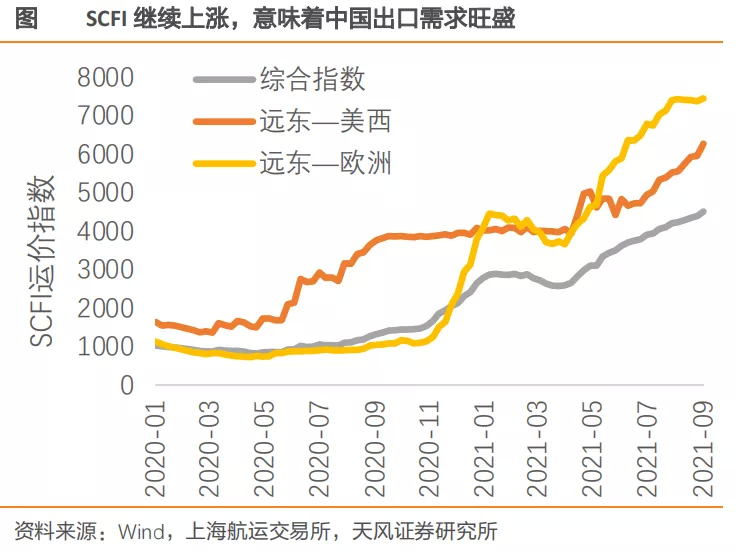

最后,我们跟踪了一下最新的官方数据:(截至9月12日)

中国出口集装箱运价指数CCFI为3,157.60点,环比上涨1.9%,同比上涨220.4%;上海出口集装箱运价指数SCFI为4,568.16点,较前一周上涨1.5%,同比上涨224.1%。

CCFI美东航线运价指数为2,435.87点,环比上涨6.38%、同比上涨112.78%;

CCFI美西航线运价指数为2,225.72点,环比下跌4.04%、同比上涨114.51%。

CCFI欧洲航线运价指数为5,459.48点,环比上涨2.89%、同比上涨392.33%;

CCFI地中海航线运价指数为5,871.46点,环比上涨2.89%、同比上涨359.18%。

并且,只要海外疫情的影响继续,随着订单持续性供不应求,这种局面还将维持下去,可以关注中远海控(01919)、上港集团(600018.SH)、招商轮船(601872.SH)、宁波海运(600798.SH)。

核电

9月12日,国家科技重大专项——华能石岛湾高温气冷堆核电站示范工程1号反应堆首次达到临界状态,机组正式开启带核功率运行,核电在“十四五”规划中明确提出,我国核能产业仍处于并将长期处于发展的重要战略机遇期,核电作为绿色电力成员中的核心一员,自然前景广阔。

近期绿色电力相关概念股大涨,我们在9月8日发布了《风光发电再迎重大利好!》解读了绿色电力,可以点击文章回顾,今天,我们主要分析核电这块。

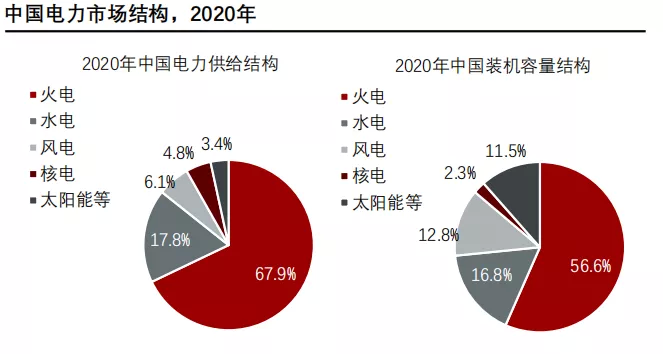

核电在中国电力市场中占比较低,2020年核电发电量仅占4.8%,但通过对比核电与风电、光伏等新能源发电装机容量,核电发电效率远高于风电与光伏。

截至21年6月30日,我国运行核电机组共51台,装机容量5327.5万千瓦,占全国发电装机容量的2.36%;运行核电机组累计发电量1950.91亿千瓦时,占全国累计发电量的5.04%,同比上升13.76%。

在占地面积相同的情况下,风电与光伏单个发电站容量仅为3-10万千瓦,单个核电站装机容量可达100万千瓦。

风电与光伏成本分别为52.9元/万千瓦时与86元/万千瓦时,核电成本远低于风电光伏仅为39.5元/万千瓦时,相比风电与光伏,核电因其经济性与高效率,更适合替代火电成为主流发电能源。

而水电经济性与发电效率虽高,但中国将面临水电剩余可开发资源有限的问题,水电难以满足日益增长的用电需求。

因此,国家才会在十四五规划中,明确表示要长期发展:“积极有序推进沿海三代核电建设。”并且制定了“核电运行装机容量达到7000万千瓦”的目标。

降碳背景下,我国核电及核能综合利用具备广阔的发展空间和市场前景,据中国核能协会预测,2025年中国核电运营市场规模将达到2419.3亿元,未来五年复合增长率达9.7%。

受益于核电积极发展的逐步兑现,核电全产业链的景气度有望回暖。

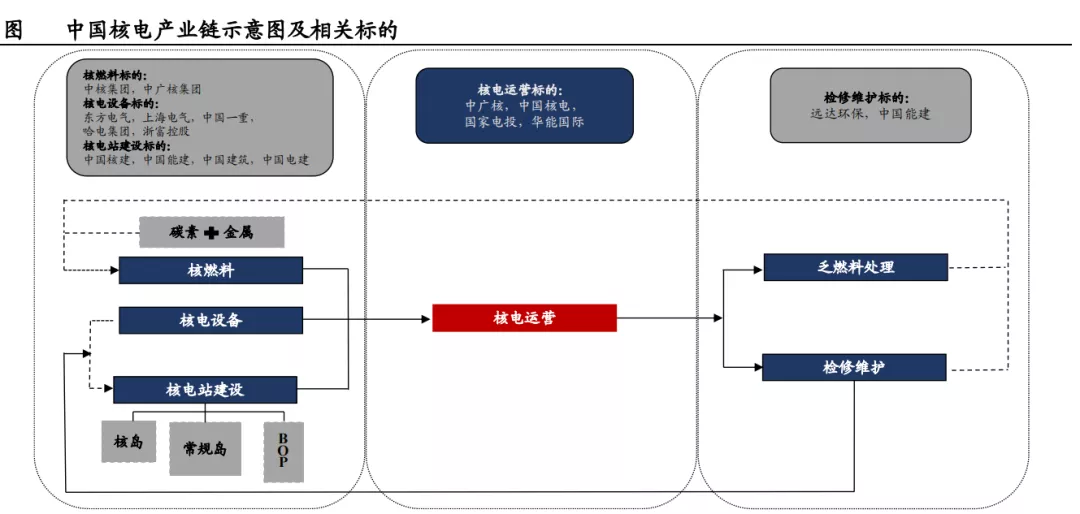

核电产业链及主要标的如下:

上游:核燃料、核电设备与核电建设

1、核燃料:核燃料主要成本为铀。

因须获政府许可,国内仅中核集团和中广核集团具备资格从事铀矿开采进出口业务。

且因高科技核燃料元件研制与国家安全挂钩,该领域由中核集团垄断,核燃料元件企业议价能力极强。

相关标的:中广核矿业(01164)、东方锆业(002167.SZ)、中广核技(000881.SZ)、中核国际(02302)。

2、核电设备:核心市场以国企为主,民营企业活跃于细分板块。

核设备技术门槛较高且涉及公共安全问题,受政府严格管控,民营企业获取资质难度大。

当前中国核电研发技术快速发展,预计核电国产化程度稳步提升。

相关标的:东方电气(01072)、上海电气(02727)、中国一重(601106.SH)、哈尔滨电气(01133)、台海核电(002366.SZ)等。

3、核电建设:中核建在核电建设市场具有绝对优势,在核岛建设领域一家独大。

相关标的:中国核建(601611.SH)、中国能建(03996)、中国建筑(601668.SH)、中国电建(601669.SH)。

中游:核电运营

核电运营:牌照壁垒,当前仅有四家企业(中核、中广核、国电投、华能)拥有核电运营牌照,而中核与中广核两大龙头占据主要市场份额。

核电站前期投资规模大、建设期较长,运营期间固定资产折旧费用高,核燃料成本占比较大。

相关标的:中国广核(003816.SZ)、中国核电(601985.SH)、华能国际(600011.SH)、国家电投。

下游:乏燃料后处理、检修维护

乏燃料后处理:国内尚未形成完整的乏燃料处理工业体系,目前乏燃料处置

仍以贮存为主,乏燃料后处理厂正在规划实施中。

相关标的:远达环保(600292.SH)。

检测维护:主要由核电建设公司业务延伸而来。

文章选编自 君临策 ,作者:君临研究中心;智通财经编辑:马火敏。