最近很多人讨论中证500指数的估值分位。所谓估值分位是衡量股票位置的一种方式,将一个时间段内股票估值由低到高排列,当前的估值在区间内处于什么分位。用这个方法,我们发现各指数2021年9月3日的TTM PE和2005年以来的估值分位分别是:A股整体19.2倍(44%)、上证综指(剔除银行)23倍(23%)、上证50指数10.7倍(43%)、沪深300指数13倍(41%)、中证500指数21.6倍(6%)和创业板指54.1倍(54%)。

在这些主流指数中,中证500指数的估值分位显得特别突兀,只有6%,几乎是历史最低的位置,仅次于08年和18年的最低点。因此,这也成为大家看多中证500甚至中小票的重要理由。在这里,我们要厘清两点:

其一,中证500、甚至中证1000已经不能代表中小票了。在中证500指数和中证1000指数刚形成的时候,全市场只有1259只(2004.12.31,以现存计,不包括退市)和2498只(2014.10.17)股票,因此中证500的中位数(中证500代表第301只到第800只,中位数第550只)和中证1000的中位数(代表第801只到第1800只,中位数第1300只)分别处于当时市场43%和52%,可以代表中小票。但当前市场有4462只股票,两个指数的中位数处于12%和29%的分位,可能都是中大盘偏上的概念了。甚至连申万的小盘指数也不能代表,因为申万小盘指数代表第600到1400的800只股票。因此,随着市场扩容,我们对大、中、小的概念要发生变化。

其次,即便如此,6%的估值分位还是有点突兀。这表明,当前指数的估值和2018年最悲观的时候几乎是一样的,这几年指数的上涨几乎全是盈利贡献。这一点,从其他指数得不到印证,因为这几年股价的上涨,估值扩张比盈利贡献更大。就以创业板指数为例,2018年1184点的时候估值达到历史最低28倍,当前3251点估值来到54倍,涨幅大部分来自于估值扩张。而从2019年1月4日最低点至今,创业板指数涨幅最大167%,其次就是中证500指数82%、再次中证1000指数80%、然后才是沪深300指数68%和上证50指数43%。其他指数,估值均大幅提升,只有中证500指数原地踏步,这实在难以理解。

我们仔细分析了这段时间中证500指数成分股的变化,发现成分股变化可能才是估值下降最重要的原因。首先,提取中证500指数2019年1月1日和当前的成分股,进行比较,发现有301只股票依然保留,有199只股票已经变换。以2019年1月1日成分股的权重占比计算,被替换掉的199只股票市值占比32%。其次,用总市值法分别计算保留的301只股票、被替换的199只股票和新入的199只股票的TTMPE,发现三者分别是21.8倍、56.2倍和21.1倍。可见,成分股的大幅变化确实对中证500的估值产生了较大影响。

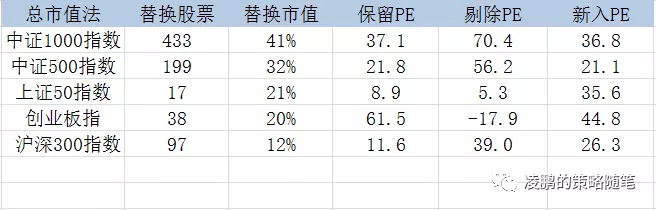

按照同样的方法,我们对中证1000、上证50、创业板指和沪深300进行了分析,结论如下表:

我们发现这种情况在中证1000也存在,因此中证1000的估值分位也不高,为2014年以来的25%分位。其他的如上证50和创业板指换入的品种估值均不低,当前我们看到的上证50指数已经不是我们印象中的“傻大笨粗”,而有很多新兴股票如隆基、韦尔、兆易、闻泰科技、用友网络等。至于沪深300指数,虽然换入的股票PE比换出的低,但替换的市值不大,因此估值分位影响不大。

综上所述,中证500指数估值分位低另有原因,不能直接作为推荐中小盘的原因。中小票为何涨?能不能继续涨?需要另行分析,但上述的理由站不住脚。

本文变选自“凌鹏的策略随笔”,作者凌鹏;智通财经编辑:文文。