传统资源行业重估的脚步2021年以来从未停歇,反复的只有投资者随着市场变化的认知而已。投资者应该重视市场内部的风险与不稳定因素,关注更加具有风险收益比的地方。能源转型主线下,周期股跑赢商品、股票收益率重新跑赢企业ROE的估值扩张行情将会再现。除此以外,当下中证红利、上证50和中字头正成为价值回归的重要的线索。

摘要

1 A股企稳反弹之后:结构上仍存在脆弱性

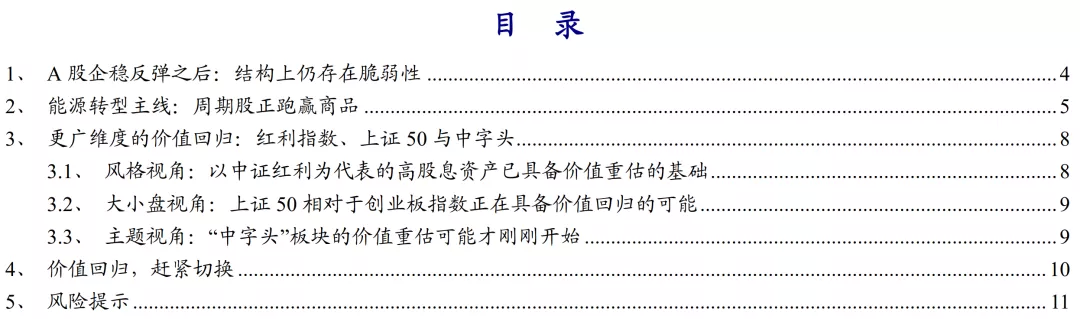

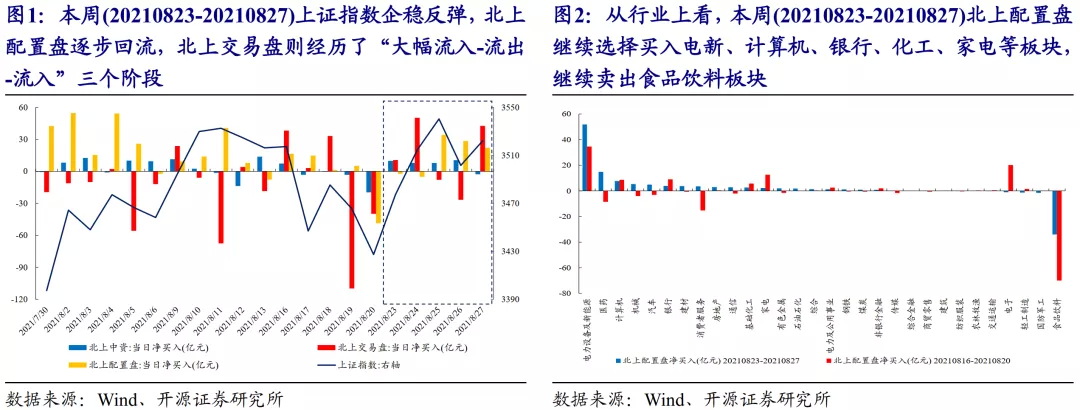

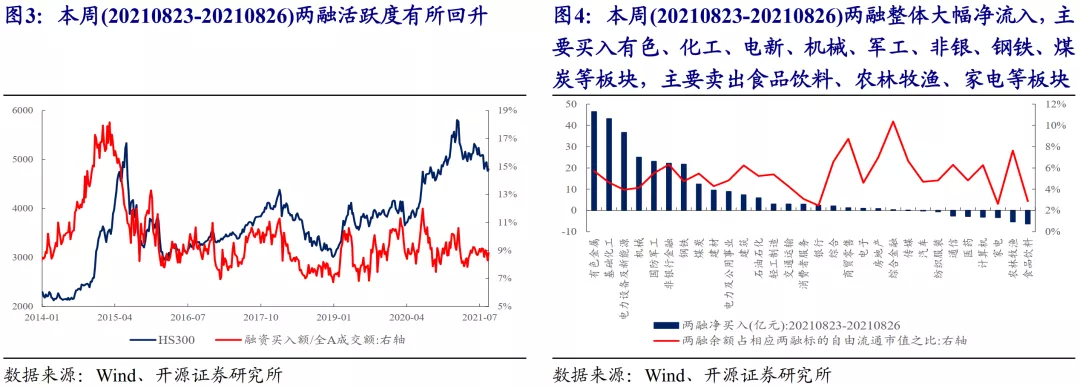

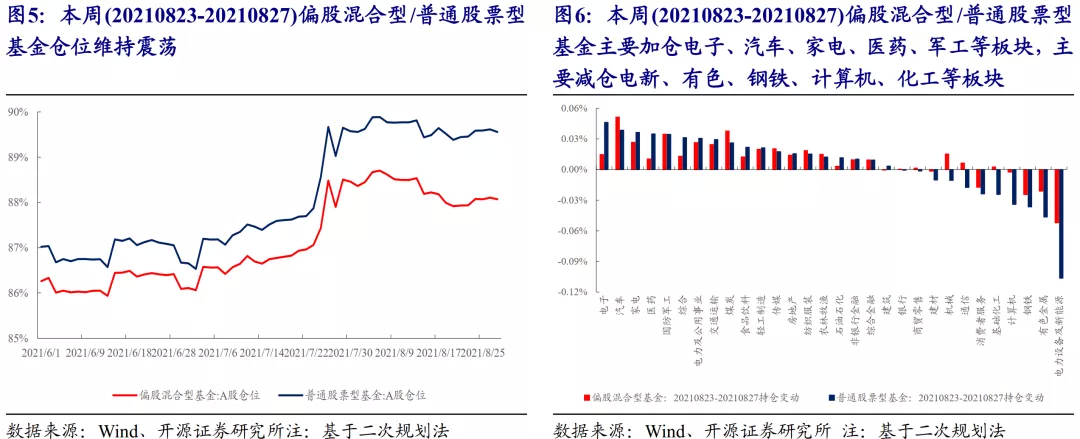

本周(20210823-20210827)A股企稳反弹,以北上和公募为代表的主流投资者逐步归来,两融活跃度也有所回升,但A股仍存在结构上的脆弱性:一是以食品饮料为代表的消费板块,当下抛售压力仍较大;二是以电新板块为主的新能源板块,当下投资者分歧有所扩大,可能正在进行趋势定价。而根据我们在《逃不开的认知周期》中提到的:当下传统行业正处在被长期投资者挖掘的阶段,这意味着从交易层面看,当下A股仍存在结构性机会,而这一机会更有可能在传统行业。

2 能源转型主线:周期股正跑赢商品

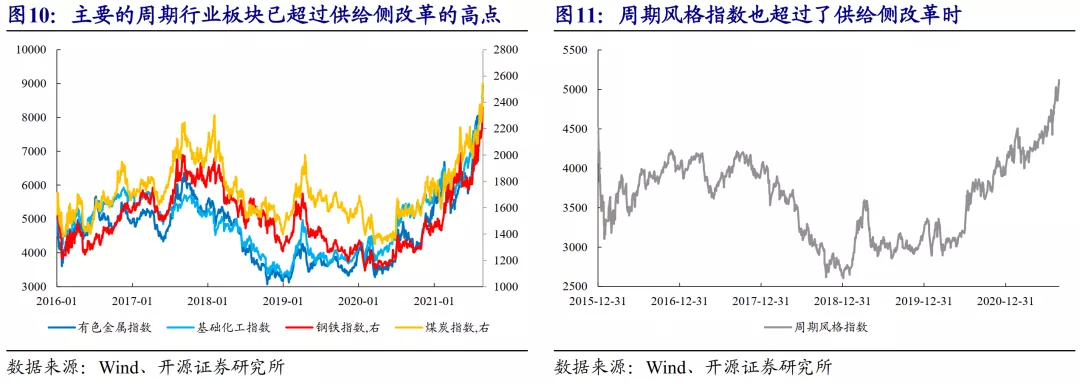

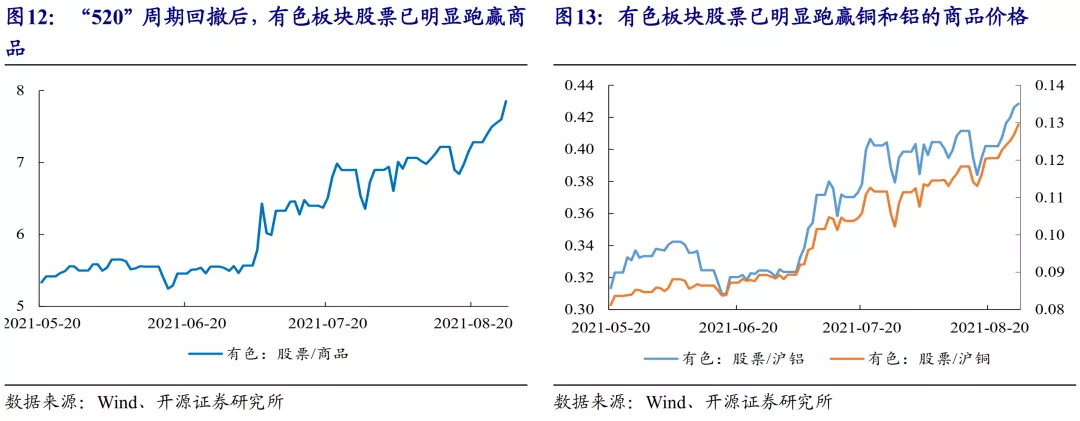

当下在投资者普遍认为宏观时钟走向滞胀或者衰退的时候,中上游传统资源品却出现了大幅的上涨,主要传统周期板块已创下2016年供给侧改革以来的新高。恰似2006年,周期股不再是商品的配角,其中共同点是:当市场定价长期盈利能力时,才会出现周期股比商品更好的表现。但需要认识到,相比过往需求驱动的行情,这一轮周期股的机遇也和过往不同:一方面,能源转型过程中,对传统行业产品的需求本身具有刚性,甚至在建设新型能源系统中,我们还需要传统世界提供:铜、铝、纯碱、钢铁和电力(煤炭)等的支持;另一方面,伴随政策约束与企业自我预期,大量传统行业即使现金流充裕,也正在大幅缩减对于传统业务的资本开支,转而投向新能源产业链中。这一供需关系的改变的结果,是传统行业将结束商品实际价格的不断下行的命运,转变为实际价格中枢上移且名义价格将随着货币增长而进一步上行的品种。周期股跑赢商品、股票收益率重新跑赢企业ROE的估值扩张行情将会再现。真正的周期,其实是投资者认知变化本身。我们并不认为传统宏观框架是周期行情脉络的关键,但未来需求重新回升也将是对周期股广泛重定价的更有效催化。

3 更广维度的价值回归:红利指数、上证50与中字头

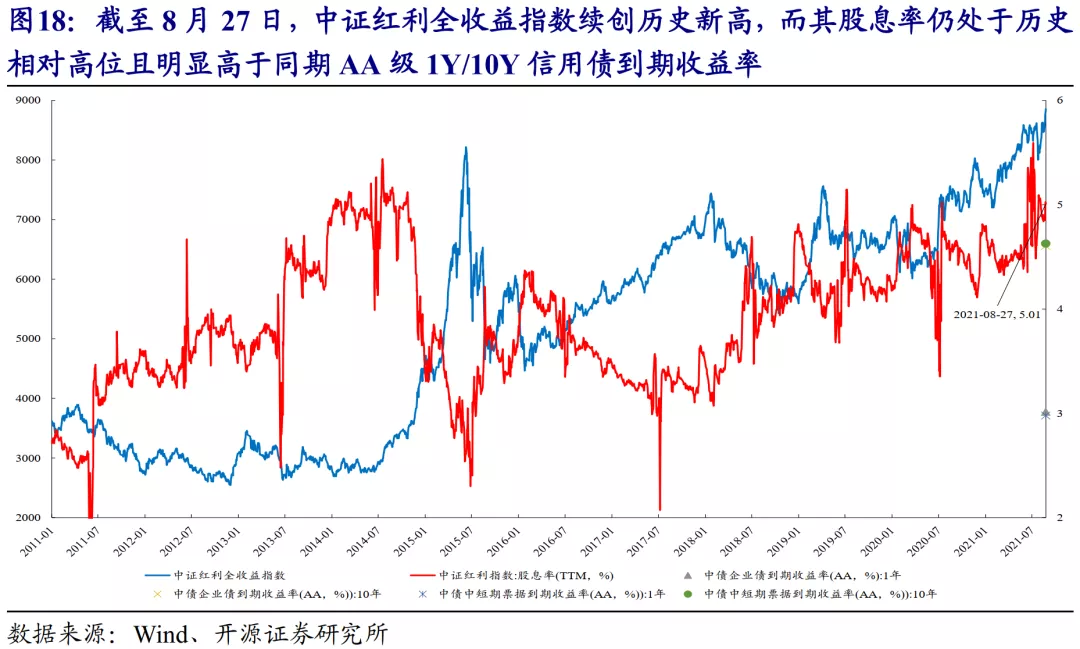

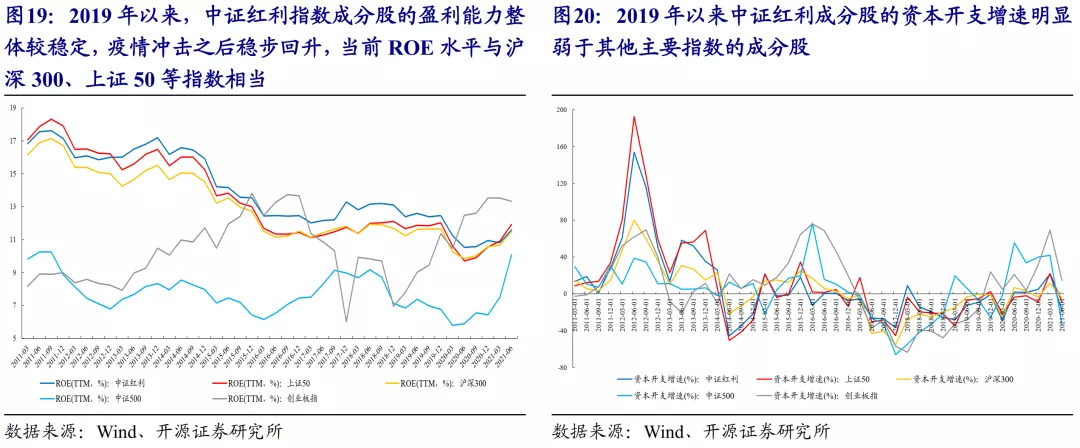

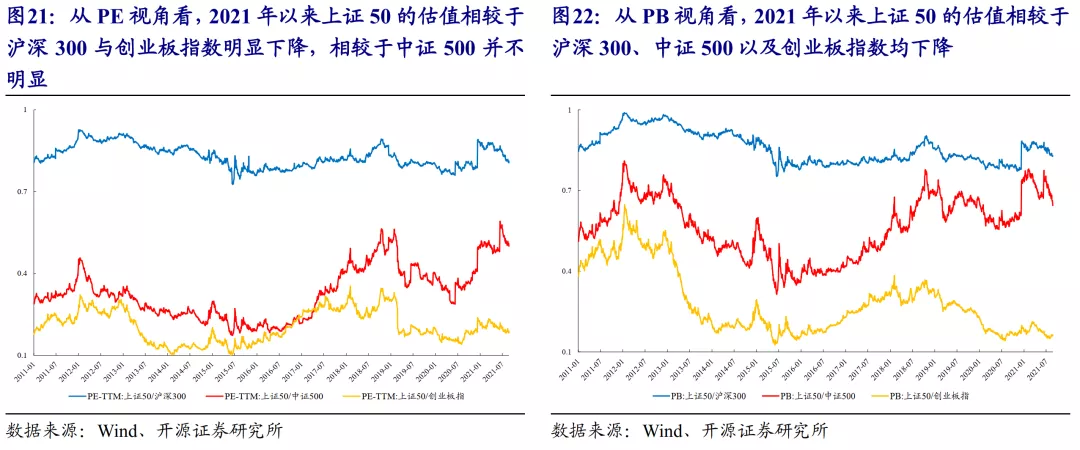

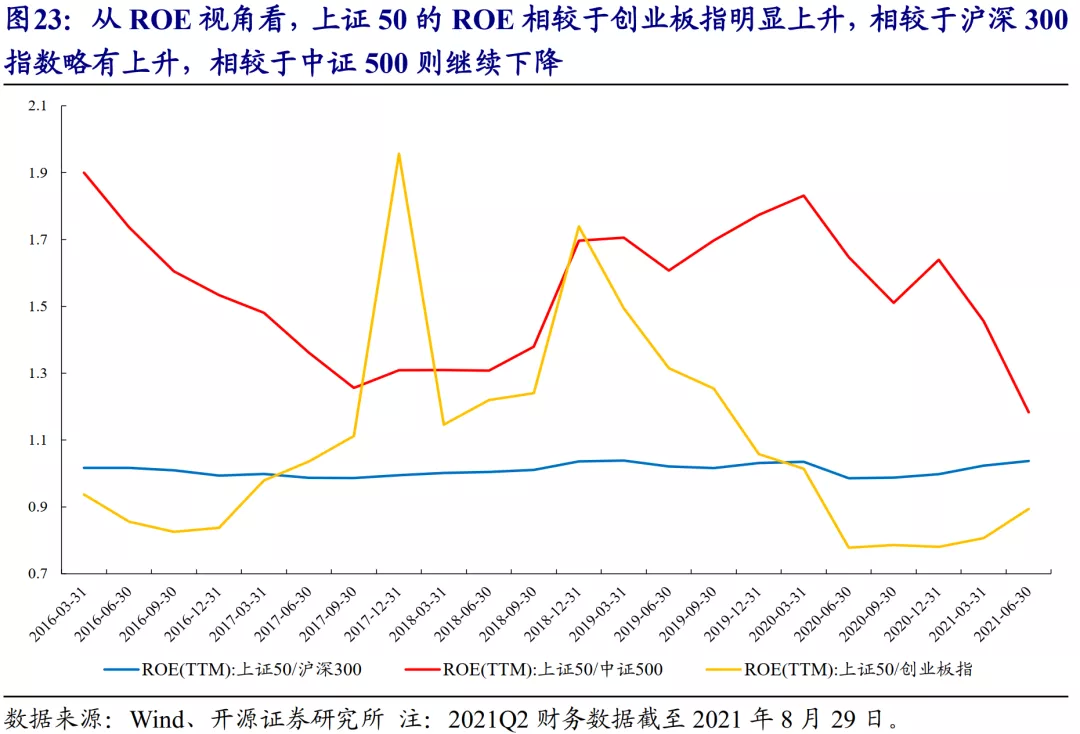

其一,风格上,红利因子重估:当下中证红利全收益指数续创历史新高,股息率明显高于AA级信用债到期收益率,考虑到:当下传统行业上市公司已产能出清且在“碳中和”下资本开支必要性降低,以中证红利为代表的高股息资产的盈利水平整体稳定、资本开支增速明显较弱,现金流的改善稳定了股息支付预期,杠杆率的下行降低了红利股东要求的风险溢价。这意味着当下以中证红利为代表的高股息资产相较于债券可能具有较高的配置性价比,而上述理由共同构成了以中证红利为代表的高股息资产的价值重估的基础。其二,大小盘上,上证50将跑赢:如果将上证50作为大小盘风格的考量,我们发现2021年以来,上证50的估值水平相较于沪深300、创业板指明显下降,但ROE相对上升,这意味着相较于沪深300、创业板指,上证50存在基于盈利的估值修正的基础,特别是对于创业板指数更加明显。其三,主题上,“中字头回归”:8月以来,“中字头”板块持续上行,当下“中字头”板块的估值水平仍处于2015年以来的低位,且板块中涨幅靠前的个股的盈利水平逐季回升,部分个股明显高于2019Q4水平。市场对于“中字头”板块基于盈利回升的重定价行情才刚刚开始。

4 价值回归,赶紧切换

传统资源行业重估的脚步2021年以来从未停歇,反复的只有投资者随着市场变化的认知而已。投资者应该重视市场内部的风险与不稳定因素,关注更加风险收益比的地方。中证红利、上证50和中字头正成为价值回归重要的三条主线,行业上当期组合推荐:钢铁、有色(铜、铝)、煤炭、船舶制造、房地产、化工(纯碱、化纤)和建筑。我们继续推荐的三条长期主线未有变化(见正文)。

风险提示:碳中和政策实施不及预期,经济复苏不及预期,测算误差

报告正文

1. A股企稳反弹之后:结构上仍存在脆弱性

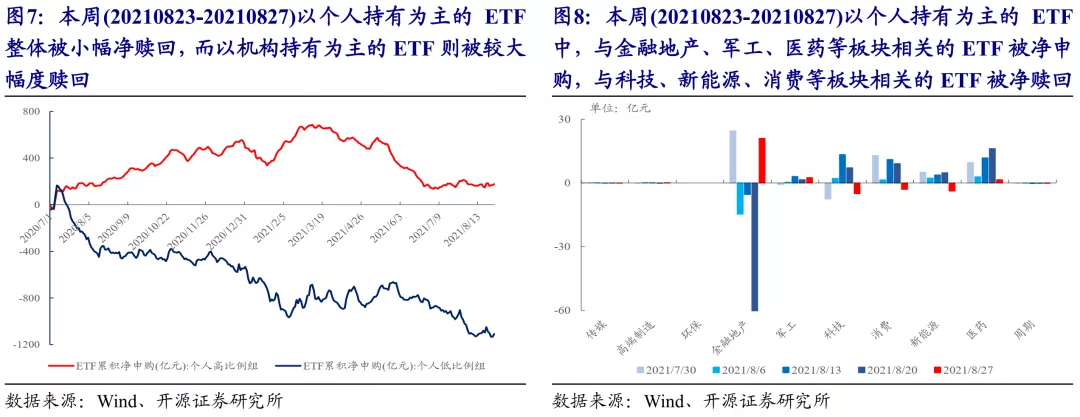

本周(20210823-20210827)A股企稳反弹,以北上和公募为代表的主流投资者逐步归来,两融活跃度也有所回升,但A股仍存在结构上的脆弱性,具体以来:

一是以食品饮料为代表的消费板块,当下抛售压力仍较大:以北上配置盘为代表的长线资金仍在大幅卖出,两融同样继续卖出,以个人持有为主的ETF显示当下与消费相关的基金可能在一定程度上被净赎回,虽然主动偏股基金有所加仓但更有可能是认知下行周期中的反复(具体可见报告《逃不开的认知周期》);尽管我们已经阶段性调整对于食品饮料板块的审慎态度至中性,但是交易的扰动仍是投资者需要面对的现实问题。

二是以电新等板块为主的新能源板块,当下投资者分歧有所扩大,可能正在进行趋势定价:北上配置盘继续选择加仓,两融投资者进行了积极定价,但主动偏股基金则有所减仓,同时以个人持有为主的ETF显示当下与新能源相关的基金可能在一定程度上被赎回。

上述结论指示着A股存在结构上的脆弱性,而根据我们在《逃不开的认知周期》中提到的:当下传统行业正处在被长期投资者挖掘的阶段,这意味着从交易层面看,当下A股仍存在结构性机会,而这一机会更有可能在传统行业。

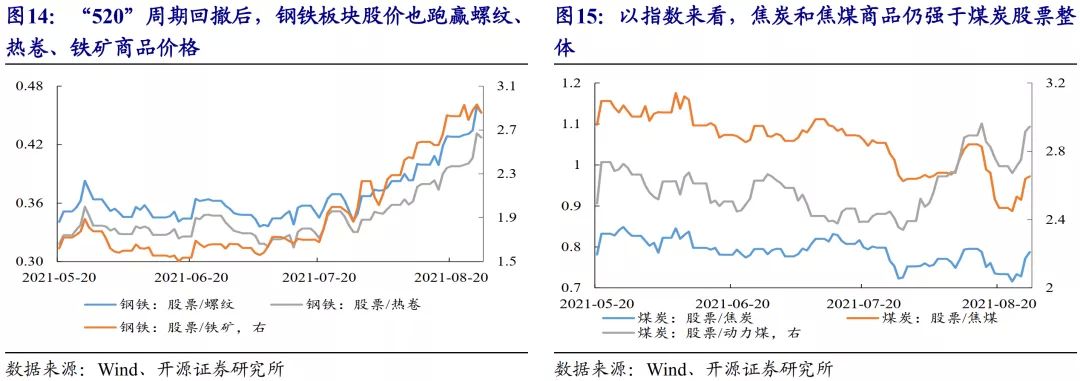

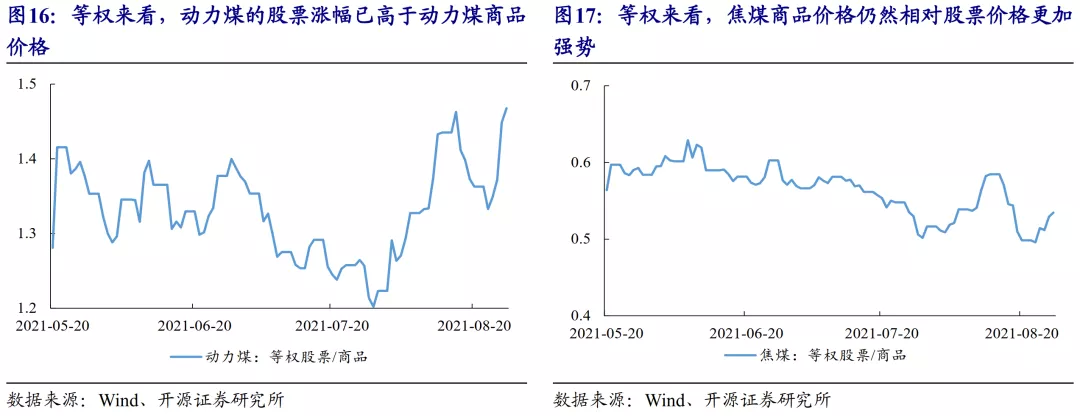

2. 能源转型主线:周期股正跑赢商品

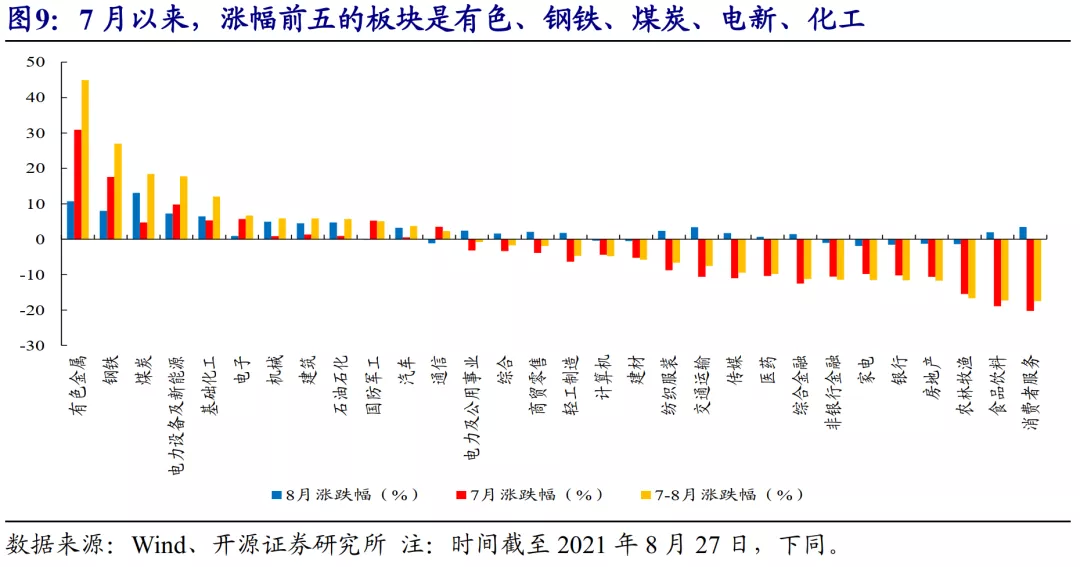

在投资者普遍认为宏观时钟走向滞胀或者衰退的时候,中上游传统资源品却出现了大幅的上涨:7月以来,涨幅前五的板块是有色(44.92%)、钢铁(26.99%)、煤炭(18.45%)、电新(17.75%)、基础化工(12.08%),主要传统周期板块已经创下2016年供给侧改革行情以来的新高,周期股也不是6月以前的跟涨商品的行情,而是再一次成为了主角。上一次出现这一广泛特征是在2006年前后的周期股行情中,其中共同点是:当市场定价长期盈利能力时,才会出现周期股比商品更好的表现。但是,我们需要认识到,相比过往需求驱动的行情,这一轮周期股的机遇也和过往不同。

本轮周期股跑赢商品的答案一直在我们此前的系列报告中,我们对重要信息为投资者作如下梳理:在能源转型过程中,传统行业的资本开支的变化是具有弹性的,但是全社会的需求变化本身具有刚性,新的行业的发展往往会带来对于传统行业新的需求。这一规律并非新鲜事,它曾出现在180年前开始的能源革命中,马在被火车和汽车替代过程中曾出现了价格与人均保有量的长期上行,鲸鱼油在被煤油灯替代的过程中也曾出现了20年以上时间的上行。这一规律也正反映在当下,我们看到伴随政策约束与企业自我预期,大量传统行业即使现金流充裕,也正在大幅缩减对于传统业务的资本开支,转而投向新能源相关产业链中。但我们可以预见的是,人类社会对于上述产品的需求,在可预见的5-10年内,都在正增长中,甚至在建设新型能源系统中,我们还需要传统世界提供:铜、铝、纯碱、钢铁和电力(煤炭)等的支持。这一供需关系的改变的结果,是传统行业将结束商品实际价格的不断下行的命运,转而成为实际价格中枢上移且名义价格将随着货币增长而进一步上行的品种。周期股跑赢商品,股票收益率重新跑赢公司ROE的估值扩张行情将会再现。真正的周期,其实是投资者认知变化本身。

我们并不认为传统宏观总量框架是周期行情脉络的关键,但是我们同样需要关注如果出现需求的重新回升,将是对广泛周期股重定价的更有效的催化。尽管未来周期行情可能会因为需求波动带来波折,但是重定价之路方向明确,投资者应该保持信心。同时我们关注到,由于过往PPI中枢的上移并未带来利率水平的上行,这为高景气的成长股同样带来了机遇,当下宽信用的阻碍并非在于货币本身,而是来源于信用主体的缺失,伴随财政的逐步回归和央行的“增强信贷增长总量的稳定性”表态,脱虚入实将会再次演绎,利率中枢水平易升难降。而海外实际利率近期正在出现反弹。这对于高估值赛道而言,波动放大难以避免。

3. 更广维度的价值回归:红利指数、上证50与中字头

3.1 风格视角:以中证红利为代表的高股息资产已具备价值重估的基础

截至8月27日,中证红利全收益指数续创历史新高,与此同时,其股息率仍处于历史相对高位且明显高于同期AA级1Y/10Y信用债到期收益率,这意味着当下以中证红利为代表的高股息组合相较于信用债可能具备明显的配置吸引力。同时,需要提醒投资者的是,一方面,当下融资环境相较于过往发生了变化,传统行业相继进入了产能出清和融资意愿下降,这一定程度降低了红利股东相对于债权人的风险溢价;另一方面,自2019年以来,以中证红利为代表的高股息资产的盈利水平整体保持稳定,且资本开支增速明显较弱,现金流的稳定在一定程度上增强了上述资产的股息支付能力,这意味着从投资者视角看,当下以中证红利为代表的高股息资产同样具有较高的配置性价比,上述理由共同构成了以中证红利为代表的高股息资产的价值重估的基础。

3.2 大小盘视角:上证50相对于创业板指数正在具备价值回归的可能

如果将上证50作为规模因子考量,我们发现从估值角度看,2021年以来,上证50相较于沪深300、创业板指数明显下降,但ROE却相对上升,这意味着相较于沪深300和创业板指数而言,上证50存在价值回归的基础,特别是相对于创业板指数更加明显。

当下传统行业在以公募基金为代表的机构投资者中仍不被主流广泛接受,但价值重估正在市场的多维度发生。一方面,在能源转型背景下,传统周期行业正在跑赢商品,传统资源与制造行业2021年以来已经成为领跑市场的最强板块;另一方面且无论是代表高股息资产的中证红利指数、还是度量规模的上证50指数、抑或主题视角下的“中字头”板块,均存在广泛存在价值重估的基础;

根据我们《逃不开的认知周期》看,传统行业正处在被长期投资者挖掘阶段,这相对于新行业正在经历主流投资者的阶段性分歧和两融等趋势资金买入的格局,其交易结构上更稳定的优势。在当下基本面环境与交易结构的共振下,天平正在转向传统行业这一隐藏主线。结合景气度改善与估值低位的预期修复两个方向,我们当下重点推荐的行业:钢铁、有色、煤炭、船舶制造、房地产、化工(纯碱、化纤)和建筑。

如果拉长视角看,当下基本面的回落正在为传统行业的重估提供实证基础(底部抬升的依据),根据前文提供的两条布局路径,我们重点推荐:第一供给约束同时伴随需求预期回升的中上游资源品与原材料:有色金属(铜、铝)、煤炭、化工(纯碱、化纤)、钢铁;第二是在已经具有较高估值修复空间,同时基本面出现了积极变化的:房地产、银行、建筑;第三是部分现实左侧但预期右侧的品种,主要集中于工程机械、建材等。

5.风险提示:碳中和政策实施不及预期,经济复苏不及预期,测算误差

本文来源于开源证券策略团队发布的研究报告,作者为分析师牟一凌、梅锴;智通财经编辑:文文。