隔夜受益于鲍威尔关于taper的鸽派言论,金价大涨站稳1800美元。2021年以来黄金的表现并没有铜油等大宗商品表现亮眼,尤其是自2020年8月突破2000美元的历史新高后,金价多数时间在1700-1900美元的区间震荡,而鉴于美联储货币政策趋于收紧,当前市场对于黄金的看多情绪并不强烈。

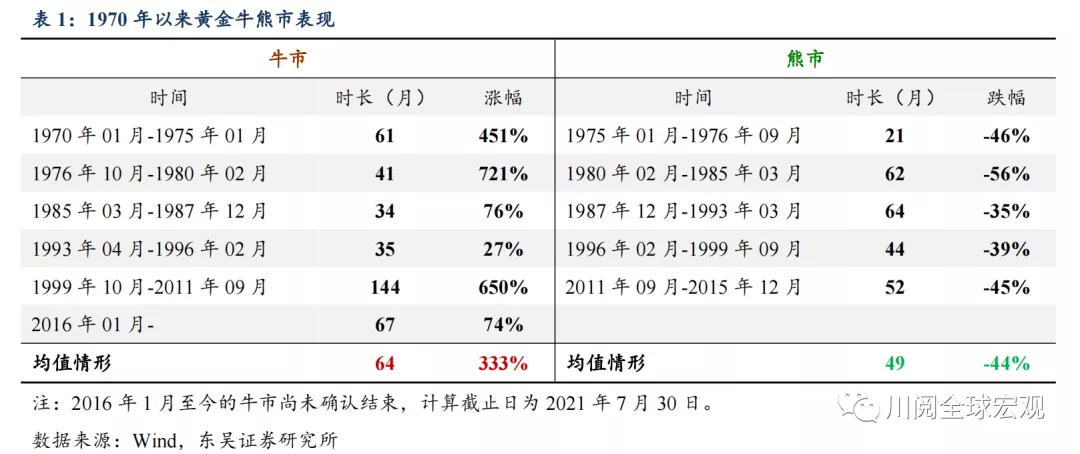

如何看待黄金在未来的表现?东吴宏观团队根据世界黄金协会的统计,深度复盘了近50年来黄金在历次牛市和熊市中的表现。由表1可以看出,自1970以来,黄金共经历了6轮牛市和5轮熊市,当前正处于2016年1月以来的最新一轮牛市中。基于此,我们继续此前复盘铜油的三因素框架,从基本面、政策和事件三个层面,系统分析了黄金在每一轮牛市和熊市中上涨和下跌的触发因素。

限于篇幅的原因,我们从50年的复盘中挑选了几个具有代表性的黄金牛市,在这里做简要分析:

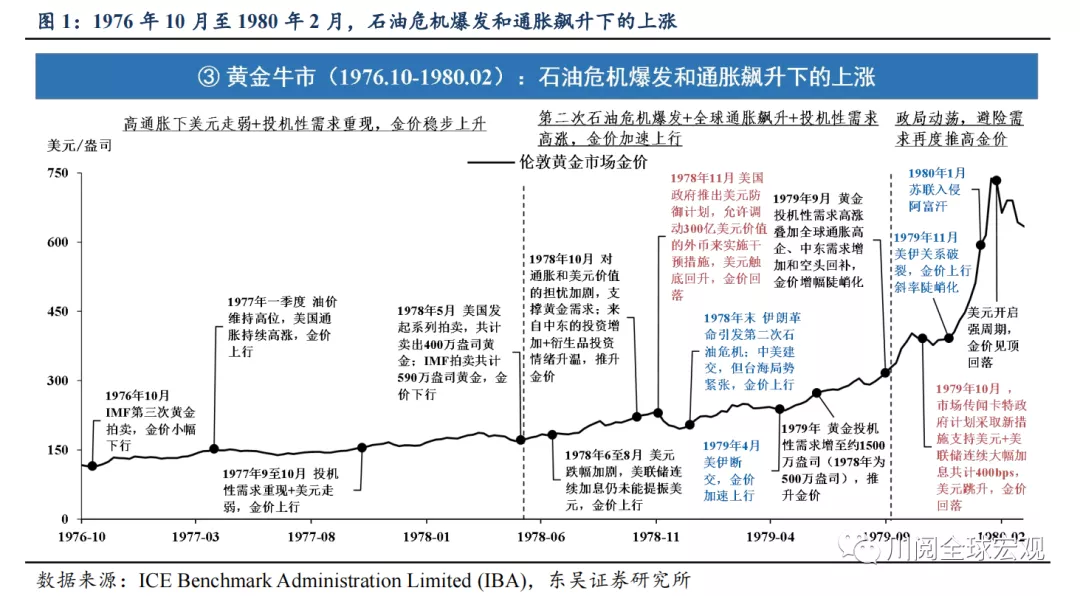

黄金牛市(1976.10-1980.02):石油危机爆发和通胀飙升下的上涨。本轮牛市为1970年以来涨幅最大的一轮(累计涨幅高达721%)。基本面角度,70年代油价居高位、全球大通胀的背景下美元走弱,为金价上涨创造了环境。事件面角度,第二次石油危机爆发、地缘政治事件频发(伊朗革命爆发、美伊断交、苏联入侵阿富汗)助推金价上行。政策面角度,美联储在大部分时间内对通胀的“纵容”对金价起到推波助澜的作用。本轮黄金牛市终结于保罗沃尔克执掌美联储,货币紧缩使得美元重回强势(图1)。

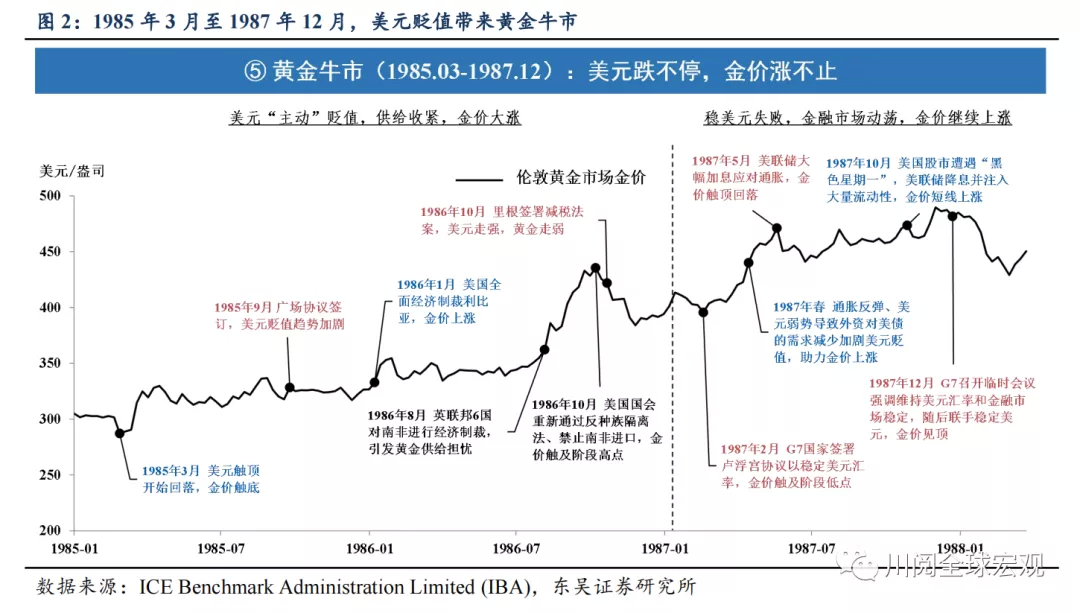

黄金牛市(1985.03-1987.12):美元贬值带来的牛市。本轮史上最短牛市(34个月)的主要导火索是美元的趋势性贬值。1980s初日益恶化的贸易赤字最终使得1985年美元开启趋势性贬值。金价上涨具体可以分为两个阶段:第一阶段,1985年9月《广场协议》成为触发美元加速贬值的导火索,金价也随之大涨。第二阶段,G7国家希望通过《卢浮宫协议》稳定美元汇率的尝试失败,美元持续贬值带来金融市场动荡,1987年10月美国股市遭遇“黑色星期一”令金价再上高峰。直至1987年12月G7国家联手干预汇率,美元企稳才导致金价见顶(图2)。

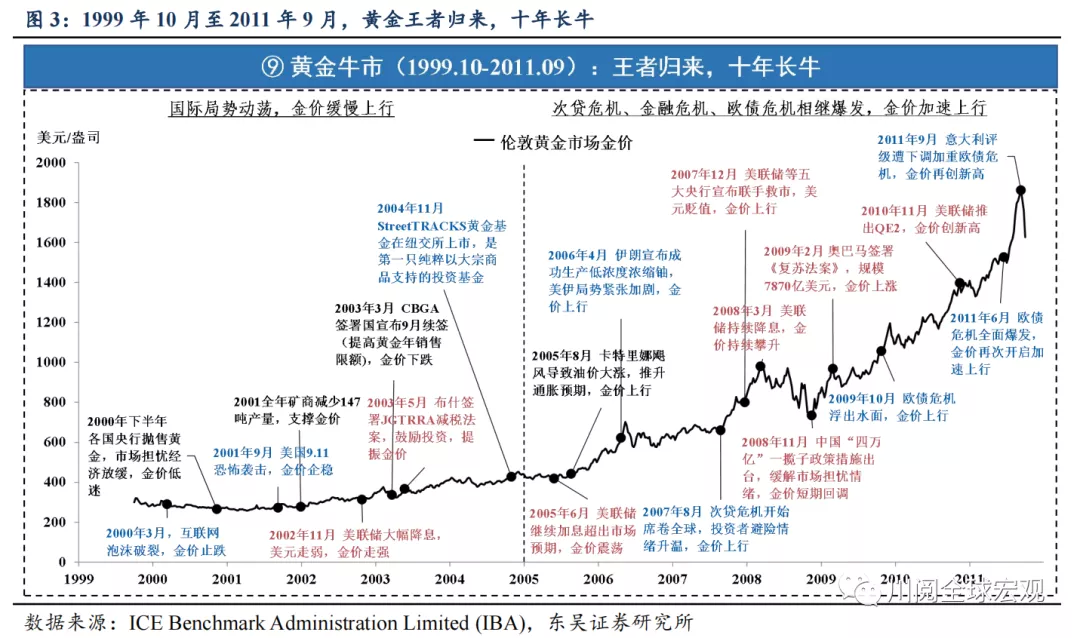

黄金牛市(1999.10-2011.09):王者归来,十年长牛。本轮金价上涨是50年中历时最长的牛市(144个月,涨幅为650%)。基本面角度,本轮上涨见证了全球化下世界经济的扩张、经历了两轮大宗商品牛市(2001-2008年和2009-2011年)。

事件面角度,这十年可谓多事之秋,9·11恐袭之后美国更加积极的干预导致中东局势持续紧张;互联网泡沫破裂、次贷危机、金融危机和欧债危机带来的经济衰退和金融冲击为金价上涨创造了条件。政策面角度,除了2004-2006年期间的加息外,美联储政策整体偏向宽松,尤其是在金融危机之后开始实施零利率和QE政策,成为金价上涨的重要推动力(图3)。

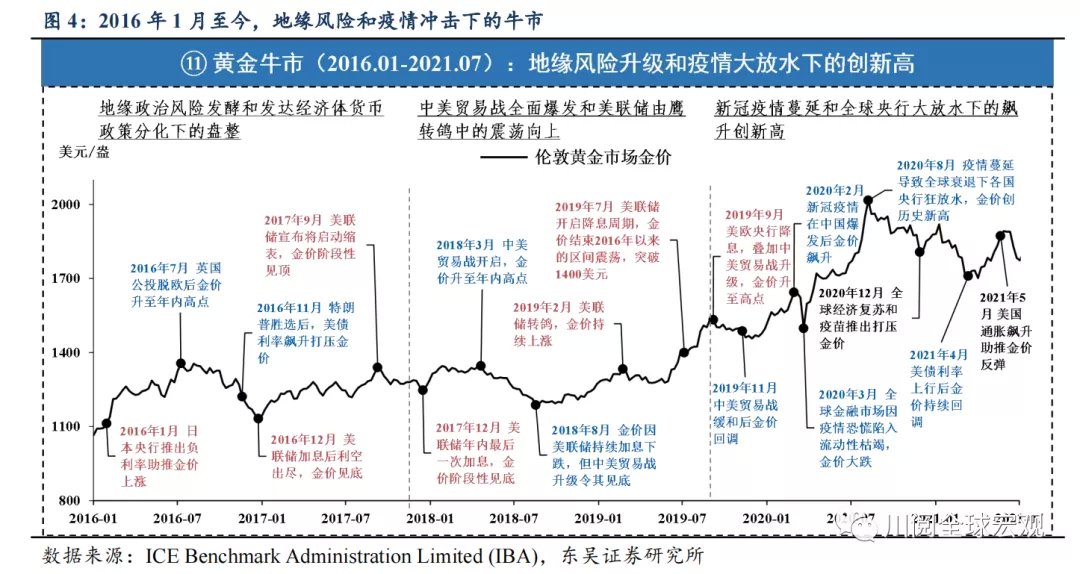

黄金牛市(2016.01-):地缘紧张和疫情大放水带来的牛市。本轮牛市“中规中矩”,在持续时间和涨幅方面并不突出。可以分成前期震荡和后期加速上行三个阶段:第一阶段(2016-2018年),全球经济复苏的背景下(基本面),美联储持续收紧货币政策(政策)和国际贸易形势不稳定导致金价盘整;第二阶段(2018-2019年)全球货币政策转向宽松,国际贸易形势不稳定继续升温下金价震荡上行;第三阶段(2020年至今)疫情冲击过后大宗商品的强势反弹叠加美联储史诗级“大放水”金价加速上涨。尽管2020年8月以来金价整体处于调整阶段,但鉴于依旧宽松的货币政策环境,黄金牛市是否结束尚无法确定(图4)。

展望后市,我们对于黄金的前景并不悲观。虽然2021年年内美联储货币政策的转向,尤其是在9月议息会议上对于加息预期的引导,有可能引发黄金回调。但我们认为在这之后黄金将重回上涨,尤其是考虑到疫情反复下全球央行仍将在较长时间内维持货币宽松,拜登基建投资计划终于将落地、以及地缘政治风险在这个十年会显著上升,黄金有望在未来半年内重新站上2000美元。

风险提示:疫情迅速得到控制,经济加速复苏,美联储超预期提前收紧政策

本文选编自“川阅全球宏观”,作者:东吴宏观团队;智通财经编辑:李均柃