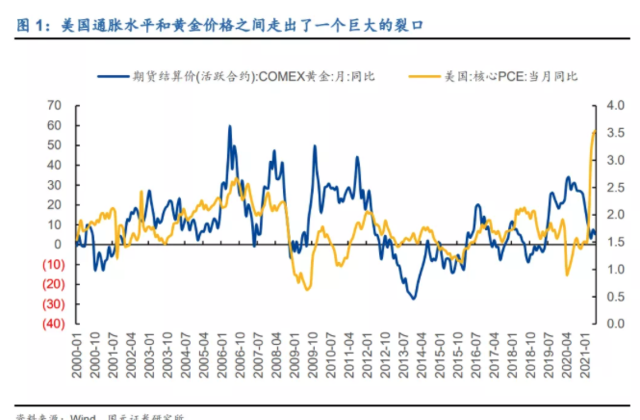

如果和通胀这个线索去比较的话,近一年以来黄金的跌势似乎很异常。经验上,黄金的核心功能是抗通胀,那么,其价格变化理应与通胀水平密切相关,然而,近来的反常之处是:在美国的通胀水平持续高增的环境之下,黄金价格却持续下挫,二者之间已经走出了一个巨大的裂口。

实际上,黄金走势的异常并不是从最近才开始的,早在2018年之后,这种异常已经开始出现:

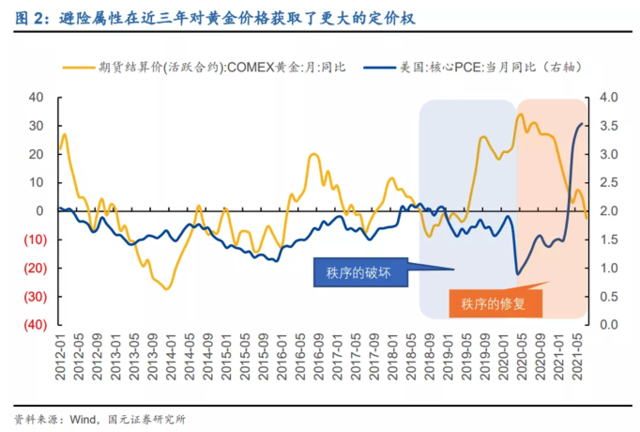

1)反常的关键点是:黄金价格与通胀的关系开始从正相关变为负相关。自2018年Q3后,通胀是一路走低的,然而在此间,黄金价格却不断上扬;而在2020年Q2后,通胀开始见底回升,但与此同时,黄金价格却筑成了一个由上升到下降的拐点,从这个变化来看,至少近三年以来,抗通胀属性是解释不了黄金价格的。

2)唯有的解释是:避险属性作为另一个定价黄金的因素,在近三年内对黄金价格获取了更大的定价权。这应与近年来全球风险的大放大收存在关联,譬如:2018年之后,新冠肺炎的流行在一定程度上破坏了原有的秩序,甚至动摇了货币的价值,这导致资金涌入黄金资产去避险;而在2020年新冠肺炎初震结束、全球经济明显恢复之后,资金又从黄金资产中出逃,照此来看,在这段非常时期,黄金价格变成了比VIX指数更为连贯的风险度量指数。

这样看起来,似乎近期黄金价格的下跌反映的是世界的风调雨顺,但其实也不尽然:

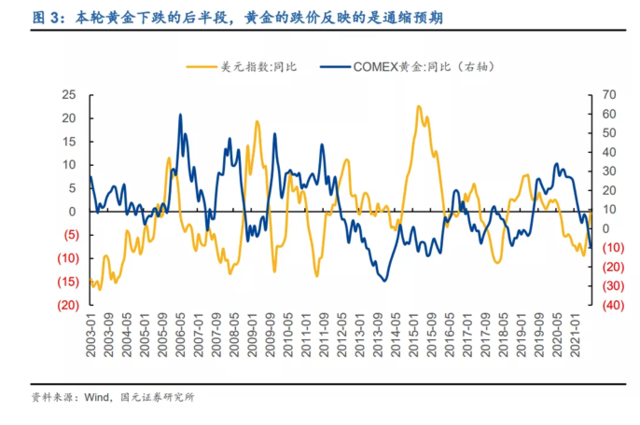

1)是什么因素驱动黄金价格变化的,这个问题可以从美元指数的走势中去排查印证。美元其实是一个相对纯粹的避险资产,因此,如果美元指数与黄金价格趋势相同的话,则说明推动黄金价格的是避险需求;而反之,若美元指数与黄金价格走势相左,则代表着推动黄金趋势的是黄金的抗通胀属性。

2)然而,近期资金的风险偏好是走低的,这代表了至少在这一轮黄金下跌的后半段,黄金的跌价反映的是通缩预期,而非风险的下降。在今年5月份之后,美元指数一改此前的颓势,且持续升高,这种资金集中回流美国的现象反而体现的是风险的温和上升,如果这一趋势确凿的话,那金价下跌的背后应是通缩预期所驱动的。

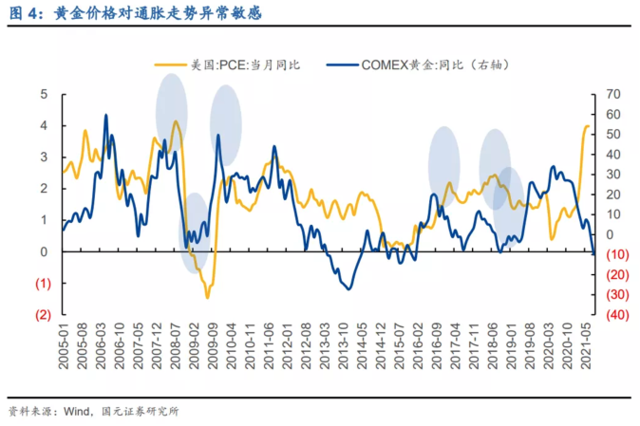

最后的一个疑问是:至少从目前来看,我们还尚未看到通胀的退潮,那么黄金价格的下跌是不是跌错了。其实并不然,黄金价格应对通胀走势异常敏感,经验上,黄金价格曾成功预测多次通胀的拐点,这个时间差最长可达8个月(2009年通胀见底那次),平均时间差也在6个月左右。

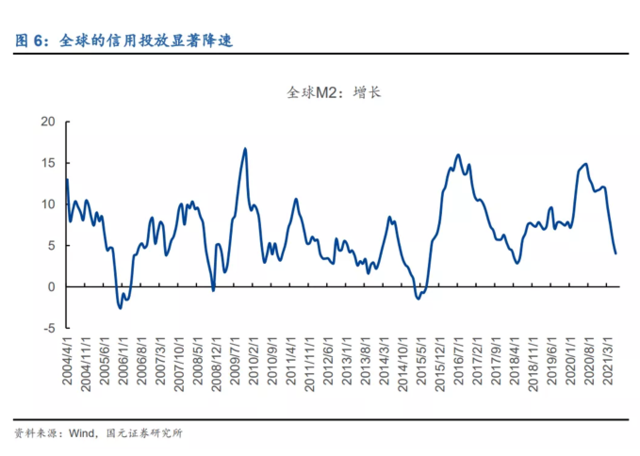

这次的黄金也许又对了。虽然我们并未看空短期的通胀,但大概率上,我们已经处于这一轮通胀的尾声位置。因此,在通胀退潮之前,黄金价格率先出现跌价也是合情合理的反应。当前通缩的先兆比比皆是,譬如:美国的通胀补偿利率(BEI)已经出现了一些筑顶的迹象,且全球的信用投放已经出现了一些显著的降速。

从这些先行迹象来看,黄金的下跌应不是虚晃一枪,而是一轮下跌趋势的开始。从宏观的一些迹象综合判断,全球通胀应会持续到今年四季度,而后将进入持续下降阶段。如果黄金价格是在今年5月之后开始逐步体现通缩预期的话,那与历史上半年左右的时滞期刚好吻合。照此来看,黄金价格将已经开启一轮趋势性跌价阶段,且美元指数的上涨可能也会持续。

本文选编自“国元证券”,作者:杨为敩、孟子君;智通财经编辑:李均柃