Moderna (MRNA.US)无疑是那些早期进入医药股的人的有力投资。然而,以目前的价格来看,Moderna看起来并不是一支强劲的股票。尽管该公司将在2021年拥有可观的利润,但是估值远远超过其本身。如果没有新冠疫苗,Moderna公司的收入和利润来源也不会太大,从长远来看,新冠疫苗的利润有可能大幅下降。

智通财经APP认为,相对Moderna而言,有三家医药公司更具吸引力,除了业绩增长前景广阔,其估值也要低得多。

Moderna股票泡沫

仅上个月,Moderna的股价就上涨了60%以上,这应该会让投资者三思,股价的快速上涨可能是泡沫或估值过高的迹象。8月初,股价甚至更贵,盘中一度飙升至500美元。尽管经过调整,但股票交易仍然高于公平价值。目前270美元的目标价也表明Moderna被严重高估了,因为分析师预计该公司股价将在未来一年下跌30%。

在最近一个季度,Moderna的Spikevax新冠疫苗创造了42亿美元的收入,从收入的角度来看。整个公司的收入总计43.5亿美元,这已经向我们展示了Moderna的一个主要问题:除了Spikevax,没有什么可看的。所有其他产品和开发交易的营收都只有2亿美元,折合成年率还不到10亿美元。

疫情迟早会结束,这也意味着Moderna和BioNTech等制药公司目前产生的收入水平不会永远保持下去。

三个更好的制药公司——艾伯维、百时美施贵宝和辉瑞

总的来说,制药行业是比较有吸引力的。该业务具有抗衰退能力,受益于人口老龄化,利润率具有吸引力,而资本密集度相对较低,这使得股东分红具有吸引力。大型制药公司中排名前三的是艾伯维(ABBV.US)、百时美施贵宝(BMY.US)和辉瑞(PFE.US):

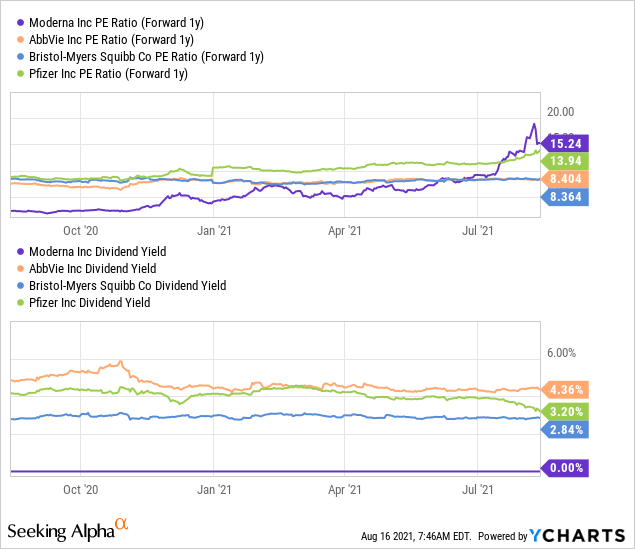

这些公司的交易价格是2022年净利润的8-14倍,比Moderna更便宜。当考虑到Moderna的利润预计在2023年下降超过50%的事实时,这意味着现在的股票交易是2023年净利润的30倍以上,艾伯维、百时美施贵宝和辉瑞相比之下看起来更好。按当前价格计算,它们还提供2.8%-4.4%的股息收益率,这远远超过了人们从大盘上获得的收益,因为标准普尔500指数(SPY)目前的收益率只有1.3%。

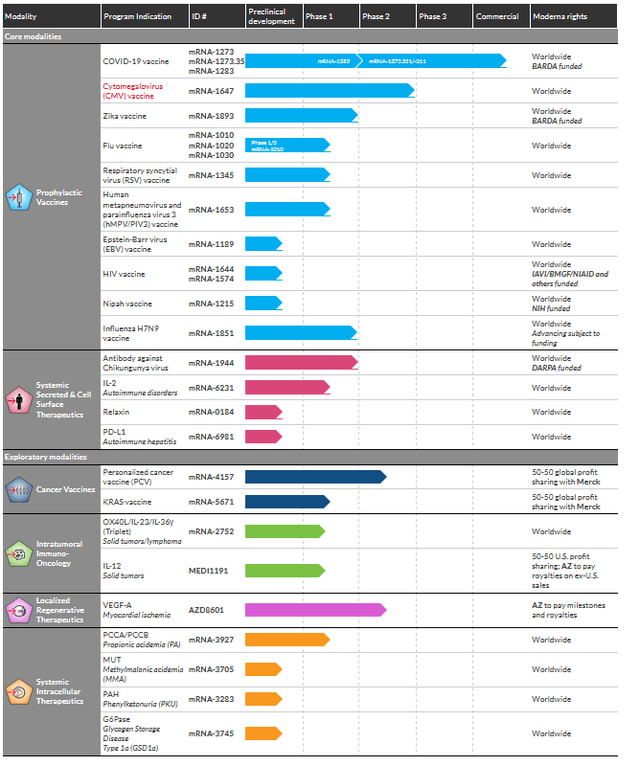

当比较这些公司的发展方案和Moderna的发展方案时,差异是相当大的。这是Moderna的发展方案:

目前还没有单独的III期研究,而且大多数候选药物要么处于临床前阶段,要么处于I期,这意味着它们很有可能不会进入市场。另一方面,艾伯维、百时美施贵宝和辉瑞拥有非常广泛和深入的产品线,这使得它们在研发下一款畅销药物时,成功的几率大大提高。

艾伯维的III期候选药物包括Rinvoq、Skyrizi、ABBV-951、Atogepant、Vraylar等,其中一些药物的适应症不止一个。针对许多不同领域,包括肿瘤学,免疫学,神经科学等。相反,Moderna在任何领域都没有进行任何III期研究。百时美施贵宝和艾伯维一样,也有一个非常大的发展前景,有50多个候选药物,针对40多个疾病领域。III期候选药物包括肿瘤学领域的Opdivo和Yervoy,血液学领域的ABECMA和REBLOZYL,免疫学领域的ORENCIA等。

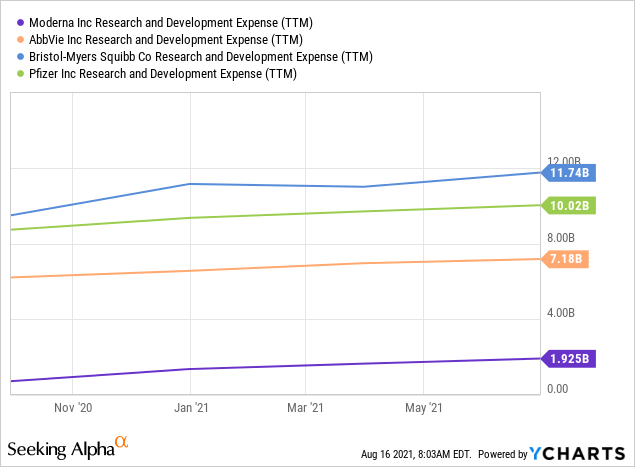

而辉瑞公司正在进行总共100个项目,其中23个项目处于III期研究。作为参考,这与Moderna网站上列出的候选名单的总体数量相当,其中包括临床前研究。显然,这三家制药公司在研发能力方面远远超过了Moderna,这一点在研究研发支出时也很明显:

即使是这三家公司中最不活跃的艾伯维,去年在研发上的花费也是Moderna的3.5倍多。制药公司的研发支出可以看作是对未来的投资,就像基础材料公司的勘探支出一样。随着Moderna研发支出的大幅减少,该公司未来将很有可能在新型、高性能、高效、最终获利的药物推向市场方面不太成功。在制药行业,市值在1500亿美元以上的同行更加多元化,拥有更大的研发预算,更强大的发展前景,因此将更好地保持他们的收入和利润在长期增长。

总结

尽管Moderna的发展路径很简单,研发力度也相对较小,但它的市值足足有1600亿美元,这是非常不合理的。与Moderna相比,这三家制药公司,可能还有许多其他医疗保健股,看起来更有吸引力。

更低的估值,有吸引力的股息收益率,从现在起两年内没有大规模盈利下降的风险,以及完全不同的研发团队,这样看来艾伯维、百时美施贵宝和辉瑞更有吸引力。在辉瑞的案例中,投资者甚至可以接触到新冠疫苗,但没有未来两年利润下降50%以上的风险。