北京时间8月16日美股盘后,腾讯音乐控股(TME)发布了2021年二季度财报。

一、从整体收入利润表现来看:

(1)二季度腾讯音乐总营收同比增长15.5%至80亿元人民币,略低于彭博一致预期的81亿元。收入的增长主要由在线音乐订阅付费以及广告收入的高景气增长驱动。

(2)二季度实现调整后净利润11.6亿元人民币,基本与去年同期持平,高于市场预期(彭博)的10.9亿元。主要的预期差在于销售费用率,市场原本的预期相对较高,认为竞争压力下会驱使腾讯音乐加大营销支出,实际上二季度反而环比有所克制,同比持平。

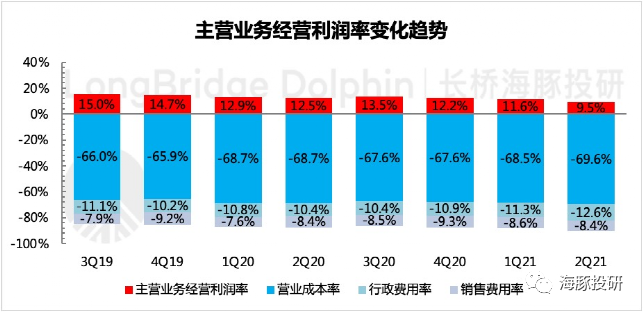

(3)如果拆分利润的各项指标,对比主营业务的经营利润率9.5%,反而略低于大行预期的10%。主要是收购懒人听书后的股权激励补偿、无形资产摊销增加带来。

二、从主要经营数据来看:

(1)在线音乐用户回暖,社交娱乐继续受挫

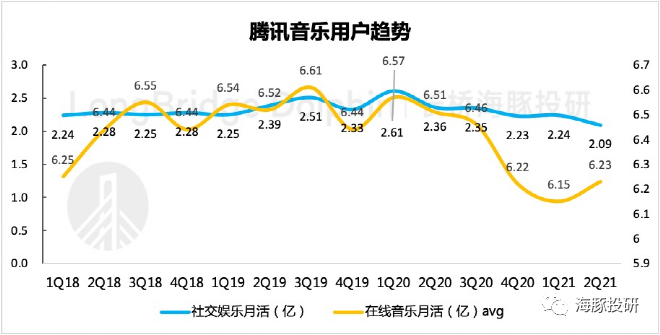

二季度在线音乐月活扭转下滑趋势,回流了800万用户,达到6.23亿人。在付费墙战略继续推进、会员促销活动的刺激下,在线音乐订阅用户净增超指引。海豚君预计,由于独家版权被监管勒令放弃后,预计付费墙推进脚步会放缓,而会员促销的活动也将持续一段时间以避免用户粘性的大幅下滑。

社交娱乐则继续受短视频冲击,流失了不少用户,连带着付费用户也跟着下滑,分别环比下滑7%和3%。

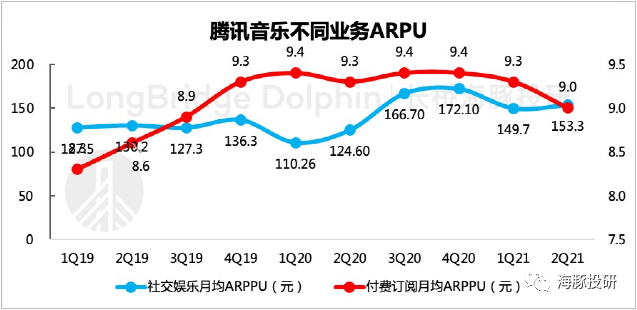

(2)会员促销活动拉低在线音乐ARPPU

二季度在线音乐的订阅会员开展了不少打折促销活动,虽然刺激了订阅用户的增长(净增530万),但同时也大幅拉低了单用户付费水平。考虑到同行的ARPU水平低于腾讯音乐,并且在版权优势消失后,在线音乐的竞争势必会更加白热化,因此海豚君认为这样的促销活动可能还将持续,ARPPU可能难以反弹。

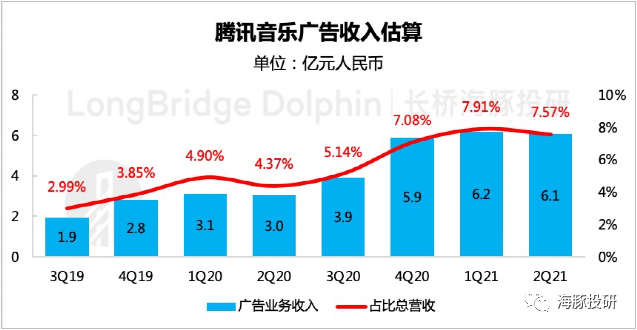

(3)广告增长继续强劲,但警惕变现空间有限

二季度广告业务如上季度指引和市场预期,继续保持高增长态势。海豚君强调,广告的变现是腾讯音乐对90%的白嫖流量进行的价值挖掘,因此未来广告对总营收的增长支撑作用也将愈加明显,有必要对广告增长情况单独做分析。海豚君通过拆分测算,预计二季度广告收入贡献占比在7-8%区间,未来有望在社交娱乐受冲击下滑时,补缺成为新的增长曲线。

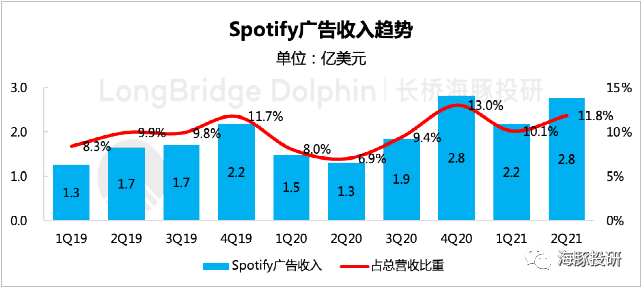

但广告的变现提升也并不是没有天花板,由于音频广告的效果和适用范围存在一定的局限性,结合参考Spotify近两个季度的广告情况,海豚君认为,腾讯音乐的广告变现虽然仍然存在提升可能,但其实没有其它形式的娱乐平台想象空间大。

总的来说,此次业绩基本符合预期,利润端略超预期,但需警惕若社交娱乐业务增长持续拉垮对于财报表现的影响。相较于这次业绩,市场对于独家版权丢失后的腾讯音乐,后续该如何出牌,明显更加关注。在近几次财报中,公司对于独立音乐人、长音频的描述明显在加重,除此之外,这次财报中尤其提及了与腾讯系生态其它内容和平台的联动。

再参考昨天的阅文财报,这符合海豚君在《腾讯下一站:万亿市值?》研究中提出的判断:对于泛娱乐的数字内容板块,市场竞争的加剧促使腾讯正在改变过去独狼出击的状态,而是采取狼群团队作战,以发挥整体生态的协同性作用。

数字内容需要变革,而丢失了核心优势的腾讯音乐首当其冲,短期内不可避免会有阵痛(营销激进、分成激励提升、深入上游投资自建厂牌),对业绩端的影响也会慢慢体现,但这对于腾讯音乐乃至整个腾讯来说,手中现金充盈,加大投入并不是很大的问题。

但关键是投入后的效果,目前同行,尤其是字节在数字音乐领域野心勃勃,如果在腾讯生态的扶持下,用户规模等成长性指标仍然不够亮眼时,市场对于腾讯音乐成长性的失望也将放大。

在这样的关键拐点期,尽管价格并不贵,但海豚君建议投资者短期内还是保持观望,静待腾讯音乐的后续动作,以1-2个季度数据表现进行跟踪确认中长期趋势。

展开聊一聊反垄断处罚落地后对腾讯音乐和数字音乐行业的影响

在财报详细解读前,海豚君想讨论下此次反垄断处罚的影响。

7月中旬,市场监管管理局对腾讯音乐下发了反垄断处罚(50万),以及经营限制三项:

1)独家解除:要30天内解除与版权方签署的独家协议,如果是与独立音乐人,以个人名义(无签约经纪公司、唱片公司)进行版权授权的话排除在外,但与独立音乐人的合作期限不得超过3年。新歌首发的独家合作期不得超过30天。

2)平等条件:无正当理由,不得要求或变相要求上游版权方给予当事人优于其他竞争对手的条件。

3)合理报价:在向上游版权方报采购价时,不得通过高额预付金等方式变相提高竞争对手成本,从而排除、限制竞争。需要按照版权实际使用情况来合理报价。

此前海豚君提出,腾讯音乐的战略打法正从“佛系”向“激进”变迁,对90%的白嫖流量挖掘变现价值,而在版权的优势下,腾讯音乐可以在虾米退出后的数字音乐市场,进一步竞争集中过程中轻松实现量价齐升。

这一次反垄断惩罚落地,从短期来看,仅50万的罚金,未对酷狗酷我动刀,算是从轻处罚。

但中长期来看,使得腾讯音乐的变现逻辑走得不是那么顺畅了,甚至压缩了长期价值的想象空间:

** 竞争加剧。原本靠版权优势形成的牢固流量盘,这一下需要开始加大花费精力去维持。网易云音乐、抖音、快手的虎视眈眈,使得腾讯音乐未来需要多增加一笔“买量”的营销支出。

** 转授权收入将显著下滑。由于版权的放开,腾讯音乐中以往靠转授权获得收入也将大打折扣。

** 争相深入上游。三个经营限制,不仅是针对腾讯音乐,是对数字音乐市场都进行了约束。因此可以宣告独家版权时代彻底结束,在海豚君看来,未来音乐平台之间的较量,除了产品本身设计差异对用户造成不同的使用体验外,外部内容对用户来说已没有差别,只有深入上游,打造“自制内容”才能脱颖而出。最直接的方法就是【签约独立音乐人】+【自建厂牌公司】。

** 唯一可能的有利点,无独家版权后,数字音乐平台高昂的内容成本压力会有效缓解。

本季财报具体解读

1、整体业绩基本符合市场预期

(1)收入端

腾讯音乐二季度共实现营收80亿元人民币,同比增加16%,略低于彭博一致预期的81亿元。主要得益于在线音乐订阅会员收入(付费用户增长超预期),以及广告收入的高景气增长。

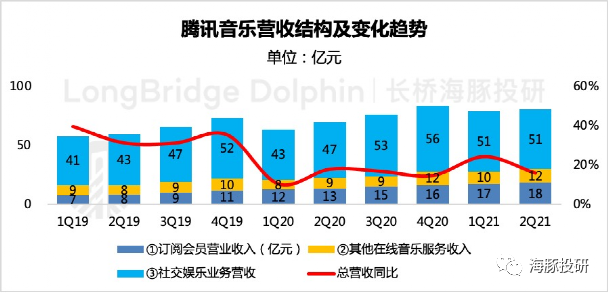

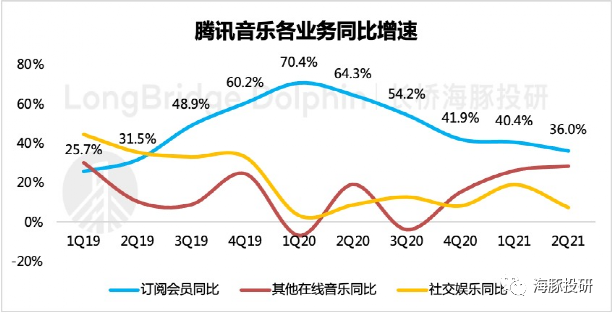

数据来源:腾讯音乐财报、海豚投研整理

数据来源:腾讯音乐财报、海豚投研整理

目前社交娱乐业务对于收入的贡献仍然最大,不过腾讯音乐近两年一直在执行付费墙策略,将更多的版权内容纳入到会员权益范围。

由于核心用户粘性较高,尤其是对部分优质音乐的存在需求刚性,因此在线音乐的订阅用户规模在持续攀升,在整体用户规模MAU波动难涨下,带来付费率指标的提升。

另外,以在线音乐App的广告、数字专辑以及转授权收入构成的其它在线音乐收入,目前在腾讯音乐加大广告变现的商业化进程中,对整体业绩的贡献也在飞速上升。

而社交娱乐由于直面抖音、快手等短视频平台冲击,本身业务规模也在被动下滑中。即未来订阅业务对总营收的贡献长期将趋势性增长。

数据来源:腾讯音乐财报、海豚投研整理

(2)利润端

二季度腾讯音乐实现主营业务经营利润7.6亿元人民币,利润率水平9.5%,同比环比均出现明显的下滑,也低于大行预期。通过细拆成本以及运营费用,发现主要有两方面原因导致:

a.对上游内容投入增加,以及创作者分成比例增长。海豚君猜测主要是独立音乐人的分成激励出现了明显提升。

b.收购懒人听书后增加了员工激励、股权补偿费用的支出。从而引起行政费用率同比环比分别提升了1-2个点。

数据来源:腾讯音乐财报、海豚投研整理

不过从大行的业绩前瞻来看,内容和分成成本增加导致的毛利率下滑,市场基本已有预期。收购懒人听书而带来的行政费用率提升毕竟是偶发性事件带来,如果剔除这部分的影响,只看调整后的净利润情况,二季度腾讯音乐的利润表现还是明显高于市场预期的。

2、用户规模:促销带来的订阅超预期难掩增长隐忧

短视频对传统泛娱乐生态稳定的冲击还在持续,未来在版权优势也消失下,市场对于腾讯音乐的用户盘子能否守住,也将越来越关注。

(1)活跃用户大盘

从月度活跃用户情况来看:

a.在线音乐用户增长有所回暖,净增800万用户回到6.23亿,不过基本与市场预期的差不多。海豚君认为,用户出现回流主要得益于上半年腾讯音乐自身功能、内容的增加,以及与腾讯生态系其它平台的联动。

比如独立音乐人的翻倍增长、取得腾讯系(游戏、动漫、电影、文学)IP自制歌曲、升级TME live开展线上线下活动结合。

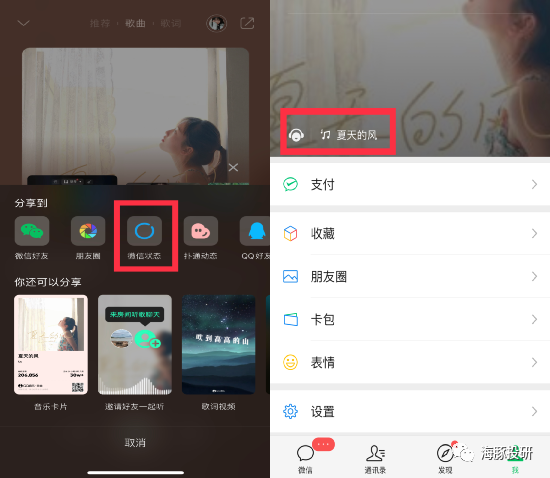

另外,腾讯音乐还榜上了微信这颗流量大树。腾讯音乐签约的独立音乐人,可以在视频号得到更大范围的流量曝光。微信状态可以插入QQ音乐,好友之间可以显眼的看到,从而使得QQ音乐可以迅速在微信的私域流量下传播。

|

图片来源:QQ音乐app(左)、微信(右)

b. 社交娱乐由于更加直面短视频的竞争影响,二季度下滑的趋势也更明显了一些,环比流失了1500万人。用户流失规模大大超出市场预期的500万。考虑到社交娱乐当前还是腾讯音乐的主要现金奶牛业务,因此若后续下滑态势难以遏制放缓,对整体业绩的影响将很快体现出来。

数据来源:腾讯音乐财报、海豚投研整理

(2)付费用户规模

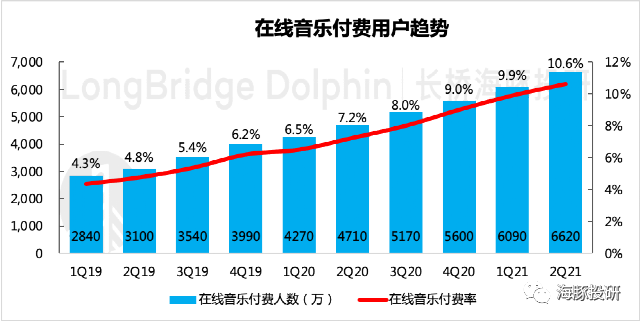

在去年年报以及一季度的业绩电话会上,管理层对于在线音乐订阅会员有过明确的指引——力争每季度新增400-500万人。本季度增长惊喜,超出指引上限来到了6620万人,净增530万用户,创历史新高。海豚君认为,订阅用户的超预期增长,大概率受本季度会员促销带来。

但在放弃独家版权后,垄断优势开始出现消减的下半年,网易云音乐、抖音、快手等同行的积极入场参战,对腾讯音乐的付费用户增长态势冲击可能不小。虽然腾讯音乐的内容库充盈,同行引进内容版权的需要一些过程,但考虑到竞争的影响,腾讯音乐付费墙战略很可能将放缓脚步。

数据来源:腾讯音乐财报、海豚投研整理

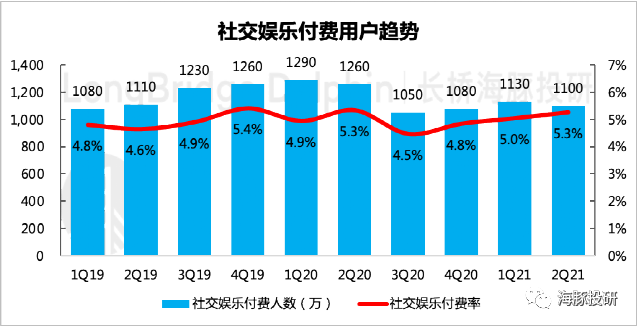

社交娱乐的付费人数则再次环比下滑,虽然存在季节性影响,但主要原因应该还是受到了短视频的冲击。

数据来源:腾讯音乐财报、海豚投研整理

3、订阅ARPPU下滑明显

从单用户付费情况来看:

(1)在线音乐的订阅会员ARPPU出现大幅下滑,从持续一年多的稳态9.3元下降至9元。主要受到本季度促销活动对付费水平的影响。海豚君认为,由于同行网易云音乐的ARPU只有8.4元(2020年),受竞争影响,海豚君预计腾讯音乐未来的订阅会员促销还将持续,以提升用户对平台的使用粘性。

(2)社交娱乐ARPPU环比有一定增长,市场原本预期会因为季节性因素略有下滑。海豚君认为,由于社交娱乐的ARPPU简单由社交娱乐的收入/付费用户规模计算而得,其中不仅包含了虚拟礼物购买打赏、K歌会员等收入,还包含了社交娱乐平台改版后的信息流广告收入。从付费用户增长趋势来看,社交娱乐ARPPU的增长应该主要还是靠广告变现驱动。

数据来源:腾讯音乐财报、海豚投研整理

4、广告与其它收入

自去年年中以来,腾讯音乐开始对流量的广告价值积极挖掘。近一年来广告增长一直强劲,基本保持三位数增长。海豚君强调,广告的变现是腾讯音乐对90%的白嫖流量进行的价值挖掘,因此未来广告对总营收的增长支撑作用也将愈加明显,有必要对广告增长情况单独做分析。

海豚君通过一些公开数据,粗略拆出了腾讯音乐在线音乐app(QQ音乐)中的广告收入。从广告占比俩看,目前维持在7-8%区间,虽然数据上看比较克制,但考虑到音频app类广告(如口播广告)效果一般,对用户体验也有比较明显的影响。对比Spotify一二季度广告占比情况(未持续性上升),提升空间还是比较有限的。

数据来源:腾讯音乐财报、海豚投研整理

数据来源:腾讯音乐财报、海豚投研整理

本文来源于“海豚投研”微信公众号;智通财经编辑:文文。