事情大家都知道了:7 月 24 日,国家市场监督管理总局对腾讯音乐(TME.US)下发了《行政处罚决定书》,责令 30 日内解除独家版权;处以 50 万元罚款;依法申报经营者集中,涉嫌垄断的项目要事先申报;依法合规经营,建立健全公平参与市场竞争的长效机制。

传闻三年的「垄断」靴子终于落地。根据监管部门的处罚决定,并非是「一刀切」彻底终止独家模式,其中保留新歌首发不超过 30 日的独家期限,独立音乐人(未与唱片公司或经纪公司签约的自然人)可与平台签订不超过 3 年的独家合作。

实际上,在传言阶段,就有多家版权方向笔者征询这次新规的影响,尤其是已签约独家合作的版权方,对未来的收入变少而担忧。

现在,根据「2021 版权新规」的推行,我们结合已知行业潜流的思考和沉淀,一起看透这场音乐的变局。

版权新规:游戏规则骤变

新规影响有多大?

这是一场迟早要来的变局,在过去一年多,在国家版权局的要求下,环球、索尼等头部大唱片公司均已实现了「非独家授权」。而「2021 版权新规」出台后,版权方与平台方的独家合作将明确受限。

但这不意味着版权时代的结束。表面上,版权新规是因独家版权而起,但影响的不止在线音乐平台、用户,牵动的还包括大小版权公司、音乐人,甚至是整个行业。

首先,版权作为音乐产业核心支柱之一,尤其是数字音乐版权,音乐人将告别高价预期。

在长达 7 年的独家版权争夺中,数字音乐的价格一路飙升,多米音乐、虾米音乐等多家平台关闭,但大众对版权的认知和音乐人对价格的期待,也都一直在上升。2017 年,网易云音乐为拿下朴树一张专辑《猎户星座》的数字音乐独家版权,就花了 2000 万元。

2019 年 10 月,和沈黎晖的深入交流中,他告诉笔者「音乐人对版权价格已产生不切实际的过高预期」。那会儿正赶在新裤子闹着和公司改合约,因为他们上完综艺节目火了,然后希望把自己的版权谈个新价格。2020 年,某音乐公司签约了几支在综艺节目表现不错的乐队,每张专辑的制作花费在 30 万~50 万元,但今年根本无法回本。

其次,靠「遗产」吃饭的唱片公司,好日子会很快结束。

传统唱片公司曾是造星和产出音乐内容的主力军,但在新技术和新媒体的冲击下,很多传统唱片公司逐渐丧失了造星和内容输出能力,早已沦为版权贸易平台和「遗产管理公司」:但至今它们依然可以靠经典曲库这些「遗产」,坐享在线音乐市场的最大蛋糕,成为 7 年独家版权之争的最大受益者。

为了争夺热歌版权与核心曲库,国内音乐平台与唱片公司的独家合作,多是采用「高额预付款」模式。在内容行业,内容方能从平台方拿到的保底现金,就是「预付款」;在音乐行业,即便不计播放和下载等使用量的情况下,唱片公司就能获得保底收入,国际三大唱片、头部的华语唱片公司以及朴树这种级别的「超级音乐人」,都在从音乐平台获得越来越高的版税保底。

根据这次的处罚决定,要求在线音乐平台不得通过高额预付金等方式变相提高竞争对手成本,排除、限制竞争。表面看,受到最大影响的是在线音乐平台,但最感受最痛的,也包括拿着高额预付款的版权方。

因内容行业的严峻竞争环境,头部版权公司长期享有卖方市场的话语权,独家版权的竞价越来越高,甚至超出理性,导致音乐平台对版权的采买价格远远超过可售价格——「高额预付款」这个行业病态产物,就是在失控的竞争中孕育出来:这也是流媒体普遍无法盈利的根本原因。

另一个实际状况是,每年数字音乐的新增产值,其大部分版税未必会分配给创作者,且部分传统唱片公司的信誉逐渐在崩塌(如 2021 年 6 月,音乐人吴向飞发文称,环球音乐将其音乐作品授权给在线平台,收取版权费,但从未给他结算)。

更现实的是,多数版权公司玩起了双重标准:即使拿到「高额预付款」,向绝大多数音乐人支付版税的计算方式,也是遵循按实际使用量(根据播放、下载等数据)计费;而版权公司因「高额预付款」所得到的溢价版税,是另一种结算标准,绝大多数没有话语权的音乐人,无法享有这部分红利。

而这一部分「高额预付款」所带来的红利,甚至可能会超过平台支付版权公司总价的 90%。在版权新规实行后,「高额预付款」被终结,结算方式会向「按实际使用量计费」这一模式统一,行业也会变得更透明,但依靠「遗产」的版权溢价支撑营收的音乐公司,日子会越来越难过。

新技术让音乐创作的门槛降低,新媒体让音乐的发行变得简单,每天都会有几万首歌上传到音乐平台,音乐内容市场的竞争越来越激烈。而废止独家版权后,音乐平台也不再会因买不到版权而恐慌,音乐版权可能会迎来「卖方市场」向「买方市场」的转换,版权溢价的泡沫也会破碎。

面对版权新规的「突如其来」,在线音乐平台也没有坐以待毙,在过去的半年中,行业头部公司均调整了架构,可体现出业务层面的嗅觉和变动,以应对即将落地的靴子。

未雨绸缪的在线音乐平台

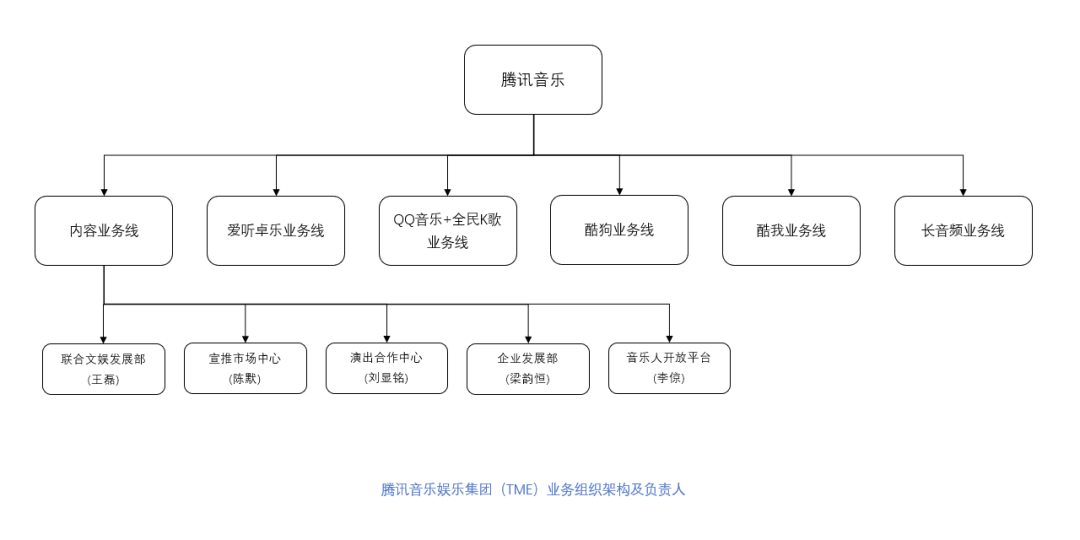

2021 年 4 月 15 日,腾讯 PCG 事业群业务和高管大变阵,腾讯音乐也拉开了上市三年来最大规模的调整,包括后上市后首次更换 CEO,新设内容业务线和长音频业务线,重构酷我等。

从组织架构和人事的调整来看,腾讯音乐的着力点,一个是内容,一个是长音频。

腾讯音乐的内容业务线,整合了多个板块,结构的调整最为复杂。定位于产业公司,并深入渗透到内容产业上游,从内容业务线的架构调整就可看出,很多明星高管和「老腾讯」都位列其中,腾讯音乐对内容的自制、投资和宣推,会加大投入。

2021 年 5 月 26 日,网易云音乐向港交所提交招股书,初版文件显示,朱一闻从 CEO 降职为高级副总裁,丁博为内容副总裁,掌舵权直接交给了网易集团 CEO 丁磊。另一个信号是,内容营销部从市场部剥离,由谢奇笛负责,知名的飓风工作室就所属于这个部门,重点工作是内容自制、投资和营销。

颜人中的《晚安》和艾辰的《错位时空》,这些播放量均超过 10 亿的热门单曲,分别出自网易音乐人的「星辰集」项目和飓风工作室。飓风工作室之外,也新成立了云上工作室、青云 LAB 等多个部门:在流媒体业务之外,加强内容投入,是网易云音乐的最明显动作。

平行于网易云音乐的电音厂牌放刺,在上海落地了首家实体店「9 号俱乐部」,据悉在蓄力音乐教育;另外网易云音乐团队于 2020 年孵化了针对新生代的 K 歌与社交产品——音街,目前还都在测试阶段。

两家头部公司的人事和业务都提前做出了调整,不止是应对版权新规,也在寻找新的起跑线。

而原本在线音乐业务和社交娱乐的起跑线,会发生怎样的变化?

如果故事只发生在腾讯和网易之间,这个行业也未免过于乏味。「腾讯音乐的优势是否还在?」「网易云音乐能不能翻身把歌唱?」以及「觊觎音乐市场已久的字节跳动,能不能成为听歌人的新选择?」这也是我们关心的问题。

独家不再,差距在否?

版权新规带来了游戏规则的变化,人们最关心也最具悬念的话题就是:网易云音乐会不会翻身?这依然要重新审视新规下平台曲库的游戏逻辑。

目前,腾讯音乐曲库规模为 6000 多万首,签约独立音乐人超过 20 万(2021Q1 财报);网易云音乐曲库也超 6000 万首,签约独立音乐人超 23 万(港交所招股书,5 月 26 日版本)。

但是,为什么听众普遍的感受是「QQ 音乐和酷狗音乐(同属于腾讯音乐)的歌更多?」要理解这个问题,要理解核心曲库和无效曲库。

核心曲库,即用户常听,流量巨大,对平台来说是必不可缺的曲目,规模 3~5 万首,2018 年国家版权局要求各平台互换 99% 的版权,按 6000 万的规模,仍留出 60 万首的独家空间,很容易覆盖大部分热门和经典歌曲,这就是我们最先提到的 1% 概念 [1]。

所谓无效曲库,即用户不常听,流量小,对平台来说是用于「充数」的曲目。通常来说,市面上多数受版权困扰的音乐平台,都有相当规模的无效曲库。网易云音乐招股书显示,其曲库规模达 6000 万首,数量上并不比腾讯音乐少,只是其总播放的 45% 来自独立音乐人作品,大量无效曲库承载极少的播放量。

网易云音乐能否翻身,也不仅仅取决于核心曲库资源这个单一变量。要回答这个问题,得从以下几个维度综合讨论。

成本因素。在线音乐平台的热门曲库资源多寡,从成本上就能窥得端倪——2020 年腾讯音乐的总成本为 198.51 亿元;相比之下,网易云音乐为 54.91 亿元。

「2021 版权新规」之后,大量热门核心曲库终于触手可及,但这些曲库并不是免费,且价格在短期内并不会大降:这意味着,如果网易云音乐想在热门曲库体验上追平腾讯音乐,还要付出更大的代价,融资或 IPO 的进程就需要加速,否则版权的负重会有增无减。

用户迁移。彻底放开版权后,因曲库质量大幅提升的网易云音乐,会实现用户活跃度的明显增长吗?腾讯音乐会面临用户的流失风险吗?

不妨先回答一个问题:如果网易云音乐能听周杰伦了(事实上,网易云音乐也曾拥有过周杰伦的音乐版权),QQ 音乐能听万能青年旅店和华晨宇了:现有的用户会从一边转移到另一边,还是会两个一起用?

这直接涉及用户习惯,还有迁移成本问题,并不能一概而论。能给出答案的,也只有时间。

收入增长。实际上,无论腾讯音乐还是网易云音乐,在线音乐业务的用户付费率目前均未超过 10%,而 Spotify 在 2021 年 Q1 的付费率为 44%[2],表面看还有大幅提升空间,但实际状况并不乐观。

腾讯音乐虽仅虽成立 5 年,但其旗下的酷狗音乐诞生于 2004 年,QQ 音乐和酷狗音乐都上线于 2005 年;「最年轻」的网易云音乐也是在 2013 年上线:场上的玩家均是 8 岁起步,付费率都是缓慢前行;在可见的未来几年,国内在线音乐平台的流媒体业务,都无法单独盈利。

我们还需要认清的现实是:到 2020 年底,中国互联网总用户规模 9.86 亿,新增用户主要是「银发族」,人口红利已触碰「天花板」[3],在线音乐的用户总量和活跃总量也很难增加。无论是腾讯音乐进一步完善曲库实现马太效应,还是部分用户流向网易云音乐,本质都是「篮子换了,鸡蛋不变」,版权变动引发的用户迁移,对整体收入的影响有限。

因在线音乐业务的总营收有限,由于曲库扩充而导致用户迁移,再由此产生的「收入转移」也会很有限。根据最新财报和招股书,2020 年腾讯音乐的在线音乐业务收入为 93.49 亿元,网易云音乐为 26.23 亿,加起来才 119.72 亿元人民币,而且这个数字还包含了在两个平台都消费了的重合用户。

即使版权问题解决了,给任何一个平台带来的直观收入,也都缺乏想象力。由「2021 版权新规」引发的终极问题是:热门独家版权是腾讯音乐获得头部地位的关键因素吗?

简单回答:不是。热门独家版权在早期确实是很有用的法宝,但其终极作用是用金钱换机会,为探索新的商业模式、攻下更多市场份额并争取足够回旋空间。

腾讯利用核心曲库的版权优势,争取到五六年的时间,培养出整个体系最赚钱的业务:以音乐为基础的社交娱乐业务(在线 K 歌和直播),且都已进入相对稳定的成熟期;网易云音乐没能抓住这些机遇的窗口,现在想通过扩充流媒体曲库,去抢 K 歌和直播的饭碗,难度不小——即便独家版权的时间红利消失,两者的业务类型与市场规模差距还在,短期内难有流媒体、K 歌和直播的新故事冲击。

但就核心曲库的部分,腾讯音乐原本掌握的独家资源更多,关于曲库质量的提升,网易云音乐的增量会更大,短期内很容易出现用户的明显增长;而腾讯音乐的最理想状况是小幅度增长,甚至有用户迁移到对面的风险,具体流动多少,需要时间检验。

拿到增量热门核心版权的平台,在探索新的商业模式时,倒是站在了同一起跑线。

老玩家的返场戏,新玩家的黑马梦

在线音乐并不只是腾讯和网易两家的对台戏,实际上,曾为行业主角的阿里巴巴、百度,以及想一展身手的字节跳动,都音乐行业的潜在变量。但新手和老手们在踏入战场之前,依然要考虑再三。

毕竟,版权是在线音乐行业支出的重头项。即便独家废止,「高额预付款」会消失,但在线音乐市场的入场券依然很贵。

2014 年,时任网易音乐高级总监的王磊(现已在腾讯音乐任职)就提及,很多人想找他做音乐播放器,但他当时就认为,几千万人民币都不够起步,至少要几个亿。而如今,要维持百万级日活用户的在线音乐平台,每年至少要烧掉几个亿的预算,否则连门票都拿不到。

对巨头来说,如果能得到百万级以上日活和不错的市场份额,作为流量入口,占据用户的时间、流量和注意力,几个亿又算什么?所以近期一些来自巨头的风声,也都更容易理解。

2021 年 6 月,虾米创始人南瓜(王皓)回国,业内有消息称,他在隔离解除后再与阿里讨论音乐业务。这被同行推测,阿里有复活虾米的可能,但至今阿里和南瓜都未有进一步消息。

字节跳动的音乐业务,一直是「只听脚步声,不见人下楼」,但其人事团队、产品和融资动向,成为牵动音乐行业注意的一股潜流。

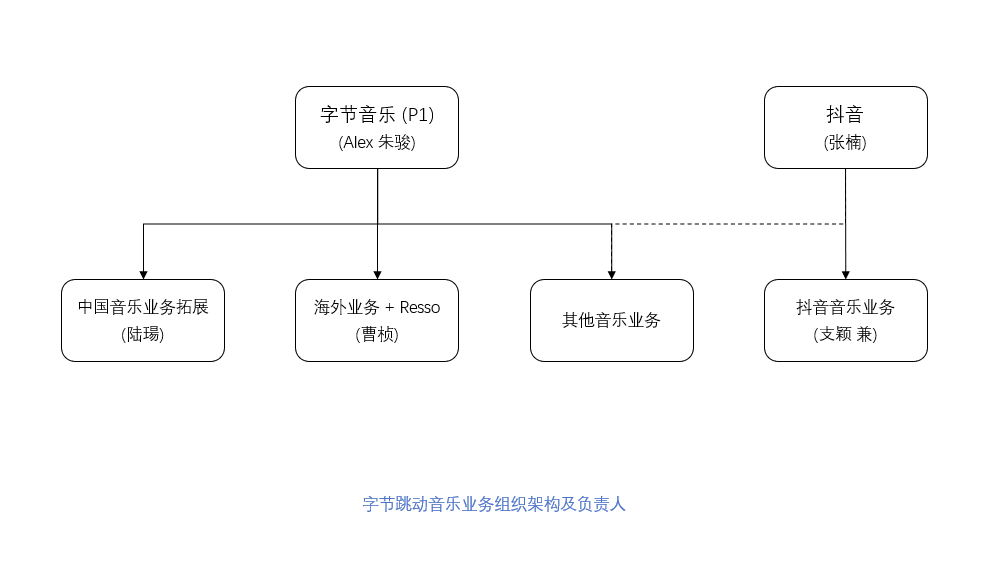

或许是早已判定版权新规临近,字节的音乐业务开始加速。2021 年 4 月,字节正式成立音乐事业部;7 月,音乐业务升为 P1 优先级业务,与游戏、教育平级,主事者为字节产品与战略副总裁、原 TikTok 负责人 Alex(朱骏,Musical.ly 联合创始人)。

来看字节音乐业务的组织架构——

有个问题是,字节作为擅长出海的 App 工厂,为什么音乐业务只在这三个国家跳动?

在欧洲和北美的众多国家,付费的音乐流媒体已成定局,作为无差异化的同类产品,拓展市场已不易;而拿付费购买的版权同时免费给用户听的模式,虽然可依靠广告或其他模式变现,但会因破坏市场秩序遭遇同行或行业协会起诉。所以,国内市场依然是字节音乐最重要的战场。

不过,值得注意的是,字节音乐职级在 4-1 以上的核心高管,均为其他行业出身的职业经理人,都无音乐行业背景。

字节系的音乐业务高管中,除了 Alex 风评较佳,被认为「格外关注用户价值和创作者生态」,其余高管们对音乐的态度,仅仅是「纯粹的内容和流量生意」。

多名受访者均向笔者表示,他们在商务合作、业务交流和面试沟通等多个场合,都曾表现出这种态度,比如负责中国音乐业务拓展的陆瑒,经常表达希望回归集团管理层而非留在音乐部门,但他又是多款抖音神曲的操盘者,让音乐人又爱又恨,争议颇多。

不过,字节是准备在抖音等优势短视频基础上因势利导,开发「听音乐」的新功能,还是另推出一个播放器产品,至今还未有定数。目前看来,字节似乎在两手抓:原来只能播放 xx 秒的抖音 App,现已开始灰度测试全曲播放功能;或者,在搞定版权之后,Resso 迅速本土化。

此前,投资圈亦有传闻,有字节的团队出来要做音乐播放器,以网易云音乐为对标,并处在快签 TermSheet 的阶段。这样看来,字节的嗅觉早已在捕捉在线音乐的机会,而且还像是蓄谋已久。

觊觎音乐的字节跳动将入未入,显然是在等待一个金钱、团队和市场各方平衡的好时机。

告别版权修罗场

尘埃落定的 2021 版权新规,将重塑中国在线音乐市场的形态与格局,一个清晰的轮廓已出现——

市场方面:腾讯音乐和网易云音乐,主要还是聚焦在国内;字节音乐兼顾国内和海外。

增长方向:字节聚焦在流媒体;网易也在流媒体赛道追赶腾讯音乐,并加大内容投入;而腾讯音乐的增长已聚焦在流媒体和播放器之外,核心是内容和长音频。三家增长期待的公约数即是「内容」,腾讯投入最大,网易云音乐次之,字节暂时不明确。

潜在玩家:阿里巴巴虽关闭了虾米音乐,但商用音乐版权平台「音螺」仍在运营,是否回归在线音乐平台,仍在摇摆期;百度暂无动作。

废止独家版权,对用户显然是一件好事,不用再切换几个 App 听歌了,但该花钱的还是要花钱。

对平台来讲,困斗于版权的修罗场,独家也只能「避死」却不能「求生」,失控的版权之争使得音乐平台陷入版权溢价失控的泥潭。

告别独家版权,版权公司和音乐人对版权的期待也会回归理性,版权的价值是基于影响力,而在众多的影响力因素中,播放量是长久的硬通货。版权叫价的筹码是做出大家喜欢的歌曲,而不是基于 IP 与平台博弈溢价,平台再通过独占市场去资本市场回收。

表面看,版权非独家,腾讯音乐的曲库竞争力会削弱,但今非昔比,曲库这个变量的影响力本身已经在减弱。腾讯音乐的当务之急,是寻找直播之后的下一个增长点。

而网易云音乐,不能因昔日败在曲库,就认定今日的问题只在曲库。咪咕音乐的 App 虽低调,但也一直都有周杰伦、五月天的曲库,这些歌没有完全意义地垄断在腾讯音乐手里,曲库只是争取用户的必要条件,而非充分条件。

字节几年来最能体现创新力的公司之一,市场对字节音乐的期待,是打破规则的创新跳动起来,重新定义一次流媒体和播放器。但略遗憾的是,字节的逻辑似乎让以资本为旨归——投资圈有传闻称,字节团队要做的播放器,对标是网易云音乐(期间字节也在与网易沟通资本层面的合作,是否顺路取经不得而知),模型是按照 2000 万日活用户的目标,2~3 年后 100 亿美金的估值。

虽然做内容和流量都是字节擅长的,但网易云音乐 100 亿美金的估值靠什么支撑?只是达到 2000 万的日活就可以吗?资本市场就真的会买账吗?但如果再造一个抖音那样深受用户喜爱的产品,资本也一定买账。

未来的版权市场,会更加开放和透明;内容行业的竞争虽愈加激烈,但整体的机会也会越来越多;音乐的版权价格会更趋向于公平、理性。

版权新规对「非独家」的推行,正在引导平台聚焦用户价值,把音乐市场的目标转移至消费市场的认可,而不是只困于资本市场的博弈。

本文选编自微信公众号“看透音乐”,作者:卓一、一萌;智通财经编辑:赵锦彬。