一、上半年机械工业运行概况

2021年是“十四五”规划开局之年,国民经济运行总体呈现稳定恢复、持续发展的态势。得益于国内疫情的有效控制与宏观政策效应的持续释放,上半年机械工业市场需求逐步恢复,运行环境不断改善,外贸出口情况好于预期,企业发展信心不断增强,行业生产保持平稳的趋势愈发明朗。但原材料价格大幅上涨对机械企业效益的影响开始显现,国外疫情持续演变加剧了外贸形势的复杂性,同时对比基数的抬高对今年下半年的指标增长形成压力,机械工业全年平稳运行与高质量发展的任务依然艰巨。

受上年低基数因素的影响,年初机械工业主要经济指标均表现出高速增长,此后增速呈现逐月回落趋势。截至上半年,机械工业主要经济指标同比增速仍处于较高水平。

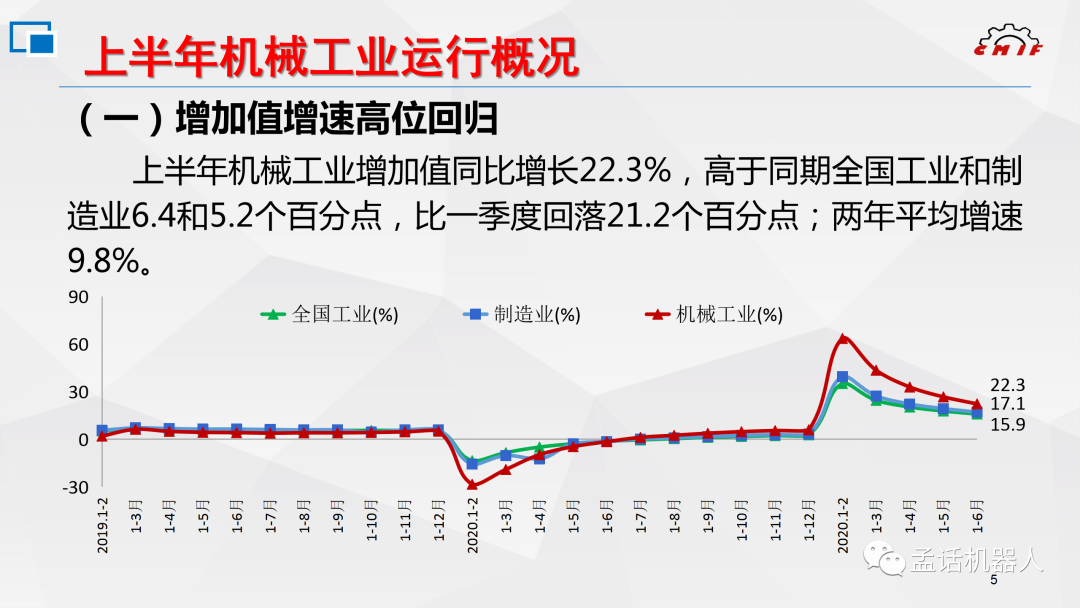

(一)增加值增速高位回归。上半年机械工业增加值同比增长22.3%,高于同期全国工业和制造业6.4和5.2个百分点,比一季度回落21.2个百分点;两年平均增速9.8%。

机械工业主要涉及的五个国民经济行业大类,通用设备制造、专用设备制造、汽车制造、电气机械及器材制造和仪器仪表制造业上半年增加值同比分别增长24.3%、20.1%、21.8%、29.4%和19.2%,两年平均增速均超过8%。

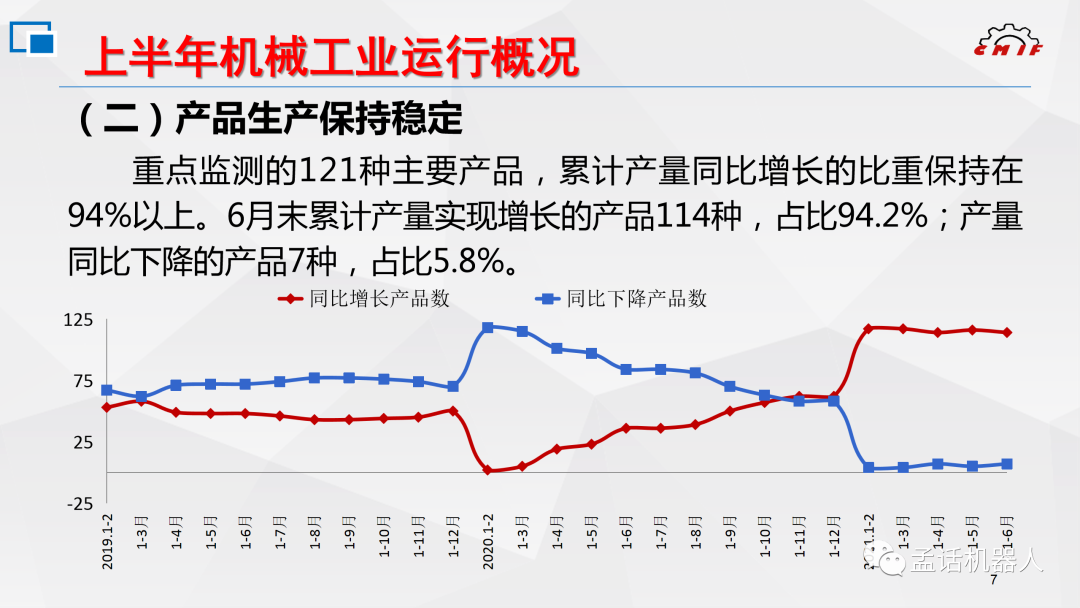

(二)产品生产保持稳定。今年上半年机械工业生产延续上年回升走势。重点监测的121种主要产品, 累计产量同比增长的比重保持在94%以上,6月末累计产量实现增长的产品114种,占比94.2%;产量同比下降的产品7种,占比5.8%。

主要产品生产特点:

1.包装机械生产旺盛:包装专用设备、金属集装箱等产品产量成倍增长;

2.工程机械类产品经过多年快速增长后,产销增速逐步回归:挖掘机、装载机、水泥专用设备、叉车等产品增速放缓至30%左右;

3.农业机械产品生产渐趋平稳,增速有所放缓:大、中、小型拖拉机产量分别增长57.4%、18.5%和 27.6%;

4.机床类产品出现恢复性增长 :金属切削机床、机床数控装置、金属切削工具等产品产量增速超过30%,工业机器人增长近70%;

5.汽车受芯片短缺影响,恢复性增长的势头受阻:产销量分别为1256.9万辆和1289.1万辆,同比增长24.2%和25.6%;

6.部分输变电设备生产走弱:变压器、电力电容器等产品产量同比下降。

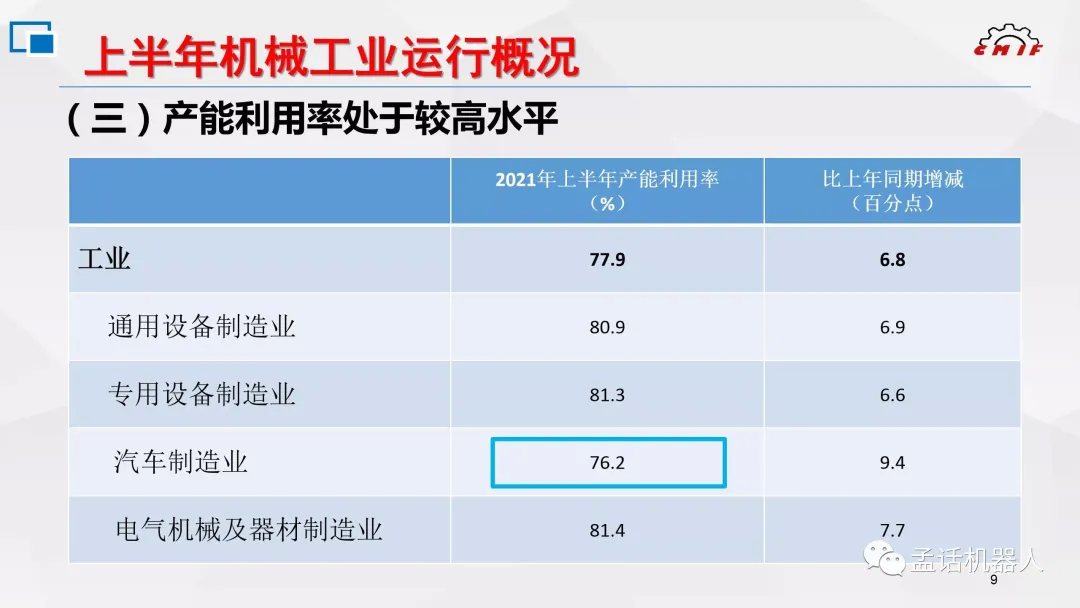

(三)产能利用率处于较高水平。上半年机械工业主要行业产能利用水平处于高位,较上年同期明显提升。通用设备制造、专用设备制造、汽车制造和电气机械及器材制造业产能利用率分别为80.9%、81.3%、76.2%和81.4%,其中除汽车制造业外,其他行业产能利用率均高于同期全国工业产能利用率平均水平。与上年同期相比,上述四个行业的产能利用率分别提高6.9、6.6、9.4和7.7个百分点。

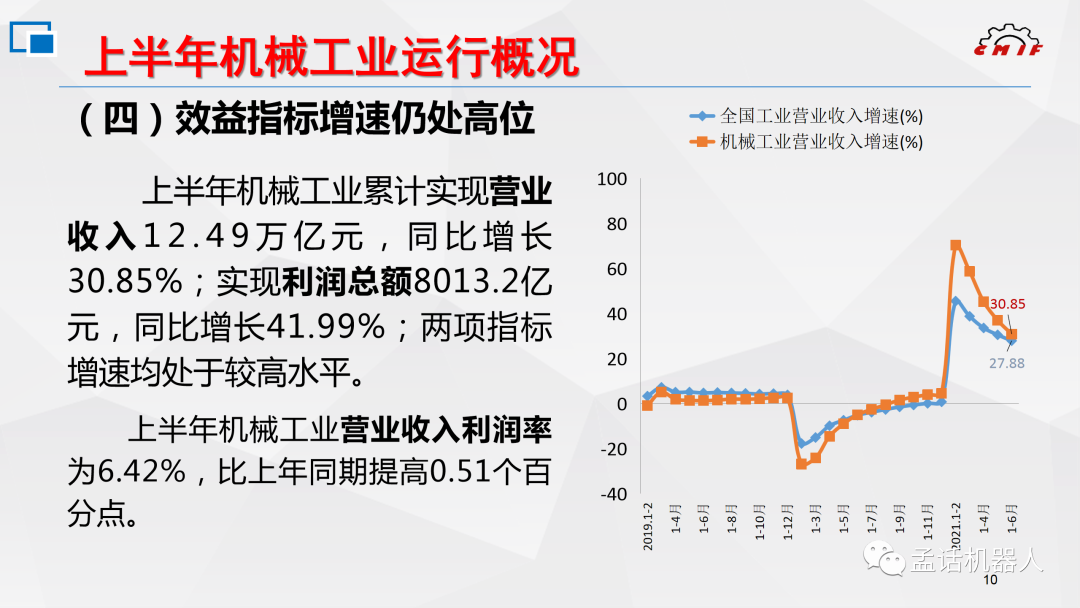

(四)效益指标增速仍处高位。上半年机械工业累计实现营业收入12.49万亿元,同比增长30.85%;实现利润总额8013.2亿元,同比增长41.99%;两项指标增速均处于较高水平。

上半年机械工业营业收入利润率为6.42%,比上年同期提高0.51个百分点。

与全国工业相比,机械工业营业收入增速高2.97个百分点,利润总额增速低24.95个百分点,营业收入 利润率低0.69个百分点。随着上年对比基数的回升,机械工业效益指标增速持续放缓,与一季度相 比,营业收入与利润总额的增速分别回落27.8和196.18个百分点。

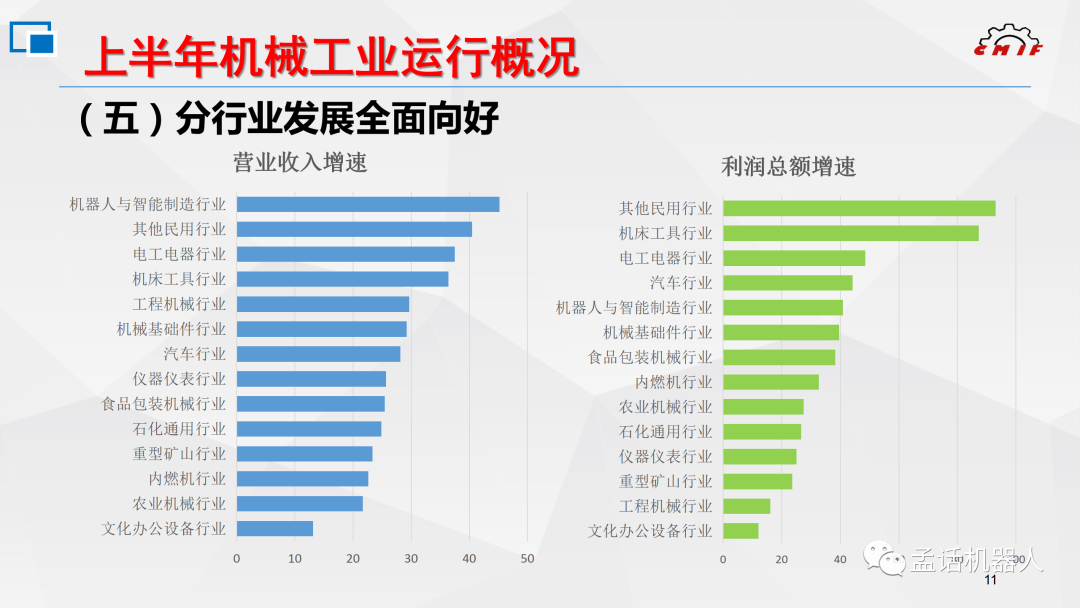

(五)分行业发展全面向好。上半年,机械工业14个分行业运行走势全面向好,营业收入同比均实现超过10%的增长,其中机器人与智能制造、其他民用机械、电工电器和机床工具行业增速超过30%;利润总额均实现超过10%的增长,其中其他民用机械行业增速超过90%、机床工具行业增速超过85%,位居前两位,电工电器、机器人与智能制造和汽车行业利润增速也超过40%。

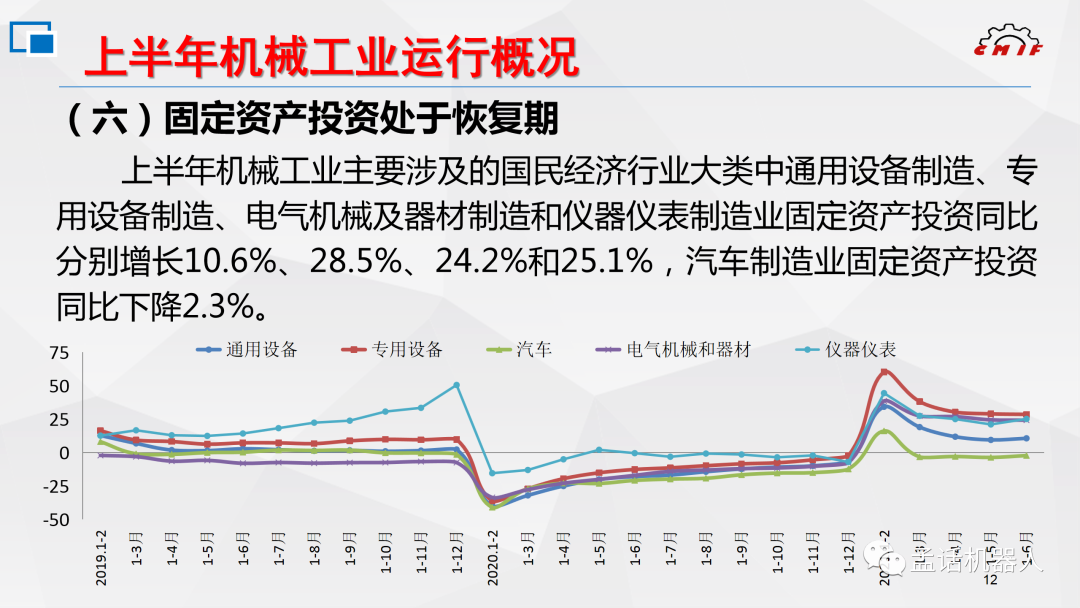

(六)固定资产投资处于恢复期。上半年机械工业主要涉及的国民经济行业大类中通用设备制造、专用设备制造、电气机械及器材制造和仪器仪表制造业固定资产投资同比分别增长10.6%、28.5%、24.2%和25.1%,汽车制造业固定资产投资同比下降2.3%。

二、上半年行业运行中的亮点

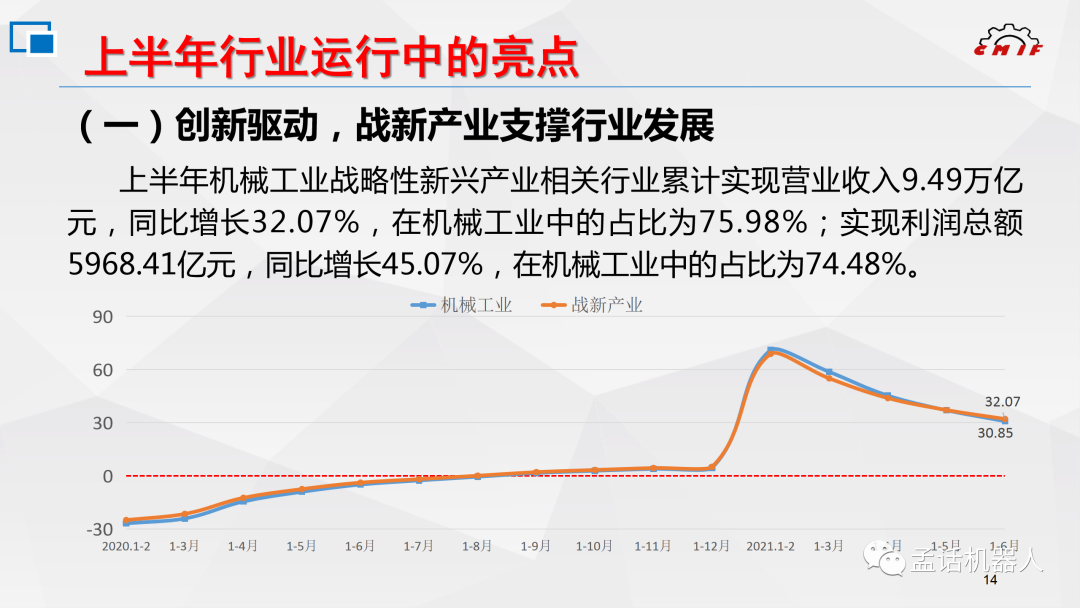

(一)创新驱动,战新产业支撑行业发展。上半年机械工业战略性新兴产业相关行业累计实现营业收入9.49万亿元,同比增长32.07%,增速比机械工业平均水平高1.22个百分点;实现利润总额5968.41亿元,同比增长45.07%,增速比机械工业平均水平高3.08个百分点。从比重看,上半年机械工业战略性新兴产业在营业收入中的比重为75.98%,比上年同期提高1.58个百分点;利润总额的比重为74.48%,比上年同期提高0.88个百分点。战略性新兴产业依然引领与带动着机械行业的恢复与发展。

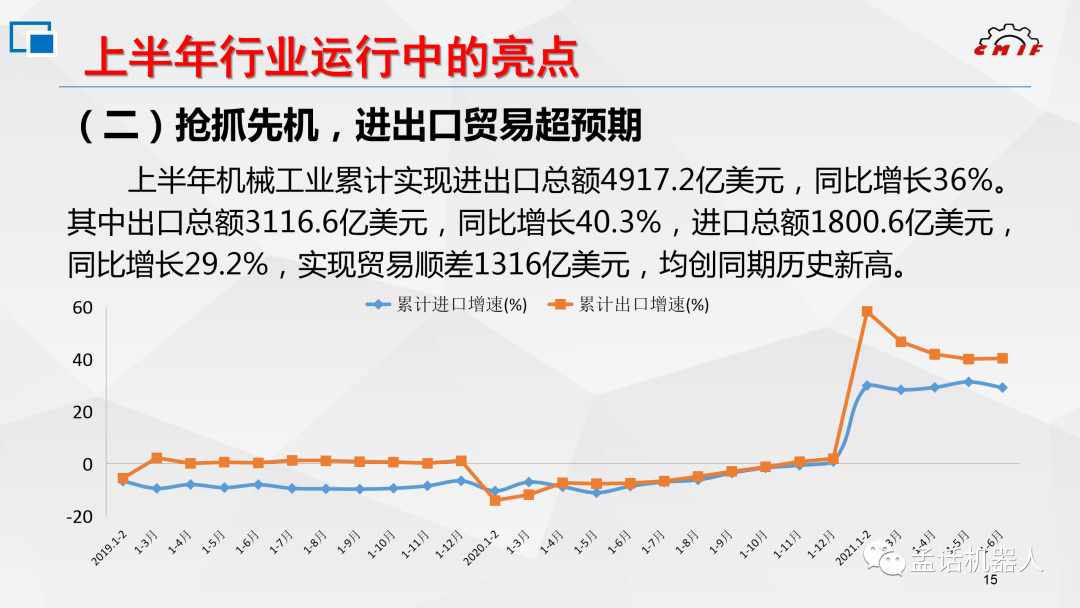

(二)抢抓先机,进出口贸易超预期。上半年机械工业累计实现进出口总额4917.2亿美元,同比增长36%。其中出口总额3116.6亿美元,同比增长40.3%,进口总额1800.6亿美元,同比增长29.2%,实现贸易顺差1316亿美元,均创同期历史新高。

汽车零配件、低压电器设备等机械工业传统优势产品出口显著增长:

1.汽车零配件出口金额为237亿美元,同比增长57.35%。

2.低压开关及控制装置出口金额149.36亿美元,增长39.53%。

3.蓄电池出口金额131.13亿美元,增长71.9%。

汽车整车出口表现突出:上半年汽车整车出口量超过88万台,同比增长108.49%。

(三)“双碳”目标引领产业转型

以“碳达峰、碳中和”目标为牵引,机械工业积极调整,助力能源消费变革。

上半年,我国新能源汽车产销分别完成121.5万辆和120.1万辆,同比均增长2倍;累计销量已与2019 年全年持平,新能源汽车销量占比由今年年初的5.4%提高至上半年的9.4%。

上半年,发电设备累计生产6172.33万千瓦,其中清洁能源水电和风电机组合计生产3367.06万千瓦,占比54.55%,超过半数,比重较上年提高5.21个百分点。

同时机械企业积极在“双碳”新市场中挖掘机遇,深化与高载能行业的融合发展,如上海电气集团与本钢集团启动全面战略合作,助力打造绿色智慧洁净钢厂。

(四)自主创新,重大装备研制取得新进展。

(五)数字化智能化赋予发展新动能。

(六)产教融合,助力人才培养。为改善当前行业面临的专业技术人才与高端人才匮乏的问题,行业协会与机械企业积极组织并参与产教融合工作,促进教育链、人才链与产业链的深度融合。今年以来,颁布了《机械工业“十四五”人才培养规划》,举办了急需紧缺人才高级研修班,与政府部门联合开展了机械工业技术技能大赛,组织了机械工业一线工人科学技术奖评选,开展了职业技能等级评价等工作。目前,行业已组建40多个产教融合、校企合作集团,为促进人才培养发挥了积极作用。

三、行业运行中面临的困难与问题

(一)原材料价格持续高位,行业成本压力上升。今年上半年国内钢材、有色金属等大宗商品价格持续大幅上涨。国家统计局数据显示,6月工业生产者购进价格指数同比增长13.1%,其中黑色金属材料类、有色金属材料类及电线类分别增长27.7%和26.8%,上涨明显,致使机械工业原材料采购价格普遍提高,企业成本压力加大。机械工业重点联系企业专项调查显示,95%的被调查企业反映今年以来原材料采购价格出现上涨,91%的被调查企业反映今年以来零配件采购的价格上涨。

(二)产品价格处低位、效益指标出现下降。国家统计局数据显示,在原材料持续、大幅、快速上涨的背景下,机械工业产品出厂价格涨幅微弱且相对滞后。今年前三个月,机械工业出厂价格指数分别为99.2、99.1和99.5,仍处于同比下降的状态。直至4月机械工业出厂价格指数同比才由负转正,6月份增幅升至1.1%,但远远低于同期原材料购进价格指数和原材料行业出厂价格指数超过26%的增幅。原材料采购价格与产品销售价格变化的差异,已经影响了机械行业的利润。单月数据显示,机械工业利润总额增速大幅回落,3月增速为94.1%,4月回落至3.7%,5月为1.99%,6月增速由正转负,同比下降9.84%。

(三)账款回收难、行业资金周转率低。国家统计局数据显示,6月末机械工业应收账款总额为5.52万亿元,同比增长9.72%,占全国工业应收账款总额的近三分之一。专项调查结果显示,上半年六成的被调查企业应收账款同比增长,24%的企业增幅超过10%;超过六成的被调查企业应收票据同比增长,23%的企业增幅超过10%。企业反映使用票据结算的客户明显增多,导致自身资金周转压力加 大。6月末,机械工业流动资产周转率为1.45次,比同期全国工业低0.36次。

四、机械工业全年运行走势预判

利好:

1.经济环境改善带动市场需求扩张。在国民经济运行稳中加固、稳中向好的背景下,机械工业用户行业转型升级、扩大生产的意愿显著提升,上半年制造业固定资产投资增长19.2%,利好于机械工业生产端的平稳运行。

2.稳定的政策环境与精准的调控措施提振企业信心。前期国家出台的扶持政策利好效应持续显现,上半年出台的一批精准调控政策聚焦中小企业、困难企业,加大企业纾困的力度,构建政策合力,提振企业发展信心。

3.疫情防控常态化背景下数字化智能化发展提速。全球疫情防控形势复杂多变,深刻影响工业技术发展趋势。机械工业用户行业对数字化改造、智能制造的需求激增。外部需求的提升与机械工业转型发展的内生动力相结合,推动机械工业践行高质量发展战略。

压力:

1.部分产品生产出现高位回落迹象。6月当月,挖掘机产量为2.7万台,同比下降25.65%;汽车生产完成194.3万辆,同比下降16.5%;大中型拖拉机、农产品初加工机械、污染防治设备等产品当月产量同比也出现下降。

2.对外贸易市场存在不确定性。重点联系企业专项调查显示,海外市场接续订单压力较大,四成企业在手订单可满足三季度生产,其中两成企业在手订单可满足全年生产。加之疫情波动对项目履约与产成品提货的影响,以及汇率上升的影响,下半年机械工业外贸出口形势存在不确定性。

3.原材料价格仍处高位。近期钢材和有色金属等大宗商品价格快速上涨趋势虽有所抑制,但价格仍在高位震荡,对机械行业效益的影响在延续。下半年机械企业或将面临原材料成本高与账款回收难叠加产生的资金压力。此外,逐月抬高的同比基数,也对下半年主要指标的增长形成显著压力。

综上所述,2021年机械工业经济运行总体将呈现前高后低的态势,下半年主要经济指标增速较上半年明显趋缓,但机械工业全行业完成年度目标信心依然。预计全年,机械工业增加值、营业收入和利润总额的增速可达6%左右,外贸进出口有望实现新的突破。

今年是“十四五”规划的起始之年,面对持续演变的全球疫情、复杂严峻的内外部经济环境,机械工业全行业将坚定信心、主动作为,坚持稳中求进工作总基调,积极贯彻新发展理念,持续推进机械工业高质量发展。

本文选编自“孟话机器人”,作者:机械工业联合会;智通财经编辑:魏昊铭。