概要

近期美债收益率大幅下行,引发对美国经济增长的担忧。但当前美国经济恢复的主要瓶颈仍是供给端,例如服务业、制造业的供给受到疫情较大影响;不过,由于收入和财富的高增长,需求端对未来的经济恢复仍有较大支撑,所以美国仍面临一定的“类滞胀”压力。但只要疫情管控逐渐放松,美国经济仍会延续复苏,尤其是之前受压制比较大的服务业消费,有望支撑整体消费继续上行,经济将从“类滞胀”转向“再通胀”,本轮美国经济修复并未见顶。

当前美国就业和通胀条件都已经好于2013年,市场上的美元流动性也处于过剩的状态,已经不需要太多的美元刺激,美联储其实是具备Taper条件的。三季度依然是美联储逐步明确Taper信号的窗口期,美债利率或重回上行,美元指数也大概率走高,整体美元流动性是收紧的趋势,或对新兴市场构成一定影响,这仍是下半年需要重点关注的外部政策变化。

收支背离太久:消费还有提升空间

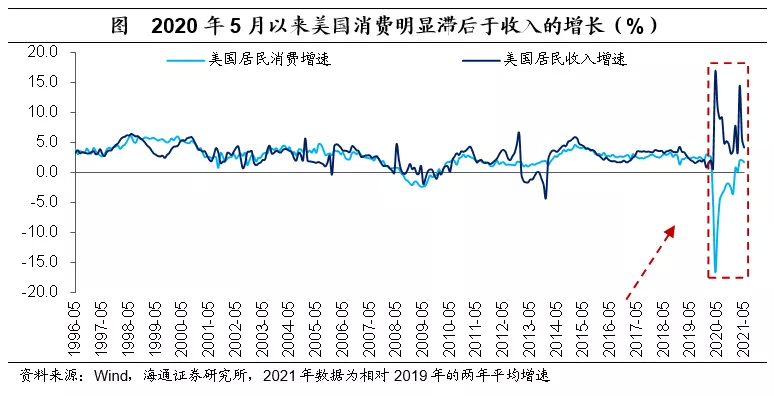

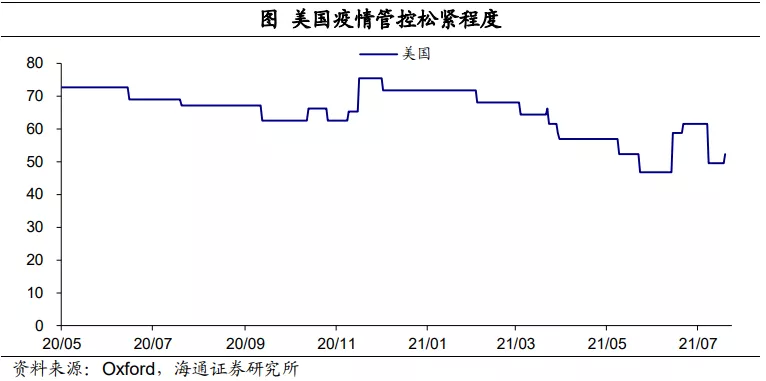

美国经济主要依赖消费,所以我们首先考察消费的变化。从历史上来看,美国居民消费的增长和居民收入增长是一致的,很少出现长时间背离的情况。但去年疫情爆发后,居民收入不仅没有下降,反而一直高增长,而消费增速却远远落后于收入。这说明,肯定是有收入以外的因素限制了美国居民的消费行为,这种因素是什么呢?很明显是新冠疫情的管控。

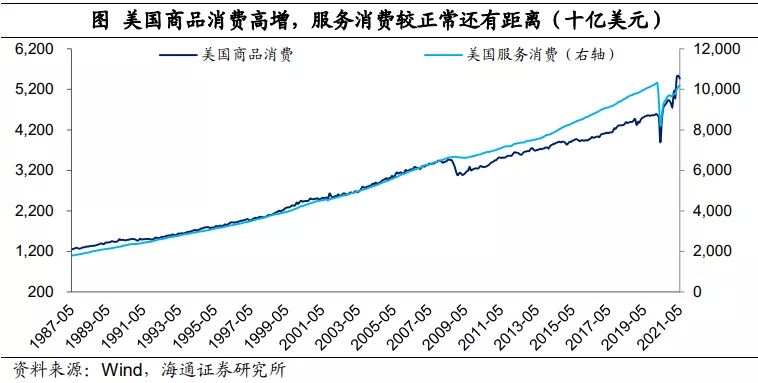

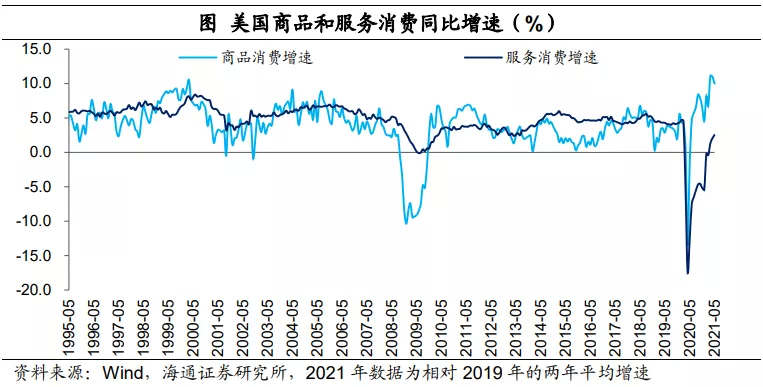

这一点从美国的消费结构也能够看出来。去年新冠疫情爆发后,美国商品消费受到疫情管控影响较小,已经飙升至比疫情之前还高的水平,但是服务消费却距离正常水平还相去甚远。

美国的商品消费增速或已见顶了,那么美国服务类消费还有没有修复空间呢?明显是有的。首先,从收入和消费的关系来看,美国居民收入并没有受到疫情的影响,反而增速更高,理论上来说,美国居民消费增速也应该更高才对,这一点从商品消费的高增长也可以看得出来。但是现在服务类消费增速还处于比较低的位置,随着美国疫情管控措施的放开,服务类消费增速有更大的提升空间。

其次,从绝对水平来看,即使在08年金融危机时美国居民收入大幅下降、财富明显缩水的情况下,当时美国服务消费也只是回落至正常水平的94%,而当前美国居民收入大幅增长、财富明显增值的情况下,服务消费也只恢复到正常水平的94%附近。所以从绝对水平来看,美国居民服务消费也有进一步提升的空间。

最后,从波动率角度来看,美国商品消费的波动率明显要大于服务消费。例如,在08年金融危机后,美国消费整体下滑,但商品消费的跌幅要远远大于服务消费。在其它时期面临外部冲击时,服务消费受到的影响也要小于商品消费。而服务消费当前比商品消费要差得多,也说明有比较大的改善空间。

制造业:改善有空间,环比或见顶

看完消费,我们再来考察需求端的另一个变量——投资。从历史上来看,美国投资活动和工业生产活动是高度相关的,所以我们不妨通过工业活动来观察投资。

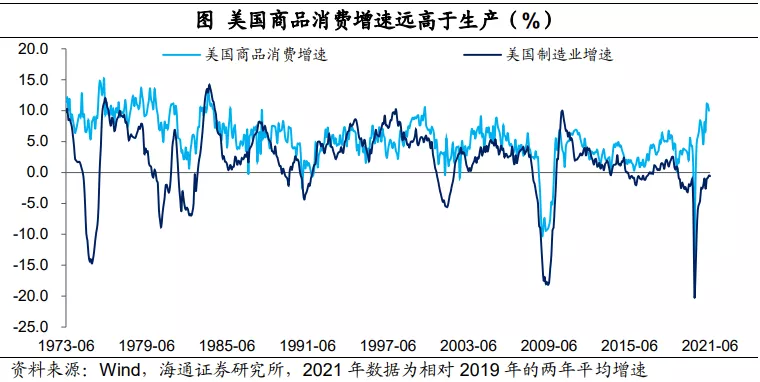

截至5月份,美国商品消费增速(两年平均增长)为10%,但是制造业生产增速(两年平均增长)只有-0.5%,二者之间的缺口是过去40年最高的。在需求这么好的情况下,美国的生产为何没有起来?其实核心原因还是因为疫情和之前的高额补贴限制了供给。当前美国制造业就业只恢复到疫情之前的96%,还有比较大的缺口。疫情防控放松,补贴减少,或许有助于美国制造业继续改善。

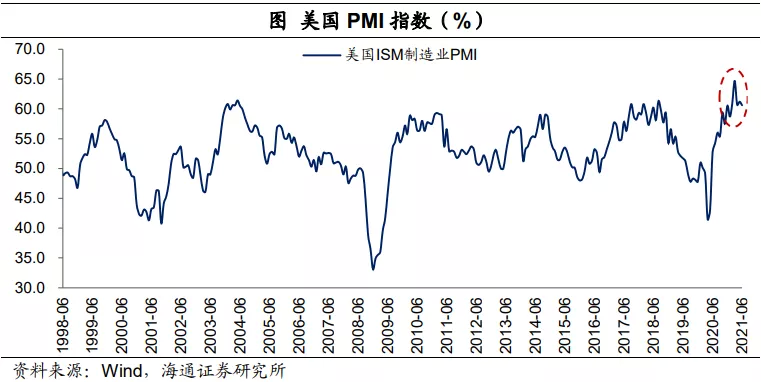

但是,从环比指标来看,美国制造业PMI在今年3月达到64.7%的高点后,趋势就已经在回落。这说明美国制造业环比恢复最快的时候可能已经过去了,但考虑到制造业的改善空间,短期内美国制造业PMI或维持在高位震荡,出现明显下行的可能性也不大。

从“类滞胀”到“再通胀”

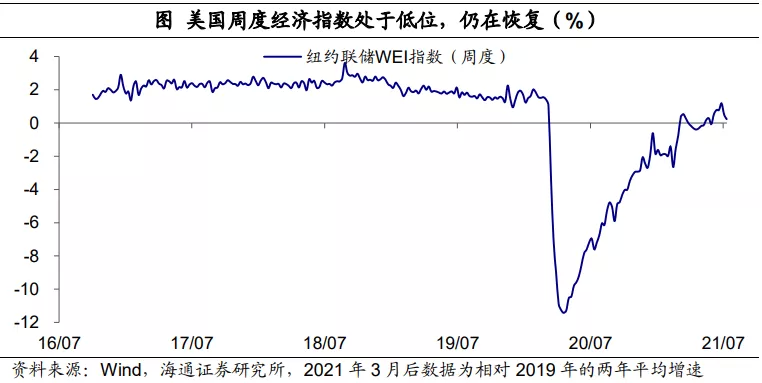

所以当前美国经济依然受到疫情防控影响,服务业和制造业供给端依然受到限制。截至7月,纽约联储WEI指数(两年平均)还不到1%,而在疫情之前基本都在1.5%以上的增长,还有进一步提升的空间。

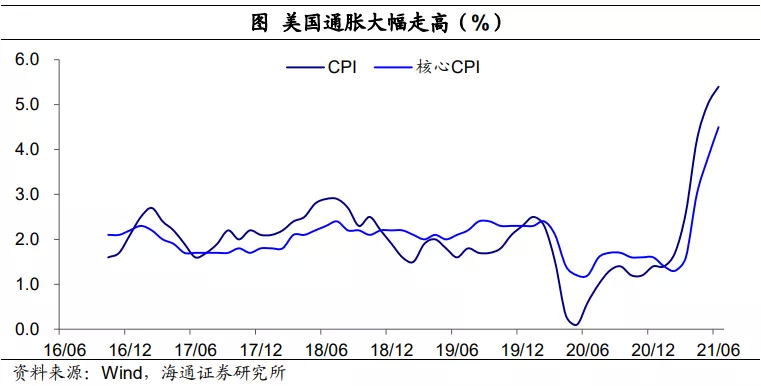

但是美国需求端依然很强劲,供给和需求错配,美国通胀水平仍在大幅上行。6月美国整体CPI同比达到5.4%,核心CPI同比也有4.5%,基本上是过去30年最高的水平。尽管有基数因素的影响,但6月核心CPI环比也有0.8%,也是过去30年最高的。尤其是管控措施逐渐放开后,服务业的通胀压力已经在显现出来。量偏弱、价走高,美国当前面临的是类滞胀环境。

而随着管控措施逐渐放开,高额补贴政策逐渐撤出,美国经济供给端的压力有希望缓解,经济可能从“类滞胀”走向“再通胀”,经济大概率还是延续修复的趋势。

从政策上来看,当前的就业和通胀条件都好于2013年,而且接下来会延续修复;市场上的美元流动性也处于过剩的状态,已经不需要太多的美元刺激,美联储其实是具备Taper条件的。三季度依然是美联储逐步明确Taper信号的窗口期,三季度美债利率或重回上行,美元指数也大概率走高,整体美元流动性是收紧的趋势,或对新兴市场构成一定影响,这仍是下半年需要重点关注的政策变化。

本文来源微信公众号“梁中华宏观研究”,作者梁中华,智通财经编辑:陈秋达。