在上一篇文章《农夫山泉(上):讲个饮水思“源” 的故事》中,海豚君重点回答了农夫山泉(09633)的包装饮用水业务情况,农夫更多采用讲好水源故事的形式,令消费者心智更为持久,本篇文章继续带大家走进农夫山泉,来谈一谈农夫饮料业务,并回答投资者最关心的价值判断的问题。

农夫饮料业务培育了多品类畅销的单品,茶π+东方树叶30亿、尖叫+维他命水28亿、果汁20亿元,多元品类矩阵进一步夯实公司坚固的护城河。

估值方面,2020 年营收 230 亿、净利润 53 亿的农夫山泉,目前将近5000亿的市值其投资的风险收益比如何?年初流动性泛滥助推农夫干拔估值的行情还会再来吗?

本篇海豚君就主要带大家梳理下农夫山泉各产品业务线收入预测情况,以及当前的投资价值及估值该如何判断。

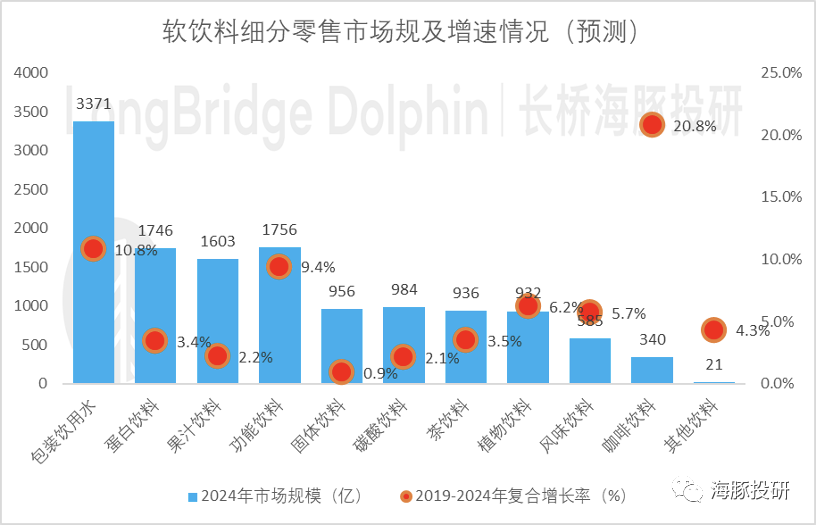

农夫卡位软饮料行业相对高增长板块

海豚君按照沙利文报告给出的主要10个细分类目(2024年预测)进行了梳理,农夫所处的包装水饮料赛道,行业增速均还相对最高的水平,依旧是公司未来营收的主心骨。

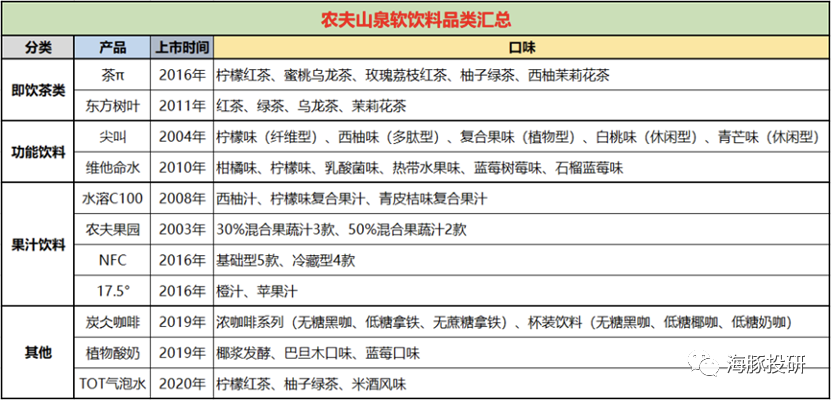

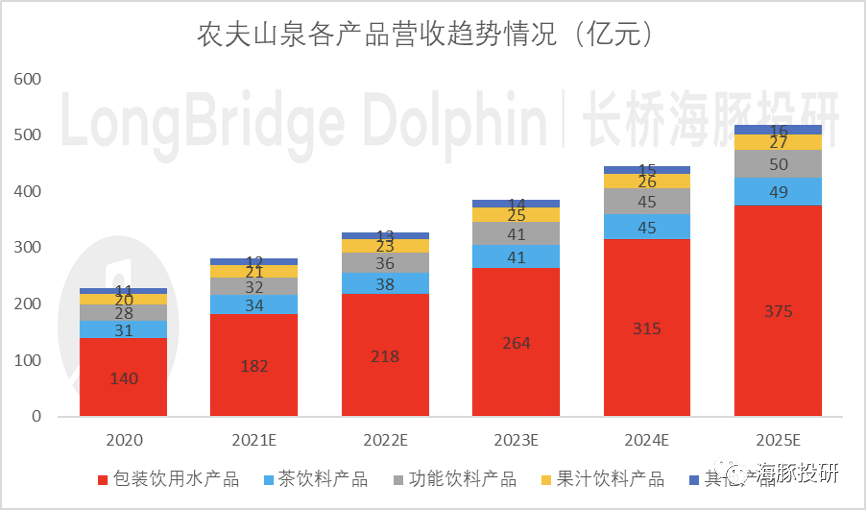

农夫目前饮料业务的目前主要有茶饮料、功能性饮料、果汁饮料,整体营收占比约40%,主要是为平抑包装水的波动而稳定整体业绩。

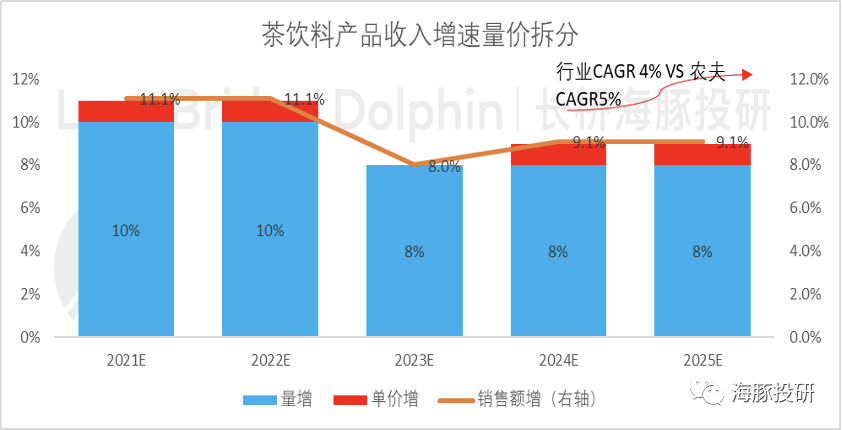

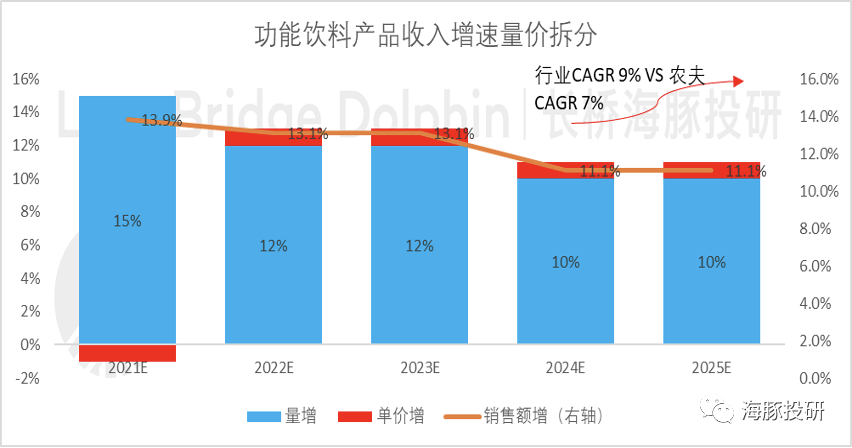

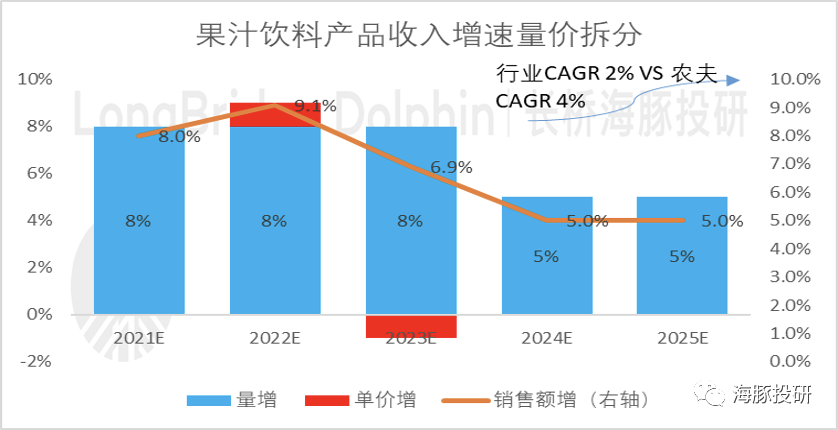

据海豚君调研,公司未来将重点在茶饮料产品投入更多的渠道资源和促销费用,功能性饮料则是受益行业红利保持稳定投入态势,果汁类品不做较大的资源投入。

关于农夫各业务收入增速的预测,海豚君主要依据整体行业的增速,在农夫作为龙头的情况下,给以一定高于行业增速的预测。

数据来源:Frost & Sullivan,海豚投研

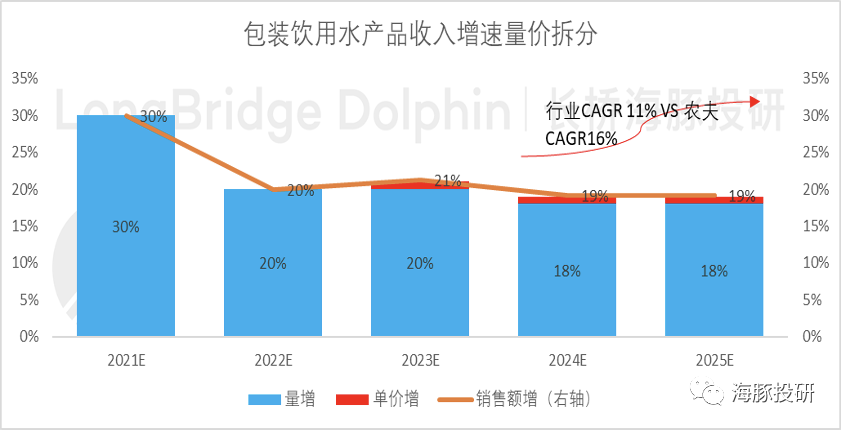

正如海豚君在上篇文章所述,农夫基于品牌渠道优势,增速应优于行业,且近年来小规格包装水销量增速维持15%左右增长,大规格包装水增速显著优于行业整体,且农夫近年来大规格包装水销量增速均在25%上。

海豚君结合渠道反馈5L、12L等重点规格销量增速可达25%-45%,整体包装水销量增速预计维持18%~20%区间。

海豚君作为竞争较为充分、满足基本需求的包装水行业,消费者对于涨价可能比较敏感,未来农夫山泉通过提价来提升收入的空间并不是很大。

数据来源:海豚投研测算

农夫的饮料品类满足了消费者个性化的饮用诉求。公司通过布局茶饮料、功能饮料和果汁饮料等行业,不断地拓宽产品线,丰富产品矩阵,产品的多样性使得农夫根据不同市场及渠道特点进行灵活的产品组合。

在渠道竞争中形成差异化优势,海豚君认为多产品布局为公司业务增长提供了更大空间,也有效降低了业绩波动风险。

数据来源:公司公告、海豚投研整理

农夫山泉茶饮料业务是公司第二大业务,主要为茶π和东方树叶。根据沙利文报告显示,以2019年零售额计,农夫山泉茶饮料市场份额排名第三,2019年市场份额7.9%,茶π、东方树叶近几年也通过更新升级口味及包装,从而引起新生代年轻人的诉求与情感共鸣。

公司构建“有糖+无糖”产品矩阵,通过茶π(低糖茶)深耕市场,紧扣大众化需求,另一方面推出无糖茶东方树叶,把握消费趋势,未来随着品类丰富度的提升,该业务有望保持相对稳健增长。

数据来源:海豚投研测算

农夫山泉自2004 年起推出了品牌力较强的尖叫及维他命水来满足不同需求,2019年农夫发布了尖叫系列青芒和白桃两款全新的口味,并升级了产品包装,强化了其在运动饮料市场的优势。

数据来源:海豚投研测算

果汁饮料方面农夫覆盖了从低浓度到中高浓度,整体来看疫情期间果汁产品即饮类受到的影响小,聚会、餐饮受疫情抑制明显,高浓度纯果汁受到的影响大。公司NFC果汁产品是即饮包装,强调健康、品质生活,增长好于中高浓度。

中长期来看,农夫NFC果汁系列产品力、品质强,要求树上摘果后24小时内,必须上流水线完成榨汁装瓶,所以比其他低浓度品类增长要快,中高浓度果汁受到聚会影响很大。

海豚君预计随着国内疫苗接种、疫情控制逐步正常化,新年、中秋、国庆等聚会、婚宴饮用环节会逐步开始恢复,但因公司资源投入较为不足,预计农夫果汁饮料跟随行业维持低个位数增长。

数据来源:海豚投研测算

其他产品方面,2019年3月,农夫山泉植物酸奶上市,主打植物蛋白饮品概念,2020年5月,农夫山泉推出了新产品“TOT”含气风味饮料,紧接着在6月份,农夫山泉推出了杯装咖啡饮料“炭杯咖”(做为炭仌咖啡的延伸)。

公司新品类需要持续培育消费者,且同类竞品相继崛起,公司面临激烈市场竞争,尚未形成明显品牌优势,未来收入占比仍会比较小。

包装饮用水是公司最主要的产品,展望未来五年,农夫山泉的营业收入构成趋势,大致呈现为:包装饮用水的收入增长持续贡献了公司整体收入的增长,功能性饮料凭借着行业红利逐步开始成为公司第二大业务产品线,茶饮类产品次之,果汁类最差。

数据来源:公司公告、海豚投研测算

成本费用:未来先下降后趋于平稳 盈利弹性有序释放

从上篇分析可以知道,农夫山泉这种以天然水为产能的包装水企业,取水成本相当低廉,因此主要成本不在水,而是在PET瓶子、包装材料和运输。

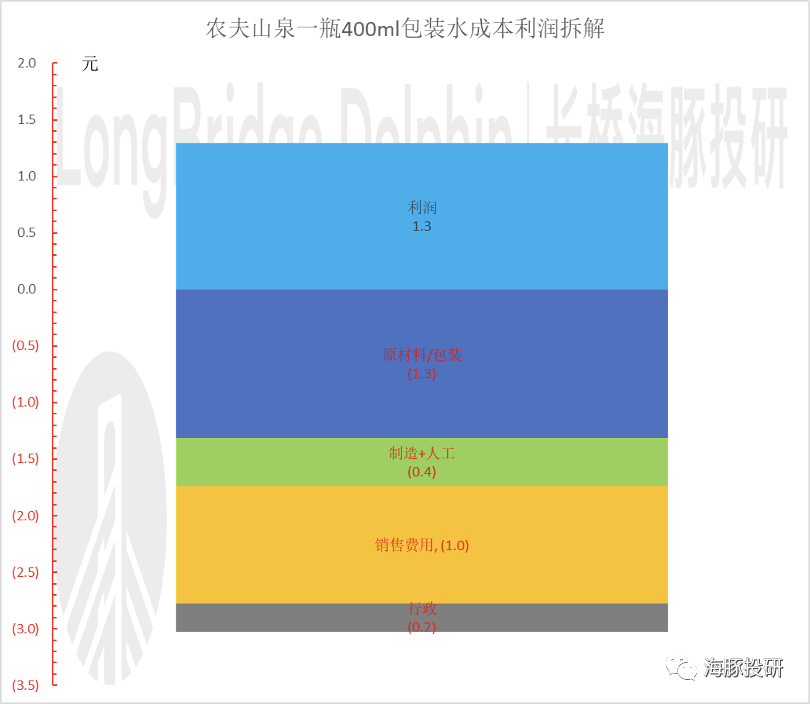

据公开数据测算,一瓶400毫升的农夫山泉包装水,不含税出厂价为四毛三:其中,原材料与包装材料占到一毛三,制造费用与工人人工成本大约占到四分钱,销售费用(主要为运输仓储费)一毛钱,行政费用两分钱,刨去这些成本和费用,最终一瓶农夫山泉净利润为一毛三。

数据来源:公告公告、海豚投研测算

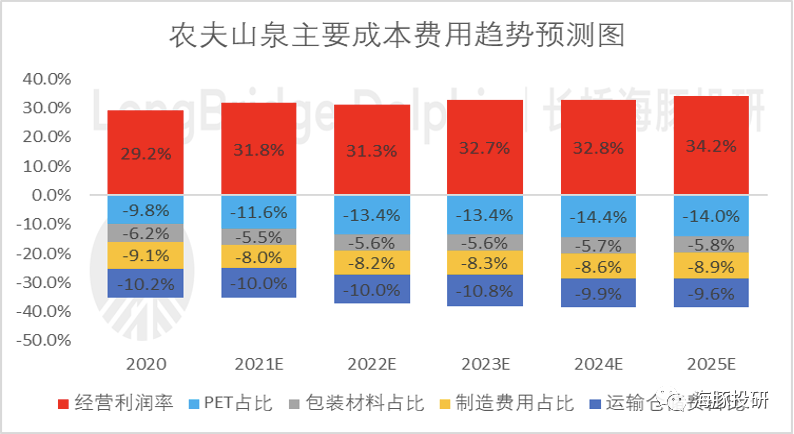

PET价格变动显著影响毛利。作为最大的单项成本率来源,PET单项材料的成本率就超过了14%,它也是2018年公司毛利率下滑的主要原因。

海豚君做了简单的敏感性测试,假如19年成本其他构成项因素保持不变,原材料中PET价格(19年公司披露PET价格为7074元/吨,占成本比重31.6%)变动5%、10%和15%时,其成本占比的变动如下表所示:

PET价格下跌15%,对应公司240亿的营收额,就是超过8个亿的利润释放。如果拿PET市场价做参考,2019年市场PET平均报价下跌30%左右。

数据来源:公司公告、海豚投研

2020年公司在低位进行了PET储备,近期价格上涨影响相对可控,对毛利率整体影响不是很大。

数据来源:Wind、海豚投研

海豚君预计21年确全球经济仍将难以走出衰退,PET和包装材料两者价格预计保持在低位震荡,同时天然水及天然矿泉水前置投入大,随着公司产能利用率提升,预计21年制造费用将继续呈现降低趋势。

22年-25年海豚君认为全球经济周期开始步入弱复苏阶段,成本端价格会反弹,但力度总体趋于平稳,展望未来五年,其成本端占收入比重基本呈现先下降后趋于平稳的态势。

从费用端看,公司销售费用主要受运输仓储费变动影响,随着公司近年新建水源基地实现全国性布局,产品销售范围基本已经实现全国生产地展开。

因此海豚君认为未来公司运输仓储费主要受规模效应及快递平均单价影响,预计21年公司经销商销售规模会有一定的扩大,单次运输的快递业务产品量增加,单位运费成本得以降低。

23年-25年经销商销售规模预计扩张有限,运费成本将趋于稳定,受益于水源产能释放带来的规模效应以及供应链效率优化,支撑运输仓储费用率持续下行。

数据来源:公司公告、海豚投研测算

估值判断及投资建议

[1]相对估值

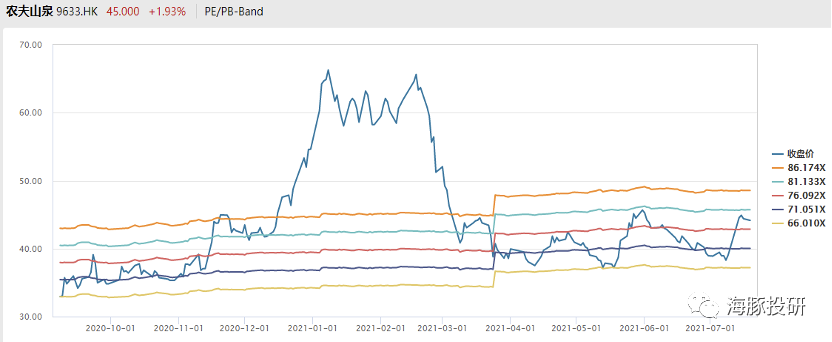

在相对估值视角下,根据海豚君的盈利预测,21-23年实现归母净利润68.77、79.21、97.10亿元,以7月19日收盘价44.15港元计算,对应动态PE 68/ 58/ 50倍,看似估值水平处于高位。

但海豚君从终局思维的角度来看,农夫所的在包装水市场规模提升、公司包装水市占率提升、其他饮料产品收入扩张的三驾马车的驱动下,到2025年农夫山泉归母净利润约137亿元,考虑到包装水行业 2025 年之后仍有8%复合增速的发展空间,公司增速大概率优于行业增速。

海豚君认为成长性及稀缺性兼具,应当给予一定的估值溢价,给予 2025 年农夫山泉 35-40 倍的 PE 估值倍数(参看海外细分消费龙头估值),市值区间为4795亿元~5480亿元,较当前估计上行空间为13%~30%,未来5年投资复合收益回报比较低。

数据来源:Wind、海豚投研

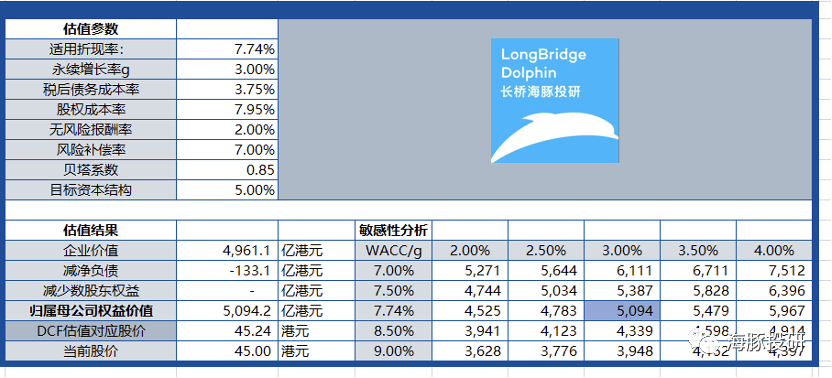

[2]绝对估值

综合前面对估值关键因素的收入预测分析,在 DCF 模型中,海豚君预计2025 年农夫山泉的包装饮用水收入约为375亿元,市占率约为32.5%,WACC 采用 8.07%。

DCF 估值结果为 5094亿港元,对应当前5067亿港元的总市值,仅存在 0.5% 的上涨空间。

数据来源:Wind、海豚投研

小结

业务层面来看,农夫山泉大规格包装水放量,有望带动整体业务实现量利双升,规模效应释放进一步增强盈利能力,饮料业务基于高效推新迭代能力及强大渠道优势,有望贡献业绩弹性,双引擎驱动持续发力。

估值层面来看,在近两年流动性驱动下,当前优质稀缺性消费龙头的估值溢价得到极致演绎,所处行业格局已清晰、具备稳固护城河的优质消费品企业,被投资者捧为稀缺资产。

市场几乎将它们未来可以预测的增长均贴现到当下,结合当前PE及DCF估值模型而言,海豚君认为农夫山泉当前已从低点反弹至相对合理区间,股价短期已经基本涨到位,长期介入价值不大,若投资者想博估值延续,可考虑短期交易性机会。

本文选编自微信公众号“海豚投研”;智通财经编辑:赵锦彬。