对于判断未来美债走势,美债市场在2013-2014年美联储实施Taper期间的变化具有重要参考价值。那时,在Taper准备阶段,美债收益率曲线在10年期美债收益率上行的带动下呈现陡峭化;当Taper转入实施阶段,10年期美债收益率开始触顶回落,曲线也随之平坦化。

美联储本次政策调整的潜在路径、节奏,很可能与上次Taper及之后的加息路径保持一致。上述美债规律应该依然有效,即美债收益率曲线在Taper实施之前还会重返陡峭化上升。

但本次疫情给美国就业市场造成了史无前例的冲击。鉴于美国就业市场修复的波折性,美债收益率何时重返陡峭,10年期美债何时能够回升至2%以上,取决于美国就业市场的修复进程,但年内依然有很大可能性。

——张涛 中国金融四十人论坛(CF40)青年论坛会员、中国建设银行金融市场部;路思远 中国建设银行金融市场部

今年以来,美国就业市场持续修复,失业率由上年末6.7%已降至6%附近,但通胀指标也连续几个月飙升,到6月美国的CPI、核心CPI已分别升至5.4%和4.5%。就业和通胀数据反映出的美国经济运行新状况,已经令美联储调整现行政策的必要性大幅提升,而近期公布的美联储6月份议息会议纪要显示,实际上美联储内部已经开始讨论未来缩减购债(Taper)的条件和路径。

目前,美联储在维持联邦基金利率0-0.25%的同时,还保持着每月购买1200亿美元资产的量化宽松操作,未来伴随Taper的实施,美国的金融条件必将有所收敛,相应对美债市场产生重要影响。鉴于美联储在2013年至2014年期间曾实施过Taper,因此,当时美债市场的变化就对未来美债走势的预判具有重要参考价值。

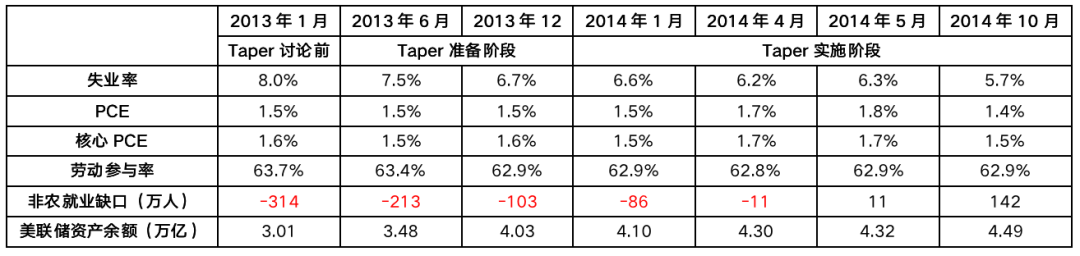

美联储首次Taper期间,美国通胀与就业情况

就2013-2014年期间Taper实操而言,美联储采取了十分谨慎的路径选择。2013年6月开始吹风,2013年12月公布Taper的具体实施计划,2014年1月至10月期间实施Taper操作,即准备了6个月,实施了10个月。

另外,就在Taper的前一年,美联储确定了新的货币政策框架。2012年1月25日,美联储发布FOMC长期目标和政策战略声明,明确了2%的通胀目标制,而从美联储开始讨论Taper,到2015年12月加息,间隔了两年半。

由于美联储在实操Taper时,采取十分谨慎的路径,加之当时美国经济面临的通胀压力并不大,相应美联储的关注更多集中在就业市场的修复。从实际情况而言,美国就业市场的修复并未因Taper的实施而中断或削弱,到了2014年5月,美国就业缺口就已基本修复完成,非农就业由负转正,即在Taper实施中段,就业缺口基本修复完成。

表1:美联储首次Taper期间的通胀和就业情况

数据来源:wind

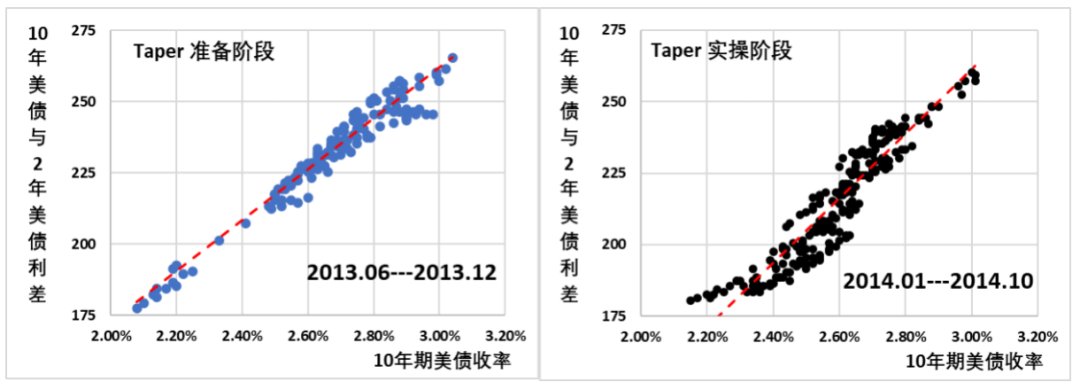

美联储首次Taper期间的美债,由陡峭上升转为平坦下行

在Taper准备阶段(2013年6月至12月),美债市场就已经开始“price in”美联储的政策变化,美债收益率呈现陡峭化上升。期间,受制于零下限利率政策环境,2年期美债收益率最高仅上行了25BPs,10年期美债收益率则最高上行了96BPs。

而真的到了Taper实施阶段(2014年1月至10月),伴随政策落地,美债收益率转为平坦化下行。期间,10年美债最大下行了86BPs,而2年期美债收益率在零下限政策利率环境下,基本保持了稳定。

综上,Taper期间美债市场变化的经验规律为:在Taper准备阶段,美债收益率曲线在10年期美债收益率上行带动下,呈现陡峭化;当Taper转入实施阶段,10年期美债收益率阶段性开始触顶回落,曲线随之也开始平坦化。

图1:美联储首次Taper准备阶段和实施阶段美债收益率和曲线变化情况

数据来源:wind

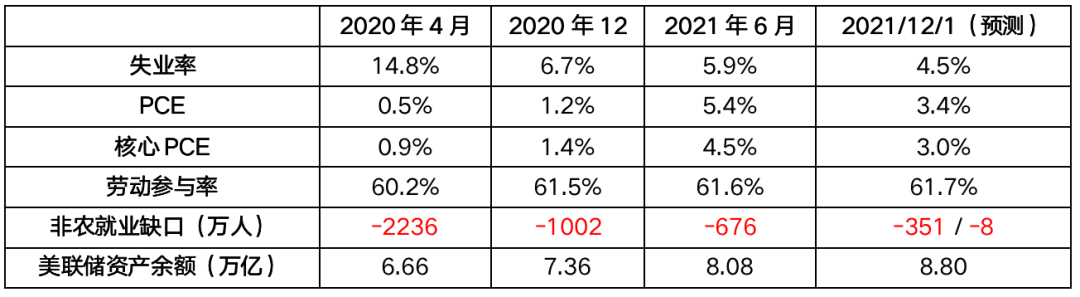

当前美国通胀、就业情况以及再次实施Taper的时机

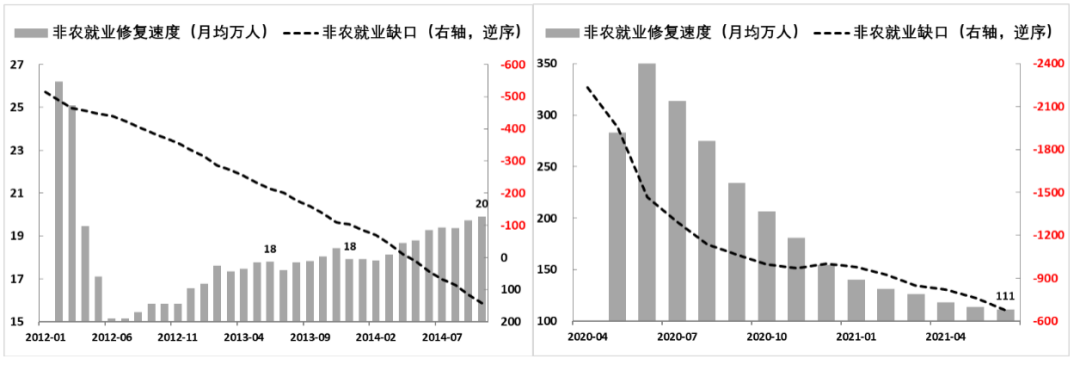

本次疫情给美国就业市场造成了史无前例的冲击,并且受疫情反复的影响,本轮美国就业市场的修复呈现波折起伏态势,与2013年至2014年首次Taper前后就业市场的持续修复显著不同。

例如,2020年4月美国非农就业缺口高达2236万人,失业率高达14.8%,到去年末,非农就业缺口修复了1200万,月均修复速度为154万,今年上半年又进一步修复了300多万,但月均修复速度降至54万;而在2013年6月至2014年10月间,美国就业市场修复不仅持续,且呈改善态势。

如果按照今年就业市场月均54万的修复速度,非农就业缺口基本修复完成尚需12个月,即到明年6月末。如果疫情形势和疫苗进展均呈现加速改善的话,就业市场修复速度则会加速,例如若按照2020年4月至2021年6月期间111万的月均修复速度推算,非农就业缺口只需6月就基本修复完成,即到今年年底。

图2:美国非农就业缺口修复情况

数据来源:wind

表2:疫情以来美国通胀和就业情况

数据来源:wind

如果按照美联储首轮Taper的经验,只要能够保持住今年以来月均54万的修复速度,再考虑到通胀给美联储的政策压力,那么在今年年底或者明年年初,美联储就会进入Taper实施阶段,目前正处于Taper准备阶段。

类似首轮Taper,美联储还在去年修正了货币政策框架,将通货膨胀目标制调整为平均通胀膨胀目标值;而按照6月份美联储公布的加息预期点阵图,2023年末之前美联储将开始加息,恰好也是开始讨论Taper两年半之后,这两点信息则显示出美联储本次政策调整的潜在路径、节奏,很可能与上次Taper及之后加息路径保持一致。

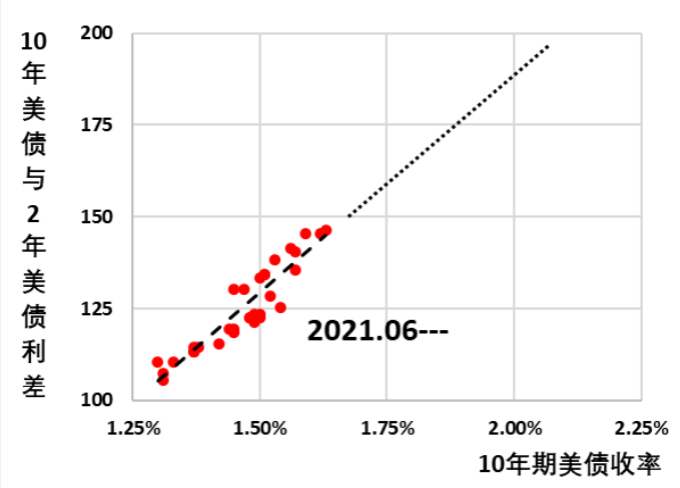

因此,虽然6月份以来美债收益率阶段性平坦化——2年期美债上行了10BPs左右,10年期美债收益率下行了30BPs,但按照本轮美联储政策调整与上轮保持路径依赖的预设,那么首轮Taper期间美债的经验规律应该依然有效,即美债收益率曲线在Taper实施之前,还会重返陡峭化上升。

若我们将6月份美债视作重返陡峭化的起点,那么10年期与2年期美债的利差预计将升至200BPs左右,同期10年期美债收益率大概率升至2%上方,待到Taper进入实施阶段,美债曲线才会转入平坦下行。

图3:美联储再次讨论Taper以来美债收益率和曲线变化情况

数据来源:wind

不过鉴于美国就业市场修复的波折性,美债收益率何时重返陡峭,10年期美债何时能够回升至2%以上,则取决于美国就业市场的修复进程。

换而言之,我们之前关于“年内10年期美债收益率会升至2%以上”预期,面临美国就业市场波折性的挑战,但我们觉得年内依然有很大可能性,另外对于本轮10年期美债收益率峰值水平,我们继续维持2%上方的判断。

本文选编自“中国金融四十人论坛”,作者:张涛、路思远;智通财经编辑:魏昊铭。