核心观点

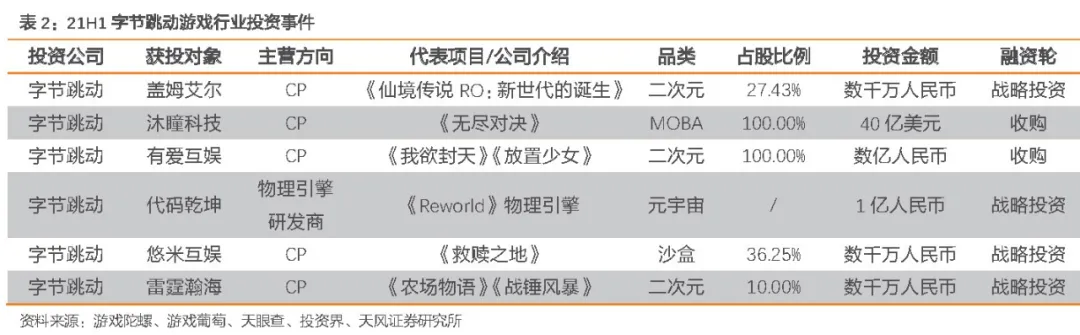

21H1游戏行业一级市场融资火热:内容、技术类公司备受青睐,其中以小规模的CP,尤其是二次元、休闲、单机游戏品类最受青睐;小股比投资为主(包括心动(02400)、中手游(00302)、青瓷等的上市公司相关案例),其中小股占比投资有财务投资也有协同合作,有利于获投对象获得资金的同时保有创始团队的研发创新能力;兼有收购案例,值得关注的3起全资收购案,包括字节跳动以40亿美元收购沐瞳科技、数亿人民币收购有爱互娱,叠纸网络收购木狼科技;投资金额呈不断上升的趋势。我们报告亮点在于详细梳理游戏产业链投融资情况,包括内容、技术等,其中包括:

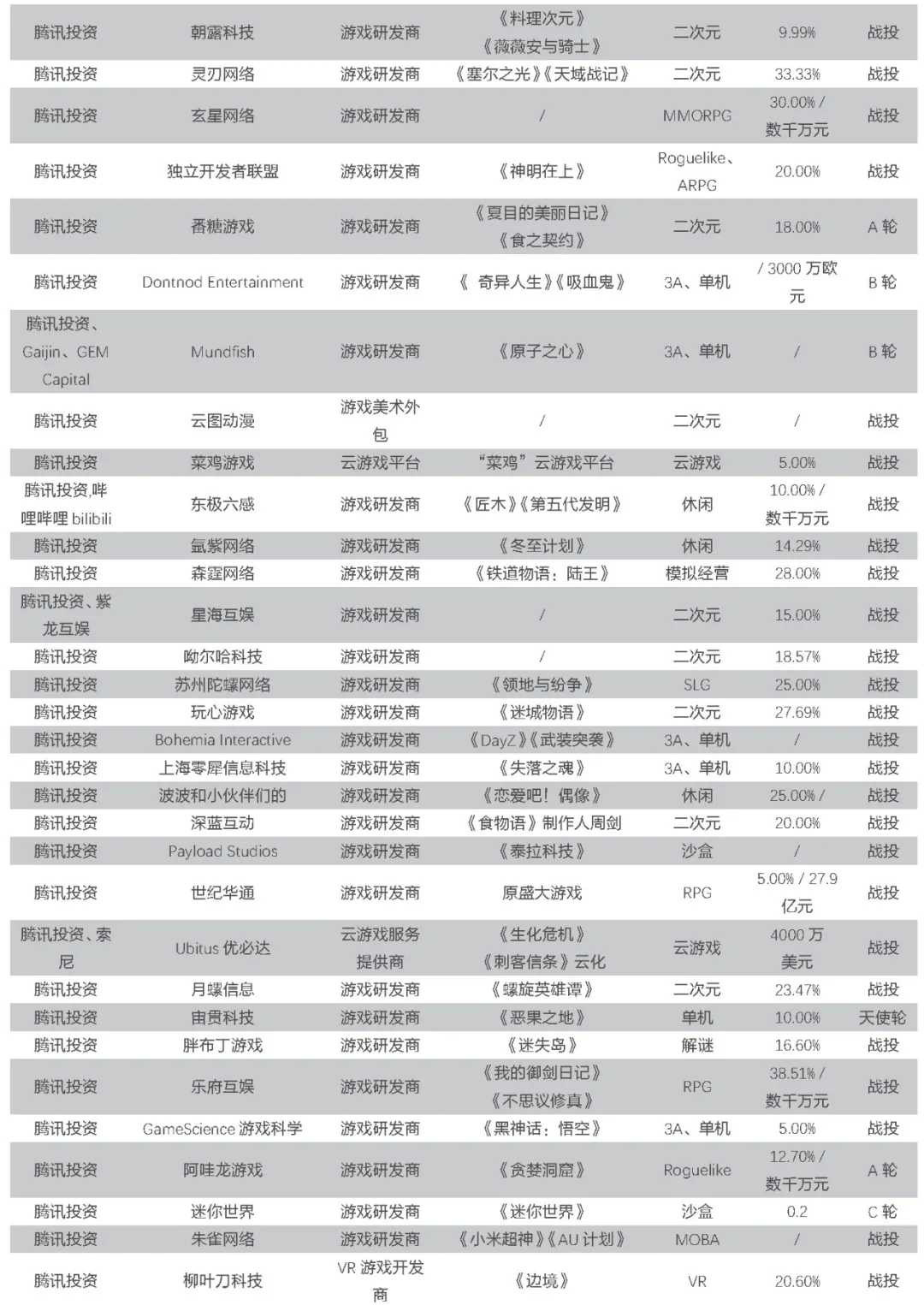

腾讯(00700):平均3.5天一投,倾向二次元、Roguelike及3A主机游戏。投资风格上,倾向小金额、广撒网中小游戏工作室,少量股权获产品合作权。同时,亦重金入股商业模式成熟变现能力强的上市公司,如世纪华通(增持5%,投资金额27.9亿元)、飞鱼科技(01022)(投资15.24%,金额约2.1亿港元)、百奥家庭互动(02100)(投资12%)等实现资源协同。我们预计,腾讯21H2投资频率有增无减,继续投资早期团队及已验证商业模式成熟变现能力强的上市公司。

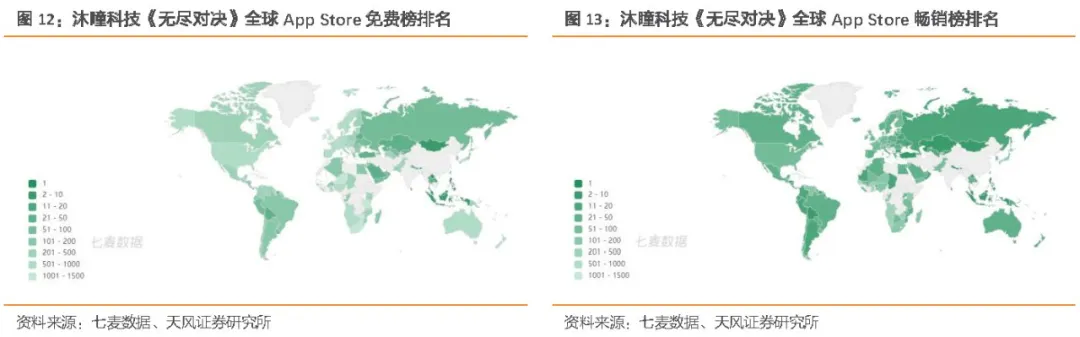

字节跳动:重仓海外市场,加码中重度团队投资,补足自研短板。字节跳动在21H1游戏行业投资变现强势,40亿美元收购沐瞳(旗下MOBA《无尽对决》)、收购有爱互娱(旗下《放置少女》《红警OL》)等。综合字节投资标的,我们认为,字节希望通过游戏投资弥补自研能力短板,同时通过重仓海外市场获取海外市场话语权,进一步发挥Tiktok在海外的优势。

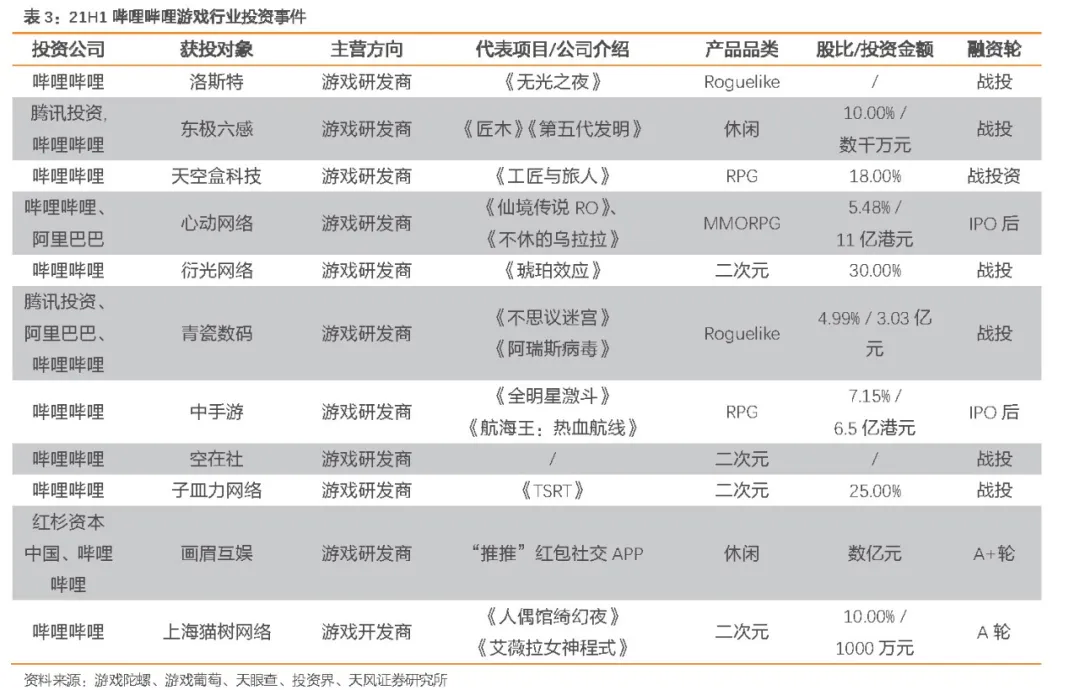

哔哩哔哩(09626):投资风格从二次元向大众化转移,单笔投资金额攀高,欲拓宽游戏类型。21H1, B站共投资了11家游戏公司,数量超20年同期。B站游戏投资标的围绕“年轻大众、独特题材、成熟商业”三方面。B站亦购入上市游戏公司股权,如心动(投资4.72%,金额约9.6亿港元)、中手游(投资7.15%,金额约6.5亿港元)。我们认为,前者有助于其强化游戏发行;后者IP资源丰富可与其自研游戏协同。

密切行业β催化:游戏出海、metaverse、脑机接口、云游戏。游戏出海势不可挡;Metaverse是上半年最火的新兴领域之一;虚拟现实迎来高速增长期;云游戏投融资热度上升;脑机接口获各方资本青睐。

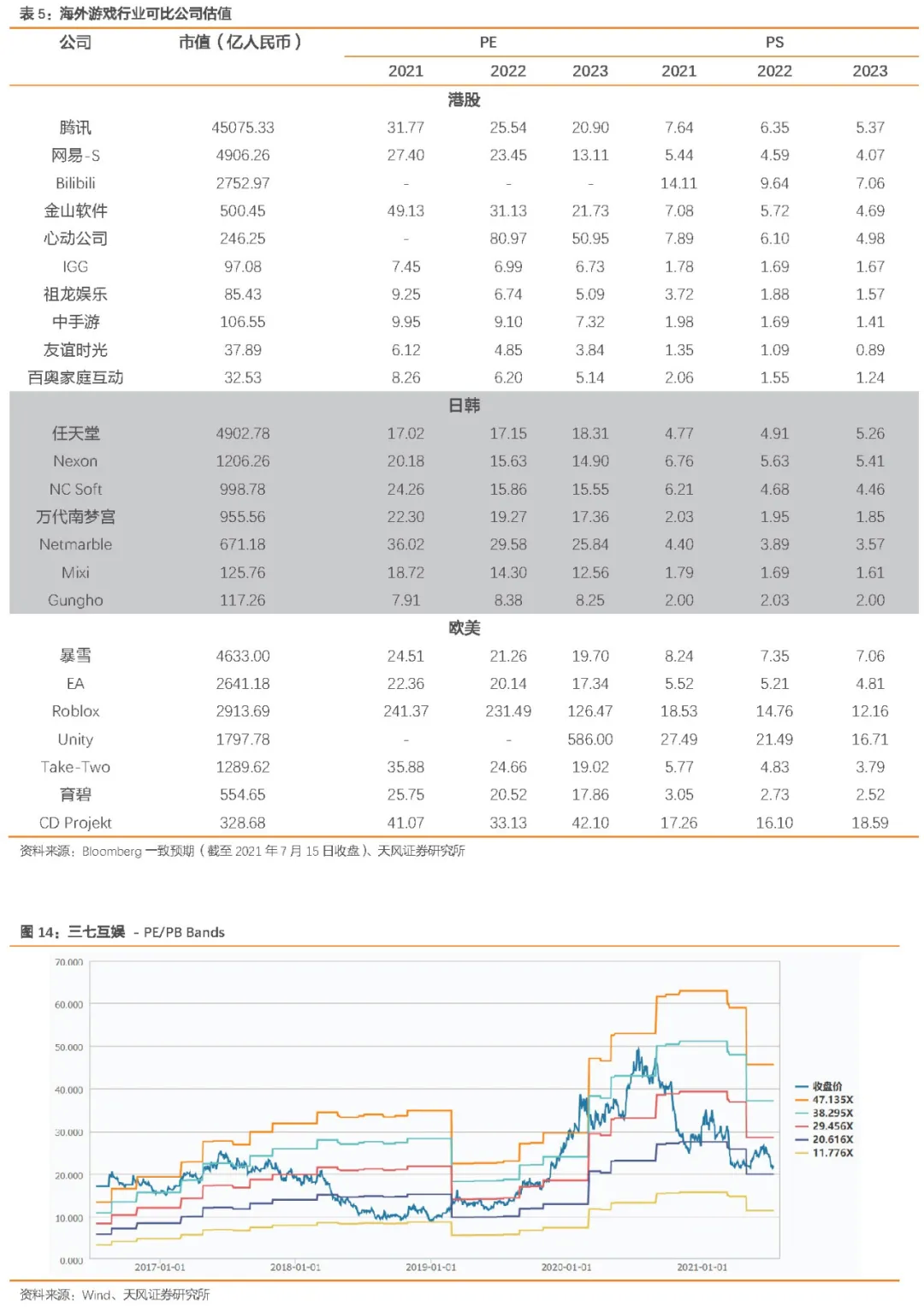

投资建议:我们认为,关注腾讯拓展游戏品类版图动向;字节跳动凭借流量优势投资休闲游戏动向,及投资开拓中重度游戏版图的动向;关注B站用户破圈背景下,投资大众化游戏公司的可能。当前游戏行业一级市场融资火热,二级市场包括港股和A股游戏公司估值较惨淡,存在一二级市场热度倒挂现象,不排除后面腾讯、字节跳动会继续投资上市公司,提醒关注优质低估值个股。除龙头公司腾讯、网易(7月金股)外,我们建议关注:

【中手游(合作腾讯《真三国无双霸》定档8月5日)、心动(7月17日taptap年度游戏发布会,27款游戏重磅发布)、下半年超20款新游测试)、IGG (《王国纪元》表现稳定、下半年超20款新游测试)、创梦天地(腾讯正版授权QQ Family深圳欢乐海岸旗舰店7月10日正式开业)、百奥家庭互动、祖龙、友谊时光】;国内除估值靠前头部公司【吉比特(Q2三款游戏上畅销榜前十,重申业绩超预期)、三七互娱(关注公司《斗罗大陆:魂师对决》7月22日上线)、完美世界(《梦幻新诛仙》上线14天流水破2.5亿;《幻塔》7月15日新一轮测试,中报预告平淡,转型中虽短期承压,但随着《梦幻新诛仙》《幻塔》等新品陆续上线,公司有望在新产品周期下逐步恢复业绩增长节奏)】外,与大厂合作的【凯撒(《荣耀新三国》定档8月11日,关注《火影》定档)、富春(6月21日《RO:新世代的诞生》东南亚上线)、姚记、宝通、恺英、游族(大股东股权质押新浪旗下公司)】等低估值个股值得关注。

风险提示:版号落地不及预期等政策风险;游戏上线时间及表现不及预期;腾讯字节B站低估值游戏公司投资进展不达预期;市场竞争格局变化等

正文

1. 21H1游戏行业融资概览

1.1 内容、技术类公司受青睐,尤其是小规模CP;二次元、休闲、单机品类

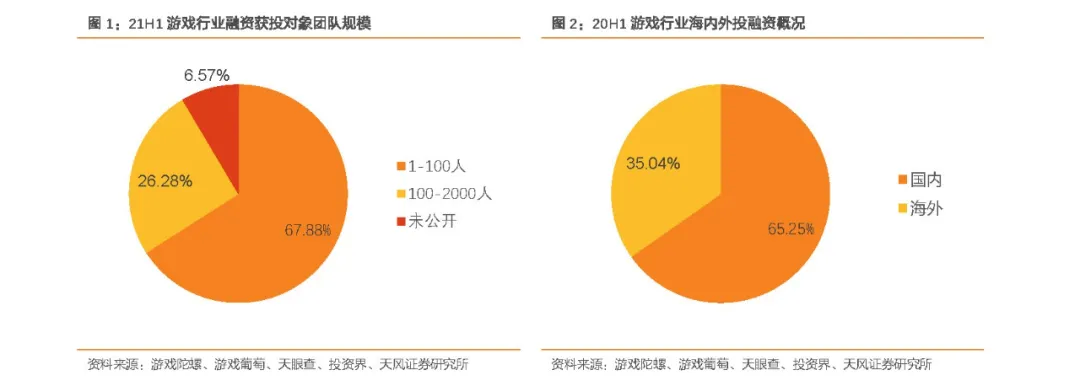

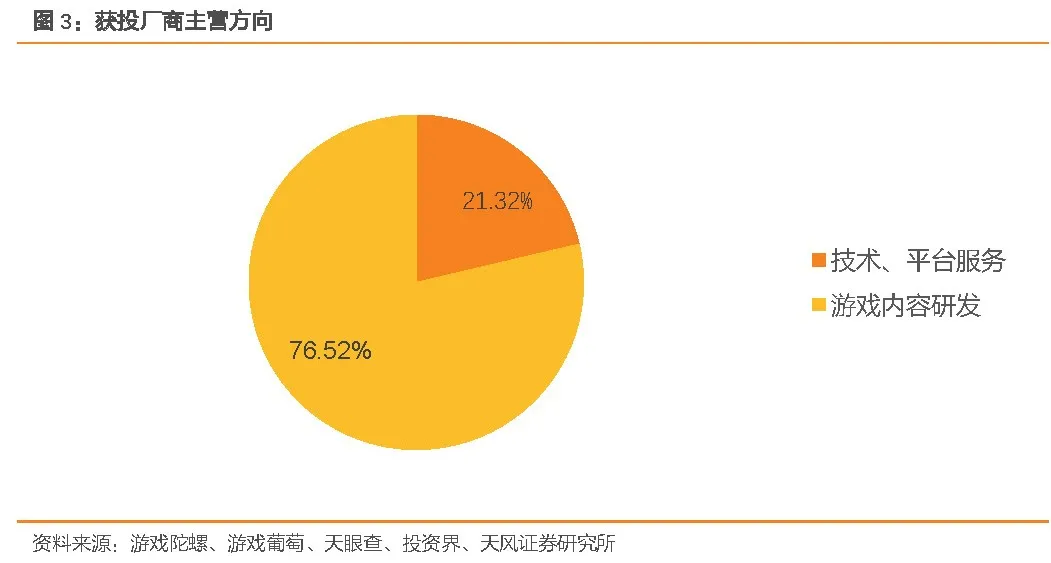

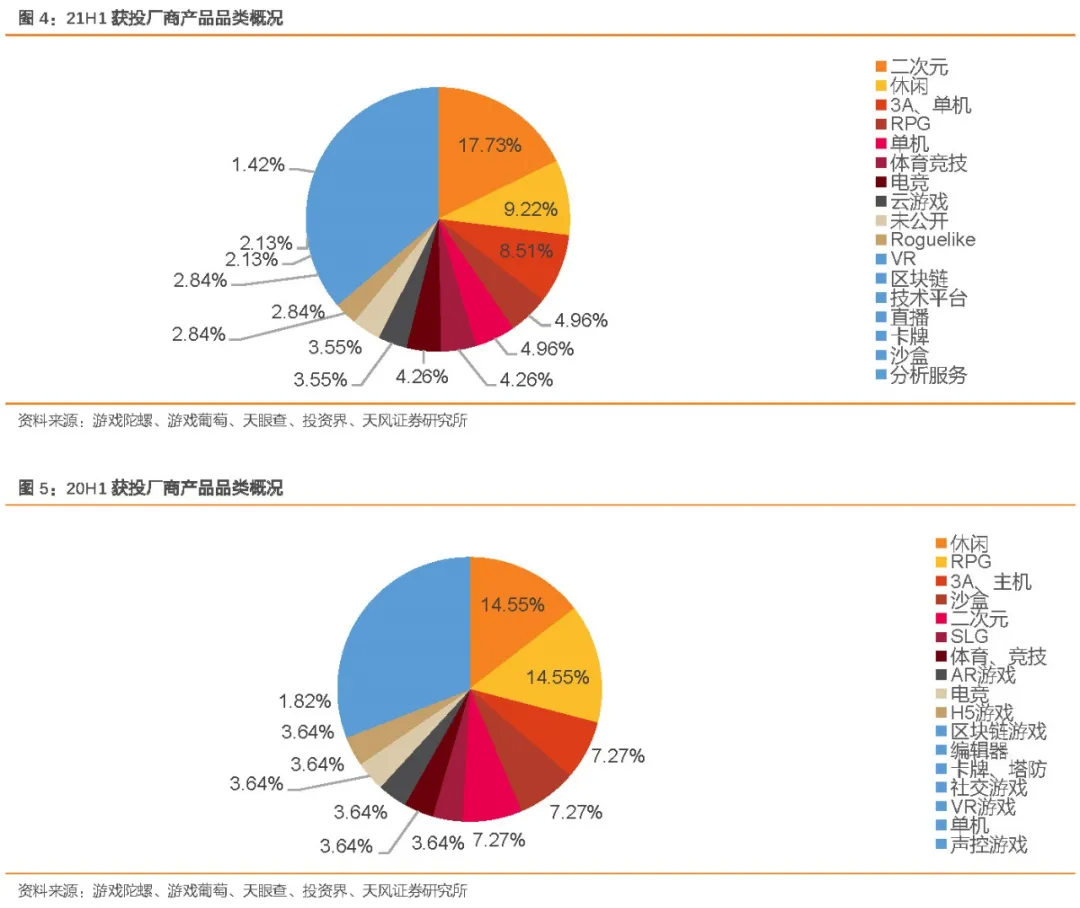

2021年游戏行业投融资市场热度大增,截至6月30日,游戏行业的投融资数量已达141笔,同增156%,接近2020年全年191笔的数据。141笔投融资中,近七成的团队规模在100人内;92笔交易获投对象是国内公司,49笔交易获投对象是海外公司投,占比35%;近八成投融资交易注向游戏研发方向的厂商,共107笔。

21H1二次元获投厂商的数量大幅上升,约占总数的18%;20H1最受青睐的休闲类和RPG游戏在21H1的141笔投融资中仅约9%和5%。

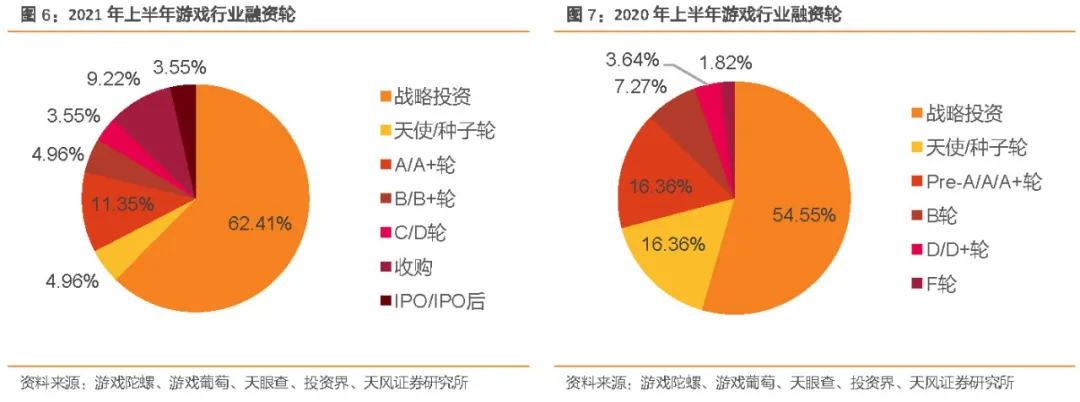

1.2 战略投资居多,投资轮次前移

21H1的141笔投融资中,企业战略投资仍占主导,共有88笔,约占总数的六成。与20H1相比,21H1投资轮次前移,天使轮及A轮投资有所增加,共23笔,占比16.31%。典型的早期投资案例包括:成立于2021年3月的游戏研发商仟憬网络,在仅成立一个月后就获得了恺英网络投资。

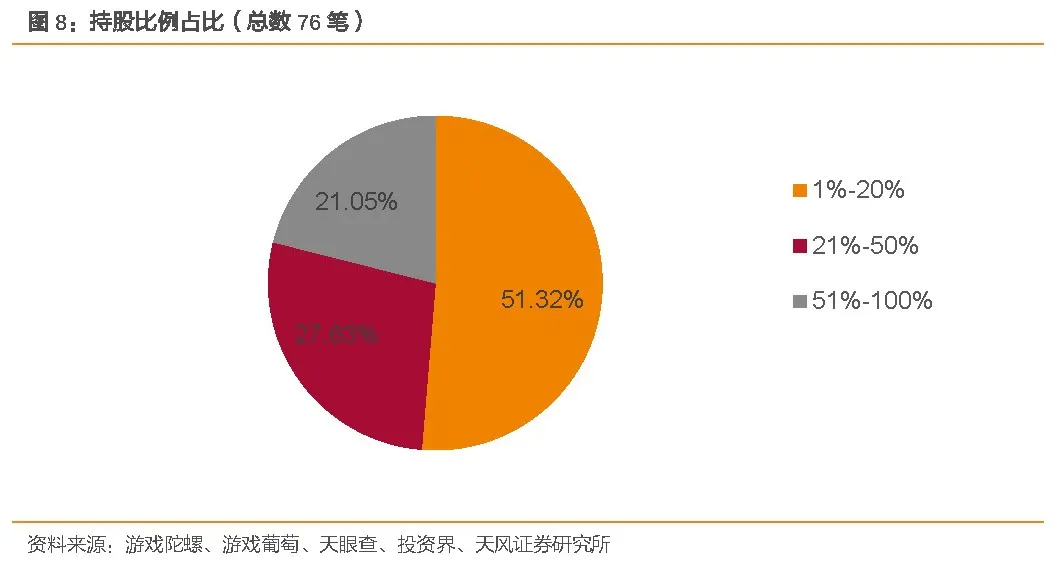

1.3 小股比投资为主,兼有收购案例

小股占比投资有财务投资也有协同合作,有利于获投对象获得资金的同时保有创始团队的研发创新能力。从有公开具体数值的76笔交易来看,通过投资获取1-20%持股比例的有39起,占比51%(包括心动、中手游、世纪华通、青瓷等的上市公司相关案例);持股比例在21-50%的有21起,占比27.63%。如前文提到,21H1游戏行业获投对象CP较多,大厂战略投资为主,看重CP的研发创新能力。巨人网络CEO吴萌表示,“大厂的疲惫在于光是守住自己的盘子,就消耗了大量时间和精力,很难探出头去看用户正在注意什么,把握不到变化,只能习惯于用资源解决问题。” 元宇宙等新兴领域的出现加剧了未来的不确定性,促使大厂增加投资频率,不愿错过任何一个推出颠覆性产品的机会。

此外,值得关注的3起全资收购案,包括字节跳动以40亿美元收购沐瞳科技、以数亿人民币收购有爱互娱,叠纸网络全资控股木狼科技。

1.4 21H1投资金额同比增长

游戏行业投资金额呈不断上升的趋势。据公开金额的交易数据,今年上半年里有31笔投融资金额过亿元人民币,是去年同期的3倍有余(9笔)。

投融资金额最高的交易是微软(MSFT.US)对ZeniMax Media的收购。ZeniMax Media是世界上最大的私人持股游戏开发商和发行商之一,微软斥资75亿美金完成对其的收购。

2. 腾讯字节B站展开大规模战略投资

游戏行业投资高达141起,其中,腾讯、B站、字节跳动分别以52起、11起、6起的投资数量,位列前三。腾讯投资上半年平均每3.5天投资一家游戏公司,字节跳动投资金额较大,全资收购占比较多。

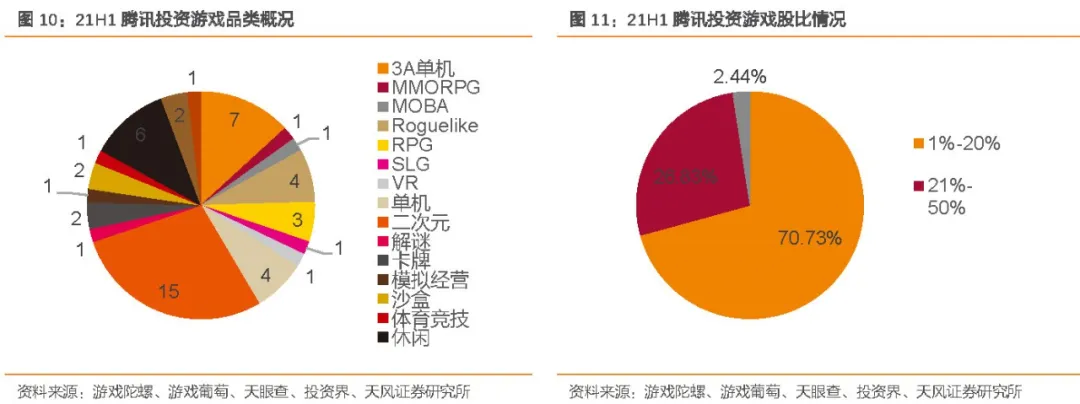

2.1 腾讯:平均3.5天一投,倾向二次元、Roguelike及3A主机游戏

21H1腾讯在游戏行业共投资了52笔,数量远超20年全年(33起),且投资风格从20H1的广撒网到细分品类逐一突破。上半年腾讯重点落在二次元及3A主机游戏上,在其52起游戏投资中,有15起投资产品类型偏二次元,约占29%;有7起投资落在3A主机游戏,占比13.5%。

从投资风格上看,腾讯更倾向于小金额、广撒网,尽可能将覆盖面铺开,投资尽量多的中小游戏工作室,用少量股权(1%-20%左右)来获得产品合作权,如2月入股的呦尔哈科技和星海互娱、3月投资的宙贯科技,都是尚处于产品研发阶段的公司;3月份战略投资游戏科学,标杆产品为《黑神话:悟空》,被誉为“国产3A巅峰”。

腾讯高级副总裁马晓轶表示:“以前是到了百分之七八十的完成度才介入,但现在如果团队足够好,零起步阶段我们也愿意投入,这意味着有很多更早期的投资发生。”

同时,腾讯亦重金入股商业模式成熟变现能力强的上市公司,如世纪华通(增持5%,投资金额27.9亿元)、飞鱼科技(投资15.24%,金额约2.1亿港元)、百奥家庭互动(投资12%)等实现资源协同。

我们认为,腾讯下半年投资频率大概率有增无减,并继续“广撒网”投资早期团队及投资已验证商业模式有成熟变现能力的上市公司。

2.2字节跳动:重仓海外市场,加码中重度团队投资,补足自研短板

字节跳动在21H1游戏行业投资变现强势。21H1字节跳动共发起6起投资收购,大多都属于中重度游戏研发领域或者已有成功代表作品傍身的“佼佼者”,字节跳动拟获得其产品的“独家”代理权,如悠米互娱是基于虚幻4引擎打造移动游戏,其上线的《天空之门》《救赎之地》均斩获亮眼的成绩。

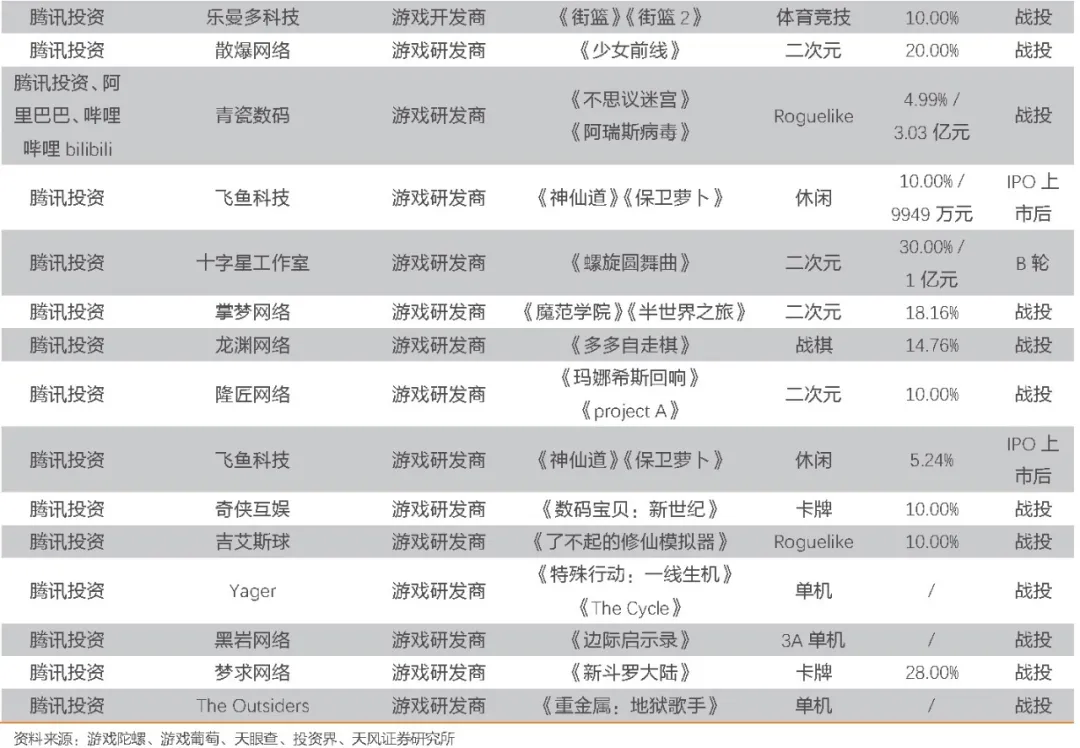

其中,据报道,字节跳动以约40亿美元收购沐瞳科技,是21H1国内金额最高的游戏公司收购案例。沐瞳科技长期扎根东南亚市场,旗下MOBA手游《无尽对决》在海外具有非常强的影响力。我们认为,收购沐瞳科技能有效的强化字节跳动海外业务的协同性。

除了沐瞳科技,字节跳动还收购有爱互娱、入股盖姆艾尔。前者《放置少女》游戏运营至今四年,海外总收入突破6.8亿元,是中国出海日本的优秀产品,另一《红警OL》游戏在SLG市场里有过不错的成绩;后者曾参与过骏梦游戏旗下的《仙境传说RO:新世代的诞生》开发,该游戏在港澳台地区成绩十分优异。

在“Metaverse”领域,字节跳动投资“乾坤代码”,由邢山虎成立,旗下主业务包括青少年创造和社交UGC平台《重启世界》(国内唯一拥有自研物理引擎的UGC游戏创作平台)。

综合字节跳动投资标的属性,我们认为,字节跳动希望通过游戏投资弥补自研能力短板,同时通过重仓海外市场获取海外市场话语权,进一步发挥Tiktok在海外的优势。

2.3 哔哩哔哩:投资风格向大众化转移,单笔投资金额攀高,拓宽游戏类型

B站在21H1共投资了11家游戏公司(详见下表),20H1仅为2家。去年,B站9起投资中有6起与二次元相关,今年仅有皿力网络、空在社、上海猫树网络3家二次元游戏公司。其余游戏公司产品偏动作冒险、Roguelike、益智休闲等大众类别。哔哩哔哩投资风格今年有向大众化转移的倾向,且单笔投资金额大多过亿。

我们认为,B站在游戏行业的投资标的围绕“年轻大众、独特题材、成熟商业”三方面,投资心动公司(TapTap)代表了年轻一代、强话语权的用户,口味更偏独特和刁钻,与B站用户高度重合。

投资青瓷数码,主要看重其独特题材+成熟变现设计,以年轻化、差异化表现,吃透大众用户的商业逻辑。B站本身不缺年轻用户,缺的是更稳定产出年轻人喜欢,同时也能实现良好商业化的产品,青瓷数码的策略,正能弥补这一缺口。

投资中手游则代表了B站对大众用户的诉求。中手游是业内少有的专注于IP改编游戏的厂商,长期积累下来,产品也终于能显现出好成绩,比如与字节旗下朝夕光年合作的《航海王热血航线》。这类产品难以被TapTap为代表的z时代强话语权用户所接受,但能被以使用抖音为代表的大众用户所接受,同时这类产品也具备良好的商业化能力。这一趋势,正符合B站如今的内容结构,某种程度上也在与抖音等短视频网站产生交集。

我们认为,B站亦购入上市游戏公司股权,如心动(投资4.72%,金额约9.6亿港元)、中手游(投资7.15%,金额约6.5亿港元);前者有助于其强化游戏发行,后者丰富的IP资源可与其自研游戏协同。

腾讯、字节、B站外,心动、阿里、巨人、莉莉丝、网易(09999)、三七、IGG(00799)、凯撒文化等均有小规模投资。心动公司投资《小小航海士》游戏研发商灵触互动;阿里(09988)入股了青瓷数码;巨人网络投资《电器街的咖啡店》研发商冒险者酒馆的部分股权。

整体来说,游戏行业目前的发展态势稳定,商业模式也颇为成熟,厂商大部分的精力在于守住阵地的同时,以尽量多的投资拿下细分的话语权及新兴领域的入场券。

3. 密切行业β催化:游戏出海、metaverse、虚拟现实、云游戏、脑机接口

3.1 游戏出海势不可挡

游戏出海势不可挡,“游戏出海”规模进一步扩大,海外影响力、海外市场份额和全球用户规模也逐步扩大。根据中国音数协游戏工委与中国游戏产业研究院共同发布《2021年度第一季度中国游戏产业报告》,21Q1中国自主研发游戏海外市场实际销售收入达40.64亿美元,环比增长1.97%,继续保持增长。

21H1各大厂争先在海外加码布局。今年3月,据报道,字节跳动以约40亿美金的价格全资收购沐瞳科技。沐瞳科技位列2020年度中国厂商出海收入TOP20,旗下的《无尽对决》是东南亚地区最受欢迎的MOBA手游之一,超过9000万月活用户全部为海外用户。

游戏出海驶入深水区,在主机端必须有所斩获。腾讯高级副总裁马晓轶在采访中表示,“我们希望和欧美大厂站在同一高度去竞争。在这个愿景下,全世界范围内有成功希望的内容,我们都希望纳入到生态当中来扶持和培育。”仅21H1腾讯就在海外投资了Dontnod Entertainment、Bohemia Interactive等五家3A游戏工作室,研发人员超过数千人。

3.2 Metaverse——21H1最火的新兴领域

自Roblox(RBLX.US)上市,国内VC和一线厂商纷纷跟进Metaverse的相关投资。2021年5月16日腾讯高级副总裁马晓轶表示,“持续的技术革命和思维革新,一定会让游戏这个“超级数字场景”,更好地连接虚拟与现实、过去与当下、时间与空间,成为人与人、人与社会更美好的连接方式。”

五源资本与高榕资本在今年1月份以3000万美元入股了一家专注于游戏AI探索的初创公司超参数科技;SIG海纳亚洲、创世伙伴资本、云九资本、光源资本在今年3月联手投资移动沙盒平台MetaAPP;红杉资本将“数字娱乐行业”列为重点方向。Cathie Wood提出15个宏大而前景广阔的投资主题,其中包括虚拟世界。

一线厂商纷纷入局投资。21H1,腾讯投资了Roblox、WaveVR、Avakin Life,网易投资了虚拟社交平台IMVU,字节也投资了类Roblox公司代码乾坤,米哈游投资soul、莉莉丝研发达芬奇平台。

米哈游为《原神》打上了“中国的元宇宙”的标签,其CEO蔡浩宇在2月分享会上提到,希望未来10到30年内,能做出让全球十亿人生活的“虚拟世界”。同时,米哈游通过投资手段加速虚拟世界的构建,其以1.69亿美元(折合人民币10.92亿)入股定位“社交元宇宙”的Soul,以1.5亿人民币投资了一家云游戏技术服务商蔚领时代。

3.3 虚拟现实行业迎来高速增长期

VR、AR、AI作为Metaverse的技术基础将迎来高速增长期。虚拟现实行业20年全球市场规模约为900亿元人民币,其中 VR 市场 620 亿元,AR 市场 280 亿元。预计 2020-2024 五年期间全球虚拟现实产业规模年均增长率约为 54%,其中 VR增速约 45%,AR 增速约 66%,2024 年两者份额均为 2400 亿元人民币。

据 IDC 统计 2020 年全球虚拟现实终端出货量约为 630 万台,VR、AR 终端出货量占比分别 90%、10%,预计 2024 年终端出货量超 7500 万台,其中 AR 占比升至 55%,2020-2024 五年期间虚拟现实出货量增速约为86%,其中 VR、AR 增速分别为 56%、188%,预计 2023 年 AR 终端出货量有望超越 VR。随着硬件规模上量,VR、AR产业链的逐步完善, VR、AR对行业的赋能会展现出强大的飞轮效应,为内容提供足够的土壤,将首先落实于以游戏为代表的娱乐板块。各厂商布局包括微软推出多用户XR应用程序开发平台,Facebook开启VR社交平台horizon与其硬件Oculus达成协同效应,英伟达推出Metaverse概念创作平台Ominiverse和可跨 5G 和 Wi-Fi 网络提供 VR 和 AR的流式传输技术CloudXR,国内有字节跳动投资“国产Roblox”代码乾坤,国内厂商HTC、Pico以及Nolo都在今年五月发布了最新款VR一体机。

3.4 云游戏

云游戏在去年投资较为火爆,今年热度延续。21H1云游戏的投融资大多围绕技术,如腾讯入股主机云化技术解决方案厂商Ubitus,小米投资云游戏解决方案商蔚领时代;莉莉丝入股了云游戏技术平台念力科技等。

3.5 脑机接口

随“Metaverse”概念盛行,脑机接口获各方资本青睐。今年4月,马斯克旗下脑机接口创业公司Neuralink公布了一段名为“帕格”的9岁猕猴玩乒乓球电子游戏的视频。此后,资本蜂拥“脑机接口”这一新兴领域。21H1,PayPal创始人投资脑机接口医疗应用公司Blackrock Neurotech。我们认为,游戏厂商或参与投资,致力于通过脑机接口实现现实与游戏的联系。

4.投资建议

我们认为,关注腾讯拓展游戏品类版图动向;字节跳动凭借流量优势投资休闲游戏动向,及投资开拓中重度游戏版图的动向;关注B站用户破圈背景下,投资大众化游戏公司的可能。当前游戏行业一级市场融资火热,二级市场包括港股和A股游戏公司估值较惨淡,存在一二级市场热度倒挂现象,不排除后面腾讯、字节跳动会继续投资上市公司,提醒关注优质低估值个股。除龙头公司腾讯、网易(7月金股)外,我们建议关注:

【中手游(合作腾讯《真三国无双霸》定档8月5日)、心动(7月17日taptap年度游戏发布会,27款游戏重磅发布)、IGG (《王国纪元》表现稳定、下半年超20款新游测试)、创梦天地(腾讯正版授权QQ Family深圳欢乐海岸旗舰店7月10日正式开业)、百奥家庭互动、祖龙娱乐、友谊时光】。

国内除估值靠前头部公司【吉比特(Q2三款游戏上畅销榜前十,重申业绩超预期)、三七互娱(关注公司《斗罗大陆:魂师对决》7月22日上线)、完美世界(《梦幻新诛仙》上线14天流水破2.5亿;《幻塔》7月15日新一轮测试,中报预告平淡,转型中虽短期承压,但随着《梦幻新诛仙》《幻塔》等新品陆续上线,公司有望在新产品周期下逐步恢复业绩增长节奏)】外,与大厂合作的【凯撒(《荣耀新三国》定档8月11日,关注《火影》定档)、富春(6月21日《RO:新世代的诞生》东南亚上线)、姚记、宝通、恺英、游族(大股东股权质押新浪旗下公司)】等低估值个股值得关注。

5. 风险提示

版号落地不及预期等政策风险;游戏上线时间及表现不及预期;腾讯字节B站低估值游戏公司投资进展不达预期;市场竞争格局变化等。

本文选编自微信公众号“文香思媒”,作者: 冯翠婷、文浩;智通财经编辑:卢梭