近日,一家瞄准神经介入细分赛道的医疗器械公司心玮医疗正式通过港交所聆讯,即将完成港股上市之路。

在我国介入治疗器械领域,以美敦力为代表的外资龙头因行业较高的技术壁垒而在市场处于绝对支配地位,也造就了进口医疗器械产品长期的高价垄断。但随着国内高精尖器械生产技术的逐步完善和迭代,这一局面在今天已经被打破。

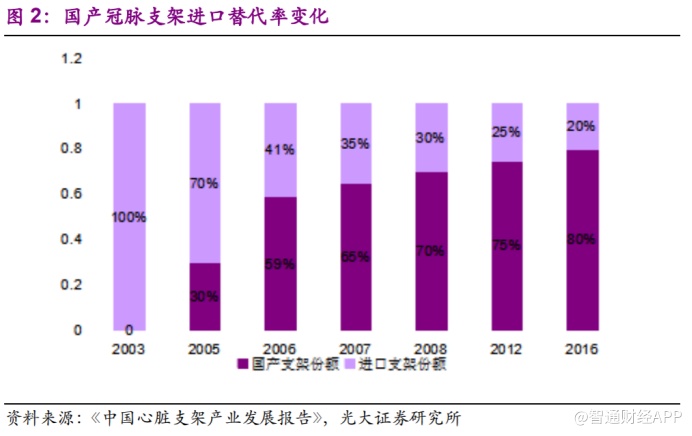

其中,心脏冠脉支架便是国产替代最好的“崛起样本”。据光大研报显示,2016年,国产心脏冠脉支架市场占有率已达到了80%水平。经过多年发展,国产器械制造奋起直追,如今也得以完成对外资的追赶甚至超越。心脏冠脉支架也因价格垄断被打破,开始正式走向寻常百姓。

当然,这场介入治疗器械国产和进口的竞跑还远未结束。在中国制造冠脉支架占据高地之后,近500亿规模的神经介入赛道已然打响第二枪。

据《中国医疗器械蓝皮书》数据,2018年,外资品牌在脑血管介入市场仍然占据着80%以上的市场份额。而沛嘉医疗、心玮医疗、归创通桥、江苏尼科等国产企业现已具备了部分高值产品生产能力,产品布局正逐渐完善。在有“介入手术皇冠上的明珠”之称的神经介入领域,正完成继冠脉后又一国产替代崛起再现。

如今,以心玮医疗为代表的新一代医疗器械企业逐步登录二级市场,则标志着这场国产替代进入一个新的分水岭。

一站式脑卒中治疗解决方案提供商

智通财经APP了解到,心玮医疗成立于2016年,为国内较早布局创新型神经介入医疗器械赛道的开发商。“现在的神经介入市场就是十年前的心脏市场”,是王国辉选择创立心玮医疗之初得出的判断,由此也奠定了其一站式脑卒中治疗解决方案提供商的发展定位。

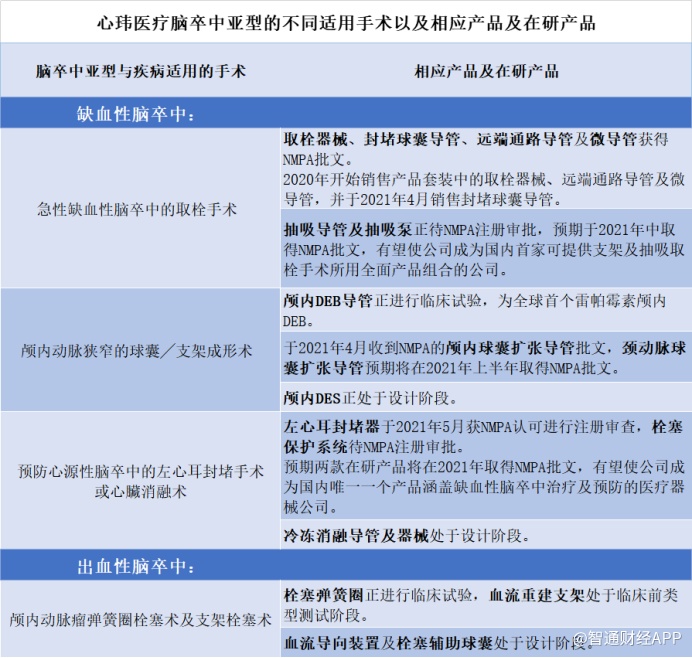

脑卒中一站式产品管线前瞻性布局

截至目前,心玮医疗的产品组合包括神经介入及心臟医疗器械,公司现也成为国内神经介入器械获批品种最多的厂家,其中包括7款产品已上市、6款产品正在注册中、2款产品处于临床阶段、还有8款产品处于开发阶段。预计到今年年底会有13款神经介入医疗器械产品获批上市。

从取栓支架逐步向脑卒中预防到治疗各个环节渗透,公司在研产品组合现已涵盖缺血性脑卒中取栓术、颅内狭窄治疗、缺血性脑卒中预防及出血性脑卒中治疗等领域,覆盖了神经介入领域的所有主要脑卒中亚型及手术路径,也使其成为唯一拥有覆盖脑卒中预防到治疗的一站式产品管线的市场参与者。

2019-2020年,心玮医疗连续取得四款缺血性脑卒中治疗器械的NMPA批文,组合成支架取栓术的完整产品套装,使公司成为国内首个也是唯一提供全套支架取栓术器械(“名捕”系列),以及全球首个提供用于神经介入的雷帕霉素药物洗脱球囊(临床试验中)的市场参与者,由此也奠定了心玮医疗在中国神经介入市场领导地位。

五大产品线及两大核心产品

目前,心玮医疗已形成了包括缺血性脑卒中取栓治疗、缺血性脑卒中狭窄治疗、出血性脑卒中治疗、心源性脑卒中预防、血管通路产品等五大产品线。

而在公司当前产品组合中,Captor TM 取栓器械(「Captor」)及左心耳封堵器为其两款核心产品。其中,Captor用于微创取栓术,为因大血管而患有急性缺血性脑卒中(AIS)的患者(AIS-LVO患者)移除脑血管中的血栓或血块。该产品于2020年8月收到NMPA批准,并于2020年12月开始销售。在临床试验中,Captor显示出了相较美敦力血流重建装置Solitaire FR的安全性及疗效的非劣效性,并在产品性能与美敦力最新一代取栓装置持平。

左心耳封堵器则为一款永久性植入非瓣膜性房颤(AF)患者左心耳开口处的脑卒中预防器械,以防止左心耳血栓引起的心源性卒中。目前,该产品已完成临床试验并获NMPA认可进行注册审查,预计将于今年四季度取得NMPA批文,并于2022年第二季度开始销售。

2025年有望实现23款产品商业化

在商业化进展方面,智通财经APP了解到,公司于2020年已开始进行支架取栓术产品套装中取栓器械、远端通路导管及微导管的销售,并于2021年4月实现封堵球囊导管销售。

除此之外,公司还预期于2021年将有9款在研产品实现商业化,并于2022年至2025年间有另外10款在研产品商业化,包括全球首个用于治疗颅内动脉狭窄的雷帕霉素颅内药物洗脱球囊导管。以公司商业化进展规划来看,至2025年心玮医疗将有望实现23款产品的商业化。

注:上图中抽吸泵、颈动脉球囊也已经获批。

值得一提的是,医疗器械行业集材料科学、机械制造及电子工程于一体,大部分专利技术难以模仿,并需要长期的深入研究及技术积累,具有较高技术准入门槛。而就心玮医疗而言,其团队具备冠脉介入产品从研发到产业化的完整周期经验,因此而具备快速开发的能力。截至目前,公司已拥有88项注册专利及44项已获批专利。

在产品开发、制造及品控方面,心玮医疗通过建立由支架制作及加工平台、导管技术开发制造平台、球囊技术开发制造平台、编织技术开发制造平台、介入产品质量平台组成的五大技术平台为公司研发广泛在研产品管线奠定了坚实的基础。

其中,在产能方面,公司于上海拥有两处生产设施。张江生产设施现已投产,年产能为12000件。临港生产设施仍处于建设阶段,预计2021年中投运,投产后年产能超过10万件。

构建商业化先发优势

据智通财经APP了解到,目前,心玮医疗在渠道方面已积累一定商业化先发优势。公司现已完成对逾1100家终端医院的渠道覆盖,并与天坛医院、首都医科大学宣武医院、东部战区总医院(南京军总)、北部战区总医院(沈阳军总)、中国科学技术大学第一附属医院等超一流介入和卒中中心的临床试验主要研究人员(PI)建立合作。在下沉市场方面,公司现也已实现非三甲医院入院近200家,占据领先地位。

截至2020年,公司所有收入均产生自ExtraFlexTM远端通路导管、SupSelekTM微导管及Captor销售,2020年实现营业收入1456.2万元、毛利708.7万元人民币,其中毛利率为48.7%,研发投入占收比为351.1%。

由于公司产品于2020年才开始正式商业化,其中最早商业化的ExtraFlex™远端通路导管于2020年3月开始销售,而核心产品Captor TM 取栓器械于2020年12月才开始销售,因此目前还尚未进入盈利阶段。

技术创新拉开新十年序幕 国产替代正异军突起

“脑卒中”又称“中风”,为一种急性的脑血管疾病,现也已成为我国第一位死亡原因。据《2019中国卫生健康统计提要》数据显示,2018年我国居民因脑血管病致死比例超过20%,意味着每5位死亡者中至少有1人死于卒中。另有2017全球疾病负担研究(GBD)显示,我国总体卒中终身发病风险为39.9%

,居全球首位,卒中也是我国疾病所致寿命损失年的一大病因。

其中,神经介入作为治疗脑血管病重症患者的主要方法,临床需求持续提升。其因具有难度大、范围广等特点,也被赋予了“介入手术皇冠上的明珠”的称号。随着行业标准的不断完善,人口老龄化、政策扶持、丰富推广路径等多重因素推动下,神经介入行业持续快速发展,同时也为医疗器械行业构筑了一条新的细分蓝海赛道。

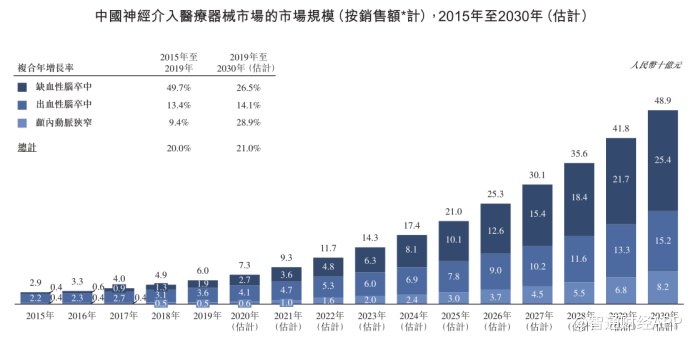

2015-2019年,我国神经介入医疗器械市场规模由29亿元增至60亿元人民币,复合年增长率达20.0%。据灼识咨询预计,2019-2030年,市场规模将进一步以21.0%的复合年增长率增长,并将于2030年进一步增加至人民币489亿元,可达近五百亿行业规模,具备庞大市场需求。

据悉,神经介入器械可分为缺血类、出血类和通路类三大市场。光大证券研报显示,2018年,缺血类、出血类和通路类市场占神经介入总市场规模分别约为30%、25%、45%。缺血类器械包含取栓支架、球囊与支架、栓塞保护器等;出血类器械包括弹簧圈、出血类支架、栓塞剂等;通路类主要指各类导丝导管、鞘、封堵压迫器械等。通路类器械可广泛应用于出血和缺血类手术中,因此市场占比最高。然而,以取栓手术为主要术式的缺血类市场发展速度最快,2019-2025年CAGR有望达到35.22%。

而这背后,则要从取栓技术在临床的广泛应用开始说起。2015年,国际权威医学期刊《新英格兰医学杂志》(NEJM)就机械取栓微创技术连发五文,研究结果轰动全球。同年,《中国制造2025》由国务院签署印发,“医疗器械”“高值医用耗材”是重点方向之一。

由此,这项彻底改写了急性缺血性卒中救治指南的新技术的推出,正式拉开了神经介入领域新“黄金十年”的序幕。而另一方面,神经介入产品器械也正延续冠脉领域高值耗材的路径,正处于国产替代爆发的前夜。

据光大证券表示,目前,我国神经介入尚处于外资绝对垄断的阶段,国产化率不足20%,其中缺血与出血类市场国产化率不足10%,存在广阔的国产替代空间。

美敦力作为当前神经介入器械市场的绝对龙头,于2018年市占率达逾60%;美敦力、史赛克、强生等外资企业的进入,使中国患者得以用上支架取栓等先进技术,但高昂的产品定价,也成为制约该技术惠及更广泛患者的首要因素。而随着国内高精尖器械生产技术的提高,国内企业也得以与外资龙头在高端器械制造领域同台竞技,未来市场占有率有望实现快速提升。

据业内人士介绍,当前国产器械质量不弱于进口产品,并在价格上体现出优势,大大提高产品的可及性,惠及基层市场,提升规范标准化诊疗。其中,以心玮医疗为例的国产器械已将质量管理融入国际标准体系,治疗效果现已可以和进口器械直接竞争。

另一方面,据中国科学技术大学临床医学院副院长、南京总医院神经内科主任刘新峰介绍,作为国内最早开展脑血管病介入诊疗技术的单位,南京总医院也会与心玮医疗这类国产器械企业共同探讨开发更适合临床市场需求的产品,做到科研和临床的结合,促进整个神经介入人才体系的发展,而这一点是外资产品做不到的。

从市场竞争的角度来看,当前神经介入器械国产与进口交锋还集中在三甲医院。然而,据2019年《中国心血管健康与疾病报告》,农村为我国当前脑血管病的重灾区,其中脑卒中发病率农村高于城市。

今年6月23日,国家卫生健康委、国家医保局、国家中医药局、国家药监局等10部门联合制定的《加强脑卒中防治工作减少百万新发残疾工程综合方案》中提出,到2025年,所有地市和30万人口以上的县,至少有1家二级综合医院或中医医院常规开展静脉溶栓技术和取栓技术。

由此,更广泛的基层医疗市场将是未来真正决定胜负的主战场。而这对于土生土长的国产器械商来说,成本、资源和价格等都会成为其进入下沉市场的天然优势,助力国产神经介入产品实现异军突起。与此同时,近几年神经介入国产企业发展速度虽然较快,但由于基数较低、国产化率也仍较低,未来三至五年内集采的可能性不大。

在这条市场空间大、国产化水平低、各产品线均具有投资机遇的新蓝海赛道,神经介入器械行业也必然迎来资本的加速布局,其中很大一部分集中涌向具备全产品线生产销售能力的头部平台型公司。

以心玮医疗为例,公司现已完成一站式产品管线的前瞻布局、团队具备冠脉产品完整周期经验,并建立了专业的教培队伍及自有售前售后体系。上市前,心玮医疗便已获得淡马锡、CPPIB(加拿大养老基金)、国投创合(SDIC, 国投集团旗下)及清池资本等众多明星资本的加注。

在神经介入领域迎来新“黄金十年”的大背景下,扎根于国内的国产神经介入器械企业有望迎来高速发展新阶段,国产器械的普及也将更有利于提高基层医疗服务水平、助推我国分级诊疗进程。在这一大趋势下,以心玮医疗为代表的神经介入医疗器械头部企业,则不失为港股值得予以关注的一类优质标的。